24.10.2019

24.10.2019

Вопросы, рассмотренные в материале:

- Почему полис ОСАГО нужен всем водителям

- Чья страховая компания компенсирует убытки потерпевшему в ДТП

- Можно ли оформлять европротокол, если виновник ДТП без страховки

- Как получить компенсацию, если у виновника ДТП нет ОСАГО

- Кто компенсирует убыток, если виновник ДТП не имеет страховки и не является владельцем автомобиля

Чтобы свободно ездить по российским дорогам, каждый владелец автомобиля должен его застраховать. Этого требует ст. 4 части 2 закона «Об ОСАГО» (№ 40-ФЗ). По официальным данным, примерно 50 % наших водителей не имеют полиса «автогражданки». Они предпочитают платить штрафы, которые обходятся дешевле, чем оформление страховки. А между тем на трассах может случиться что угодно. Аварии всегда происходят внезапно. Что делать, если вы попали в дтп, а виновник без страховки? Как можно компенсировать полученный ущерб?

Содержание

- Зачем нужна страховка водителям

- Почему многие водители предпочитают ездить без страховки

- Что делать, если виновник ДТП без страховки

- Суд с виновником ДТП без страховки

- Как провести независимую экспертизу после ДТП, виновник которого без страховки ОСАГО

- Как получить компенсацию с виновника ДТП без страховки

- Часто задаваемые вопросы про ДТП, когда виновник без страховки

- Возмещение ущерба потерпевшему, если виновник ДТП без страховки: судебная практика

- Виновник ДТП без страховки: опыт автовладельцев

- Предисловие. Наш случай.

- ДТП и возможные варианты исхода: европротокол, полиция, страховка?

- Вызвать полицию на место ДТП

- Обратиться в МТСБУ

- Встреча с аварийным комиссаром

- Получить решение суда

- Согласовать сумму выплаты и ждать получения средств

- Действия виновника ДТП без ОСАГО сразу после аварии

- Защита интересов виновника ДТП без ОСАГО в суде

- Штраф за страховку або покупка полісу? Навіщо потрібно оформляти ОСЦПВ

- Який штраф за їзду без страховки

- Який штраф за відсутність страховки при ДТП

- Скільки коштує ОСЦПВ в Україні

- Що робити, якщо немає страховки на машину

- Чи потрібно страхувати авто на транзитних номерах

- В яких випадках не буде призначений штраф

- Коли необхідно показувати поліс для перевірки

- Як купити електронну страховку?

Зачем нужна страховка водителям

Рассмотрим принцип действия ОСАГО. В каждом дорожном происшествии виновен кто-то из водителей, а его страховщик оплачивает пострадавшей стороне расходы на ремонт автомобиля и лечение.

Если хозяин застрахованной машины становится источником аварии, то его полис покрывает все расходы потерпевших. Виновник без ОСАГО не сможет компенсировать убытки. Что делать в этом случае другим водителям, причастным к ДТП?

Законодательные акты устанавливают, что водитель, по вине которого произошла авария, обязан понести материальную ответственность (ст. 1064 части 1 Гражданского кодекса РФ, 337-ФЗ). А значит, оплатить ремонт машины пострадавшего, 800 руб. штрафа за неимение страховки и возместить моральный ущерб жертвам ДТП.

Это лишний раз доказывает, что договор ОСАГО нужен каждому автовладельцу. Страхуя гражданскую ответственность, водитель перекладывает часть издержек от аварии на своего страховщика. При этом он снимет с себя ответственность за нарушение закона и сокращает хлопоты с судебным производством.

Почему многие водители предпочитают ездить без страховки

Что заставляет автомобилистов отказаться от оформления ОСАГО? Вот несколько причин:

- экономия средств (водитель не желает тратить деньги на страховку);

- надежда, что дорожных происшествий с ними не случится;

- сомнительная выгода (виновник дтп без страховки заплатит штраф на сумму 800 руб., что в несколько раз меньше, чем покупка страхового полиса).

Во избежание штрафных санкций устроители аварий стараются уладить все проблемы до суда без вызова сотрудников ДПС. Им также невыгодны процессуальные разборы, поскольку, кроме причиненного ущерба, придется раскошелиться на экспертизу и адвокатские услуги.

Рекомендуем

«Что делать при ДТП в зависимости от ситуации»

Как оформлять аварию, если виновник ДТП без страховки, в 2019 году

Законом об ОСАГО предусмотрена простая процедура регистрации аварии по европротоколу без приглашения инспекторов ГИБДД. Это возможно, если транспортные средства (далее ТС) получили незначительные повреждения, никто не пострадал и оба водителя согласны на самостоятельное оформление, чтобы не ждать дорожную полицию.

Рассмотрим, подойдет ли европротокол, если у пострадавшего отсутствует страховка. Согласно пункту первому статьи 11.1 закона «Об ОСАГО» упрощенный порядок оформления ДТП применяют при столкновении двух машин или других ТС, владельцы которых застраховали их в установленном порядке (40-ФЗ от 25.04.2002). Выходит, что без наличия страховки у пострадавшего использование европротокола запрещено.

Что делать, если виновник дтп без страховки, в 2019 году, расскажет видео:

Что делать, если виновник ДТП без страховки

Допустим, вы случайно угодили в ДТП. От них не застрахованы даже аккуратные и опытные водители. Бывает, человек стоит на светофоре, как вдруг на встречной полосе столкнулись «шахматисты». И при ударе один из них влетает в ваш автомобиль.

Досадно стать участником аварии в такой нелепой ситуации. А еще хуже узнать, что ваша компенсация ущерба под угрозой, так как виновник происшествия не застрахован.

Что делать, если у того, кто спровоцировал аварию, отсутствует ОСАГО? Есть три выхода из этой ситуации:

- Улаживание неприятностей на месте, не дожидаясь разбирательств.

- Досудебная претензия виновнику ДТП без страховки (во время разбирательств он добровольно предлагает возместить убытки пострадавшей стороне);

- Судебный иск (виновный принудительно оплачивает ущерб).

Если дорожный инцидент произошел без пострадавших, порядок действий должен быть таким:

- Поставьте знаки аварийной остановки. Если их нет на месте ДТП, вас оштрафуют, что вдвойне обидно в данном случае.

- Сфотографируйте или снимите видео на месте столкновения.

- Вызовите ДПС, чтобы оформить протокол.

- Оставайтесь на месте происшествия, даже если его виновник скрылся из-за отсутствия страховки.

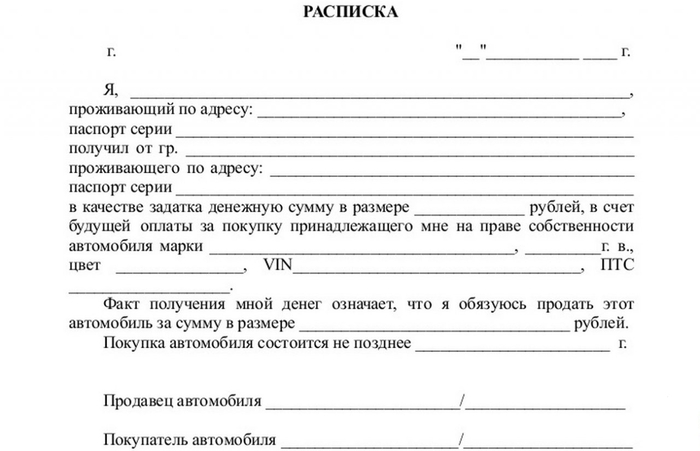

Самый удачный вариант, когда виновник ДТП без страховки ОСАГО тут же готов покрыть ваши издержки. Однако не у каждого водителя с собой достаточная сумма денег. Возьмите у него расписку, которая в дальнейшем гарантирует вам выплату.

Оперативно решая проблемы подобным образом, вы:

- экономите время;

- не разбираетесь с инспектором ГИБДД;

- избавляете виновника от штрафа за отсутствие страховки.

Рассмотрим, как писать расписку. Текст может быть любым, но с указанием следующих данных:

- Ф. И. О., паспортные данные и адреса участников ДТП;

- описание аварийной ситуации;

- перечень повреждений автомобиля;

- мотив виновного водителя для компенсации ущерба пострадавшим;

- информация о машинах (марка, модель, госномер, VIN, реквизиты ПТС и др.);

- сумма и дата передачи денег.

Желательно полностью написать текст документа от руки и обязательно поставить подписи всех сторон конфликта.

Если виновник ДТП без страховки отверг ваши условия уладить дело до суда, сотрудник Госавтоинспекции должен зафиксировать отсутствие ОСАГО в справке об аварии. Там же указывают сведения о нарушителе, а именно:

- Ф. И. О.;

- адрес регистрации;

- контактный телефон.

Дальнейшим шагом будет претензия виновнику дтп без страховки. Для этого потребуются следующие документы:

- Заключение независимой экспертизы, где описаны все повреждения автомобиля и указан размер материального ущерба. Это самый важный документ и стоит он довольно дорого – 2–7 тыс. руб. Как проводить процедуру, чтобы не оплачивать ее повторно, читайте дальше.

- Справка об утилизации транспортного средства (УТС) положена автовладельцу, если его машина восстановлению не подлежит. Ее стоимость колеблется в пределах 2–5 тыс. руб. При выдаче обоих документов должен присутствовать виновник инцидента, чтобы он смог расписаться в получении бумаг. Поэтому его нужно уведомить официально почтой.

- Досудебная претензия готовится юристом. Эта услуга будет стоить 3–5 тыс. руб.

К слову сказать, это несложно. Вы можете собственноручно написать претензию виновнику дтп без страховки (образец имеется в Сети). Что нужно указать:

- путь следования;

- место дорожно-транспортного происшествия;

- обстоятельства аварии.

В каждом пункте обвинения нужно не только подробно описать суть нарушений, претензий, повреждений, но и ссылаться на закон или давать выдержки из текста нормативов. В конце претензии следует указать размер ущерба.

Сюда можно включить оплату за эвакуацию, все экспертизы, услуги адвоката и возмещение морального вреда. Поэтому конечная сумма может оказаться больше той, которую установил эксперт.

Какие документы нужно приложить к заявлению-претензии:

- справка о ДТП (копия);

- постановление по делу об административном правонарушении (копия);

- письменные вызовы виновника на осмотры (копии);

- экспертная оценка нанесенного ущерба;

- документы на автомобиль (копии);

- чеки всех расходов пострадавшего.

Чаще всего, получая досудебную претензию, виновник ДТП соглашается на возмещение суммы, указанной экспертами. В случае судебных разбирательств, кроме прямого урона, ему придется оплатить процессуальные издержки.

Суд с виновником ДТП без страховки

После того как нарушитель отказался компенсировать издержки по досудебной претензии, все собранные документы направляют в суд. При этом пострадавший составляет иск. Во избежание юридических ошибок воспользуйтесь услугами специалиста, что обойдется вам в энную сумму денег.

Обычно исковые заявления такого плана принимают районные суды по месту регистрации виновника аварии (статья 28 Гражданского процессуального кодекса РФ), но не всегда. Если сумма предъявленного иска не более 50 тыс. руб., дела рассматривают мировые судьи. Если убыток оценен дороже, то этим занимается районный суд.

Иск виновнику дтп без страховки подается с документами, список которых перечислен выше. При этом копии не подойдут и нужно подавать судье оригиналы следующих документов:

- экспертного заключения об ущербе;

- справки о ДТП;

- постановления по делу об административном правонарушении;

- письменного вызова виновника на экспертизу ТС.

Дополнительно потребуется следующее:

- доверенность на ведение дел в суде (для юриста);

- бумаги по досудебному урегулированию спора;

- квитанция об уплате госпошлины;

- исковое заявление (копия для ответчика).

Все исковые заявления составляют в соответствии с требованиями статьи 131 Гражданского процессуального кодекса РФ. В них содержится то же, что и в досудебной претензии, плюс информация о неудавшейся попытке разрешения спора до суда.

Одновременно с компенсацией основного ущерба пострадавший может претендовать на выплату за нанесение морального вреда (статья 94 Гражданского процессуального кодекса РФ). Исковое заявление виновнику дтп без страховки подается не позднее трех лет со дня дорожно-транспортного происшествия.

Судебное рассмотрение может продолжаться 1–3 месяца. Если водитель, ставший причиной аварии, не явился в суд, процесс может затянуться надолго. Чтобы ускорить выплату компенсации, адвокат истца может потребовать ареста транспортного средства нарушителя.

Если ответчик не имеет постоянного дохода или не работает, это не избавляет его от возмещения ущерба. Своим решением суд заставит его выплачивать по половине ежемесячного заработка. А если пострадавший получил сложные травмы, то сумма отчислений повысится до 70 %.

Как провести независимую экспертизу после ДТП, виновник которого без страховки ОСАГО

Если водители, попавшие в дорожную аварию, не смогли определиться с суммой ущерба, им лучше обратиться к независимому эксперту. Обычно экспертизой пользуются страховые компании, которым необходимо знать объем ущерба, причины инцидента и техническое состояние автомобиля во время ДТП.

Для экспертной оценки специалисты выполняют следующее:

- осматривают место столкновения, чтобы воссоздать картину аварии;

- проверяют техническое состояние ТС, чтобы увидеть степень повреждений и определить ущерб.

При проведении экспертизы осматривают не только кузов и его видимые элементы. В некоторых случаях может потребоваться разборка автомобиля для выявления внутренних повреждений. По завершении оценки эксперты пишут акт, который послужит доказательством в суде.

Как получить компенсацию с виновника ДТП без страховки

Часто автовладельцы задают вопрос: «Если виновник дтп без страховки, кто возместит ущерб после аварии?». Как говорилось выше, нарушителей ПДД через суд заставят заплатить всем пострадавшим, несмотря на отсутствие стабильного дохода.

Если нарушитель не застрахован по ОСАГО, официально не работает или финансово несостоятелен, он все равно несет материальную ответственность перед пострадавшим. Необязательно прибегать к судебным разбирательствам, участники аварии могут договориться, и по взаимному согласию виновник будет возмещать ущерб – единой выплатой или частями.

Когда виновник ДТП без страховки является безработным и отказывается от оплаты, потерпевшему ничего не остается, как обратиться в суд с иском к безответственному водителю. Иногда судьи учитывают бедственное положение ответчика и уменьшают сумму претензий, заявленных истцом. Если нарушитель добровольно не выполняет решения суда, то пострадавшей стороне надо будет взять исполнительный лист и передать его в службу судебных приставов.

Бывает, что пострадавшие в аварии, которым пришлось обратиться в ФССП России для возмещения ущерба после суда, недовольны работой исполнителей закона. Те, кто не хочет ждать, пока виновный в ДТП изволит компенсировать издержки (тем более что он не собирался это делать), могут предложить помощь судебным приставам. Это придаст им ускорение и заставит работать лучше. К примеру, можно подать еще один иск об индексации долга из-за роста инфляции в стране.

Еще один момент. Имея исполнительный лист, пострадавший вправе требовать выплат с банковского счета ответчика при наличии подобных сведений. Кстати, в этом случае данные о банке и счетах можно узнать в исполнительной службе. При этом кредитное учреждение может снять деньги со счета виновника ДТП без его ведома.

Кроме того, вы можете инициировать в ФССП арест транспортного средства нарушителя, о чем мы говорили выше. Это довольно эффективно, и виновник сразу начинает компенсировать убытки потерпевшей стороне.

В крайнем случае, если вам попадется предприимчивый водитель, который перепишет свое имущество на третьих лиц, исполнительный лист получит предприятие, где он работает, а бухгалтерия станет удерживать 50 % его зарплаты каждый месяц в пользу пострадавшего.

Часто задаваемые вопросы про ДТП, когда виновник без страховки

- Что делать, если у виновника ДТП поддельный или просроченный полис ОСАГО?

Некоторые автовладельцы имеют недействительные полисы ОСАГО – просроченные или поддельные. Что грозит виновнику дтп без страховки? По закону за фальшивку водителя штрафуют и лишают прав, а также привлекают к ответственности – административной и даже уголовной.

Пострадавший в аварии должен пройти все этапы, описанные выше, начиная с разбирательства на месте происшествия до заседания суда. Чтобы разрешить спор с нарушителем, нужно проверить подлинность его «автогражданки». Для этого виновник должен обратиться с заявлением в РСА (Российский союз автостраховщиков) и приложить необходимые бумаги.

«Изменения в ОСАГО в 2019 году: самые важные моменты»

Обычно фальшивки регистрируются на один и тот же номер бланка (полисы-двойники), который присваивается нескольким автомобилям. В данном случае потерпевший может рассчитывать на получение страховых выплат от компании. А если договор виновника истек, то по закону он не застрахован по ОСАГО. При этом пострадавший действует аналогично ситуации, когда виновник дтп без страховки.

- Что делать, если у страховой компании виновника ДТП отозвали лицензию?

Бывают случаи банкротства страховых компаний либо лишение их лицензии на страхование. Значит ли это, что водитель, вызвавший аварию, лишен страховки, а пострадавший не получит возмещения ущерба. Статья 18 ФЗ-40 об ОСАГО гласит, что в ситуации, когда страховщик признан банкротом или утратил свою лицензию, может выплачиваться компенсация за вред здоровью (жизни) пострадавшего или его имуществу.

Для получения денег потерпевший пишет соответствующее заявление в РСА с требованием о выплате компенсации и подкрепляет его документами согласно списку Правил обязательного страхования.

- Если виновник ДТП без страховки, можно ли обратиться в свою страховую компанию?

Допустим, вы попали в дтп, а виновник без страховки, при этом пострадавший имеет договор ОСАГО. Резонно ли надеяться на компенсацию страховщика? Для ответа на вопрос нужно знать принцип страхования ОСАГО.

Согласно пункту 1 статьи 6 ФЗ-40 об ОСАГО «объектом обязательного страхования являются имущественные интересы, связанные с риском гражданской ответственности владельца транспортного средства по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства на территории Российской Федерации».

А значит, договор ОСАГО направлен на страхование ответственности самого водителя. Если виновник ДТП оформил полис, то с наступлением страхового случая ущерб от его действий возмещает страховщик, даже при отсутствии страховки у пострадавшего (или когда последний не вписан в договор). Компенсацию ущерба от аварии для собственного автомобиля виновник ДТП с ОСАГО по этому полису получить не сможет.

Иначе говоря, страховая компания потерпевшего не компенсирует его издержки, это обязанность страховщика виновной стороны.

- Что делать потерпевшему в ДТП с виновником без страховки, если нанесен вред здоровью?

Если аварийную ситуацию создал водитель без ОСАГО и в результате пострадали люди, каждый из них получит страховую выплату согласно статье 18 ФЗ-40.

Всем жертвам ДТП необходимо обратиться в РСА и письменно потребовать компенсацию за вред здоровью. К заявлению должен быть приложен пакет документов согласно правилам ОСАГО.

Как видим, даже если виновник дтп без страховки, то возместить ущерб здоровью пострадавших может Российский союз автостраховщиков. В дальнейшем сумму компенсации взыщут с виновного водителя по регрессному иску РСА. Таким образом, пострадавший сам вправе решать, кто будет платить ему издержки за поврежденное здоровье: прямой виновник происшествия или профессиональное объединение РСА.

- Кто возместит ущерб после ДТП, виновник которого без страховки, если у потерпевшего есть КАСКО

Владельцам договора каско, пострадавшим в ДТП, не нужно самостоятельно требовать взыскания ущерба с виновника аварии без полиса ОСАГО. К тому же это может быть проблематично.

Договор каско как раз защищает страхователя от возможного ущерба независимо от того, застрахованы ли риски у второй стороны ДТП или нет. Даже если у виновника аварии нет никакой страховки, пострадавший получит компенсацию по каско. В этом случае страховыми выплатами будет заниматься компания, в которой вы приобрели страховку. Вам нужно лишь правильно оформить происшествие и обратиться к своему страховщику для выполнения условий каско.

Итак, мы выяснили, как поступают при аварии, когда виновный без страховки, а потерпевший имеет добровольный полис каско (даже если его нет в списке допущенных до управления лиц).

Водитель поврежденного авто будет чинить его по каско. При этом виновник ДТП с отсутствующим полисом все так же отвечает по закону. После компенсации ущерба пострадавшему его страховщик потребует возврата средств с инициатора аварии по праву суброгации.

- Что делать, если виновник ДТП без страховки и не собственник машины?

Если нарушитель правил дорожного движения не застраховал свою гражданскую ответственность и транспортное средство не принадлежит ему по праву собственности, обычно он и компенсирует убытки пострадавшей стороны после аварии.

Здесь речь идет только о ситуации, когда виновник дтп без страховки и не собственник. Если ОСАГО оформлено, но водителя нет в списке разрешенных лиц, то пострадавший может рассчитывать на страховую выплату компании.

Бывают ситуации, когда ущерб, полученный в дорожном происшествии, приходится оплачивать владельцу транспортного средства. А непосредственный зачинщик остается в стороне.

- Что делать, если виновник ДТП пьяный и без страховки?

Если подвыпивший водитель, не имея страхового полиса ОСАГО, стал причиной ДТП, нужно зарегистрировать аварию, как требуется по закону. А дальше пострадавший должен действовать с учетом обстоятельств: или виновник предложит ему компенсировать ущерб, или откажется платить за повреждения и вред здоровью.

- Что делать, если виновник ДТП без страховки ОСАГО скрылся с места аварии?

Участник аварии, который пострадал в дорожном происшествии, обязан вызвать Госавтоинспекцию и сообщить об инциденте. Чтобы установить вину и разыскать сбежавшего виновника, можно привлечь свидетелей ДТП. Если удастся вычислить нарушителя и тот откажется оплачивать расходы на ремонт, то пострадавший может обратиться в суд. А там придется доказать причастность этого водителя к аварии.

Если виновный в столкновении не найден, о компенсации ущерба транспортному средству пострадавшего можно забыть. Исключением будет тот случай, когда имеет место вред здоровью. Это дает право на страховую выплату участнику аварии, даже если виновник происшествия не найден. Деньги заплатит Российский союз автостраховщиков по заявлению потерпевшей стороны.

Возмещение ущерба потерпевшему, если виновник ДТП без страховки: судебная практика

При обращении пострадавшего в судебный орган для возмещения убытков по факту дорожно-транспортного происшествия, когда у виновника не оформлена страховка, судьи обычно принимают сторону заявителя. Но часто в ходе разбирательств сумма претензии меняется.

Ответчик (виновник ДТП без страховки) может ходатайствовать о проведении судебной экспертизы, которая оценит стоимость ремонта поврежденного авто. Вполне возможно, она будет меньше. Суд непременно примет этот акт как доказательство реальной суммы ущерба, как было обозначено в решении Соломбальского РС (г. Архангельск) 12.10.2017 по делу №2-680 12/2017. Тогда и решение будет вынесено о выплате компенсации в соответствующем размере.

Объем исковых требований сократится, если суд выяснит, что истец заявил слишком большую сумму ущерба. Тогда претензия будет квалифицирована как попытка необоснованного обогащения за счет виновника аварии. Пример – решение Советского РС (г. Астрахань) по делу № 2-1733/2017 от 05.06.2017.

Чем руководствуются судьи, оценивая ущерб пострадавших в ДТП? Вот эти нормативы:

- Постановление КС РФ № 6-П от 10.03.2017 «По делу о проверке конституционности ст. 15, п. 1 ст. 1064, ст. 1072 и ст. 1079 п. 1 Гражданского кодекса РФ в связи с жалобами гр. А. С. Аринушенко, Г. С. Бересневой и др.». Суд заключил, что факт необоснованного обогащения владельца поврежденного имущества не выявлен, несмотря на то, что после ремонта из-за замены деталей и узлов автомобиля на новые стоимость транспортного средства стала выше, чем была до аварии.

- Постановление Пленума ВС РФ № 25 от 23.06.2015 года «О применении судами некоторых положений раздела I ч. первой Гражданского кодекса Российской Федерации».

Согласно документу «если для устранения повреждений имущества истца использовались или будут использованы новые материалы, то за исключением случаев, установленных законом или договором, расходы на такое устранение включаются в состав реального ущерба истца полностью, несмотря на то, что стоимость имущества увеличилась или может увеличиться по сравнению с его стоимостью до повреждения.

Размер подлежащего выплате возмещения может быть уменьшен, если ответчиком будет доказано или из обстоятельств дела следует с очевидностью, что существует иной более разумный и распространенный в обороте способ исправления таких повреждений подобного имущества».

С учетом этих обстоятельств суд взыскивает с виновника ДТП без страховки сумму расходов на восстановление автомобиля, не принимая во внимание износ деталей и узлов, которые необходимо заменить (решение Задонского РС по делу № 2-444/2017 от 15.11.2017, Липецкая область).

В своем иске пострадавший может обосновать требования утратой товарной ценности автомобиля и просить взыскать соответствующую сумму ущерба (решение Электростальского ГС № 2-172/2016 от 08.02.2016, Московская область).

Если в результате аварии повреждено только транспортное средство, а люди не пострадали, судьи, как правило, отказывают в возмещении морального вреда (решение Ставропольского РС по делу №2-2414/2017 от 20.10.2017, Самарская область).

Виновник ДТП без страховки: опыт автовладельцев

- Долго, нудно, но шанс есть.

«Если устроитель аварии не имеет полиса «автогражданки», возможно, он управляет чужим автомобилем, хозяин которого оформил этот договор. Последнему придется возместить ущерб всем пострадавшим.

Если страховки нет вообще, компания потерпевшего не обязана покрывать его издержки по ОСАГО. В данном случае необходимо обращаться с иском в суд и требовать возмещения ущерба на общих основаниях. Судебный орган должен находиться по месту регистрации виновника ДТП без страховки.

Перед подачей иска возьмите в Госавтоинспекции справку об аварии и проведите независимую экспертизу поврежденного автомобиля, соблюдая формальности при оценке, чтобы определить размер убытков. Затем составьте исковое заявление, пользуясь услугами юриста, оплатите госпошлину и сдайте документы в суд».

- Как заставить приставов делать свою работу?

«Нужно наведываться к приставам почаще, так как они спешить не будут. Если поймете, что все стоит на месте, идите в прокуратуру.

Знающие люди советуют подать заявление в ФССП о привлечении виновника ДТП к обязательным работам или что-то в этом духе. Суть в том, что неплательщик официально не трудоустроен, но ведь за что-то он живет, а значит, есть доход. Если появится перспектива работать на исполнительную службу, виновный поспешит отдать свои долги. Но эту информацию нужно проверить или узнать на месте».

«Зимние нешипованные шины: ТОП-10 лучших моделей»

- Виновник ДТП без страховки умер? Ответит родня.

«В случае смерти устроителя аварии финансовые обязательства должника передаются «по наследству» его семье, однако в рамках стоимости полученного имущества. Если наследство никто не принял или нечего наследовать вообще, забудьте о долгах. Никто не будет их платить».

- Как успеть истребовать компенсацию ущерба с виновника ДТП без страховки?

«По закону для взыскания ущерба от аварии пострадавшему отводится три года от даты получения исполнительного листа. Затем исполнительное производство будет остановлено, и уже добиться ничего не получится.

Статья 36 (пункт 9) закона «Об исполнительном производстве» гласит, что если завершился срок давности реализации постановления суда, то исполнительное производство прекращается.

Статья 46 (пункт 4) устанавливает: если взыскатель получил обратно исполнительный лист, он может подать его повторно к исполнению в срок, предусмотренный ст. 21 данного закона.

Статья 21 (часть 1) говорит о том, что исполнительные документы, оформленные по решениям суда, можно подать на исполнение в течение трех лет после того, как данное решение вступает в силу».

- Чтобы не прилетело, или каско при ДТП с виновником без страховки.

«Наконец выделил время на визит в страховую. Каско имеется, пока что ситуация благоприятная, машину буду ремонтировать по заявлению в официальном сервисе. Страховая компания будет прессовать виновника аварии. Говорят, у них есть опыт работы с этим контингентом, потом они выплачивают по решению суда убытки страховой компании. Но все это теория, а результат увидим через 10 дней.

Оказывается, можно взыскать ущерб не только по ОСАГО, но и с каско. При этом, если подаешь по каско, следующий полис выйдет дороже и намного – даже для тех, кто пострадал. Плюс затраты на транспортировку машины в официальный сервис (туда-обратно в другой город), выходные за свой счет для подачи иска с нулевым заработком. Короче, сверху настучит еще примерно сотка. Госпошлина за иск – 200 руб… Виновник будет очень счастлив… Даже если ничего не получу. Но что обидно – цвет для покраски подобрать на сто процентов невозможно».

Добрый день. Могу ли я требовать возмещения ущерба по ДТП со своей страховой компании, если виновник скрылся с места ДТП, но установлен, и у него нет полиса ОСАГО?

Адвокат Антонов А.П.

Добрый день!

Согласно ст. ст. 1064,1072,1079 Гражданского кодекса, вред, причиненный личности или имуществу гражданина, а также вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим вред.

Законом или договором может быть установлена обязанность причинителя вреда выплатить потерпевшим компенсацию сверх возмещения вреда. Законом может быть установлена обязанность лица, не являющегося причинителем вреда, выплатить потерпевшим компенсацию сверх возмещения вреда.

Лицо, причинившее вред, освобождается от возмещения вреда, если докажет, что вред причинен не по его вине. Законом может быть предусмотрено возмещение вреда и при отсутствии вины причинителя вреда.

Вред, причиненный правомерными действиями, подлежит возмещению в случаях, предусмотренных законом.

В возмещении вреда может быть отказано, если вред причинен по просьбе или с согласия потерпевшего, а действия причинителя вреда не нарушают нравственные принципы общества.

Юридическое лицо или гражданин, застраховавшие свою ответственность в порядке добровольного или обязательного страхования в пользу потерпевшего (статья 931, пункт 1 статьи 935), в случае, когда страховое возмещение недостаточно для того, чтобы полностью возместить причиненный вред, возмещают разницу между страховым возмещением и фактическим размером ущерба.

Юридические лица и граждане, деятельность которых связана с повышенной опасностью для окружающих (использование транспортных средств, механизмов, электрической энергии высокого напряжения, атомной энергии, взрывчатых веществ, сильнодействующих ядов и т.п.; осуществление строительной и иной, связанной с нею деятельности и др.), обязаны возместить вред, причиненный источником повышенной опасности, если не докажут, что вред возник вследствие непреодолимой силы или умысла потерпевшего. Владелец источника повышенной опасности может быть освобожден судом от ответственности полностью или частично также по основаниям, предусмотренным пунктами 2 и 3 статьи 1083 настоящего Кодекса.

Обязанность возмещения вреда возлагается на юридическое лицо или гражданина, которые владеют источником повышенной опасности на праве собственности, праве хозяйственного ведения или праве оперативного управления либо на ином законном основании (на праве аренды, по доверенности на право управления транспортным средством, в силу распоряжения соответствующего органа о передаче ему источника повышенной опасности и т.п.).

Владелец источника повышенной опасности не отвечает за вред, причиненный этим источником, если докажет, что источник выбыл из его обладания в результате противоправных действий других лиц. Ответственность за вред, причиненный источником повышенной опасности, в таких случаях несут лица, противоправно завладевшие источником. При наличии вины владельца источника повышенной опасности в противоправном изъятии этого источника из его обладания ответственность может быть возложена как на владельца, так и на лицо, противоправно завладевшее источником повышенной опасности.

Владельцы источников повышенной опасности солидарно несут ответственность за вред, причиненный в результате взаимодействия этих источников (столкновения транспортных средств и т.п.) третьим лицам по основаниям, предусмотренным пунктом 1 настоящей статьи.

Согласно ст. ст. 10,15 Гражданского кодекса, не допускаются осуществление гражданских прав исключительно с намерением причинить вред другому лицу, действия в обход закона с противоправной целью, а также иное заведомо недобросовестное осуществление гражданских прав (злоупотребление правом).

Не допускается использование гражданских прав в целях ограничения конкуренции, а также злоупотребление доминирующим положением на рынке.

В случае несоблюдения требований, предусмотренных пунктом 1 настоящей статьи, суд, арбитражный суд или третейский суд с учетом характера и последствий допущенного злоупотребления отказывает лицу в защите принадлежащего ему права полностью или частично, а также применяет иные меры, предусмотренные законом.

В случае, если злоупотребление правом выражается в совершении действий в обход закона с противоправной целью, последствия, предусмотренные пунктом 2 настоящей статьи, применяются, поскольку иные последствия таких действий не установлены настоящим Кодексом.

Если злоупотребление правом повлекло нарушение права другого лица, такое лицо вправе требовать возмещения причиненных этим убытков.

Добросовестность участников гражданских правоотношений и разумность их действий предполагаются.

Лицо, право которого нарушено, может требовать полного возмещения причиненных ему убытков, если законом или договором не предусмотрено возмещение убытков в меньшем размере.

Под убытками понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение его имущества (реальный ущерб), а также неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено (упущенная выгода).

Если лицо, нарушившее право, получило вследствие этого доходы, лицо, право которого нарушено, вправе требовать возмещения наряду с другими убытками упущенной выгоды в размере не меньшем, чем такие доходы.

Вред, причиненный в результате взаимодействия источников повышенной опасности их владельцам, возмещается на общих основаниях (статья 1064).

Согласно п.4.2 Постановления Конституционного Суда РФ от 10 марта 2017 г. № 6-П «По делу о проверке конституционности статьи 15, пункта 1 статьи 1064, статьи 1072 и пункта 1 статьи 1079 Гражданского кодекса Российской Федерации в связи с жалобами граждан А.С. Аринушенко, Г.С. Бересневой и других”, давая в Постановлении от 31 мая 2005 года № 6-П оценку Федеральному закону «Об обязательном страховании гражданской ответственности владельцев транспортных средств» в целом исходя из его взаимосвязи с положениями главы 59 ГК Российской Федерации, Конституционный Суд Российской Федерации пришел к следующим выводам: требование потерпевшего (выгодоприобретателя) к страховщику о выплате страхового возмещения (об осуществлении страховой выплаты) в рамках договора обязательного страхования является самостоятельным и отличается от требований, вытекающих из обязательств вследствие причинения вреда; выплату страхового возмещения обязан осуществить непосредственно страховщик, причем наступление страхового случая, влекущее такую обязанность, само по себе не освобождает страхователя от гражданско-правовой ответственности перед потерпевшим за причинение ему вреда; различия в юридической природе и целевом назначении вытекающей из договора обязательного страхования обязанности страховщика по выплате страхового возмещения и деликтного обязательства обусловливают и различия в механизмах возмещения вреда в рамках соответствующих правоотношений; смешение различных обязательств и их элементов, одним их которых является порядок реализации потерпевшим своего права, приводит к подмене одного гражданско-правового института другим и может повлечь неблагоприятные последствия для стороны, в интересах которой он устанавливался, в данном случае — потерпевшего (выгодоприобретателя), и тем самым ущемление его конституционных прав и свобод.

Приведенные правовые позиции, из которых следует, что институт обязательного страхования гражданской ответственности владельцев транспортных средств, введенный в действующее законодательство с целью повышения уровня защиты прав потерпевших при причинении им вреда при использовании транспортных средств иными лицами, не может подменять собой институт деликатных обязательств, регламентируемый главой 59 ГК Российской Федерации, и не может приводить к снижению размера возмещения вреда, на которое вправе рассчитывать потерпевший на основании общих положений гражданского законодательства, получили свое развитие в последующих решениях Конституционного Суда Российской Федерации.

В частности, как следует из определений Конституционного Суда Российской Федерации от 21 июня 2011 года № 855-О-О, от 22 декабря 2015 года № 2977-О, № 2978-О и № 2979-О, положения Федерального закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств», определяющие размер расходов на запасные части с учетом износа комплектующих изделий (деталей, узлов и агрегатов), подлежащих замене при восстановительном ремонте, а также предписывающие осуществление независимой технической экспертизы и судебной экспертизы транспортного средства с использованием единой методики определения размера расходов на восстановительный ремонт в отношении поврежденного транспортного средства, не препятствуют возмещению вреда непосредственным его причинителем в соответствии с законодательством Российской Федерации, если размер понесенного потерпевшим фактического ущерба превышает размер выплаченного ему страховщиком страхового возмещения. С этим выводом согласуется и положение пункта 23 статьи 12 Федерального закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств», согласно которому с лица, причинившего вред, может быть взыскана сумма в размере части требования, оставшейся неудовлетворенной в соответствии с данным Федеральным законом.

Таким образом, так как у виновного лица нет полиса ОСАГО, то его ответственность не застрахована, поэтому Вы можете требовать возмещения ущерба только с виновника ДТП через суд.

С уважением, адвокат Анатолий Антонов, управляющий партнер адвокатского бюро «Антонов и партнеры».

ДТП – это всегда стресс, а когда у виновника нет страховки – стресс вдвойне! По данным статистики на сегодня около 10% автомобилей на дорогах не застрахованы или имеют просроченный/недействительный полис страхования ОСАГО. То есть каждая десятая авария на дороге происходит без очевидного пути получения страховой выплаты. Что же делать если вы все же стали участником ДТП, в котором автомобиль виновника не застрахован? Ила даже просто увидели повреждения на автомобиле, который был припаркован, а виновник скрылся с места преступления? Мы сами попали в такую ситуацию. После – прошли все стадии и расскажем в этой статье на личном примере из жизни: что нужно делать, чтобы успешно получить возмещение ущерба от Моторного (транспортного) страхового бюро Украины (сокращенно МТСБУ). Возмещение составило 88 057 грн через 65 дней. Без затяжного судебного процесса, максимально быстро и просто!

Предисловие. Наш случай.

В середине лета с автомобилем Porsche Cayman главреда DreamCar произошла пренеприятнейшая история. Водитель автомобиля Lada не остановился на знак «СТОП” и не уступил по знаку дорогу в центре Харькова, что привело к столкновению: была повреждена передняя часть автомобиля: бампер, крепежи фар и так далее… Но что самое неприятное – страховки у виновника ДТП не оказалось, а после нескольких недель и суда, признавшего его вину, хитрый автолюбитель к тому же переписал все имущество и покинул официальное место работы. Что делать и как даже в таком случае получить страховое возмещение? Причём без обращения в суд, сложных процедур и стрессов. Читайте ниже, мы составили подробную инструкцию. А если останутся вопросы – обязательно пишите нам, мы обязательно поможем и подскажем как быть!

ДТП и возможные варианты исхода: европротокол, полиция, страховка?

Итак, самое страшное уже произошло – Вы попали в дорожно-транспортное происшествие на автомобиле (мотоцикле или любом другом транспортном средстве). Главное, конечно, убедиться – что все участники здоровы и если требуется, предоставить первую помощь и вызвать скорую. Дальнейшие действия, если все хорошо: попытаться оценить ущерб. Если сумма, необходимая на устранение повреждений менее 50 000 гривен – можно оформить европротокол. Но важно, чтобы соблюдались следующие условия:

- отсутствует вред жизни и здоровью потерпевших

- все участники согласны с обстоятельствами ДТП

- участников ДТП не более 2х

- у каждого участника есть действительный полис ОСАГО

- нет признаков алкогольного/наркотического опьянения

Если все описанное выше верно – поздравляем, вся процедура заполнения европротокола займет не более часа, нет необходимости привлекать полицию. В таком случае страховая компания виновника ДТП компенсирует пострадавшей стороне весь ущерб в пределах покрытия полиса ОСАГО, но не более 50 тыс. грн. Если же хоть одно из условий не выполнено – придется вызвать полицию. Благо после реформы милиции в полицию и упразднения ГАИ общение с сотрудниками происходит гораздо более легко и дружелюбно!

Таким образом начинаем формировать алгоритм действий. Вводные: Вы попали в ДТП и у виновника нет полиса ОСАГО, либо страховка просрочена. В нашем случае страховка у виновника была оформлена таким образом, что начинала действовать лишь НА СЛЕДУЮЩИЙ ДЕНЬ после факта совершения ДТП. Это часто бывает, когда автомобиль новый – страховка ответственности перед третьими лицами обычно начинает действовать только на следующий день.

Вызвать полицию на место ДТП

Пока ожидаете приезда патрульных, постарайтесь максимально полно зафиксировать положение автомобилей, повреждения, сделав фотографии. Будет отлично, если получится найти свидетелей или камеры наружного наблюдения – все это будет доказательствами во время составления протокола и будущего разбирательства!

По приезду полицейских, Вы должны максимально полно, честно и объективно описать произошедшее ДТП, доказав вину другой стороны. Тут как нельзя кстати будут свидетельства очевидцев, камеры и прочие признаки. Помните, на 90% тот, кого укажут виновником ДТП в протоколе полиции и будет признан виновником в суде (об этом далее). Поэтому, если водитель без страховки совершил ДТП, будьте настойчивы вдвойне. Приводите аргументы и доводы, если обстоятельства неочевидны.

Задача: получить статус потерпевшей стороны, после чего сделать копии (фото) протокола, схемы места ДТП и описания повреждений.

Наш случай: водитель не остановился на знак «СТОП” и не пропустил наш автомобиль, двигавшийся по главной.

Подробный алгоритм на сайте МТСБУ

Обратиться в МТСБУ

Если сразу понятно, что у виноватого в ДТП нет страховки или она недействительна – сразу после ДТП Вы можете обратиться в МТСБУ и начинать процедуру согласования и возмещения ущерба. Для этого необходимо заполнить заявление и выслать его в электронной форме на mtibu@mtibu.kiev.ua, а так же в физической форме на почту: 02002, Київ-2, а/с 272

Наш совет: вместо почты, отправляйте документы курьером в офис МТСБУ м. Київ, Русанівський бульвар, буд. 8

Постарайтесь сразу предоставить максимум документов: фото повреждений, обстоятельств аварии, протоколов и прочих документов. Подробные описания в заявлении так же не будут лишними, Ваша цель – дать сотрудникам МТСБУ как можно больше информации для принятия решения!

Задача: получить доступ к личному кабинету на сайте МТСБУ и ждать встречи с аварийным комиссаром. Помните, Ваш автомобиль после ДТП НЕЛЬЗЯ ремонтировать до осмотра аварийным комиссаром!

Наш случай: процесс занял около 10 дней.

Встреча с аварийным комиссаром

Согласно утвержденной процедуры, после ДТП без страховки, МТСБУ назначает в случайном порядке выбранного комиссара одной из страховых компаний оценить ущерб, причиненный Вашему автомобилю.

Наш совет: во время встречи будьте настойчивы и вежливы – чем больше повреждений будет перечислено, чем более полно будет описан ущерб – тем больше потенциальная сумма, которая может быть Вам выплачена.

И здесь опять Вам помогут фото повреждений с места ДТП, протоколов и схема ДТП, в которой описаны повреждения. В нашем случае так же был счет-дефектовка от официального сервиса.

Задача: заставить комиссара любыми возможными легальными способами перечислить максимум повреждений. Даже если не уверены, что «эта царапинка” была вследствие ДТП, когда у виновника нет страховки – все равно покажите ее. Если считаете, что есть скрытые повреждения – тоже не стесняйтесь об этом сказать, открыть капот и показать сломанное крепление фары, например!

Наш случай: зафиксированы все повреждения, в том числе неочевидные!

Получить решение суда

По правилам и регламентам МТСБУ , в случае если у виновника ДТП нет ОСАГО (страхового полиса), Вам необходимо самостоятельно получить решение суда. Это официальный бланк с печатью, в котором указано, что Вы – пострадавшая сторона. А нарушитель ПДД, который допустил ДТП (тот, у которого не оказалось страховки) – признан виновником.

Наш совет: уточните у полиции или виновника аварии – когда и где состоится суд, после чего сразу обратитесь за копией решения. Этот процесс занимает не менее 14 дней!

Вы можете присутствовать на суде, если не уверены в исходе судебного заседания или даже привлечь профессионального адвоката для защиты Ваших прав. Все для того, чтобы решение суда было в Вашу пользу – это ключевое основание для выплаты возмещения ущерба от МТСБУ в случае ДТП, если у виновника нет страховки.

Задача: получить копию решения и передать в МТСБУ.

Наш случай: решение суда в нашу пользу, копия получена и передана в МТСБУ.

Согласовать сумму выплаты и ждать получения средств

Выплата возмещения ущерба в случае ДТП без страховки занимает до 90 дней с момента первого обращения в МТСБУ. Таким образом, чем раньше Вы начнете выполнять пункты, перечисленные выше, тем быстрее получите возмещение!

Наш совет: обращайтесь в МТСБУ сразу после ДТП и проводите все процессы параллельно! Если сумма возмещения меньше ожидаемой – Вы можете обратиться к независимым экспертам.

Удостоверьтесь, что все необходимые документы загружены в личный кабинет пострадавшего на сайте МТСБУ. Не стесняйтесь звонить и писать в службу по любым возникающим вопросам!

Задача: получить выплату по ДТП без страховки ОСАГО у виновника максимально быстро и в полном объеме.

Наш случай: выплата получена через 65 дней после обращения в размере 88 057 грн.

Если наша история помогла Вам или Вашим знакомым – значит мы потратили целый день на ее написание не зря! Поделитесь этой ссылкой в социальных сетях, ведь множество людей не знают о своих правах и не понимают как действовать в ситуации, когда у виновника ДТП не оказалось страхового полиса или виновник ДТП скрылся с места происшествия. Спасибо 🙂

Механизм страхования ОСАГО является таким, что виновный в аварии и не застраховавший автогражданскую ответственность водитель сталкивается с тяжелыми финансовыми последствиями. По условиям страхования ОСАГО по полису виновного в аварии водителя выплачивается компенсация пострадавшему автовладельцу. Он не может использовать свой полис, чтобы возместить ущерб для своего же авто. Если виновник ездил без страховки, ему придется оплачивать убытки, которые он причинил, самостоятельно. В такой ситуации важно действовать правильно, чтобы спор разрешился справедливо для всех сторон.

Действия виновника ДТП без ОСАГО сразу после аварии

Не нужно пытаться скрыться с места ДТП. Если позже водителя разыщут, он не только выплатит компенсацию и штраф, но и будет лишен водительского удостоверения. Вместо этого нужно вызвать инспектора ГИБДД, проверить, что в протокол внесены верные данные об обстоятельствах аварии, оставить свои контакты инспектору и пострадавшему автовладельцу.

Дальнейшие действия зависят от обстоятельств аварии и поведения второго водителя. Возможны следующие варианты.

Компенсация на месте. Обычно при незначительных повреждениях участники аварии договариваются о компенсации самостоятельно, не привлекая для этого страховщиков, независимых экспертов или суд. В этом случае виновнику нужно получить от пострадавшей стороны расписку в том, что сумма ущерба полностью выплачена, а сам он не имеет финансовых и иных претензий.

Компенсация по КАСКО. Если помимо ОСАГО у второго водителя был оформлен полис КАСКО, он может компенсировать затраты на ремонт с его помощью. Для виновника ДТП это — не самый желательный вариант, так как позже страховая компания подаст в суд регрессный иск. Нередко суммы таких исков оказываются завышенными, и ответчикам приходится оспаривать их в суде. Для защиты своих интересов в этом случае важно сохранить документы об аварии и контактные данные второго водителя. Также желательно провести оценку ущерба, причиненного другому автомобилю. Это поможет установить объективный размер убытка, не допустить его завышения страховой компанией.

Обращение в суд. Наиболее распространенная ситуация при значительных повреждениях авто. Пострадавший водитель в этом случае заказывает оценку ущерба, после чего подает иск, основываясь на данных отчета. Виновник ДТП без страховки становится ответчиком. Он вправе оспаривать претензии истца, снижая сумму иска. Такие судебные дела рассматриваются в соответствии с положениями Гражданского кодекса РФ. Закон «Об ОСАГО» в этих случаях не применяется, а страховая компания потерпевшего не принимает участия в деле.

Защита интересов виновника ДТП без ОСАГО в суде

Судебная практика по таким делам складывается не в пользу виновных в авариях водителей. Вместе с тем, они имеют равные с потерпевшими права в части соблюдения их финансовых интересов. Защита юристами компании «Инвест Консалтинг» в подобных случаях строится так, чтобы прийти к справедливому для всех сторон разрешению конфликта.

Итак, если у вас возникает вопрос: «Я виновник ДТП, у меня нет ОСАГО, что делать?», необходимо предпринять следующее:

- организовать независимую оценку ущерба с целью проверки обоснованности финансовых претензий истца;

- проверить обоснованность дополнительных расходов, возникших в результате ДТП (эвакуация авто, его хранение на платной стоянке и пр.);

- проконтролировать соблюдение процессуальных норм.

Начиная с 2015 года суды при рассмотрении таких исков руководствовались обзором судебной практики, предписывающим при расчете компенсации использовать Единую методику ЦБ РФ. При этом учитывался износ деталей, для их стоимости вводились понижающие коэффициенты. В результате суммы выплат оказывались меньше реальных затрат на ремонт авто, что было выгодно виновникам ДТП и невыгодно потерпевшим. В 2017-м году ситуация изменилась. Постановление Конституционного Суда РФ установило следующее:

- при рассмотрении исков потерпевший имеет право на возмещение возникшего ущерба в полном объеме. Это значит, что сумма претензий может включать в себя все затраты, связанные с восстановительным ремонтом;

- в случаях, когда при установке новых комплектующих при ремонте стоимость поврежденного в ДТП авто возрастает по сравнению с исходной, это не влияет на размер претензии, не уменьшает его;

- согласно Гражданскому кодексу РФ обязанность компенсировать возникший убыток полностью ложится на того, кто виноват в его причинении.

Такой подход к рассмотрению исков в адрес виновников ДТП может спровоцировать появление завышенных претензий. Чтобы защититься от них, ответчику необходимо тщательно проверять оформленные инспектором ГИБДД на месте происшествия документы, подписывая их только в том случае, если все изложенное в них верно. Также важно провести собственную оценку ущерба. Для этого можно заказать независимую экспертизу автомобиля истца либо экспертный анализ предоставленного им отчета об оценке в компании «Инвест Консалтинг». Важно, чтобы при судебных слушаниях интересы ответчика защищал грамотный автоюрист. Все это поможет снизить сумму иска, добиться решения, которое будет устраивать и потерпевшего, и виновного водителя.

Компания «Инвест Консалтинг» предлагает доступные цены на услуги независимой экспертизы и юридической поддержки для виновников ДТП. Проконсультируйтесь у наших экспертов, чтобы получить больше информации, оценить перспективы по вашему делу.

Згідно діючому законодавству для користування транспортним засобом кожен автовласник повинен оформити страховий поліс ОСЦПВ – страховку цивільної відповідальності (автоцивілку – в народі). Що буде, якщо зекономити і поліс не купувати? Буде штраф за прострочену або страховку, яка взагалі відсутня. Дані санкції передбачені законодавством. Їздити без страховки – собі дорожче. Адже мова не тільки про виплату одноразового штрафу. Наслідки можуть бути куди більш серйозними.

Штраф за страховку або покупка полісу? Навіщо потрібно оформляти ОСЦПВ

На жаль, багато автолюбителів в Україні все ще віддають перевагу ризикувати та відправляються в поїздки по дорогам країни без діючого ОСПЦВ. Керування авто без ОСЦПВ – це порушення! І страждає, в першу чергу водій. Наявність полісу у водія має право перевірити Національна поліція, у випадку порушення ПДР або при ДТП, а також прикордонна служба, при перетині автомобілем державного кордону. Якщо у водія буде відсутній поліс автоцивілки, йому доведеться не тільки заплатити штраф, але і відшкодувати збиток у випадку ДТП, із власного карману.

За наявності діючого поліса ОСЦПВ компенсація заподіяного потерпілій стороні збитку (з вашої провини) лягає на плечі страхової компанії. Обумовлена сума буде виплачена як на ремонт автомобіля, так і на компенсацію витрат на лікування людини (якщо є постраждалі особи). Важливо розуміти, що страховка ОСЦПВ – це документ, який дозволяє забезпечити відшкодування збитку, нанесеного здоров’ю, життю або майну постраждалих. Якщо ви винні в ДТП, то ремонт вашого авто і ваше лікування страхова оплачувати не буде. Щоб передбачити заздалегідь покриття витрат, пов’язаних з ремонтом вашого авто через ДТП, необхідно додатково купити КАСКО, для відшкодування витрат, пов’язаних вашим лікуванням після наслідків ДТП, рекомендуємо купити страховку від нещасного випадку.

Який штраф за їзду без страховки

Згідно законодавства розмір штрафу за їзду без страхового полісу автоцивілки складає 425 грн.

Який штраф за відсутність страховки при ДТП

Якщо у водія відсутній поліс автоцивілки (не оформлений, прострочений, не пред’явив представнику Національної поліції) і він стає винуватцем дорожньо-транспортної події, штраф за відсутність ОСЦПВ складе 425 гривен. Додаткові штрафи (за порушення ПДР та ін.) нараховуються окремо.

Скільки коштує ОСЦПВ в Україні

Враховуючи складнощі, які можуть виникнути, якщо їздити без страховки, можна зробити логічний висновок – краще купити ОСЦПВ і не наражати себе на фінансові стягнення. Скільки коштує ОСЦПВ? Розмір внеску напряму залежить від технічних даних авто:

- тип ТЗ (легковий, вантажний, автобус, причеп, мотоцикл);

- об’єм двигуна (для легкового автомобіля та мотоцикла), вантажопідйомність (для вантажного автомобіля), кількість пасажирських місць (для автобуса);

- місце реєстрації власника ТС

На величину внеску по ОСЦПВ впливає також:

- водійський стаж автовласника;

- наявність пільг;

- термін дії полісу.

Порівнюючи суми та наслідки порушень, можна впевнено сказати – купити страховку набагато вигідніше, ніж платити штраф за ОСЦПВ за його відсутності.

Що робити, якщо немає страховки на машину

Законодавчо регламентована можливість управління ТЗ без ОСЦПВ для деяких категорій громадян. До таких груп відносяться:

- інваліди війни та 1-ої групи;

- водії автомобілів, які знаходяться у власності у інвалідів 1-ої групи;

- учасники бойових дій.

Що робити, якщо до пільговиків ви не відноситесь, а страховки – нема? Відповідь одна – скористатися найбільш вигідною програмою страхування та купити поліс. Причому, зробити це можна як в офісі СК, так і дистанційно, скориставшись послугою Електронний ОСЦПВ. У чому перевага останнього варіанту придбання полісу? Немає необхідності відвідувати офіс страхової компанії у робочий час, заповнювати папери, витрачати час та сили. Достатньо мати гаджет з доступом в Інтернет і декілька вільних хвилин. Процедура проста – всі відомості про етапи проходження є на сайті страхової компанії.

Чи потрібно страхувати авто на транзитних номерах

Помилково думати, що якщо авто знаходиться на тимчасових (транзитних) номерах, то страховку купувати не потрібно. Управління транспортним засобом з будь-якими номерними знаками може стати причиною виникнення небезпеки та аварійної ситуації. Якщо ви купили авто і не хочете оформляти поліс на рік – оформіть короткостроковий договір на 15 днів. Цього часу вистачить на те, щоб перегнати та зареєструвати автомобіль. Якщо машина зареєстрована у державі – учаснику міжнародної системи страхування «Зелена карта», водій даного авто зобов’язаний мати страховий сертифікат «Зелена карта», а у випадку, якщо держава, в якій зареєстрований автомобіль не є учасником міжнародної системи страхування «Зелена карта», такий водій зобов’язаний придбати внутрішній поліс ОСЦПВ.

В яких випадках не буде призначений штраф

Є декілька ситуацій, при яких поліцейські не можуть виписати штраф за відсутність страховки. Одна із них зазначена нами вище – за кермом знаходиться особа із пільгової категорії (наприклад, інвалід I гр. або його водій, учасник бойових дій).

Коли необхідно показувати поліс для перевірки

Чому на дорогах України все ще багато водіїв, які нехтують законом та їздять без страховки? Все справа в тому, що пред’являти поліс співробітника національної поліції зобов’язані далеко не всі і не завжди. Зупинити автомобіль тільки для перевірки наявності страховки не можна! Така вимога може виступати додатковою у випадку:

- оформлення ДТП;

- у випадку здійснення адміністративного правопорушення;

- при перетині державного кордону на ТЗ.

У випадках, передбачених законодавством, відмова від пред’явлення полісу є прямим порушенням. Якщо документа на руках немає – попросіть родичів привезти його. В таких ситуаціях виручає наявність електронного ОСЦПВ – достатньо пред’явити візуальну форму поліса на будь-якому електронному пристрої.

Як купити електронну страховку?

Для придбання електронного полісу ОСЦПВ зайдіть на сайт страхової компанії та виберіть функцію «Купити (оформити)» ОСЦПВ. Далі складнощів не повинно виникнути. У формі, яка відкрилась заповніть всі «віконця», заповнивши в них відомості про авто та особисті дані. Після того, як програма зробить розрахунок вартості ОСЦПВ для вас, підтвердіть бажання купити страховку, оплатіть її банківською карткою та отримайте поліс на вказану вами електронну пошту. Вся процедура займає не більше декількох хвилин. Вигоди очевидні: страховка одразу потрапляє в централізовану базу моторно-транспортного страхового бюро України, її не треба возити з собою (хоча для спрощення можна роздрукувати та залишити в машині). Цей поліс не можна загубити, забути, зіпсувати. Якщо копія стала непридатною – роздрукуйте її заново.

Поліс ОСЦПВ – це необхідний елемент врегулювання дорожніх ситуацій. Платити за страховку або виплачувати постійні штрафи и, при виникненні неприємностей, самостійно погасити спричинений збиток – кожен водій вирішує сам.

Купити поліс ОСЦПВ варто і ще через одну причину. Багато водіїв, сподіваючись на везіння та відсутність необхідності пред’являти поліс при першій потребі економлять на страховці. Але вже дуже скоро в Україні буде введено електронний контроль (проект поки що доробляється, але все попереду). Так що скоро навіть зупиняти для стягнень не доведеться. Автоматизація процедури перевірки наявності страховки може стати рушійною силою для тих, хто все ще сумнівається – поліс або штраф.