Содержание

- Новые правила для банковских гарантий по 223-ФЗ

- Скачать перечень банков Минфина на 01.05.2018

- Что изменится

- Причины изменений

- Скачать законопроект

- Требования к банковской гарантии по нормам ФЗ-223

- Как проверить банковскую гарантию по 223-ФЗ?

- Требования к банковской гарантии

- Форма банковской гарантии по 223-ФЗ, образец

- Какие требования распространяются на банковскую гарантию, обеспечивающую заявку и договор по 223-ФЗ?

- Особенности и виды банковских гарантий

- Реестр банковских гарантий

- Предъявляемые требования

- Форма и содержание банковской гарантии

- Схема работы

- Как оформить

- Банки для обеспечения контракта банковской гарантией по 223-ФЗ

- Список банков для банковских гарантий по 223-ФЗ

- Реестр гарантий по 223-ФЗ

- Банковские гарантии для ГУП и МУП

- Проверенные банки для гарантий 223-ФЗ

- Что такое банковская гарантия по 223-ФЗ?

- Основания и условия для получения банковской гарантии

- Как проверить свою банковскую гарантию?

- Банковская гарантия по 223-ФЗ — отличие от 44-ФЗ

- Банковская гарантия по 223 ФЗ — ее виды и применение

- Требования к банковской гарантии по 223-ФЗ

- Преимущества гарантии по 223-ФЗ

- Банковская гарантия на обеспечение исполнения контракта по 223-ФЗ

Новые правила для банковских гарантий по 223-ФЗ

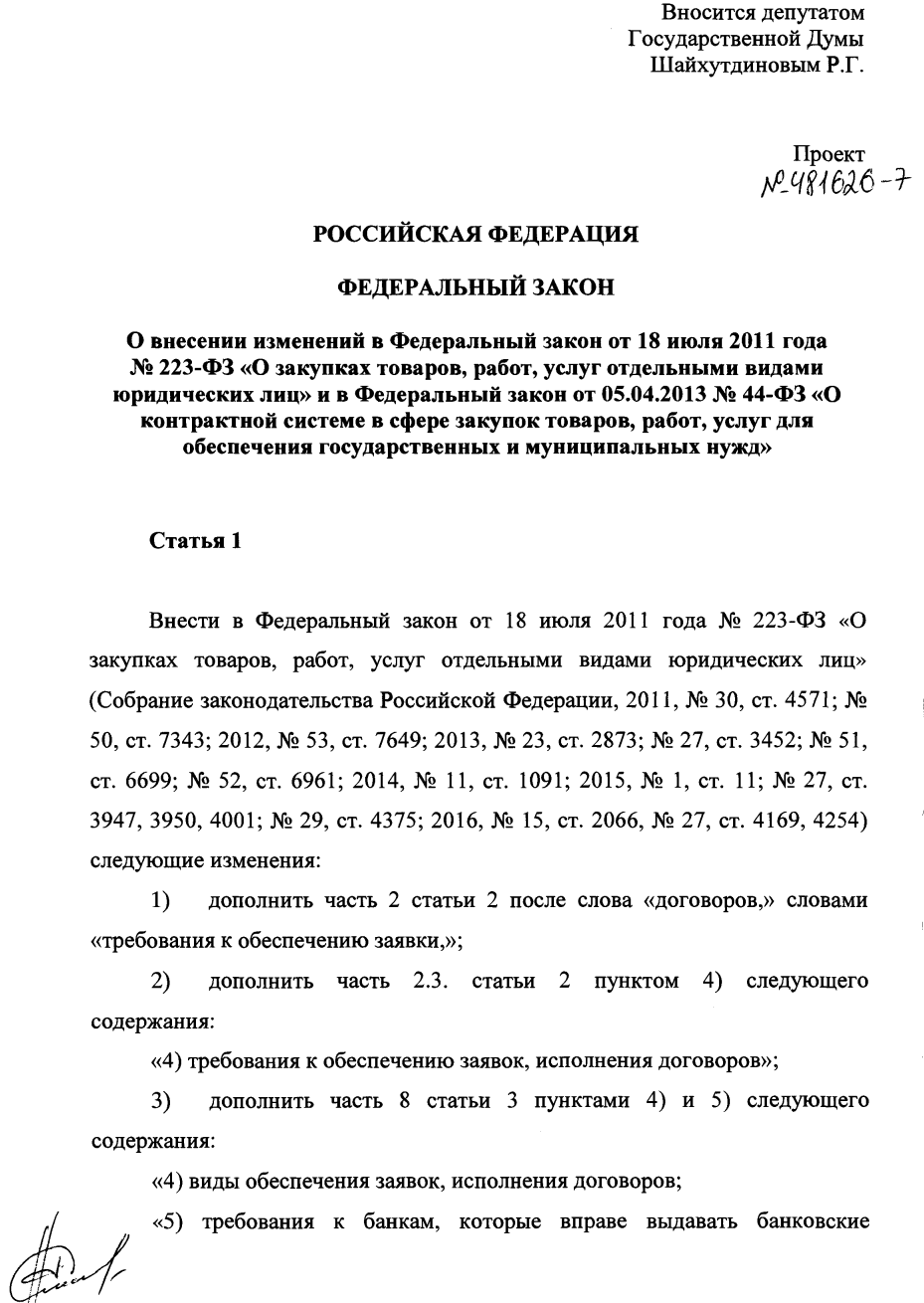

06.06.2018 в Государственную думу внесен законопроект об изменении сразу 223-ФЗ и 44-ФЗ в части института банковских гарантий. Предлагается 223-ФЗ дополнить статьей 3.2 про обеспечение заявок и выполнения договоров, а также условия обеспечений. В целом новая норма в 223-ФЗ является аналогичной закону о контрактной системе. Дело в том, что сейчас заказчики по 223-ФЗ могут сами в положении о закупке урегулировать вопрос обеспечения заявок, исполнения обязательств по договору.

Во исполнение и в соответствии с частями 1 и 1.1 статьи 45 Федерального закона № 44-ФЗ, правительством издано Постановление № 440 от 12.04.2018 о требованиях к банкам, которые вправе выдавать обеспечения, оно вступило в силу с 01.06.2018. Подробнее об этом мы писали в статье «Новые требования к банковским гарантиям: что нужно срочно проверить».

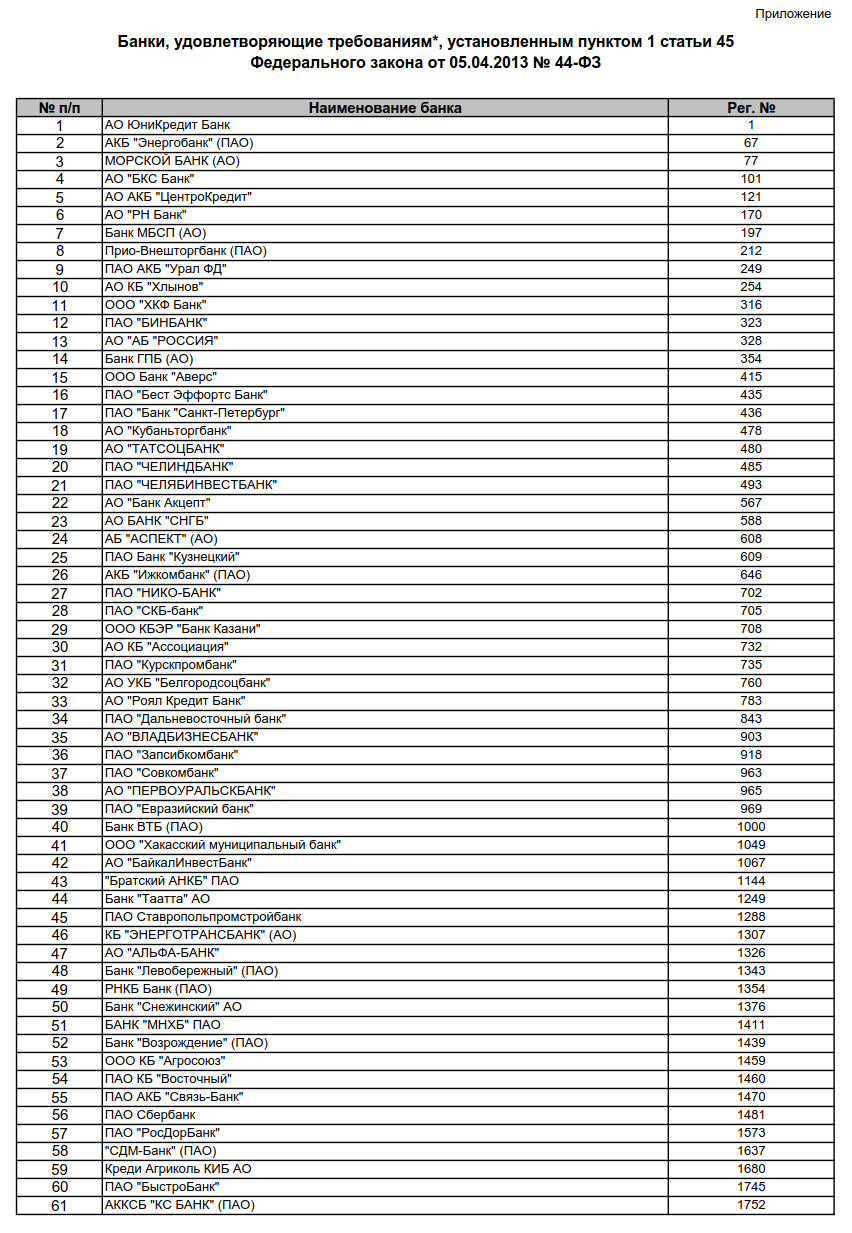

Скачать перечень банков Минфина на 01.05.2018

Что изменится

Излишние требования к банкам создают сложности с получением банковских гарантий субъектами малого и среднего предпринимательства (СМП) для внесения обеспечений.

Таким образом, проект закона призван решить несколько важных задач:

- повышение доступности для СМП;

- поддержание процесса стабилизации и развития банковского сектора;

- устранение барьеров для участия в закупках;

- способствование защите конкуренции на рынке банковских услуг;

- снижение рисков предоставления подложных обеспечений.

Нововведения вступят в силу с 01.01.2019.

При этом до декабря 2019 года предполагается принять еще два нормативных акта:

- Постановление Правительства «О требованиях к банкам, которые вправе выдавать банковские гарантии для обеспечения заявок и исполнения договоров».

- Постановление Правительства Российской Федерации «О банковских гарантиях, используемых для целей Федерального закона «О закупках товаров, работ, услуг отдельными видами юридических лиц»».

Причины изменений

Представляется, что отсутствие в 223-ФЗ положений об обеспечении заявки:

- не реализует цели этого закона, которые установлены в ч. 1 ст. 1: эффективное пользование деньгами, предотвращение коррупции и других злоупотреблений;

- не соответствует принципу закупки, сформулированному в пункте 3 части 1 статьи 3: целевое и экономически эффективное расходование денежных средств и реализация мер, направленных на сокращение издержек заказчика.

Одновременно с этим, если распространить требования к банкам, которые выдают гарантии по 44-ФЗ на банки, которые выдают гарантии по 223-ФЗ, то ситуация может осложниться для банков, поскольку ограничения фиксируются заказчиками, а значит, требуется регулирование таких требований и ограничений. Таким образом, авторы законопроекта предлагают наделить правительство правомочиями введения института обеспечения заявки путем изменения 223-ФЗ.

Законопроектом предлагается и в Федеральный закон № 223-ФЗ, и в Федеральный закон № 44-ФЗ включить запрет для заказчиков устанавливать требования к финансовым учреждениям, которые превышают минимально допустимые критерии, установленные Правительством.

Скачать законопроект

Требования к банковской гарантии по нормам ФЗ-223

Как проверить банковскую гарантию по 223-ФЗ?

Требования к банковской гарантии

Форма банковской гарантии по 223-ФЗ, образец

Как проверить банковскую гарантию по 223-ФЗ?

Оформление данного вида обеспечения исполнения обязательств осуществляется по правилам, установленным § 6 гл. 23 ГК РФ. Банк в отношениях между заказчиком и участником закупки по закону № 223-ФЗ выступает гарантом сделки. Однако данный федеральный закон не содержит информации о порядке проверки банковских гарантий. Более того, в нем отсутствует даже упоминание о данной обеспечительной мере. Таким образом, проверку надлежит осуществлять, руководствуясь иными нормативными актами, а также требованиями положения о закупке.

Если указанное положение содержит условие об обязательном наличии банковской гарантии у участников конкурса, критерии проверки ее подлинности следующие:

- наличие у банка права на предоставление данной финансовой услуги (действующая лицензия, отсутствие признаков несостоятельности и ведения процедур банкротства);

- соответствие выданного документа всем предъявляемым законом требованиям (например, безотзывность, соответствие срока действия, соответствие сумме обязательства, оформление в соответствии с требованиями ГК РФ).

Четкие условия для оформления гарантий и правила ведения их реестров содержатся в ст. 45 закона «О контрактной системе…» от 05.04.2013 № 44-ФЗ. В связи с этим заказчикам следует требовать от участников предоставления гарантий от банков, соответствующих условиям, указанным именно в ФЗ 44.

Требования к банковской гарантии

Ввиду неупоминания в ФЗ № 223 банковская гарантия не имеет там и четкой регламентации условий оформления, что является основанием для применения к ней общих норм гражданского законодательства (с учетом требований, указанных в положении о закупке и ст. 45 ФЗ № 44). На приоритет положения о закупке указывает и ч. 2 ст. 2 ФЗ № 223, согласно которой положение о закупке является основным документом осуществления закупочной деятельности и содержит помимо прочего требования к способам обеспечения закупки.

На основании ст. 368 ГК РФ банковские гарантии относятся к независимым гарантиям и представляют собой финансовую услугу, в силу которой банк или кредитная организация обязуется выплатить денежные средства заказчику в случае ненадлежащего исполнения участником закупок принятых на себя обязательств.

Не знаете свои права? Подпишитесь на рассылку Народный СоветникЪ.

Бесплатно, минута на прочтение, 1 раз в неделю.

Основными требованиями к банковской гарантии являются:

- Наличие у банка лицензии.

- Наличие информации о гарантии в реестре.

- Наличие в гарантии указания на перечень документов, которые необходимо представить в банк для выплаты денежной суммы по банковской гарантии.

- Невозможность окончания срока действия обеспечения ранее момента исполнения обязательства или иного момента, предусмотренного положением о закупке.

- Безотзывность, т. е. невозможность отзыва гарантии в одностороннем порядке.

- Соответствие суммы обеспечения сумме обязательств участника закупок.

Условия оформления и требования к обеспечению законодатель позволяет заказчикам определять самостоятельно.

Форма банковской гарантии по 223-ФЗ, образец

Поскольку ФЗ № 223 не предъявляет требований к форме гарантии, необходимо руководствоваться положениями ГК РФ. Во исполнение ч. 4 ст. 368 ГК РФ надлежащим образом оформленный документ должен содержать следующие реквизиты:

- сведения о гаранте (банке), принципале (лице, которому выдается гарантия) и бенефициаре (стороне, в пользу которой выдается гарантия);

- дату выдачи документа;

- информацию об объеме и характере обязательств, исполнение которых обеспечивается;

- указание суммы, подлежащей выплате в случае нарушения исполнения основных обязательств, а также условий и сроков ее перечисления бенефициару;

- срок действия (указывается конкретная дата или наступление определенного момента);

- перечень обстоятельств, в результате которых у бенефициара возникает право истребования выплат, предусмотренных гарантией.

Ни унифицированной формы данного документа, ни его образца законом не предусмотрено. Однако в Единой информационной системе ведется реестр гарантий, который можно найти по адресу: http://zakupki.gov.ru/epz/bankguarantee/quicksearch/search.html — здесь можно скачать любую гарантию в формате PDF для ознакомления и использовать ее как образец.

***

Таким образом, требований к банковской гарантии по 223-ФЗ не предъявляется. Полная информация о сроках, сумме и дополнительных требованиях к гаранту указывается в положении о закупке. Возможно оформление обеспечения как самой заявки, так и исполнения обязательств по конкретному договору. Требовать наличие банковской гарантии и заявлять какие-либо иные условия, связанные с ней, если это прямо не предусмотрено указанным положением, заказчик не вправе.

Какие требования распространяются на банковскую гарантию, обеспечивающую заявку и договор по 223-ФЗ?

Обеспечение в рамках 223-ФЗ может иметь форму денежных средств, банковской гарантии или предоставляться иным способом, который указан в Гражданском кодексе (кроме случаев проведения закупки по правилам ст. 3.4 223-ФЗ). При этом выбор способа обеспечения из тех, которые указал заказчик в извещении о проведении конкурентных торгов, относится к компетенции поставщика.

Особенности и виды банковских гарантий

В закупках по 223-ФЗ, в которых заказчик устанавливает требование о внесении обеспечения, поставщики могут использовать такую удобную форму обеспечения, как банковская гарантия. В рамках закупок банковская гарантия может использоваться для обеспечения исполнения контракта, обеспечения заявки или возврата аванса.

Мнение юриста Дмитрий Иванов Центр правовой поддержки Задать вопрос юристу

Данная статья рассказывает о типовых способах решения вопроса, но каждый случай уникальный. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

- Москва: +7 (499) 110-33-98.

- Санкт-Петербург: +7 (812) 407-22-74.

- Регионы: +7 (800) 600-36-17.

Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Обеспечение представляет собой законный способ по снижению рисков заключения контракта с недобросовестным поставщиком для заказчика. В частности, обеспечение сокращает риски уклонения победителя закупки от подписания контракта, неисполнения взятых на себя обязательств в рамках достигнутой договоренности или же нецелевого расходования аванса и пр.

В ст. 368 Гражданского кодекса подчеркивается, что банковские гарантии являются независимой формой гарантии и являются финансовой услугой, согласно которой, банк или кредитное учреждение (по 223-ФЗ гарантию может выдать только банк) берут обязательство выплатить денежные средства при ненадлежащем исполнении участником закупок своих обязательств.

Получение банковской гарантии вместо внесения обеспечения в денежной форме имеет целый ряд преимуществ для поставщика. Так, получение гарантии обойдется для поставщика дешевле, чем оформление кредита на ту же сумму. Обеспечение в виде гарантии позволяет поставщику не отвлекать средства из оборота, и они сохраняются в бизнесе.

Достаточно большое количество банков оформляют отсрочку платежа по внесению стоимости гарантии, что особенно предпочтительно для поставщика, у которого нет в распоряжении свободных средств.

Реестр банковских гарантий

По 44-ФЗ банковская гарантия подлежит включению в реестр банковских гарантий. Без включения гарантии в реестр она считается недействительной, и заказчик не может принять такую гарантию, как обеспечение контракта. Ранее реестр банковских гарантий был доступен для ознакомления всем желающим, но по новым правилам реестр по 44-ФЗ стал закрытым, и информация в нем открыта только для заказчиков.

В 223-ФЗ такого требования не предусмотрено и реестр банковских гарантий по этому закону не ведется. Поэтому заказчик может и даже обязан принимать гарантию, не внесенную в реестр. Порядок проверки гарантий в рамках 223-ФЗ не прописан.

Предъявляемые требования

На основании 223-ФЗ требования к банковской гарантии по большей части находятся в компетенции заказчика. Сам закон устанавливает лишь рамочные условия в части внесения обеспечения. Но требования, которые устанавливает заказчик к банковской гарантии, должны соответствовать положениям Гражданского кодекса и прочих нормативно-правовых актов. Обеспечение исполнения обязательств в виде банковской гарантии производится по правилам параграфа 6 Главы 23 ГК.

В 223-ФЗ банковской гарантии посвящена ч. 25 ст. 3.2. Здесь сказано, что заказчик может предусмотреть в Положении о закупке требование обеспечения заявки на участие в закупках. Обеспечение заявок по объективным причинам предусмотрено только в конкурентных закупках. В Положении о закупках заказчику необходимо детально прописать порядок внесения обеспечения, в какие сроки производится возврат, и на каких основаниях допускается возврат.

На то, что Положение о закупках в рамках 223-ФЗ имеет приоритет при осуществлении закупочной деятельности для заказчика, прямо говориться в ч. 2 ст. 2 223-ФЗ. При разработке Положения о закупке в части предоставления банковских гарантий заказчик вправе ориентироваться на нормы 44-ФЗ, в частности, на ст. 45 44-ФЗ, где весьма подробно регламентированы требования к гарантиям. При формировании требований к гарантии заказчики также могут опираться на положения Постановления Правительства №1005 от 2013 года.

В извещении о проведении закупки и закупочной документации заказчик должен указать размер обеспечения, а также прочие требования к обеспечению (в частности, условия банковской гарантии).

Основное требование законодательства к банковской гарантии состоит в том, что она должна иметь безотзывной характер. Безотзывной характер указывает на невозможность отзыва гарантии участником в одностороннем порядке.

Такие требования, как размер обеспечения, гарантийные случаи, сроки действия гарантии, требования к банкам-гарантам и ее дополнительные условия определяются заказчиком.

Также банковская гарантия обязательно должна иметь сроки действия. Заказчик в Положении о закупках должен прописать сроки, в течение которого он должен одобрить или отвергнуть гарантию. В гарантии прописываются все обязательства участников закупки.

Срок гарантии и ее сумма

Срок действия гарантии и ее сумма определяется по усмотрению заказчика. При определении сроков гарантии нужно учитывать, что они не могут быть меньше срока исполнения обязательств поставщика. Обычно сроки действия гарантии устанавливаются по аналогии с 44-ФЗ, и они как минимум на месяц должны превышать сроки приема заявок на участие в закупке или на 1-2 месяца – срока исполнения контракта.

Заказчики не устанавливают требование о внесении обеспечения заявки на участие в закупке и контракта при НМЦК до 5 млн р. Если же цена контракта превышает 5 млн р., то заказчик может установить требование о внесении обеспечения. При внесении обеспечения заявки его размер не должен превышать 5%.

В рамках 44-ФЗ заказчик обязан при стоимости контракта более 50 млн р. требовать внесения обеспечения исполнения контракта. Его сумма должна составлять 10-30% от НМЦК. В рамках 223-ФЗ заказчик не имеет обязанности обосновывать начальную цену контракта, но обычно сумма гарантии так же устанавливается, как 10-30% цены договора или приравнивается к авансу.

Сумма гарантии для каждой компании-поставщика определяется индивидуально и зависит от цены договора. Банк-гарант определяет размер одобренной гарантии поставщику самостоятельно, но ее предельное значение не может по нормативам превышать 10% от величины капитала.

Перечень банков

На основании 44-ФЗ банковская гарантия не может быть получена в любом банке. Так, гарант должен входить в перечень банков от Минфина, соответствующий требованиям законодательства.

В рамках 223-ФЗ к банку-гаранту не предъявляются требования о нахождении в официальном перечне от Минфина. Но заказчики по 223-ФЗ часто требуют, чтобы банк-гарант находился в перечне от Минфина (в нем представлено около 300 организаций), а также предъявляют иные требования по аналогии с 44-ФЗ. К таким требованиям относятся:

- наличие у банка-гаранта собственных средств в размере не менее 1 млрд р.;

- наличие лицензии на ведение банковской деятельности;

- срок работы – не менее 5 лет.

Заказчики вправе предъявлять дополнительные требования. Например, участие в системе страхования, удовлетворительный уровень кредитоспособности, наличие долгосрочного рейтинга международных компаний, проведение верификации гарантий и пр.

Форма и содержание банковской гарантии

На основании п. 4 ст. 368 Гражданского кодекса в банковской гарантии необходимо прописать следующие условия:

- Дата выдачи банковской гарантии.

- Сведения о принципале – это должник по обязательствам: в данном случае поставщик или исполнитель.

- Сведения о бенефициаре – это то лицо, которое станет выгодоприобретателем при наступлении гарантийного случая: это заказчик по 223-ФЗ. В качестве бенефициаров в 223-ФЗ выступают госкорпорации, субъекты естественных монополий, автономные учреждения, бюджетные организации, дочерние общества с государственным участием и пр.

- Гарант – это банк, выступающий гарантом принципала и выплачивающий сумму гарантийного обязательства при предъявлении требований бенефициаром.

- Основное обязательство, которое обеспечивается гарантийными обязательствами.

- Обстоятельства, при наступлении которых производятся выплаты по гарантии (это уклонение от подписания договора, невыполнение обязательств по контракту и нарушение его существенных условий).

- Сумма банковской гарантии, которая подлежит уплате гарантом в пользу заказчика в установленных законом и договором случаях.

- Срок действия гарантии – определяется по соглашению сторон.

- Документы, которые обязан предоставить заказчик в банк при наступлении гарантийного случая.

Унифицированной формы банковской гарантии и ее рекомендованного образца законом не предусмотрено. Образец формы банковской гарантии по 223-ФЗ можно посмотретьздесь

.

Схема работы

На основании ч. 26 ст. 3.2 223-ФЗ участнику закупки возвращают обеспечение заявки на участие в закупке в установленные сроки.

Участнику закупки не перечисляют назад внесенное им обеспечение при уклонении от подписания договора и непредоставлении или предоставлении с нарушением требований обеспечения исполнения договора.

В случае если обеспечение заявки было внесено не в денежной форме, а в виде банковской гарантии, то схема работы следующая. При наступлении гарантийного случая заказчик обращается к банку-гаранту с письменным требованием. Гарант перечисляет сумму обеспечения в адрес заказчика, а затем предъявляет требование о возврате обеспечения поставщику.

Как оформить

Получить гарантию может любой зарегистрированный в соответствии с российскими законами предприниматель или юрлицо с безубыточными бизнес-показателями в последние полгода. Конкретные требования (в частности, минимальный срок работы на рынке) определяются по усмотрению банка-гаранта.

Для оформления банковской гарантии поставщику стоит придерживаться следующего порядка действий:

- Он обращается в банк-гарант с заявлением на получение гарантии и определенным комплектом документов. Такой комплект документов включает сведения для подтверждения благонадежности поставщика и финансовой стабильности. В состав документов входят учредительные и финансовые документы, бухгалтерская и налоговая отчетность. В банк также передается информация о тендере или заключаемом поставщиком контракте.

- Банк-гарант рассматривает поступившие документы, анализирует платежеспособность компании и принимает решение о соответствии поставщика требованиям банка к принципалам. Стоит отметить, что слишком лояльные требования банка к поставщикам должны насторожить (например, готовность оформить гарантию за несколько часов только по паспорту ИП или выписке из ЕГРЮЛ). Это может указывать на наличие у банка финансовых сложностей.

- Поставщик вносит комиссию за оформление гарантии и подписывает договор с банком. Иногда для получения банковской гарантии от поставщика требуют выполнения дополнительных условий: предоставления поручительства или залога, открытие депозита в банке-гаранте, приобретение векселей на определенную сумму и пр.

Оформление банковской гарантии может занимать от 1 дня для компаний, которые ранее работали с банком или имеют предварительное одобрение лимита гарантии, до 7-10 дней. Поэтому поставщику стоит позаботиться об одобрении гарантии заблаговременно.

Стоимость гарантии для поставщика напрямую определяется размером комиссии банка. Она составляет 2-10% от суммы выданной гарантии (средние комиссионные составляют 2,5%). На размер комиссионных влияет множество факторов, включая сроки действия гарантии, ее величину, предварительный опыт сотрудничества и предмет гарантии.

Таким образом, банковская гарантия представляет собой способ исполнения обязательств по исполнению условий контракта или подписания договора по 223-ФЗ. В случае ненадлежащего исполнения условий договора поставщиком или своих обязанностей, как участника закупки, риски принимает на себя банк-гарант. В 223-ФЗ не предъявляются строгие требования к банковской гарантии. Сведения о сроках, сумме, требования к банку-гаранту и прочие условия фиксируются заказчиком в Положении о закупках. Для получения гарантии поставщику стоит обратиться в банк, пройти процедуру проверки платежеспособности и подписать контракт.

Дорогие читатели, каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

- Москва: +7 (499) 110-33-98.

- Санкт-Петербург: +7 (812) 407-22-74.

- Регионы: +7 (800) 600-36-17.

Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Рейтинг автора 142 Автор статьи Павел Мясников Юрист Написано статей 268

Банки для обеспечения контракта банковской гарантией по 223-ФЗ

Кто может выдавать банковские гарантии по 223-ФЗ?

Выдавать банковские гарантии для торгов по Закону № 223-ФЗ могут только банки.

Список банков для банковских гарантий по 223-ФЗ

Список банков, которые могут предоставлять банковские гарантии по 223 ФЗ не регламентируется законодательством, в отличие от 44-ФЗ, по которому выпускать гарантии могут только банки, входящие в перечень Минфина. Однако государственные заказчики имеют право предъявить в аукционной документации требования к банкам, гарантии которых они будут принимать в качестве обеспечения исполнения контракта. К сожалению, иногда заказчики требуют нахождение банка в топ-10 списка Минфина или топ 50-100 в общем рейтинге банков или даже «топ-10 элитных банков». Важно отметить, что перечень формируется не по рейтингу банка, а по регистрационному номеру кредитной организации. То есть первыми в списках Минфина или общем рейтинге находятся банки с первыми регистрационными номерами.

Реестр гарантий по 223-ФЗ

Федеральный Закон № 223-ФЗ не требует от участников торгов, чтобы банковская гарантия была внесена в единый федеральный реестр. Поэтому любые требования заказчика по включению гарантий в реестр по 223-ФЗ необоснованны. На практике в аукционную документацию подобные требования попадают по ошибке. Необходимо обязательно направить заказчику запрос на разъяснение аукционной документации, и данное требование удалят.

Способ обеспечения исполнения контракта по 223-ФЗ выбирает участник (поставщик) на свое усмотрение. Если обеспечение вносится банковской гарантией, то основанием для отклонения в принятии гарантии по 223-ФЗ не может быть ее отсутствие в реестре, так как такое положение не прописано в ФЗ 223.

Банковские гарантии для ГУП и МУП

До конца 2016 года все ГУПы и МУПы организовывают закупки в соответствии с 223-ФЗ. Однако с 1 января 2017 года все государственные закупки государственных и муниципальных унитарных предприятий должны быть организованы в соответствии с требованиями Федерального закона № 44-ФЗ. Соответствующий законопроект «О внесении изменений в Федеральный закон «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» и часть 2 статьи 1 Федерального закона «О закупках товаров, работ, услуг отдельными видами юридических лиц», разработанный Минэкономразвития России, был одобрен на заседании Правительства РФ.

Это означает, что все банковские гарантии, оформляемые в пользу государственных и муниципальных унитарных предприятий, с 1 января 2017 года должны соответствовать 44-ФЗ. Соответственно, банки, выпускающие банковские гарантии в пользу ГУП и МУП, должны быть в реестре Минфина и полностью отвечать статье 45 Закона №44.

Проверенные банки для гарантий 223-ФЗ

По 223-ФЗ так же, как и с 44-ФЗ, банковские гарантии лучше оформлять у надежных банков с отлаженными бизнес-процессами и обширной практикой выполнения подобных операций, например, в СВА-банке.

>Банковская гарантия по 223 – ФЗ

- Отличие банковской гарантии по 223-ФЗ и 44-ФЗ

- Основания и условия для получения

- Как проверить свою банковскую гарантию?

Что такое банковская гарантия по 223-ФЗ?

Банковская гарантия – способ обеспечения процедур, в том числе, контрактов для электронных торгов в рамках 223-ФЗ, установленный законодательством РФ.

Преимущества банковской гарантии:

- Простая процедура получения – онлайн

- Дешевле, чем многие кредитные инструменты – средняя комиссия 2,5%

- Позволяет сохранить деньги в бизнесе

Отличие банковской гарантии по 223-ФЗ и 44-ФЗ:

- Банковские гарантии по контрактам в рамках 44-ФЗ должны числиться в Едином реестре банковских гарантий.

- Для банковских гарантий по 223-ФЗ это необязательное требование. Заказчик должен принять гарантию, даже если ее нет в реестре.

Требования к банкам, выдающим банковские гарантии:

По 44-ФЗ

Банк – гарант должен быть в официальном перечне банков Министерства финансов РФ и соответствовать нескольким требованиям:

- Иметь собственные средства — не менее 1 млрд рублей.

- Лицензию на ведение банковской деятельности.

- Срок деятельности не менее 5 лет.

По 223-ФЗ

Данные требования необязательны, но заказчик может их предъявить по собственному усмотрению.

Начальная максимальная цена контракта

По 44-ФЗ

Заказчик обязан требовать обеспечение исполнения контракта в размере от 10 до 30 % от начальной (максимальной) цены контракта, если стоимость контракта превышает 50 млн рублей.

По 223-ФЗ

Заказчик не обязан обосновывать цену контракта.

Основания и условия для получения банковской гарантии

Банковскую гарантию для обеспечения контракта на электронных торгах в рамках 223-ФЗ может получить ИП или юридическое лицо, ведущее безубыточную деятельность в течение последних 6 месяцев.

Для получения банковской гарантии в АО «ЕЭТП» необходимо предоставить заявление и некоторые сведения о компании.

Как проверить свою банковскую гарантию?

Банковская гарантия по 223-ФЗ должна соответствовать требованиям законодательства и соответствовать установленной форме:

- сведения о банке – гаранте, лице (поставщике), которому выдается гарантия и стороне (заказчике), в пользу которой выдается гарантия

- дата выдачи гарантии и срок действия гарантии

- сведения об объеме и характере обязательств

- сумма, на которую выдается банковская гарантия

- обстоятельства, при которых производятся выплаты по банковской гарантии

Если вы хотите получить банковскую гарантию, соответствующую всем требованиям закона, то обращайтесь в сервис финансовых услуг АО «ЕЭТП».

- РусТендер

- Вопрос-ответ

- Банковская гарантия

- Банковская гарантия по 223-ФЗ

Согласно 223-ФЗ, наиболее надежный и удобный способ подстраховать исполнение контракта — это использование банковской гарантии.

Банковская гарантия 223-ФЗ — способ обеспечения выполнения обязательств по договору, на тот случай если поставщик не выполнит или выполнит частично условия контракта, то все финансовые риски на себя берет выдавший ее банк.

Банковская гарантия по 223-ФЗ — отличие от 44-ФЗ

Главное отличие между этими двумя федеральными законами, что 223-ФЗ более либерален: он дает заказчику гораздо больше полномочий по установлению требований к гарантии.

Он закрепляет лишь общие условия проведения закупочной деятельности, а также дает больше свободы заказчику для составления ТЗ. А 44-ФЗ, в свою очередь, считается более жестким, по причине того, что в нем установлены исчерпывающие требования как к тексту и форме документа, так и к банкам, имеющим право ее выпускать.

Ключевыми и самыми важными отличиями можно выделить следующие:

- Требование наличия банковской гарантии списке в ЕРБГ, который расположен в ЕИС. Для документа по 44-ФЗ — это требование является обязательным и если заказчик не увидит БГ в едином реестре, то может отказать поставщику. Для БГ по 223-ФЗ данное требование не является критичным, закон не обязывает вносить гарантию единый реестр.

- Существует определенный список банков, которые имею право выдавать БГ для обеспечения контракта по 44-ФЗ. Данным организациям выставлены определенные условия, такие как: лицензия на осуществление деятельности в данном направлении; капитал должен составлять не менее 300 млн руб; наличие рейтинга АКРА или Эксперт РА. Только выполнив эти требования банк может претендовать на присутствие в списке организаций, имеющих право выдавать БГ по 44-ФЗ и получить идентификационный номер.

Для банковских гарантий по 223-ФЗ данное условие не является обязательным по нормам закона. Но в данном случае, требования к банкам могут выставлять сами заказчики. - При сумме контракта свыше 50 000 000 руб, Федеральный Закон 44 (ч. 6 ст. 96) обязывает заказчика установить обеспечение исполнения в размере от 10% до 30% от максимальной суммы договора. Если рассматривать данный пункт в контексте 223-ФЗ, то он не регламентирует размер обеспечения в принципе.

★ Рассчитайте стоимость гарантии по 223-ФЗ

Банковская гарантия по 223 ФЗ — ее виды и применение

ФЗ-223 предусматривает несколько видов банковских гарантий:

-

для исполнения госконтракта. Данная БГ обязывает выплатить банк определенную сумму, в том случае, если исполнитель недобросовестно исполняет свои обязанности по договору или отказывается от выполнения контракта в принципе;

-

для обеспечения заявки подрядчика, собирающегося участвовать в аукционе или конкурсе. Она служит подтверждением намерений поставщика, а также является свидетельством того, что он не откажется от подписания контракта;

-

для возврата аванса. В случае, если после его получения исполнитель отказался исполнять свои обязательства, по подписанному контракту.

Требования к банковской гарантии по 223-ФЗ

Конечно, данный закон довольно лоялен, но для того, чтобы получить гарантию по 223-ФЗ требуется соблюсти ряд предписанных законом правил.

Таким образом банковская гарантия должна:

- быть безотзывной;

- содержать в тексте указание срока действия;

- быть одобрена или отвергнута самим заказчиком не дольше, чем в течении трех дней, с того момента, как была получена;

- содержать информацию обо всех обязательствах принципала и правах бенефициара, на исполнения контракта которых был выдан документ;

- быть подробно расписаны суммы выплат бенефициару, в случае, если поставщик не выполнит или выполнит частично условия заключенного договора.

Преимущества гарантии по 223-ФЗ

Подводя итог, можно сказать, что многие заказчики при проведении торгов по 223-ФЗ ставят наличие банковской гарантии обязательным условием.

Совет: даже если этот пункт в тендерной документации отсутствует, целесообразным будет все-таки получить этот документ, так его наличие обеспечивает ряд преимуществ.

- Получить гарантию по 223-ФЗ намного выгоднее, чем получение кредита на обеспечение исполнения.

- Также, преимуществом будет то, что при ее наличии, вы можете использовать авансовый платеж.

- Неоспоримым плюсом, является то, что при наличии банковской гарантии риски с заключением контракта сводятся к минимуму сводятся к минимуму.

Мы предлагаем обратить в один из наших банков-партнеров для получения гарантии на самых выгодных условиях.

Банковская гарантия на обеспечение исполнения контракта по 223-ФЗ

- Что такое обеспечение исполнения контракта по 223-ФЗ?

- Какие способы обеспечения исполнения контрактов бывают?

- Какие требования могут быть к банковской гарантии по 223-ФЗ

- Сколько стоит банковская гарантия?

- Как можно получить гарантию?

- Сервис банковских гарантий АО «ЕЭТП»

Что такое обеспечение исполнения контракта по 223-ФЗ?

Обеспечение контракта – обязательство поставщика перед заказчиком, выраженное в денежной форме или в виде банковской гарантии.

Какие способы обеспечения исполнения контрактов бывают?

Денежное обеспечение

Поставщик может обеспечить исполнение контракта денежными средствами. Для этого нужно перевести требуемую сумму на расчетный счет заказчика. После исполнения условий договора заказчик возвращает поставщику сумму обеспечения.

Кредит

Получить кредит можно в любом банке, однако нужно быть готовым к тому, что ставки по кредитам всегда выше по сравнению с комиссией, начисляемой за использование банковской гарантии.

Банковская гарантия по 223-ФЗ

Банковская гарантия по 223-ФЗ – установленный законодательством РФ, способ обеспечения исполнения контрактов для электронных торгов в рамках 223-ФЗ. Для получения банковской гарантии поставщик должен заключить соответствующий договор с финансовой организацией. Подать заявку и получить банковскую гарантию можно онлайн.

Какие требования могут быть к банковской гарантии по 223-ФЗ

Требования к размеру банковской гарантии

Размер банковской гарантии равен размеру обеспечения контракта. Заказчик устанавливает размер обеспечения самостоятельно, обычно он составляет 10% — 30% от НМЦК (начальная максимальная цена контракта). Эта сумма указывается в тендерной документации, а также в информации о процедуре на электронной торговой площадке.

Требования к банкам – гарантам

Для торгов по 223-ФЗ заказчик может самостоятельно предоставить перечень банков, гарантии от которых он примет в качестве обеспечения исполнения контракта. Информация, касающаяся требований к банкам, должна быть указана в тендерной документации.

Требования к форме банковской гарантии

Банковская гарантия должна быть безотзывной и содержать следующие сведения:

- точная сумма обеспечения;

- обязательства поставщика;

- срок действия.

Примечание: Заказчик вправе установить дополнительные требования к форме гарантии.

Чтобы сэкономить время поставщика, «ЕЭТП» ведет постоянную работу с банками и заказчиками по согласованию заранее установленных форм банковских гарантий, получаемых в сервисе финансовых услуг «ЕЭТП».

Сколько стоит банковская гарантия по 223-ФЗ

Размер комиссии, которую возьмет банк за выдачу гарантии зависит от нескольких факторов: финансовых показателей клиента, возможности поставщика использовать залог и т.д. Для банковских гарантий по 223-ФЗ средний размер комиссии составляет 4-5% годовых от суммы гарантии.

Генеральный партнер АО «ЕЭТП» – Банк ВТБ предлагает гибкие условия по комиссии за банковскую гарантию по 223-ФЗ, начиная с 2%.

Подробнее об условиях банка ВТБ.

Как можно получить гарантию?

Чтобы получить банковскую гарантию поставщик должен обратиться в банк, который оказывает такую услугу и подходит требованиям заказчика. Подать заявку можно онлайн.

Чтобы сделать процесс получения гарантии максимально комфортным для поставщиков, специалистами «ЕЭТП» был разработан сервис финансовых услуг, в котором можно получить банковскую гарантию не покидая офис.

Одна заявка отправится нескольким банкам-партнерам. При готовности выдать гарантию, банки отправят вам свое предложение. Поставщику останется выбрать лучший вариант.

Преимущества сервиса банковских гарантий АО «ЕЭТП»:

Простота использования – от вас нужна заявка, которую можно заполнить, в среднем, за 3 минуты, актуальная финансовая отчетность и электронная подпись.

- 10 банков-партнёров – вы будете выбирать самый выгодный вариант из нескольких предложений.

- Низкая ставка – от 2%; минимальная комиссия составляет 990 рублей.

- Не нужно каждый раз прикладывать все документы по запросу банка – мы сохраним все ваши данные, и банки сразу получат полный список документов при повторной заявке.

Не теряйте время – отправьте заявку для получения банковской гарантии, сразу, как подались на участие в торгах.