>Материальная помощь в какой статье тк рф прописана

Содержание

- Регулирует ли Трудовой Кодекс РФ вопросы выплаты матпомощи?

- Какие статьи Трудового кодекса РФ упоминают о материальной помощи?

- Если ТК РФ материальную помощь не закрепляет, чем регулируется порядок ее выплаты?

- В каких случаях выплачивается материальная помощь?

- Материальная помощь к отпуску: статья ТК РФ

- Что такое материальная помощь к отпуску

- Какими законами регулируется

- Обязательно ли заявление на материальную помощь к отпуску

- В каком размере устанавливается выплата материальной помощи к отпуску

- Материальная помощь работнику – выплаты, нюансы начисления

- Что такое материальная помощь работнику

- Как провести выплату материальной помощи работнику, обязан ли работодатель это делать

- Материальная помощь работнику – налогообложение

- Материальная помощь сотруднику

- Виды материальной помощи сотрудникам

- Выплата материальной помощи сотруднику: порядок оформления

- Материальная помощь в связи со смертью сотрудника

- Материальная помощь сотруднику: налогообложение в 2018 году

- Алгоритм расчета материальной помощи к отпуску – как рассчитать пропорциональному отработанному времени на примере

- Порядок расчета мат выплаты к отпуску

- Выводы

- Понятие компенсационных выплат

- Виды компенсаций

- Компенсационные и стимулирующие доплаты работникам бюджетной сферы

- Выплаты педагогам

- Компенсационные выплаты работникам системы здравоохранения

- Работникам культуры

- При переезде

- Покупку учебных пособий

- При необходимом неполном рабочем времени

- Возмещение затрат, связанных со служебной командировкой

- Исполнение государственных или общественных обязанностей

- Студентам, взявшим академический отпуск

- Компенсация неиспользованного отпуска

- Увольнение в связи с ликвидацией предприятия

- Спорные выплаты: материальная помощь или премия

Регулирует ли Трудовой Кодекс РФ вопросы выплаты матпомощи?

Как указывает Трудовой кодекс — материальная помощь может быть урегулирована исключительно локальными актами и коллективными договорами. В самом Трудовом кодексе РФ не дается определения понятия матпомощи, не раскрывается порядок ее выплат, не перечисляются основания для ее начисления. Рассмотрим, какие упоминания о матпомощи содержит Трудовой кодекс.

p, blockquote 1,0,0,0,0 —>

Какие статьи Трудового кодекса РФ упоминают о материальной помощи?

Материальная помощь – это выплата социального характера, которая может производиться работодателем в пользу работников при наступлении в их жизни различного рода обстоятельств, например, рождения детей, заключения брака, смерти близких, и т.д.

p, blockquote 2,0,1,0,0 —>

Прямых положений ТК РФ о материальной помощи не закрепляет. Более того, данное понятие вообще в нем не упоминается, как и в любых других законодательных нормах, которые регулируют трудовые отношения. В связи с этим у читателя может возникнуть резонный вопрос о том, могут ли вообще производиться выплаты матпомощи, без какого-либо законодательного регулирования? Ответим на этот вопрос далее.

p, blockquote 3,0,0,0,0 —>

Если ТК РФ материальную помощь не закрепляет, чем регулируется порядок ее выплаты?

Матпомощь упоминается в НК РФ, ФЗ «О государственной гражданской службе…» от 27.07.2004 № 79, ФЗ «Об обязательном социальном страховании…» от 24.07.1998 № 125, и других. Однако и данные Федеральные законы не определяют условия и порядок выплат, размер матпомощи.

p, blockquote 4,0,0,0,0 —>

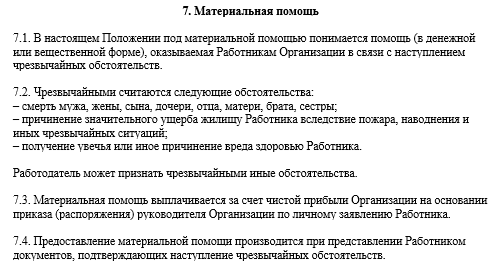

В силу ч. 2 ст. 5 ТК РФ отношения в сфере труда могут быть урегулированы не только на законодательно уровне, но и на локальном, — путем принятия локальных актов и коллективных договоров, в порядке, предусмотренном ст. 8, 40 ТК РФ. Именно в таких внутренних актах и может закрепляться порядок выплаты матпомощи. Кроме того, выплаты могут производиться и без какого-либо регулирования, на основании приказа работодателя.

p, blockquote 5,1,0,0,0 —>

В каких случаях выплачивается материальная помощь?

Как уже упоминалось, основания для выплаты законом не установлены. В связи с этим они могут быть абсолютно любыми, если иного не закреплено во внутренних актах конкретной организации.

p, blockquote 6,0,0,0,0 —>

Чаще всего основаниями для выплаты являются следующие обстоятельства, возникающие в жизни сотрудников фирмы:

p, blockquote 7,0,0,0,0 —>

- рождение детей;

- бракосочетание;

- смерть близких;

- заболевание самих работников;

- заболевание родственников работников;

- причинение сотрудникам ущерба вследствие ДТП, стихийного бедствия, иных неблагоприятных событий;

- выход сотрудников на пенсию.

Это лишь малая часть оснований, при наличии которых может выдаваться матпомощь. Полный их перечень может быть закреплен во внутренних документах организации. Если таковых нет, сотрудник может выбрать любое основание, с которым он связывает возможность начисления ему сумм матпомощи, и написать заявление работодателю с просьбой о произведении выплаты.

p, blockquote 8,0,0,1,0 —>

Наличие указанных выше и иных оснований необходимо документально подтвердить. Например, причинение ущерба вследствие ДТП подтверждается справкой о ДТП; постановлением о привлечении к административной ответственности работника или иного виновного лица; заключением эксперта о причиненных повреждениях транспортному средству или здоровью.

p, blockquote 10,0,0,0,0 —> p, blockquote 11,0,0,0,1 —>

Таким образом, Трудовой кодекс РФ материальную помощь не освещает, поэтому порядок произведения данного вида выплат регламентируется внутренними актами организации, либо не раскрывается вовсе.

Материальная помощь к отпуску: статья ТК РФ

Одним из способов как-то поощрить работника является выплата ему материальной помощи, которая может быть добавкой к отпускным. Если требуется назначить сотруднику денежное поощрение, то нужно понимать, что операции в бухгалтерии и кадровом отделе должны осуществляться на основании трудового и налогового законодательства.

Такой вид пособия от работодателя, как материальная помощь к отпуску, оформляется в 2016 году через подачу заявления, пример которого следует изучить отдельно. Также необходимо отдельно изучить порядок самих выплат, их размеры, правила выдачи работнику.

Что такое материальная помощь к отпуску

Материальную помощь к отпуску в бюджетных или иных учреждениях, на предприятиях, в организациях, фирмах относят к денежным суммам, которые выплачиваются подчиненному регулярно или одноразово не за фактически отработанное время, не в связи с выполнение трудовых функций, а по ряду других причин.

Материальную помощь к отпуску в бюджетных или иных учреждениях, на предприятиях, в организациях, фирмах относят к денежным суммам, которые выплачиваются подчиненному регулярно или одноразово не за фактически отработанное время, не в связи с выполнение трудовых функций, а по ряду других причин.

На разных предприятиях иногда еще такие выплаты могут называть премиями, пособиями, однако, они чаще всего, именуются материальной помощью.

Только вот в трудовом законодательстве нет такого термина, как «материальная помощь, добавочная к отпускным». В ст.129 ТК РФ этот вид помощи озвучивается как – надбавка, компенсация, доплата либо иной какой поощрительный вид материальной поддержки.

Условно подразделяют единовременную финансовую помощь на две категории:

К поощрительным одноразовым надбавкам к отпуску работника в России относят ту выплату, которую обычно осуществляют в конце года. И она является одним из инструментов стимулирования работоспособности сотрудников. Но ее могут выплачивать также и несколько раз в году, по усмотрению работодателя. Такая выплата положена чаще всего работникам, переживающим следующие жизненные ситуации:

- когда необходимо пройти оздоровление;

- материальная поддержка многодетной семьи работника;

- выплата срочных долгов;

- проведение свадьбы;

- смерть близкого человека;

- нужно компенсировать ущерб, причиненный здоровью подчиненного в результате чрезвычайного происшествия и другие вероятные причины.

Есть все же еще один вид, который следует выделить отдельно – это прибавка к отпускным по результатам работы. В этом случае человек просто получает надбавку, если он имеет перед компанией трудовые заслуги. Кроме этого существует еще и отдельный вид выплат, предусмотренный для тружеников бюджетной сферы.

Для выдачи прибавки к отпуску не играет роли, какая это организация, какой формы собственности и уровня. Это может быть индивидуальный предприниматель, юридическое лицо, коммерческая компания, а может быть государственное либо муниципальное учреждение.

Какими законами регулируется

Выплата материальной помощи, являющейся компенсацией либо прибавкой к отпускным, должна осуществляться всегда в рамках установленных нормативов. Все нормы прописываются в законодательных и правовых положениях, которые регулируют как сам процесс, так и правильность оформления. В целом можно выделить следующие основные такие законодательные положения:

- Постановление Президиума российского ВАС №4350/10 от 30.11.2010г. показывает, что к денежной выплате, прибавляемой к отпускным, не относятся суммы, связанные с обязанностями работника по трудовому соглашению и должностной инструкции. Это, скорее, социального и поощрительного характера суммы.

- Трудовой Кодекс РФ в ст.129 координирует правильность заполнения всех необходимых бумаг и устанавливает статус таких выплат – стимулирующие надбавки, рассчитываемые иногда с частью заработка, а иногда и отдельно.

По поводу материальной единоразовой помощи законодательство говорит следующее:

- такая выплата не является целью для обложения налогами потому, что она указывается в бухгалтерском учете как «неучтенка» (не учитываемые расходы) – п.23 ст.270 НК РФ.

- если сумма превышает 4000 российских рублей, тогда с нее будет взиматься подоходный налог и страховые взносы по обязательному социальному пакету страхования – п.28 ст.217 НК РФ.

- Доплата к отпускным выплатам бюджетникам учреждена специальным законом федерального уровня – №79-ФЗ от 27.07.04г. (п.6 ч.5 ст.50).

Материальную помощь к отпуску, что оформляют 1 раз в году, статья ТК РФ № 135 или 144, могут также определять как надбавку, которая обязательно должна быть предварительно учтена в коллективном договоре, трудовом соглашении, либо иными документами внутреннего распорядка (распоряжениями, приказами, положением и премировании). По поводу налогообложения и выплаты взносов по страхованию с суммы, большей установленной в нормативах, основным законодательным документом здесь также будет и Письмо Министерства финансов РФ №03-03-06/4/44144 от 22.10.13г. К этому стоит также добавить еще и п.11 ч.1 ст.9 норматива №212-ФЗ от 24.07.09.

Материальную помощь к отпуску, что оформляют 1 раз в году, статья ТК РФ № 135 или 144, могут также определять как надбавку, которая обязательно должна быть предварительно учтена в коллективном договоре, трудовом соглашении, либо иными документами внутреннего распорядка (распоряжениями, приказами, положением и премировании). По поводу налогообложения и выплаты взносов по страхованию с суммы, большей установленной в нормативах, основным законодательным документом здесь также будет и Письмо Министерства финансов РФ №03-03-06/4/44144 от 22.10.13г. К этому стоит также добавить еще и п.11 ч.1 ст.9 норматива №212-ФЗ от 24.07.09.

Обязательно ли заявление на материальную помощь к отпуску

Заявление в таком деле – это база, основа основ, чтобы начать процедуру оформления денежной помощи сотруднику. Без подачи запроса от работника работодатель может лишь выплачивать поощрительные надбавки. Но если речь идет о финансовой поддержке социального характера, то тогда обязательно нужно написать заявление на материальную помощь в бухгалтерии или кадровом отделе. Так как выплата эта не является обязанностью работодателя, и он может ее осуществлять по своему желанию, то она оформляться должна через заявление подчиненного.

Образец заявления сегодня используется такой же, как и в прошлых годах, и составляется не на типовом бланке, а на обычном листке. Форма документа свободная и не имеет унифицированных бланочных нормативов. Чтобы иметь более полное представление о том, как написать грамотное такой первичный документ, нужно просто внимательно изучить любой шаблон. Писаться такое заявление может как от руки, так и на компьютере, с последующей печатью. Можно выделить следующие основные критерии документа, которые в обязательном порядке должны присутствовать в текстовом содержании:

- пишем на имя руководителя предприятия, фирмы, организации;

- название компании;

- имя, фамилия и должность заявителя;

- табельный номер;

- структурное подразделение, отдел;

- текст с просьбой, выплатить материальную добавочную помощь;

- причина просьбы;

- дата начала и конца отпуска;

- дата составления заявления и подпись с расшифровкой – фамилия, инициалы работника.

Подразделение, отдел, где работает подчиненный, и его табельный номер следует прописывать сразу же под персональными данными подающего заявку. Само название документа всегда пишется посреди строки, ниже, под «шапкой» документа. Одобрение заявления работодателем механически выглядит посредством резолюции, которую он проставляет на свободном месте документа.

В каком размере устанавливается выплата материальной помощи к отпуску

Все решения по поводу размеров денежной помощи принимаются непосредственно руководство предприятия, организации, фирмы. На решение руководства по поводу, сколько прибавить денег к отпускным выплатам, в первую очередь, всегда будет влиять финансовый климат компании. Поэтому если работник пишет заявление, полагая, что ему заплатят двойную сумму отпуска, он может сильно ошибиться и получить меньше. Но это касается не всех случаев, обычно классическая надбавка составляет размер оклада – двойной либо одинарный, на усмотрение работодателя. Двойной оклад может получить один раз в году сотрудник бюджетной организации.

Доплата к отпускным рассчитывается пропорционально:

- окладу;

- тарифной ставке;

- среднемесячного заработка работника.

Налогообложение не влияет на такие размеры сумм, которые выдаются в объеме менее 4000 руб., и, наоборот, если помощь выдавалась в размере, превышающем 4000 руб., тогда она будет облагаться налогом НДФЛ. В целом с суммы, превышающей лимит, будут взиматься следующие обязательные взносы и налоговые платежи:

- НДФЛ – налог с дохода физического лица.

- Страховые взносы в такие учреждения, как – ПФР, ФСС, ФФОМС.

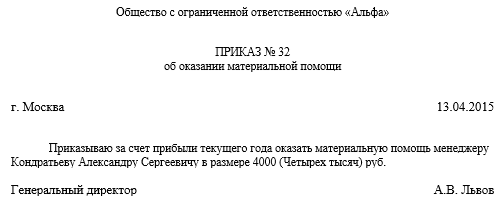

Все случаи с выплатами материальной помощи, добавочной к отпускным, оформляются также еще и специальным приказом. Сам образец приказа представляет собой бланк, написанный, заполненный по правилам кадрового делопроизводства. В нем должны быть четко отражены не только размеры сумм, но также еще и дата выдачи с основанием – причиной назначения такой выплаты. В уже составленный и подписанный руководителем приказ ничего добавлять нельзя.

Получать материальную денежную помощь от работодателя можно, но делается этой всегда через подачу заявления (кроме некоторых исключительных случаев) и изданием соответствующих приказов. Очень важной деталью является то, что размер и периодичность таких выплат должны быть указаны в коллективном договоре предприятия, либо иных документах, регламентирующих внутренний распорядок и правила. Размер материальной помощи к отпускным выплатам для не бюджетников устанавливается по решению руководства предприятия, а для бюджетников отдельным федеральным законом.

Материальная помощь работнику – выплаты, нюансы начисления

Достаточно распространенным механизмом обеспечения дополнительных социальных гарантий при ведении трудовых взаимоотношений в Российской Федерации является материальная помощь работнику, выдаваемая работодателем при наступлении для сотрудника каких-либо неблагоприятных обстоятельств, например – в связи со смертью близкого родственника. Однако следует помнить о том, что данные выплаты требуют обязательного соответствующего оформления. О том, облагается ли налогом материальная помощь работникам, как проводится её налогообложение и непосредственное проведение выплаты по ТК РФ, как оформить положение о матпомощи, следует знать, как работодателям, так и претендующим на неё работникам.

Достаточно распространенным механизмом обеспечения дополнительных социальных гарантий при ведении трудовых взаимоотношений в Российской Федерации является материальная помощь работнику, выдаваемая работодателем при наступлении для сотрудника каких-либо неблагоприятных обстоятельств, например – в связи со смертью близкого родственника. Однако следует помнить о том, что данные выплаты требуют обязательного соответствующего оформления. О том, облагается ли налогом материальная помощь работникам, как проводится её налогообложение и непосредственное проведение выплаты по ТК РФ, как оформить положение о матпомощи, следует знать, как работодателям, так и претендующим на неё работникам.

Что такое материальная помощь работнику

Прежде чем рассматривать понятие материальной помощи в целом, следует определить юридическое значение этого термина. Для этого необходимо узнать, где используется данное обозначение в нормативах российского законодательства. В первую очередь следует отметить, что в ТК РФ материальная помощь никак не рассматривается. Так статья 135 ТК РФ, рассматривающая особенности установления заработной платы, не фиксирует материальную помощь как составляющую среднего заработка и не привязывает её к результатам трудовой деятельности.

Единственным нормативным документом федерального уровня, где понятие материальной помощи рассматривается наиболее точно и полно, является Налоговый кодекс РФ. В частности, рассматривает аспекты предоставления и последующего налогообложения материальной помощи статья 270 НК РФ. Кроме этого, непосредственное правовое регулирование означенного вопроса также обеспечивается нормативами ст. 422 НК РФ и ст. 217 НК РФ. Единственным нормативным документом, где также рассматривается вопрос того, что представляет собой выплата материальной помощи работнику, является ФЗ №125 от 24.07.1998.

Сама же по себе материальная помощь работнику является выплатами определенного характера, направленными на помощь сотруднику в случае наступления у того каких-либо сложных жизненных обстоятельств.

В частности, работодатели могут выплачивать матпомощь сотрудникам в следующих ситуациях:

- В случае смерти родственника.Материальная помощь работнику в связи со смертью близкого родственника является весьма распространенной выплатой, при этом большинство работодателей стараются обеспечивать её выдачу в кратчайшие сроки – у многих людей могут возникнуть сложности с подготовкой и поиском денег на похороны.

- В случае стихийного бедствия. Так, многие работодатели обеспечивают своих сотрудников необходимым в случае стихийных бедствий или иных чрезвычайных и катастрофических ситуаций. Именно таковая материальная помощь чаще всего имеет форму неденежной выплаты.

- При рождении ребенка. Среди многих работодателей распространена выплата дополнительных средств в случае рождения детей у своих сотрудников.

- При болезни и дорогостоящем лечении.В некоторых ситуациях работодатели могут помогать своим сотрудникам оплачивать дорогостоящее лечение, если таковое является необходимым.

- В иных ситуациях. Работодатель может выплачивать материальную помощь и по иным обстоятельствам, однако с точки зрения законодательства далеко не в каждом случае тогда таковые выплаты не будут облагаться налогами.

Как провести выплату материальной помощи работнику, обязан ли работодатель это делать

Материальная помощь является сугубо добровольной выплатой от работодателя – никакие нормативные документы и акты не обязывают российских работодателей производить начисления материальной помощи сотрудникам даже в случае наступления чрезвычайных обстоятельств. Поэтому материальная помощь регулируется исключительно внутренними нормативными документами предприятия, составление которых находится в ведении именно работодателя.

Чтобы предоставить трудящемуся материальную помощь, работодателю в первую очередь необходимо составить положение о материальной помощи и закрепить его в качестве локального внутреннего нормативного акта. Составляется данный документ в свободной форме и может учитывать в своем содержании:

-

Обстоятельства, при которых материальная помощь работникам выдается.

Обстоятельства, при которых материальная помощь работникам выдается. - Размеры материальной помощи.

- Порядок её начисления и форму.

- Обязанности работников и работодателя в вопросах, связанных с выдачей матпомощи.

- Иные аспекты начисления подобных выплат.

При этом работодатель вправе указать, что он имеет право принимать окончательное решение по выплате или не выплате материальной помощи в зависимости от каждой конкретной ситуации и финансовой нагрузки на предприятие. Следует помнить, что материальная помощь не является выплатой, связанной непосредственно с трудовыми результатами работника, поэтому любое её регулярное предоставление на постоянной основе является недопустимым с точки зрения законодательства – в данном случае таковые средства будут считаться заработком сотрудника.

Непосредственно для получения материальной помощи необходимо, чтобы сотрудник написал на имя работодателя заявление с просьбой выдать ему таковую. При этом заявление может быть написано даже в том случае, если аспекты предоставления материальной помощи предприятием никак не рассматриваются. При необходимости к данному заявлению работнику может потребоваться приложить документы, подтверждающие наличие у него оснований на получение означенной помощи.

После получения заявления, работодатель принимает решение о выплате или невыплате работнику запрошенных средств, либо же – о выдаче их иным способом. Данное решение в обязательном порядке должно быть оформлено в качестве приказа и зарегистрировано во внутренних журналах документооборота организации.

При этом следует помнить, что материальная помощь не обязательно должна предоставляться в денежной форме – она может выдаваться продуктами, товарами первой необходимости, или заключаться в безвозмездном оказании услуг либо оплате счетов за различные услуги или покупки на усмотрение работодателя и в зависимости от установленных в положении о материальной помощи нормативов.

Материальная помощь работнику – налогообложение

Многих работодателей не в последнюю очередь интересует, облагается ли налогом материальная помощь работника. Рассмотренные выше статьи НК РФ могут однозначно фиксировать, что данные выплаты не являются доходом граждан и соответственно не подлежат налогообложению. При этом ст. 422 НК РФ также освобождает работодателя от начисления страховых взносов на выплаты материальной помощи. Однако если бы эти требования не имели в себе определенных ограничений, материальная помощь могла бы выступать коррупционным механизмом для ухода от налогов.

Поэтому налогообложение материальной помощи не производится лишь в определенном спектре ситуаций:

- При смерти работника, членов его семьи или при выходе на пенсию.

- При осуществлении выплат льготным категориям сотрудников, имеющим право на социальную поддержку за счет бюджета РФ.

- При рождении и усыновлении ребенка, однако не больше, чем 50 тыс. на каждого ребенка и только в течение первого года жизни или усыновления малыша.

- В случае чрезвычайных обстоятельств или становления работника, или его членов семьи жертвами террористического акта.

- В иных случаях, если размеры помощи не превышают 4 тыс. рублей в течение календарного года.

В целях налогообложения как расходы предприятия материальная помощь также не учитывается. Поэтому работодателям и бухгалтерам следует с максимальной серьезностью подходить к документальному оформлению этого вопроса. О том, как осуществляется проводка материальной помощи на предприятии можно прочитать в отдельной статье.

Материальная помощь сотруднику

Материальная помощь сотруднику — статья расходов, к которой часто придираются налоговики. Эксперты расскажут, как правильно оформить выплату и оказать работнику финансовую поддержку, не рискуя попасть под штрафные санкции.

Работодатель по своей инициативе может выплачивать материальную помощь не только работающим, но и бывшим сотрудникам, и даже сторонним лицам, никогда не числившимся в штате компании. Этот вид выплаты упоминается в налоговом законодательстве (ст.217, 217, 422 НК РФ) и Федеральном законе №125 от 24.07.1998г. В то же время Трудовой кодекс не рассматривает понятие «материальная помощь», не учитывает ее в составе оплаты труда и никак не ограничивает перечень оснований для ее выплаты.

Нужно ли при расчете среднего заработка учесть материальную помощь?

Нет, не нужно. Материальную помощь оказывают человеку, когда он находится в трудной жизненной ситуации и нуждается в материальной поддержке. Подобные выплаты нельзя отнести ни к одному из составляющих зарплаты (оплаты труда), перечисленных в ст.129 Трудового кодекса РФ, а именно…

- В документах по оплате труда чаще всего находят ошибки. На что обратит внимание инспектор

Чем поможет: подготовиться к проверке ГИТ и провести аудит документов по оплате труда. - Как выбрать оплату труда и прописать ее в договоре. Пять формулировок для разных ситуаций

Чем поможет: подобрать безопасные формулировки для документов по оплате труда, разобраться в тонкостях разных систем на конкретных примерах. - Четыре совета, как отражать зарплатные условия в локальных актах

Чем поможет: грамотно прописать оклады, тарифные ставки, доплаты, надбавки и премии в нормативной документации, избежав претензий ГИТ и налоговой инспекции.

Виды материальной помощи сотрудникам

Если сотрудник попал в сложную жизненную ситуацию и нуждается в деньгах, работодатель вправе ему помочь. Делает он это сугубо добровольно, так как ни один нормативный акт не обязывает безвозмездно оказывать персоналу материальную помощь. Между тем обязанность и порядок оказания материальной помощи может быть предусмотрена локальным актом организации.

Поэтому каждая организация самостоятельно устанавливает основания, порядок и размер выплат. В списках оснований чаще всего фигурируют:

Иногда речь идет скорее о подарке, чем о выплате. Например, материальная помощь на лечение сотрудника в санаторно-курортном учреждении может предоставляться в форме путевки, а в случае стихийного бедствия — в форме временного жилья или вещей первой необходимости. Как правило, работодатели в первую очередь заботятся о штатном персонале, хотя в некоторых компаниях практикуется и материальная помощь бывшим сотрудникам.

Выплата материальной помощи сотруднику: порядок оформления

Порядок предоставления матпомощи может быть прописан в локальных актах. Работодатель вправе детально описать обстоятельства, дающие работникам право претендовать на помощь работодателя, а также форму ее предоставления, объем и другие значимые аспекты. Отразите в документах случаи, когда оказывается материальная помощь уволенному сотруднику, если это входит в ваши планы.

Обратите внимание: если сотрудник обращается за помощью на основании, предусмотренном локальным нормативным актом, отказ в обход локальных норм считается правонарушением.

Для получения помощи работник должен подать письменное заявление. К нему прилагаются документы, подтверждающие право на выплату — свидетельство о смерти родственника или рождении ребенка, медицинское заключение о состоянии здоровья или справка ВКК об инвалидности. Работодатель рассматривает запрос и, если решение положительное, издает приказ о предоставлении материальной помощи.

Совет от редакции. Составляя приказ в свободной форме, не забывайте о заголовке — он поможет в дальнейшем не перепутать его с другими документами и поместить в нужное дело. Заголовок должен быть понятным, емким и лаконичным. Не выносите в заглавную часть все содержание приказа, не выписывайте конкретные фамилии и обстоятельства — для этого есть распорядительная часть. Подробнее об искусстве оформления распорядительных документов читайте в статье «Как составлять красивые и понятные приказы, когда нет образцов и не от чего оттолкнуться».

В бухгалтерских проводках финансовая помощь, выданная на основании заявления действующего работника, отражается в кредите 73 счета («Расчеты с персоналом по прочим операциям»). Если деньги перечисляются бывшему сотруднику, операции переносятся на 76 счет («Расчеты с разными кредиторами и дебиторами»).

Материальная помощь в связи со смертью сотрудника

Материальная помощь при смерти сотрудника обычно выплачивается одному из близких родственников умершего, например, жене или мужу, ребенку, одному из родителей. Это как раз тот случай, когда в качестве получателя выплаты фигурирует не работник предприятия, а стороннее лицо. Не следует путать добровольную помощь с обязательным социальным пособием на погребение, выплачиваемым в фиксированном размере за счет ФСС на основании п.1 ст.1.4 закона №255-ФЗ от 29.12.2006г.

Материальная помощь родственникам умершего сотрудника выплачивается из бюджета организации, а ее размер определяется не законодательными, а локальными нормами и финансовыми возможностями работодателя. Подробнее о порядке назначения и выплаты пособия на погребение читайте в материалах «Системы Кадры»: вы узнаете, в какие сроки и в каком размере выдается пособие, что входит в список необходимых документов, как ФСС России компенсирует расходы работодателя.

Материальная помощь сотруднику: налогообложение в 2018 году

Российское налоговое законодательство прямо устанавливает ситуации. при которых выплаченная материальная помощь не облагается НДФЛ:

- в случае смерти работника или членов его семьи;

- при рождении или усыновлении ребенка в течение первого года жизни (усыновления) с ограничением в 50 000 рублей на каждого малыша;

- в связи с чрезвычайными обстоятельствами или террористическими актами, в результате которых пострадал сотрудник или члены его семьи;

- для льготных категорий сотрудников, имеющим право на соцподдержку за счет государственного бюджета.

Во всех остальных случаях страховыми взносами не облагаются только суммы до 4 000 рублей в течение календарного года. Тем самым законодатель снижает риск злоупотреблений, не позволяя работодателям использовать эту статью расходов как возможность ухода от налогов.

Оказывая сотрудникам материальную помощь, работодатель совершает благое дело и улучшает свой имидж. Чтобы похвальное по своей сути начинание не вызывало лишних вопросов, назначайте выплаты только на основании письменных заявлений и приказов, сверяйтесь с локальными актами и внимательно оформляйте бухгалтерские документы.

Алгоритм расчета материальной помощи к отпуску – как рассчитать пропорциональному отработанному времени на примере

Наступление у работника особенных обстоятельств, повлекших за собой ухудшение его материального положения, может стать причиной для обращения к руководству предприятия (организации), с которым заключено трудовое соглашение, за выплатой материальной помощи.

Размер и порядок предоставления такого пособия определяется локальными актами фирмы, однако дирекция компании вправе изменять величину предусмотренной выплаты в зависимости от конкретной ситуации заявителя.

При стандартном расчете мат помощи бухгалтерией за основу берется средний заработок трудящегося за фактически отработанное время.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ +7 (812) 467-43-31 — Санкт-Петербург — ПОЗВОНИТЬ 8 (800) 511-52-74 — Другие регионы — ПОЗВОНИТЬ Это быстро и бесплатно!

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ +7 (812) 467-43-31 — Санкт-Петербург — ПОЗВОНИТЬ 8 (800) 511-52-74 — Другие регионы — ПОЗВОНИТЬ Это быстро и бесплатно!

Порядок расчета мат выплаты к отпуску

Одним из видов представленного пособия, выплачиваемого в качестве стимулирующей надбавки сотрудникам от предприятия (организации), является материальная помощь на оздоровление, приурочиваемая к обязательному ежегодному отпуску работника. .

Такая сумма предоставляется на основании заявления от работника, составленного и поданного перед уходом в отпуск, продолжительность которого составляет не менее 14 дней подряд.

Мат.помощь к отпуску имеет единоразовый характер, а ее размер должен определяться локальными актами предприятия (организации), например, Положением, коллективным трудовым договором, индивидуальными трудовыми соглашениями и пр.

В представленных документах следует закреплять пропорциональный размер мат.поддержки в расчете от должностных окладов (например, 50% от фиксированной зарплаты с периодичностью начисления не чаще, чем раз в два отчетных периода (календарных года)).

Чтобы рассчитать размер пособия, нужно учитывать начисление страховых взносов в размере 30% от суммы и удержание НДФЛ в размере 13% (для резидентов) с размера поощрения, превышающего 4 тысячи российских рублей.

Чтобы рассчитать размер пособия, нужно учитывать начисление страховых взносов в размере 30% от суммы и удержание НДФЛ в размере 13% (для резидентов) с размера поощрения, превышающего 4 тысячи российских рублей.

Для сотрудников предприятий, финансируемых из бюджета, размер помощи к отпуску закреплен на уровне нормативного регулирования Министерства труда России (Приказ №163 Н) и должен соответствовать двум месячным окладам трудящегося.

Размер финансовой поддержки также указывается в приказе руководителя на ее выплату и рассчитывается бухгалтерией предприятия (организации) с одновременным отчислением налоговых платежей.

Важно! Обращение за пособием к отпуску возможно не ранее шести месяцев с момента заключения трудового соглашения.

Пропорционально фактически отработанному времени

На усмотрение работодателя размер предоставляемой работникам материальной помощи может быть рассчитан пропорционально отработанному последним времени.

Порядок расчета бухгалтерией представленной выплаты должен фиксироваться в локальных актах предприятия (организации).

Если мат.помощь зависит от продолжительности фактически отработанного трудящимся времени, локальный акт закрепляет размер пособия, от которого будет производиться расчет.

Помимо этого, следует учитывать, что в Положении о выплате мат.помощи может быть предусмотрено определение размера с учетом календарных (365) или рабочих дней в году.

Такая процедура расчета имеет смысл при выплате помощи лицам, трудоустроенным менее 6 месяцев назад.

Большинство работодателей предоставляют сотрудникам, проработавшим дольше полугодия, полный объем пособия, установленный на конкретном предприятии.

Независимо от предписания локального акта по определению размера материальной помощи, дирекция организации (учреждения), исходя из конкретных обстоятельств обращения от работника, может указать в приказе о назначении выплаты фиксированную сумму, подлежащую начислению.

Пример вычислений

Исходные данные:

Положением о предоставлении сотрудникам материальной помощи на предприятии «Веночек» установлена штатная сумма пособия в размере 100 000 рублей.

Положением о предоставлении сотрудникам материальной помощи на предприятии «Веночек» установлена штатная сумма пособия в размере 100 000 рублей.

Для работников, проработавших менее 6 месяцев, матпомощь рассчитывается в зависимости от фактически отработанного времени с учетом календарных дней.

На предприятии установлена 6-дневная рабочая неделя.

Гражданин А. 15 декабря 2018 года обратился с заявлением на пособие в связи с необходимостью в реабилитации после перенесенной травмы, которое было одобрено руководством предприятия. Трудовое соглашение между последним и ЗАО «Веночек» заключено 11 августа 2018 года.

Расчет:

Определяем среднедневной размер материальной помощи:

100 000/365 дней = 293, 97 коп.

За период с 11 августа по 15 декабря 2018 года было 108 рабочих дней. В период с 12 по 17 ноября у гражданина А. имеется листок нетрудоспособности.

Определяем количество фактически отработанных дней работником А.:

108 рабочих дней за период трудоустройства – 6 дней больничного = 102 фактически отработанных дня.

Размер материальной помощи на оздоровление будет следующим:

293,97 рублей * 102 отработанных дня = 29 984, 94 рублей.

Если на предприятии «Веночек» был установлен расчет в зависимости от количества рабочих дней в году, размер пособия гражданину А. был следующим:

100 000/247=404,86 рублей – средний размер помощи за каждый рабочий день.

404, 86 рублей * 102 отработанных дня = 41 295, 55 рублей.

Важно! Работодатель имеет право закрепления в локальном акте положения о приравнивании дней больничного к фактически отработанным дням.

В таком случае отниматься будут лишь дни отгулов (прогулов).

Выводы

Дирекция предприятия (организации) имеет право предусмотреть выплату своим работникам пособия поощрительного характера в виде материальной помощи.

Представленная денежная помощь выдается на основании заявления сотрудника и наличия у последнего объективных обстоятельств, которые обязательно должны иметь место для произведения платежа.

Порядок предоставления поддержки, размер и процедура его определения должны фиксироваться в локальных нормативных актах и учитываться бухгалтерией при начислении указанного вида пособия.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ

+7 (812) 467-43-31 — Санкт-Петербург — ПОЗВОНИТЬ

8 (800) 511-52-74 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

Социально незащищенные жители Российской Федерации составляют фундаментальную базу граждан страны. Данным слоям населения полагается материальная поддержка. Отдельно существует категория работников, которым положено возмещение затрат по ряду обстоятельств, образованных вследствие трудовой деятельности. Денежные средства, выделяемые обоим типам граждан, делятся на компенсационные выплаты ТК РФ и социальные.

Понятие компенсационных выплат

Соцобеспечение, положенное людям с целью материальной поддержки, называется компенсационной выплатой. Получают подобную денежную помощь две обширные категории жителей государства. Первая относится к официально устроенным сотрудникам, нуждающимся в дополнительном финансировании, вследствие:

- перемены условий трудовой деятельности;

- повышения уровня требовательности к работе (тяжелые условия, совмещение).

Ко второй категории граждан относятся люди социальных кругов:

- инвалиды;

- молодые мамы;

- жертвы техногенных аварий;

- работающие в условиях Крайнего Севера и подобных зон.

Виды компенсаций

По мере поступления платежей, компенсации подразделяются на: ежемесячные, разовые, годовые. Виды материального обеспечения отличаются по категориям получателей: трудоустроенные, безработные и иные слои населения.

Основное деление выплат подразумевает компенсацию по ТК либо согласно социального обеспечения. Виды финансирования регулируются соответствующими правовыми актами.

Компенсационные выплаты по ТК РФ

Денежные компенсации по ТК РФ регламентируются согласно трудовому кодексу. Выплаты производятся через бюджет организации, в которой трудоустроен получатель. Российское законодательство расписывает схему финансирования сотруднику, чьи рабочие условия потерпели перемены. Изменения могут быть инициированы начальством целенаправленно либо случайно.

Компенсационные выплаты, регулируемые трудовым договором подразделяются на:

- командировки;

- повышение квалификации;

- использование личного имущества в рабочих целях;

- финансовое восполнение неиспользованного отпуска;

- территориальная перемена места работы по требованию руководства;

- направление на государственные, общественные работы;

- просрочка выдачи трудовой книжки при увольнении;

- завершение трудового договора без влияния работника (выходное пособие).

Рассмотренные выплаты не являются частью заработной платы, налогами не облагаются.

Компенсационные выплаты по системе социального обеспечения. Кому положены?

Компенсационные выплаты отличаются от определения социальных пособий размером, условием начисления. Первый вид направлен восполнить особые условия жизни:

- критические жизненные обстоятельства;

- техногенные аварии повышенной категории;

- природные катастрофы (наводнения, ураганы).

Финансовые компенсации регулируются правовыми актами. Периодически список лиц, суммы, условия платежей обновляются. Выплаты бывают периодическими, единовременными.

Государственная ответственность за финансирование социально незащищенных жителей России распространяется на:

- лица, пострадавшие вследствие аварий техногенного характера;

- опекунам недееспособных граждан;

- жителям и рабочим Крайнего Севера;

- гражданам, осуществляющим уход за ребенком, не достигшим трехлетнего возраста;

- военным гражданам, членам семей, потерявших близкого родственника при исполнении;

- людям с инвалидностью;

- подневольный переезд — компенсируется дорога, выплачивается ежемесячная субсидия.

Выплаты на детей

Компенсация по уходу за ребенком выплачивается дополнительно родителям детей, не достигших трехлетнего возраста. Финансирование не является основным, ведь большинство женщин приступают к рабочим обязанностям после полутора лет декретного отпуска. Данный промежуток времени финансируется государственным бюджетом либо пособия выдает руководство.

Компенсационный вид материальной поддержки доступен любому лицу, осуществляющему непосредственный уход за малышом. Сумма ежемесячной помощи составляет пятьдесят рублей. Размер выплаты утвержден с 1994 года.

По уходу за инвалидом

Группу лиц, осуществляющих уход за нетрудоспособными категориями, финансово поощряет государство. Ежемесячное пособие восполняет оплату труда. Для получения финансовой помощи опекун не должен быть официально трудоустроенным.

Материальная поддержка выдается опекунам следующих слоев жителей РФ:

- людей, перешагнувших 80-ти летний рубеж;

- инвалидов первой группы;

- пожилых лиц, кому требуется постоянный уход по медицинским показаниям.

Величина компенсации составляет 1 200 рублей. Родители детей-инвалидов получают 5 500. Госпомощь полагается на каждого нетрудоспособного гражданина. Наличие нескольких упомянутых категорий умножает размер финансирования.

Инвалидам

Социальные выплаты компенсационного характера не являются стандартным регламентированным пособием. Материальная помощь лишь дополняет установленную сумму финансовых платежей.

Инвалидам полагаются выплаты для:

- санаторно-курортной терапии;

- содержание собаки-поводыря (незрячим);

- транспортное техобслуживание;

- технические реабилитационные средства;

- компенсация топливных затрат.

Инвалидам-ветеранам обеспечивается компенсационное восполнение санаторного направления. Порядок подобной матпомощи — каждые два года. Сумма транспортных льгот составляет ежегодно порядка 800 рублей.

Инвалидам Великой Отечественной войны, боевых действий, положены льготы иного характера. Пособия регулируются ФЗ «О ветеранах».

Пенсионерам

Компенсационная выплата пенсионерам предусматривает единовременное финансирование. Фиксированный размер материальной помощи составляет пять тысяч рублей.

Категории жителей России, составляющих список получателей пенсий по:

- возрасту;

- потере кормильца;

- вследствие ограниченных возможностей;

- государственному обеспечению;

- страховому случаю.

Военнослужащим и членам их семьи

Военным людям компенсационные пособия предусмотрены при увольнении из-за профнепригодности и приобретенной инвалидности во время несения службы. Материальная поддержка членам семей устанавливается вследствие:

- гибели военного во время служебной деятельности;

- отсутствия рабочих мест для трудоустройства супруги;

- смерти военнослужащего инвалида, получившего ограниченные способности вследствие рабочей деятельности.

Пострадавшим от экологических катастроф

Государственная материальная поддержка оказывается лицам, пострадавших после техногенных аварий, катастроф. Численность подобных явлений, участники которых получают компенсации, ограничена тремя видами:

- Чернобыльская;

- Семипалатинская;

- авария на химкомбинате «Маяк».

Ликвидаторы и участники катастроф получают ежемесячную финансовую помощь. Величина поддержки индексируется.

Ветеранам

Помимо основных ежемесячных социальных пособий ветеранам войны, труда, госслужбы предусмотрены компенсационные выплаты. Финансирование распределяется с целью компенсировать:

- протезы;

- половину трат услуг ЖКХ;

- родственникам погребение ветерана.

Трудоспособным безработным людям

Лица, составляющие категорию трудоспособных граждан, но не имеющие место работы, удостаиваются материальной поддержки в редких случаях:

- по уходу за ребенком до трехлетия малыша;

- опекунам инвалидов;

- студентам, взявшим академический отпуск;

- супругам граждан, несущих военную службу вследствие отсутствия рабочих мест;

- уволенным из-за ликвидации организации.

Переселенцам

Переселенцы составляют социальный слой жителей страны, получающий установленные льготы. Категория упомянутых граждан делится на два типа:

- переселение по госпрограмме;

- вынужденные.

Последняя категория состоит из лиц, сменивших родные края из-за серьезных обстоятельств: военных действий, опасного окружения, катастроф. Предоставление компенсационных выплат бывает нескольких видов:

- единовременное;

- дорожно-транспортные расходы;

- временное обеспечение жильем.

Финансовые средства выделяются Федеральным бюджетом. Получить материальную поддержку можно после получения статуса вынужденного переселенца.

Компенсационные и стимулирующие доплаты работникам бюджетной сферы

Сотрудники бюджетных организаций вправе дополнительно к ежемесячному окладу получить стимулирующие выплаты и компенсационную поддержку. Первую категорию составляют: премии, надбавки, поощрительное финансирование труда. Выплачиваются, если сотрудник значительно улучшает результат деятельности, экономит средства предприятия, исполняет рабочие обязанности сверхнормы.

Компенсационные выплаты бюджетникам полагаются, учитывая факторы:

- деятельность в опасных, вредных условиях;

- совмещение нескольких занимаемых должностей;

- осуществление работы с гостайной;

- повышенный объем труда;

- сверхурочная деятельность, работа в праздничные, выходные дни.

Выплаты педагогам

Педагоги являются многочисленным примером работников бюджетной сферы. Величина оплаты труда сотрудников финансируется государственным бюджетом. Зарплата учителей и преподавателей невысокая, а уровень ответственности наоборот.

Педагогам помимо компенсации неиспользованного отпуска причитается дополнительное финансирование за:

- обучение в школах-интернатах;

- выполнение проверочных письменных работ;

- управление учебными комиссиями;

- проверку тетрадей;

- ведение классного руководства;

- обучение классов, групп с детьми-инвалидами;

- исполнение роли заведующей (совмещение);

- преподавание учеников коррекционных классов, школ.

Компенсационные выплаты работникам системы здравоохранения

Сотрудникам системы здравоохранения нередко приходится трудиться в тяжелых, вредных, опасных условиях. Работникам медицинской сферы положена сокращенная неделя. Поощрить особые трудовые условия сотрудников возможно компенсационными выплатами. Материальная поддержка людей, задействованных в здравоохранении, включает надбавки:

- двадцать процентов для сотрудников, связанных с лечением, диагностикой больных ВИЧ;

- 30 % добавляют за работу в психиатрических клиниках особого режима;

- четверть полного оклада выплачивают персоналу противотуберкулезных учреждений;

- пятьдесят процентов тарифа либо зарплаты добавляют работникам военных медучреждений, водителям санитарных машин;

- двойное увеличение часового тарифа персоналу неотложки, скорой помощи.

Помимо денежных пособий данные сотрудники получают льготное питание (лечебно-профилактическое). Пищевые продукты показаны персоналу, работающему с вирусами, рентгеновским, ионизирующими видами облучения. Труженики системы здравоохранения вправе заменить питание денежными выплатами.

Работникам культуры

Деятели культурной сферы финансируются федеральным либо региональным бюджетом. Сотрудникам причитаются компенсации сверхурочной деятельности.

Особые достижения работника поощряются финансово. Выплаты рассчитываются согласно категории квалификации труженика культуры. Надбавки, премиальные, компенсации прописываются трудовым договором.

При переезде

Смена региона рабочей деятельности по прямому направлению руководства подвергается компенсационным выплатам. Рабочему покрываются расходы, потраченные на переезд, обустройство. Порядок регламентирован ТК РФ.

Кроме самого сотрудника компенсация смены места затрагивает членов семьи. Начальство восполняет денежные издержки стоимости билетов, служебного жилья.

Если работник уволился, не приступил к обязанностям, он должен вернуть потраченные на него, семью денежные затраты. Исключение — оплата билетов до места назначения.

Покупку учебных пособий

Осуществление полноценной преподавательской деятельности без учебных пособий затруднительна. Компенсационные выплаты на издания полагаются сотрудникам образовательных учреждений. Преподавательскому составу ВУЗов платят каждый месяц 150 рублей, остальным — 100.

При необходимом неполном рабочем времени

Персоналу организаций, отправленному в отпуск без сохранения заработка, выдается ежемесячная компенсационная выплата. Порядок регулируется государственным законодательством. Работающие пенсионеры не претендуют получать пособие.

Финансовая поддержка суммарно с окладом не должна превышать значение регионального МРОТ. Материальная помощь актуальна работникам, ранее осуществлявших деятельность полный день, затем трудившихся сокращенное время более двух месяцев.

Возмещение затрат, связанных со служебной командировкой

Служебная командировка, связанная с трудовой деятельностью оплачивается руководством организации. Начальство компенсирует проездные расходы, оплачивает суточные.

Работодатель обязуется обеспечить командированного сотрудника служебным жильем: квартирой, гостиничным номером. Порядок компенсационных выплат фиксируется Трудовым кодексом.

Исполнение государственных или общественных обязанностей

Руководство организации, в которой трудится сотрудник, направленный выполнять общественные, государственные обязательства должен сохранить ему рабочее место, оклад. Помимо прочего работнику положены компенсационные выплаты.

Подобные обязанности включают:

- воинский долг;

- профсоюзная деятельность;

- непосредственное участие в спасательных операциях;

- деятельность в комиссии по спорам;

- временное исполнение государственной службы (судебные заседания);

- работа в качестве народно избранного лица, осуществление деятельности в органах самоуправления.

Студентам, взявшим академический отпуск

Учащийся образовательного учреждения вправе оформить академический отпуск. Если студент взял перерыв по уважительным причинам, он получает ежемесячное финансирование.

Обстоятельства, повлиявшие на учебный отпуск, бывают: по рождению ребенка, воинской службе, медицинским показаниям, критической жизненной ситуации. Законом установлен размер ежемесячных выплат — 50 рублей.

Компенсация неиспользованного отпуска

Работники любых сфер деятельности имеют право взять ежегодный оплачиваемый отпускной период. Сотрудник, отказавшийся оформить положенный срок, получает компенсационную выплату. Правило прописывает 140-я статья Трудового кодекса.

Увольнение в связи с ликвидацией предприятия

Ликвидация организации влечет увольнение полного состава персонала. Руководство обязуется выплатить бывшим сотрудникам положенное финансирование:

- оплату текущего месяца деятельности на предприятии;

- денежное восполнение отпускного периода;

- выходное пособие;

- компенсацию досрочного прекращения действия договора.

Выплаты компенсационного характера в отличие от социальных регулируются Трудовым кодексом. Они составляют заработную плату сотрудника, исполняющего обязанности при измененных условиях работы, облагаются налогами. Социальные компенсационные выплаты отличаются от государственного регулирования оплаты. Виды финансовой поддержки жителей страны периодически меняются. Общей целью служит повышение материального положения.

Спорные выплаты: материальная помощь или премия

Материальная помощь работникам не облагается ЕСН и пенсионными взносами, если она не носит характера стимулирующей выплаты. В то же время некоторые премии (по мнению работодателя) налоговики могут квалифицировать как материальную помощь. Разберемся в этой непростой с точки зрения выгоды для налогоплательщика ситуации. В данном случае это возможность сэкономить на ЕСН. Напомним, что ставка ЕСН в настоящее время превышает ставку налога на прибыль на 6%.

Объектом обложения ЕСН для налогоплательщиковорганизаций признаются выплаты и иные вознаграждения, начисляемые в пользу физических лиц по трудовым и гражданскоправовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений предпринимателям, адвокатам, нотариусам), а также по авторским договорам (п. 1 ст. 236 НК РФ). Налоговая база определяется как сумма выплат и иных вознаграждений, начисленная налогоплательщиками за налоговый период в пользу физических лиц (п. 1 ст. 237 НК РФ).

Все, что будет сказано о ЕСН, в полной мере относится и к начислению пенсионных взносов в силу одинаковости определения объекта налогообложения и налоговой базы (п. 2 ст. 10 Федерального закона от 15.12.2001 № 167ФЗ «Об обязательном пенсионном страховании в РФ»).

У организаций выплаты и вознаграждения (независимо от формы, в которой они производятся) не признаются объектом налогообложения, если они не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль в текущем отчетном (налоговом) периоде (п. 3 ст. 236 НК РФ).

Налоговики с момента появления названной нормы всегда маневрировали между ЕСН и налогом на прибыль. Оба налога федеральные и имеют немаловажное значение. Так, от ЕСН зависит наполнение Пенсионного фонда РФ и внебюджетных фондов социального и медицинского страхования. В то же время большая часть налога на прибыль идет в региональные бюджеты. В инспекциях контроль за начислением и уплатой организациями указанных налогов, как правило, осуществляют разные группы инспекторов. Соответственно одни заинтересованы признать в расходах все выплаты работникам, другие — как можно меньше.

Учет расходов — без выбора

В целях налогообложения прибыли налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ). Расходами признаются обоснованные и документально подтвержденные затраты, произведенные налогоплательщиком для осуществления деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ).

Кстати

В трудовом законодательстве заработная плата (оплата труда работника) состоит из трех составляющих.

Первая — вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы (оклад или оплата исходя из тарифной ставки).

Вторая — компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера).

Третья — стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты) (ст. 129 ТК РФ).

Выплаты и вознаграждения в пользу работников, которые могут соответствовать одновременно всем условиям ст. 252 НК РФ, приведены в открытом перечне ст. 255 Кодекса. В расходы на оплату труда включаются любые начисления работникам в денежной или натуральной форме, стимулирующие начисления и надбавки, компенсации, связанные с режимом работы или условиями труда, премии и единовременные поощрительные выплаты, расходы на содержание работников, предусмотренные нормами законодательства РФ, трудовыми договорами (контрактами) и (или) коллективным договором.

В пункте 2 ст. 255 НК РФ конкретизируется, что к расходам на оплату труда относятся, в частности, начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели.

Пункт 3 ст. 236 НК РФ не предоставляет налогоплательщику право выбора, по какому налогу — ЕСН или налогу на прибыль — уменьшать налогооблагаемую базу на сумму соответствующих выплат. Такая позиция приведена в п. 3 Информационного письма ВАС РФ от 14.03.2006 № 106 «Обзор практики рассмотрения арбитражными судами дел, связанных с взысканием единого социального налога». Иными словами, налогоплательщик не имеет права исключать суммы, отнесенные законом к расходам, уменьшающим налоговую базу по налогу на прибыль, из налоговой базы по ЕСН.

Итак, если выплата работнику (например, премия) предусмотрена системой оплаты труда предприятия, исключить ее из расходов, учитываемых в целях налогообложения прибыли, а следовательно, из объекта налогообложения по ЕСН можно, только применив нормы ст. 270 НК РФ «Расходы, не учитываемые в целях налогообложения».

Под включением выплаты в систему оплаты труда предприятия мы понимаем тот факт, что выплата закреплена трудовыми договорами (контрактами) или коллективным договором либо локальными нормативными актами организации, на которые есть ссылка соответственно в трудовых договорах или коллективном договоре.

Больше оснований

В статье 270 НК РФ содержится несколько оснований, по которым выплату в пользу работника можно изъять из числа принимаемых расходов и тем самым избежать начисления ЕСН и пенсионных взносов. Арбитражная практика показывает, что положительные решения в пользу налогоплательщиков (против начисления ЕСН) судам легче принимать при наличии одновременно не одного, а двух или даже трех осно

ваний.

Перечислим часть расходов, которые не учитываются при определении налоговой базы по налогу на прибыль.

1. Суммы начисленных налогоплательщиком дивидендов и других сумм прибыли после налогообложения (п. 1 ст. 270 НК РФ). Это наиболее значимое основание, которое суд может легко применить, не используя другие (постановление Президиума ВАС РФ от 20.03.2007 № 13342/06). Опираться на данное основание в налоговом споре можно, только если выплата фактически производилась из реальной нераспределенной (чистой) прибыли по данным бухгалтерского учета (например, постановление ФАС Поволжского округа от 29.04.2008 № А5515481/2007, Определение ВАС РФ от 31.10.2008 № 13946/08 вместе с постановлением ФАС СевероЗападного округа от 02.07.2008 № А056193/2007). К нераспределенной прибыли относятся и созданные из нее фонды (например, потребления или социального развития).

2. Расходы на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов) (п. 21 ст. 270 НК РФ). Важно отметить, что само по себе данное основание в целях освобождения выплаты от ЕСН фактически неприменимо.

Вопервых, ссылка в трудовом договоре на соответствующие пункты коллективного договора, отраслевого соглашения или локального нормативного акта организации или даже отметка об ознакомлении работника с ними приравнивается к описанию вознаграждения непосредственно в трудовом договоре. Такая позиция приведена в письмах Минфина России от 05.03.2005 № 03030104/1/99, от 16.05.2006 № 030304/1/461, от 19.10.2007 № 030306/1/726, от 05.02.2008 № 030306/1/81, постановлениях ФАС СевероЗападного округа от 19.06.2006 № А5625980/2005, ВолгоВятского округа от 13.06.2006 № А4332358/2005311045.

Вовторых, официальная позиция Минфина неоднородна, поскольку в письмах от 19.03.2007 № 030306/1/158, от 06.03.2007 № 030306/1/151, от 26.01.2007 № 03040702/2 (разослано налоговым органам письмом ФНС России от 11.04.2007 № ГВ605/305@) указание в коллективном договоре фактически приравнивается к указанию в трудовом договоре.

Втретьих, в решениях ФАС СевероЗападного округа иногда появляется и такая позиция: из нормы п. 21 ст. 270 НК РФ вовсе не следует, что эти расходы (то есть вознаграждения) должны быть указаны непосредственно в трудовом договоре (постановления от 21.11.2005 № А569740/2005, от 29.01.2008 № А0512892/2006 — последнее дело ВАС РФ отказался передавать в Президиум). Иначе говоря, указание выплаты в любом документе, относящемся к системе оплаты труда, суд может приравнять к указанию непосредственно в трудовом договоре.

3. Премии, выплачиваемые работникам за счет средств специального назначения или целевых поступлений (п. 22 ст. 270

НК РФ). С целевыми поступлениями от сторонних организаций и граждан все ясно. Понятие же средств специального назначения в налоговом законодательстве не определено. Однако в свое время в Методических рекомендациях по налогу на прибыль (приказ МНС России от 20.12.2002 № БГ302/729) пояснялось, что под такими средствами, в частности, следует понимать средства, определенные собственниками организаций для выплаты премий. Хотя данный документ давно утратил силу, полагаем, что такое понимание можно использовать, как это сделали московские налоговики в письме УФНС России по г. Москве от 15.12.2005 № 2111/92841 или ФАС Московского округа в постановлении от 08.06.2007 № КАА40/511707. Исходя из подобной логики средствами специального назначения могут являться средства различных фондов (материального поощрения, социального развития, потребления и т.д.), образованных из нераспределенной прибыли, а также сама нераспределенная прибыль. В итоге норма п. 22 может быть связана с нормой п. 1 ст. 270 НК РФ.

4. Суммы материальной помощи работникам (п. 23 ст. 270 НК РФ). Подробнее о них чуть позже.

5. Компенсации удорожания стоимости питания в столовых, буфетах или профилакториях либо предоставления его по льготным ценам или бесплатно. Исключение составляют случаи, когда во исполнение требований законодательства спецпитание предоставляется для отдельных категорий работников, а также случаи, когда бесплатное или льготное питание предусмотрено трудовыми договорами (контрактами) и (или) коллективными договорами (п. 25 ст. 270 НК РФ). При наличии в трудовом или коллективном договоре условий о предоставлении бесплатного питания можно попытаться освободить расходы от обложения ЕСН двумя способами: вопервых, питание в виде шведского стола без персонификации затрат; вовторых, указание в трудовом или коллективном договоре, что расходы на питание производятся за счет прибыли после налогообложения с учетом финансовоэкономического положения ра

ботодателя (тогда судам легче применять дополнительное основание — п. 1 ст. 270 НК РФ). (Подробнее о налоговых плюсах и минусах бесплатного питания см. в «БП», 2009, № 1, 2.)

6. Расходы на оплату проезда к месту работы и обратно транспортом общего пользования, специальными маршрутами, ведомственным транспортом. Исключение — случаи, когда в силу технологических особенностей производства работников нужно доставлять в особое место, а также случаи, когда расходы предприятия на оплату проезда работников к месту работы и обратно предусмотрены трудовыми договорами (контрактами) и (или) коллективными договорами (п. 26 ст. 270 НК РФ);

7. Расходы на оплату путевок на лечение или отдых, экскурсий или путешествий, занятий в спортивных секциях, кружках или клубах, посещений культурнозрелищных или физкультурных (спортивных) мероприятий, подписки, не относящейся к подписке на нормативнотехническую и иную используемую в производственных целях литературу, и на оплату товаров для личного потребления работников, а также другие аналогичные расходы в пользу работников (п. 29 ст. 270 НК РФ).

Премия премии рознь

Самый понятный способ вознаградить хорошего работника — выдать ему премию.

По нашему мнению, премия не должна учитываться в расходах в целях налогообложения и облагаться ЕСН, в частности, в следующих ситуациях:

1) премия выплачивается по решению собственников организации из нераспределенной прибыли, оставшейся после налогообложения (независимо от наличия в трудовом или коллективном договоре условия о выплате премии). Здесь может быть применен п. 1 ст. 270 НК РФ;

2) премия выплачивается из средств специального назначения (фонды материального поощрения, социального развития или другие аккумулированные источники, образованные по решению собственников организации из нераспределенной прибыли) независимо от наличия в трудовом или коллективном договоре условия о выплате премии. Аналогичное мнение со ссылкой на п. 22 ст. 270 НК РФ изложено в письме Минфина России от 30.03.2007 № 03040602/50: выплаты в виде премий, осуществляемые организацией за счет расходов, не уменьшающих налоговую базу по налогу на прибыль, не облагаются ЕСН;

3) премия не предусмотрена системой оплаты труда предприятия (совокупность трудовых договоров, коллективного договора и связанных с ними ссылками локальными нормативными актами предприятия) (п. 21 ст. 270 НК РФ). Так, согласно письму Минфина России от 14.05.2007 № 030306/4/59 в том случае, если премирование работников за выполнение особо важных заданий не предусмотрено системой премирования предприятия и трудовыми договорами, оснований для включения таких премий в расходы и соответственно обложения их ЕСН нет. А в письмах Минфина России от 06.03.2007 № 030306/1/151, от 19.03.2007 № 030306/1/158 говорится, что, если выплата премии предусмотрена трудовым и (или) коллективным договором, такие расходы на основании ст. 255 и п. 21 ст. 270 НК РФ должны учитываться при определении налоговой базы по налогу на прибыль.

Точка зрения

Специалисты Минфина России и налоговых органов под премией понимают исключительно выплаты стимулирующего характера, начисляемые в зависимости от качества работы конкретного работника. Иные премии они фактически рассматривают как материальную помощь, подпадающую под п. 23 ст. 270 НК РФ и поэтому не облагаемую ЕСН. В то же время, если организация выплату работнику назовет материальной помощью, она должна быть готова к тому, что налоговый орган потребует доказательств отсутствия связи данной выплаты с трудовыми успехами работника. То есть придется доказывать, что под материальной помощью не скрывается обычная премия за хорошую работу.

Материальная помощь отличившимся?

Самый распространенный вид материальной помощи — выплаты работникам к отпуску. Существует множество официальных разъяснительных писем, в которых независимо от наличия или отсутствия соответствующего положения в трудовых и коллективных договорах говорится примерно следующее. Суммы материальной помощи к отпуску не включаются в расходы по налогу на прибыль на основании п. 23 ст. 270 Кодекса и в связи с этим не облагаются единым социальным налогом в силу п. 3 ст. 236 Кодекса. Такой вывод сделан, например, в письме Минфина России от 07.05.2009 № 030306/1/309. В письме Минфина России от 10.03.2009 № 03040602/17 к этому добавлено условие: «…если суммы материальной помощи, выплачиваемые работникам за счет доходов организации от оказания услуг, отнесены к расходам организации, не уменьшающим налоговую базу по налогу на прибыль организаций в соответствии со ст. 270 Кодекса…».

Другой вид материальной помощи — в связи с какимлибо значительным событием в жизни работника, например, к свадьбе, при рождении ребенка, на похороны ближайших родственников, к юбилею. В письмах УФНС России по г. Москве от 15.05.2008 № 2111/046557@ и от 04.05.2008 № 2111/042725@ подчеркивается, что в целях исчисления ЕСН выплатами, уменьшающими налоговую базу по налогу на прибыль, признаются суммы, включение которых в состав расходов предусмотрено в главе 25 НК РФ. При этом источники расходов и порядок отражения таких выплат в бухгалтерском учете значения не имеют. В этой связи согласно п. 23 ст. 270 НК РФ суммы материальной помощи, выплачиваемой при рождении ребенка, а также на иные социальные потребности сотрудников, не подлежат обложению ЕСН вне зависимости от оснований для их начисления.

Еще один распространенный вид материальной помощи — доплата работнику до среднего заработка в довесок к пособию по временной нетрудоспособности. На неком предприятии согласно Положению по оплате труда работников, являющемуся приложением к коллективному договору, указанная доплата выплачивалась в виде материальной помощи из средств предприятия, оставшихся после уплаты установленных законодательством налогов и сборов. В постановлении Президиума ВАС РФ от 03.07.2007 № 1441/07 и Определении ВАС РФ от 05.04.2007 № 1441/07 по делу № А588726/05 сказано, что такая доплата не должна облагаться ЕСН в силу п. 3 ст. 236, п. 23 и 1 ст. 270 НК РФ.

Это было бы так удобно для организации: назвали половину стимулирующих выплат работникам материальной помощью и на основании п. 23 ст. 270 НК РФ освободили их от ЕСН. И к отпуску, и к событиям в жизни работника можно было бы давать материальную помощь в зависимости от трудовых достижений. Так и писать в приказах: «Петрову выдать материальную помощь ко дню рождения в размере 300% от оклада в связи с высокими трудовыми достижениями, а Сидорову не выдавать материальную помощь к отпуску в связи с низким показателем производительности труда». Но не все так просто…

Уже в самом заголовке данного раздела кроется противоречие. Дело в том, что примененное в п. 23 ст. 270 НК РФ понятие материальной помощи не определено в нормативных документах. Но из вековой хозяйственной практики известно, что отличившимся работникам выплачиваются премии, а материальная помощь выдается тем, кто в ней срочно нуждается изза сложившихся личных или семейных обстоятельств.

Кроме того, из п. 23 ст. 270 Кодекса в прежней редакции можно было понять, что имеется в виду материальная помощь на удовлетворение важнейших социальных потребностей.

Иначе говоря, материальная помощь должна относиться к выплатам социального и разового характера и не должна относиться к выплатам стимулирующего или поощрительного характера и быть регулярной. Такого подхода придерживается большинство арбитражных судов при рассмотрении налоговых споров, связанных с неуплатой ЕСН. Этот подход встречается в делах как в пользу (см. таблицу на с. 26), так и не в пользу налогоплательщика.

Если выплата под названием «материальная помощь» имеет явные черты премии, сам по себе п. 23 ст. 270 НК РФ для освобождения от ЕСН не сработает. Необходимо подключать п. 1 ст. 270 НК РФ, то есть материальная помощь должна выплачиваться не на основании решения директора, а на основании решения собственников организации за счет нераспределенной прибыли прошлых лет и при ее наличии. Еще мож

но воспользоваться нормами п. 21 ст. 270 НК РФ, то есть не оговаривать выплату материальной помощи в документах, относящихся к системе оплаты труда.

Решений арбитражных судов с выводами, сделанными в пользу налоговых органов (то есть за начисление ЕСН на сумму материальной помощи), не так много. Приведем наиболее показательные.

1. Постановление ФАС СевероЗападного округа от 02.07.2008 № А056193/2007 (фактически подтверждено Определением ВАС РФ от 31.10.2008 № 13946/08).

В соответствии с коллективным договором материальная помощь оказывалась за счет средств предприятия один раз в календарном году при выходе в очередной трудовой отпуск определенным категориям работников. Это те, кто не допустил в течение года (до ухода в отпуск) аварий, прогулов, нарушений больничного режима (неявка на прием к врачу), появления на рабочем месте или на территории предприятия в нетрезвом состоянии. В связи с этим суд посчитал, что суммы материальной помощи, непосредственно связанные с выполнением работником трудовых обязанностей, предусмотрены коллективным договором. Следовательно, они относятся к установленным п. 25 ст. 255 НК РФ расходам на оплату труда и признаются объектом обложения ЕСН.

Довод об осуществлении выплат за счет чистой прибыли прошлых лет не был принят во внимание изза отсутствия балансовой прибыли и наличия убытка. Суд указал, что налоговое законодательство не предусматривает выплату материальной помощи за счет убытка.

2. Постановление ФАС Уральского округа от 07.11.2007 № Ф099008/07С2 по делу № А503810/07.

|

Описание материальной помощи |

Аргументы, примененные судом |

Реквизиты дела |

|

Положение о порядке оказания материальной помощи работникам было утверждено советом директоров общества (то есть легитимным органом собственников). Условия предоставления материальной помощи к отпуску: наличие прибыли, остающейся в распоряжении общества; по решению управляющего обществом; один раз в год в размере до 70% от должностного оклада. Фактически помощь выдавалась не всем работникам |

Вопервых, спорная сумма являлась внесистемной единовременной помощью, направленной на удовлетворение социальных потребностей работника. Вовторых, оказание материальной помощи было правом, а не обязанностью работодателя, поэтому право на материальную помощь не возникло у всех работников общества в связи с исполнением трудовых функций. Втретьих, общество осуществляло выплаты за счет средств, которые не уменьшали налоговую базу по налогу на прибыль |

Постановление |

|

Материальная помощь к отпуску оказывается при возникновении у работника потребности в медицинском лечении и в целях создания при уходе работника в периодический отпуск благоприятных условий для отдыха и восстановления здоровья (приложение к коллективному договору на 2001—2004 гг.). Материальная помощь оказывается в целях повышения престижности и закрепления квалифицированных кадров, а также в целях установления единого подхода по социальной поддержке жизненного уровня для восстановления трудоспособности работников (приложение к коллективному договору на 2005 г.) |

1. Суд установил, что материальная помощь к отпуску имеет социальный характер и подпадает под действие п. 23 ст. 270 НК РФ. 2. Расходы, осуществленные за счет чистой прибыли (распределяемого дохода), то есть прибыли (дохода), оставшейся после налогообложения, не учитываются при исчислении налога на прибыль организаций независимо от их характера (п. 1 постановления Президиума ВАС РФ от 20.03.2007 № 13342/06 и постановление от 03.07.2007 № 1441/07) |

Постановление |

|

Материальная помощь, выплачиваемая сотрудникам общества к отпуску |

Материальная помощь относится к социальным гарантиям (носит единовременный социальный характер), не связана непосредственно с производственной деятельностью и выполнением трудовых обязанностей, не признается стимулирующими доплатами и надбавками |

Постановление ФАС Уральского округа |

|

Материальная помощь, выплачиваемая руководителю к отпуску в размере двухмесячного должностного оклада, согласно трудовому договору отнесена к социальным гарантиям |

Спорные суммы материальной помощи носят единовременный социальный характер и не связаны непосредственно с производственной деятельностью и выполнением работником трудовых обязанностей, не относятся к стимулирующим доплатам и надбавкам. |

Постановление ФАС Уральского округа |

|

Ежегодное пособие работникам, уходящим в отпуск (на основании Положения и соответствующих приказов руководителя), за счет средств фонда потребления, сформированного из чистой прибыли, остающейся после уплаты налога на прибыль |

Источником выплаты являлись средства специального назначения. Выплаченные суммы предприятие не причисляло к расходам по налогу на прибыль организаций |

Постановление ФАС ВосточноСибирского округа от 26.12.2007 № А741491/07Ф029468/07 по делу № А741491/07 |

|

Материальная помощь к отпуску |

Факт неотнесения спорных выплат к расходам, уменьшающим налоговую базу по налогу на прибыль, подтверждается регистрами налогового учета расходов, не учитываемых в целях налогообложения |

Постановление ФАС Московского округа от 14.12.2007 № КАА40/1211707 по делу № А4010027/077639 |

|

Материальная помощь без указания причины выдачи, согласно приказам директора выплачивалась некоторым работникам за счет чистой прибыли |

1. Хотя материальная помощь не связана с чрезвычайным обстоятельством, однако это не позволяет сделать вывод о том, что такие выплаты не соответствуют правовой природе материальной помощи. 2. Налоговый орган не доказал, что выплаты работникам связаны именно с трудовой деятельностью и не носят характер социальной помощи. 3. Явная регулярность в выдаче материальной помощи также не прослеживается. 4. Указанные расходы не отвечают принципу экономической обоснованности, не направлены на получение прибыли |

Постановление ФАС Поволжского округа |

|

Выплаты материальной помощи (не предусмотрены трудовыми договорами; согласно решению правления производились из нераспределенной прибыли; не относились на расходы по налогу на прибыль организаций) |

Согласно п. 23 ст. 270 НК РФ и с учетом позиции ВАС РФ эти расходы не учитываются в целях налогообложения прибыли. Ссылка на Информационное письмо Президиума ВАС РФ от 14.03.2006 № 106 неправомерна |

Постановление ФАС Дальневосточного округа от 26.09.2007 № Ф03А04/072/3738 по делу № А04402/075/28 |

Спорные выплаты материальной помощи к отпуску производились по трудовым договорам из чистой прибыли, остающейся в распоряжении общества после уплаты всех налогов. Однако размер выплат был определен в зависимости от заработной платы работника. На основании п. 25 ст. 255 Налогового кодекса РФ данные выплаты должны быть отнесены к числу расходов на оплату труда, учитываемых при определении налогооблагаемой прибыли, и включаться в налогооблагаемую базу по единому социальному налогу.

3. Постановление ФАС ЗападноСибирского округа от 09.10.2006 № Ф04949/2006(26899А7525) по делу № А756762/05 (фактически подтверждено Определением ВАС РФ от 07.02.2007 № 169/07).

Не относятся к расходам при исчислении налога на прибыль и не облагаются ЕСН суммы материальной помощи работникам, носящей единовременный социальный характер и не связанной непосредственно с производственной деятельностью и выполнением работниками их трудовых обязанностей.