Содержание

- Банковская гарантия по 44-ФЗ — что это такое и для чего она нужна?

- 1. Что такое банковская гарантия простым языком?

- 2. Содержание банковской гарантии

- 3. Срок действия банковской гарантии по 44-ФЗ

- 4. Безотзывная банковская гарантия

- 5. Основания для отказа в принятии банковской гарантии

- 6. Реестр банковских гарантий

- 7. Образец банковской гарантии по 44-ФЗ

- Банковская гарантия по 44-ФЗ: что это такое, требования

- Что такое обеспечение в сфере госзакупок?

- Когда предоставляется банковская гарантия?

- Получение банковской гарантии

- Быстро, недорого, минимальный пакет документов

- Что делать, если заказчик отказывается согласовывать текст банковской гарантии?

- Полезные советы об оформлении банковских гарантий

- 5 ключевых моментов при получении банковской гарантии

- Как сэкономить на банковской гарантии

- Что делать если заказчик не принимает банковскую гарантию?

- Контракт по 44-ФЗ: срок действия банковской гарантии заканчивается — какие действия предпринять заказчику?

- Срок банковской гарантии по 44-ФЗ

- Срок рассмотрения заказчиком

- Срок внесения в реестры

- Как получить банковскую гарантию? + пошаговый алгоритм

- 1. Понятие банковской гарантии

- 2. Виды банковских гарантий

- 3. Способы получения гарантии

- 4. Дополнительные условия предоставления банковской гарантии

- 5. Документы для получения банковской гарантии

- 6. Особенности банковской гарантии

- 7. Как выбрать банк?

- 8. Алгоритм получения банковской гарантии

- 9. Сколько стоит банковская гарантия?

Банковская гарантия по 44-ФЗ — что это такое и для чего она нужна?

Здравствуйте, уважаемый(ая) коллега! Сегодня мы с вами поговорим о банковских гарантиях по 44-ФЗ, а именно что это такое и для чего они нужны. Информации по данной теме в интернете более чем достаточно, однако она очень плохо структурирована и разбросана частями по разным ресурсам. По этой причине у многих имеется весьма поверхностное представление по данному вопросу. Я же своей серией статей хочу исправить эту ситуацию и максимально подробно и последовательно раскрыть эту тему. И так, давайте приступим…

1. Что такое банковская гарантия простым языком?

2. Содержание банковской гарантии

3. Срок действия банковской гарантии по 44-ФЗ

4. Безотзывная банковская гарантия

5. Основания для отказа в принятии банковской гарантии

6. Реестр банковских гарантий

7. Образец банковской гарантии по 44-ФЗ

1. Что такое банковская гарантия простым языком?

Понятие гарантии определено в части первой статьи 368 Гражданского кодекса РФ.

Банковская гарантия (БГ) — это письменное обязательство банка (гаранта) уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования об ее уплате.

Т.е., если участник закупки (поставщик) не выполнит своих обязательств перед заказчиком, за него возместит денежные средства банк, а дальше поставщик будет должен уже банку.

Т.е. ключевыми звеньями БГ являются: гарант (банк), принципал (участник закупки, поставщик) и бенефициар (заказчик). Бывает в этой цепи ещё и 4-е звено — брокер (посредник между гарантом и принципалом).

Принципалом по банковской гарантии является участник закупки (поставщик), который обязан предоставить БГ в качестве обеспечения исполнения своих обязательств.

Бенефициаром по банковской гарантии является государственный (муниципальный) заказчик, иными словами его можно назвать выгодоприобретателем. Именно он, в случае нарушения принципалом обязательств, будет иметь право обратиться к гаранту (банку) за получением суммы БГ в качестве компенсации убытков, вызванных нарушением условия обязательств.

Государственные и муниципальные заказчики в качестве обеспечения заявок и обеспечения исполнения контрактов в рамках 44-ФЗ принимают БГ, выданные банками, включенными в предусмотренный статьей 74.1 Налогового кодекса РФ перечень банков, отвечающих установленным требованиям для принятия БГ в целях налогообложения.

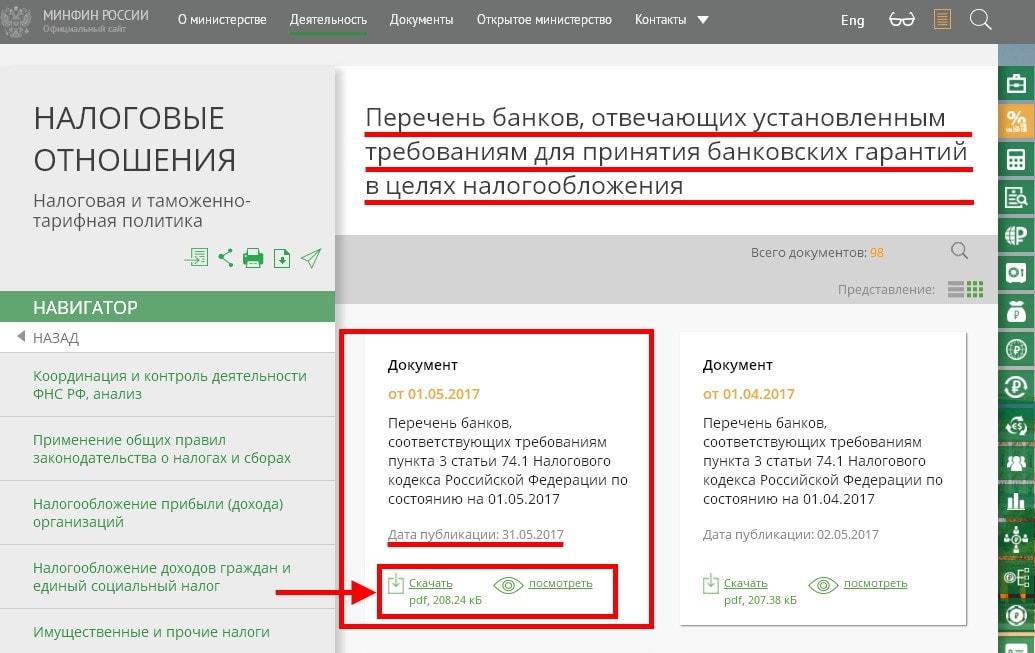

Актуальный перечень банков можно найти на сайте Минфина России по адресу: http://www.minfin.ru/ru/perfomance/tax_relations/policy/bankwarranty/. По состоянию на 31.05.2017 года в этом списке находятся 279 банков.

Примечание: В рамках 44-ФЗ участнику закупки предоставлена возможность обеспечить заявку на участие в торгах не только в виде денежных средств, но и в виде БГ. Однако стоит отметить, что согласно части 1 статьи 44 44-ФЗ такая возможность есть исключительно при проведении конкурсов и закрытых аукционов. Согласно части 2 статьи 44 участие в электронных аукционах по-прежнему обеспечивается только путем внесения денежных средств.

2. Содержание банковской гарантии

Согласно части 2 статьи 45 Федерального закона № 44-ФЗ БГ должна быть безотзывной и должна содержать:

- сумму банковской гарантии, подлежащую уплате гарантом заказчику в установленных частью 13 статьи 44 44-ФЗ случаях (Примечание: это уклонение или отказ участника закупки заключить контракт, а также непредоставление или предоставление с нарушением обеспечения исполнения контракта), или сумму БГ, подлежащую уплате гарантом заказчику в случае ненадлежащего исполнения обязательств принципалом в соответствии со статьей 96 44-ФЗ;

- обязательства принципала, надлежащее исполнение которых обеспечивается БГ;

- обязанность гаранта уплатить заказчику неустойку в размере 0,1% денежной суммы, подлежащей уплате, за каждый день просрочки;

- условие, согласно которому исполнением обязательств гаранта по БГ является фактическое поступление денежных сумм на счет, на котором в соответствии с законодательством РФ учитываются операции со средствами, поступающими заказчику;

- срок действия банковской гарантии с учетом требований статей 44 и 96 44-ФЗ (Примечание: Согласно части 3 статьи 44 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения заявки, должен составлять не менее чем два месяца с даты окончания срока подачи заявок. Согласно части 3 статьи 96 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения исполнения контракта, должен превышать срок действия контракта не менее чем на один месяц).

- отлагательное условие, предусматривающее заключение договора предоставления БГ по обязательствам принципала, возникшим из контракта при его заключении, в случае предоставления БГ в качестве обеспечения исполнения контракта;

- установленный Правительством РФ перечень документов, предоставляемых заказчиком банку одновременно с требованием об осуществлении уплаты денежной суммы по БГ. (См. Постановление Правительства РФ от 08.11.2013 г. №1005 “О банковских гарантиях, используемых для целей Федерального закона “О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд”).

В том случае, если это предусмотрено извещением об осуществлении закупки, документацией о закупке, проектом контракта, заключаемого с единственным поставщиком (подрядчиком, исполнителем), в БГ включается условие о праве заказчика на бесспорное списание денежных средств со счета гаранта, если гарантом в срок не более чем 5-ть рабочих дней не исполнено требование заказчика об уплате денежной суммы по БГ, направленное до окончания срока действия БГ.

Важный момент! Согласно части 4 статьи 45 44-ФЗ запрещается включение в условия БГ требования о представлении заказчиком гаранту судебных актов, подтверждающих неисполнение принципалом обязательств, обеспечиваемых БГ.

3. Срок действия банковской гарантии по 44-ФЗ

Еще раз повторюсь, что БГ в рамках 44-ФЗ может быть предоставлена участником закупки в качестве обеспечения заявки и в качестве обеспечения исполнения контракта. В связи с этим и сроки действия таких гарантий должны быть разными.

Согласно части 3 статьи 44 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения заявки, должен составлять не менее чем два месяца с даты окончания срока подачи заявок.

Согласно части 3 статьи 96 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения исполнения контракта, должен превышать срок действия контракта не менее чем на один месяц.

4. Безотзывная банковская гарантия

Безотзывная банковская гарантия – это самый надежный способ обеспечения обязательств. Поскольку такая гарантия подразумевает под собой то, что банк выдавший её, не имеет права на ее отзыв при любом стечении обстоятельств. Т.е. гарант обязан выполнить все взятые на себя обязательства в полном объеме.

Согласно статьи 378 ГК РФ обязательство гаранта перед бенефициаром прекращается:

- уплатой бенефициару суммы, на которую выдана гарантия;

- окончанием определенного в независимой гарантии срока, на который она выдана;

- вследствие отказа бенефициара от своих прав по гарантии;

- по соглашению гаранта с бенефициаром о прекращении этого обязательства.

5. Основания для отказа в принятии банковской гарантии

Основанием для отказа в принятии БГ заказчиком является:

- отсутствие информации о БГ в реестре банковских гарантий;

- несоответствие БГ условиям, указанным в частях 2 и 3 статьи 45 44-ФЗ;

- несоответствие БГ требованиям, содержащимся в извещении об осуществлении закупки, приглашении принять участие в определении поставщика (подрядчика, исполнителя), документации о закупке, проекте контракта, который заключается с единственным поставщиком (подрядчиком, исполнителем).

Важный момент! В случае отказа в принятии БГ заказчик в срок, не превышающий 3-х рабочих дней со дня её поступления, информирует в письменной форме или в форме электронного документа об этом лицо, предоставившее гарантию, с указанием причин, послуживших основанием для отказа.

6. Реестр банковских гарантий

БГ, предоставляемая участником закупки в качестве обеспечения заявки на участие в конкурсе или закрытом аукционе либо в качестве обеспечения исполнения контракта, должна быть включена в реестр банковских гарантий, размещенный в единой информационной системе (ЕИС).

Исключение составляют БГ, предоставляемые в качестве обеспечения заявок и исполнения контрактов, если такие заявки и (или) контракты содержат сведения, составляющие государственную тайну. Сведения о таких гарантиях включаются в закрытый реестр банковских гарантий, который не размещается в ЕИС.

При выдаче БГ банк предоставляет принципалу выписку из реестра банковских гарантий.

Банк, выдавший БГ, не позднее одного рабочего дня, следующего за датой ее выдачи, или дня внесения изменений в условия БГ включает необходимые информацию и документы в реестр банковских гарантий либо в указанные сроки направляет в соответствии с порядком формирования и ведения закрытого реестра БГ информацию для включения в закрытый реестр БГ.

Ведение реестра и размещение его в единой информационной системе в сфере закупок осуществляет Федеральное казначейство.

В реестр БГ и закрытый реестр БГ включаются следующие информация и документы:

- наименование, место нахождения банка, являющегося гарантом, ИНН или в соответствии с законодательством иностранного государства аналог ИНН;

- наименование, место нахождения поставщика (подрядчика, исполнителя), являющегося принципалом, ИНН или в соответствии с законодательством иностранного государства аналог ИНН;

- денежная сумма, указанная в БГ и подлежащая уплате гарантом в случае неисполнения участником закупки в установленных случаях требований 44-ФЗ;

- срок действия БГ;

- копия БГ, за исключением БГ, информация о которой подлежит включению в закрытый реестр БГ;

- иные информация и документы, перечень которых установлен Правительством РФ.

7. Образец банковской гарантии по 44-ФЗ

Единой формы БГ, которая обязательна к использованию в настоящее время нет, есть только требования закона к её обязательному содержанию (44-ФЗ, ГК РФ).

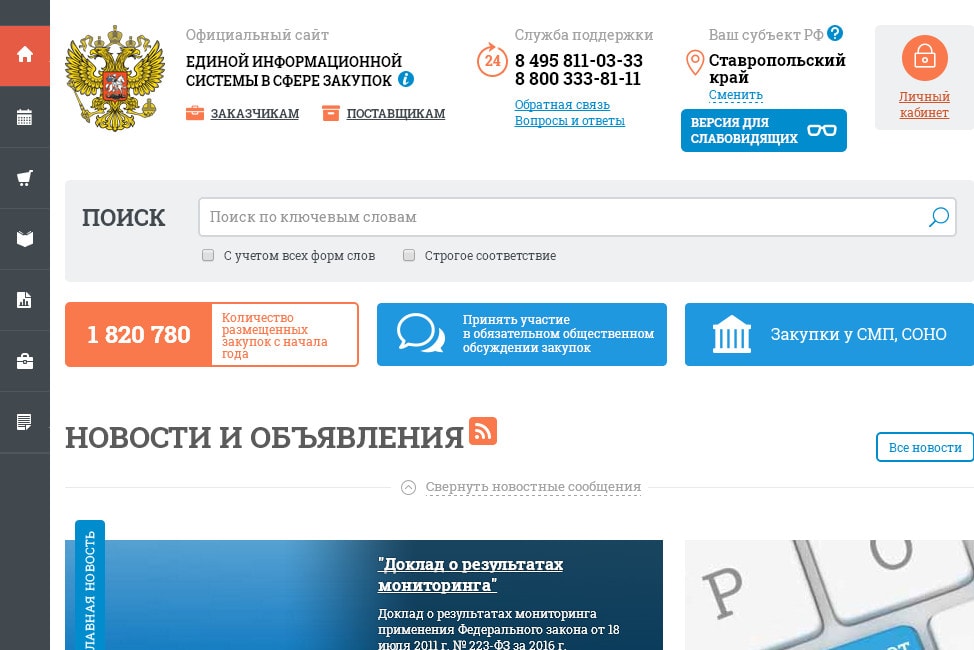

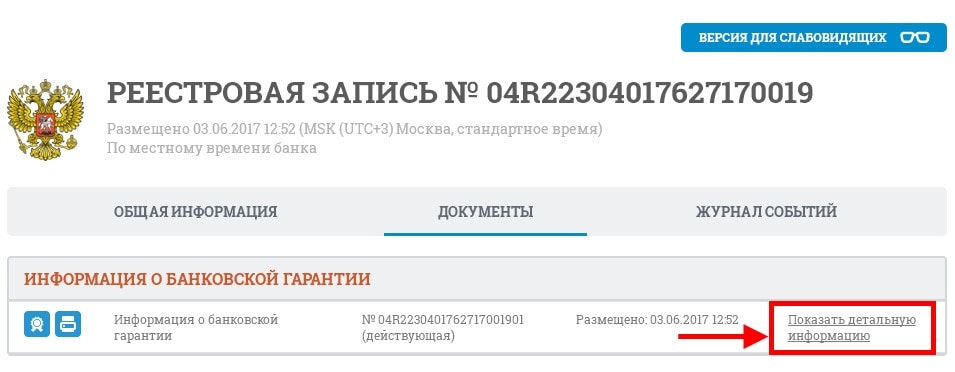

Для того чтобы посмотреть как выглядит банковская гарантия по 44-ФЗ и скачать образец на свой компьютер, достаточно зайти в реестр БГ на сайте www.zakupki.gov.ru.

Для этого вам необходимо зайти на главную страницу сайта www.zakupki.gov.ru.

Примечание: Все картинки в статье кликабельны. Для увеличения изображения достаточно щелкнуть левой кнопкой мыши по картинке и она откроется в полном размере.

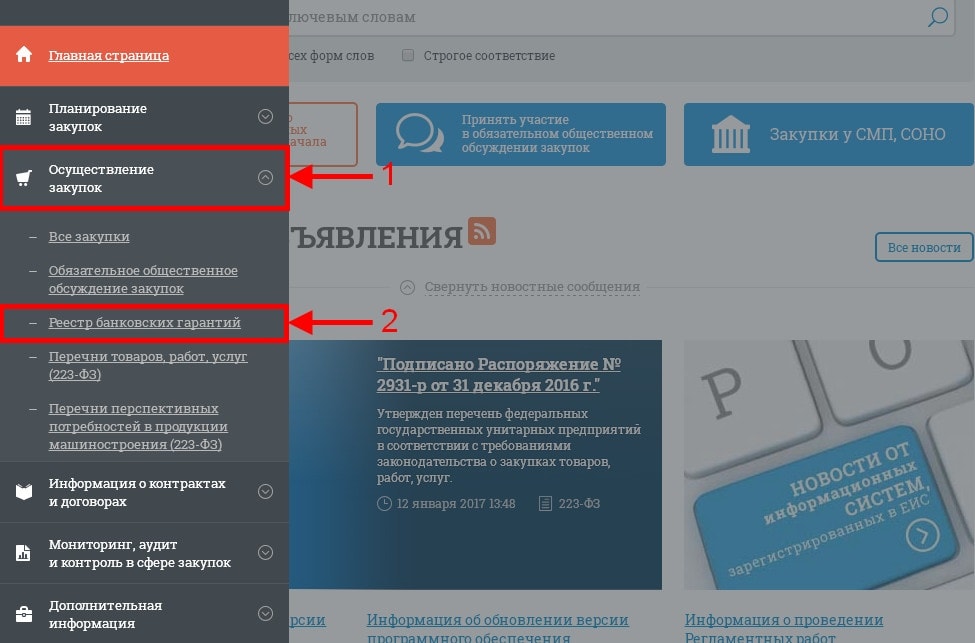

Затем в левом вертикальном меню выбрать раздел «Осуществление закупок» и в выпадающем меню выбрать пункт “Реестр банковских гарантий”.

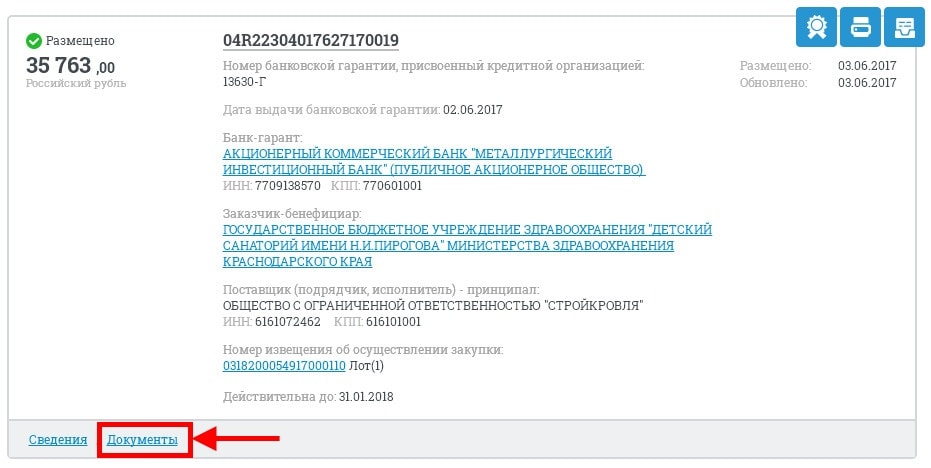

После нажатия по данному пункту перед вами откроется центральное окно реестра со сведениями о размещенных в нем банковских гарантиях. Для того чтобы посмотреть документы, прикрепленные на сайте, необходимо нажать на ссылку “Документы”, расположенную ниже основных сведений о гарантии.

Перед вами появится окно с информацией о БГ. Справа вам необходимо будет нажать по ссылке “Показать детальную информацию”

Ниже появится строка с прикрепленным на сайте “сканом” БГ. Для того чтобы его скачать, достаточно нажать по пиктограмме с изображением стрелки, расположенной справа.

Вот и все действия, которые вам необходимо выполнить. Как видите все достаточно просто.

Статья получилась достаточно большой, поэтому на этом я, пожалуй, сегодня остановлюсь. Информацию о том, как получить банковскую гарантию читайте в следующей статье.

И в завершении предлагаю вам посмотреть небольшой видеоролик от компании ООО «Бикотендер», который называется “Банковская гарантия: все, что нужно знать участникам торгов”.

На этом сегодня все! До встречи в следующей статье.

Банковская гарантия по 44-ФЗ: что это такое, требования

Одним из способов внесения обеспечения исполнения контракта или заявки становится банковская гарантия (БГ). С ее помощью поставщик получает возможность не вкладывать собственные деньги и при этом гарантировать заказчику выполнение своих обязательств. Чтобы гарантия имела юридическую силу, она должна быть правильно оформлена. Поэтому необходимо помнить некоторые особенности такого документа.

Что представляет собой банковская гарантия

Определение банковской гарантии дано в статье 368 Гражданского кодекса РФ. Этим термином принято обозначать документ, согласно которому банк обязуется выплатить бенефициару сумму, предусмотренную договоренностью.

Выплата по банковской гарантии производится в том случае, если поставщик не выполнил взятых на себя обязательств в рамках государственного контракта. Бенефициаром же выступает заказчик. Деньги выплачиваются после предоставления бенефициаром письменного требования. Когда банк выплачивается средства в объеме гарантии, поставщик обязан будет возместить ему понесенные расходы.

Выделяют следующие разновидности банковских гарантий:

- Обеспечение заявки. Если торги проводятся не в электронной форме, то заказчик может предусмотреть в документации возможность предоставления обеспечения заявки в виде банковской гарантии. Такое право регламентировано пунктом 1 статьи 44 44-ФЗ.

- Обеспечение контракта. Ее целью становится защита заказчика от невыполнения поставщиком своих обязательств. Обязанность предоставлять подобное обеспечение прописана в части 1 статьи 96 44-ФЗ.

Перед тем как принять банковскую гарантию, заказчик обязан проверить ее подлинность, правильность заполнения, а также то, входит ли выдавший ее банк в список Минфина. В противном случае заказчик должен затребовать предоставление другого обеспечения.

Какие финансовые учреждения выдают гарантии

Государственные заказчики имеют право рассматривать в качестве обеспечения исключительно гарантии, которые выпущены банками, соответствующими требованиям Налогового кодекса РФ. Министерство финансов вносит такие организации в соответствующий реестр.

Для того чтобы банк мог выдавать гарантии, он должен отвечать следующим требованиям:

- Опыт работы должен быть более пяти лет.

- Банк обязан иметь лицензию Центрального банка РФ.

- Капитал банка должен составлять более миллиарда долларов.

- Банк обязан выполнять все нормативы в соответствии с 86-ФЗ.

- Финансовая организация не должна находиться под действием программы финансового оздоровления.

Полный реестр таких банков можно найти на официальном интернет-ресурсе Министерства финансов. Он периодически обновляется. По состоянию на 01 марта 2017 года в него входит 281 финансовое учреждение.

Как получить БГ, перечень документов

Оформить банковскую гарантию могут поставщики, которые имеют хорошую кредитную историю и финансовую стабильность. Каждый банк предъявляет свои требования к кредиторам. Как правило, поставщику необходимо собрать пакет документов, в который входят:

- Заявление о предоставлении гарантии. Оно оформляется по форме, установленной конкретным финансовым учреждением.

- Анкета компании.

- Копии всех учредительных документов.

- Копии документов, которые подтверждают полномочия руководителя компании на заключение сделок.

- Бухгалтерская отчетность организации на последний отчетный период с полной расшифровкой.

- Проект контракта, который планируется заключить.

После оформления всех документов клиент получает от банка оригинал банковской гарантии, экземпляр договора и выписку из реестра банковских гарантий. Данные о выданной гарантии банк обязан прописать в реестре, размещенном в ЕИС.

Для того, чтобы ускорить и упростить процедуру, существует возможность обратиться к специализированной организации. В этом случае поставщику не потребуется искать и обзванивать десятки банков, предоставляющих данную услугу — брокер возьмёт на себя всё взаимодействе по данному вопросу, при этом стоимость гарантии остаётся прежней. Существенным плюсом также будет возможность предоставления документов посредством электронного документооборота.

Какие данные должны присутствовать

Согласно пункту 2 статьи 45 44-ФЗ в банковскую гарантию обязательно включаются следующие сведения:

- Сумма, подлежащая к выплате заказчику в случае недобросовестного исполнения поставщиком своих обязательств.

- Перечень обязательств поставщика, неисполнение которых является основанием для выплаты денежных средств заказчику.

- Обязанность банка по выплате неустойки в размере 0,1 % от общей суммы за каждый день просрочки выплаты.

- Условие, что фактом выполнения банком своих обязательств признается факт поступления денег на счет поставщика.

- Продолжительность действия банковской гарантии.

- Отлагательное условие, предусматривающее заключение контракта о выдаче банковской гарантии по обязательствам поставщика, которые формируются в рамках заключаемого государственного контракта.

- Список документов, которые должны быть предоставлены банку заказчиком в случае требования о выплате денежных средств.

Банковская гарантия должна быть безотзывной. Это означает, что банк не будет иметь возможности ее отозвать при любых обстоятельствах.

Срок действия гарантии

Датой начала действия считается момент выпуска БГ. В этот же день она должна быть занесена в реестр, что автоматически означает вступление в законную силу.

Недобросовестные банки могут прописывать в документе обстоятельства, при которых начинает действовать банковская гарантия. Например, это может быть письменное обращение клиента. Если такого письма в банк не поступило, то гарантия считается недействительной и заказчик при необходимости не сможет получить по ней причитающиеся средства, что негативно скажется на репутации поставщика. В связи с этим перед оформлением данного поручительства необходимо внимательно ознакомиться со всеми условиями.

Срок окончание действия гарантии оговаривается в статье 96 44-ФЗ. Он должен превышать период поставки товаров или оказания услуг минимум на один календарный месяц.

В некоторых ситуациях срок действия банковской гарантии можно изменить:

- Изменился срок исполнения обязательств в рамках государственного контракта. В этом случае поставщик должен обратиться в банк с просьбой оформить гарантию на недостающее количество дней.

- Поставщик исполнил все свои обязательства раньше установленного срока. В этом случае поставщик может вернуть гарантию в банк. Финансовое учреждение возвратит клиенту часть комиссии, если это предусмотрено договором.

- Контракт поставщика и заказчика заключен на несколько лет. При этом банк может оформить гарантию только на год, но предусмотреть ее ежегодное продление.

Все возможные ситуации поставщик должен предусмотреть заранее. Поэтому проще всего выбрать подходящий для себя банк, внимательно изучить все его условия и всегда пользоваться его услугами.

Когда заказчик может не принять гарантию

Ситуации, при которых заказчик вправе отказать в приеме банковской гарантии в качестве обеспечения заявки или контракта прописаны в части 6 статьи 45 44-ФЗ. К ним относят:

- Отсутствие рассматриваемой банковской гарантии в реестре, опубликованном в ЕИС.

- Гарантия не соответствует условиям, предусмотренным 45 статьей 44-ФЗ.

- Гарантия не удовлетворяет требованиям, прописанным в закупочной документации или проекте контракта.

О своем решении отказать в приеме банковской гарантии заказчик обязан оповестить потенциального поставщика в письменной форме. Сделать это необходимо в срок не более трех дней со дня поступления гарантии на рассмотрение. При этом обязательно должны быть указаны причины отказа.

Как проверить банковскую гарантию

Проверить на подлинность гарантию заказчики могут несколькими способами:

- Проанализировать информацию, размещенную в реестре банковских гарантий, расположенном в ЕИС.

- Послать официальный запрос в Центробанк РФ с просьбой подтвердить подлинность документа. Но ответа, как правило, приходится ждать очень долго, поэтому этот способ используется крайне редко.

- Послать запрос в головной офис банка, выпустившего гарантию. Ответ чаще всего приходит в течение пары дней.

- Информацию о банковской гарантии можно найти и на официальном сайте выпустившего ее банка. Но такую услугу предоставляют не все финансовые учреждения.

Самый простой способ удостоверится в подлинности документа, найти информацию о нем в реестре банковских гарантий. Исключение составляют лишь те документы, которые выпускаются в качестве обеспечения контрактов, содержащих в себе гостайну.

В реестре гарантий должна содержаться присутствовать информация:

- Наименования и полные реквизиты банка, выпустившего гарантию.

- Наименование и все реквизиты поставщика.

- Сумма, которая подлежит уплате в рамках банковской гарантии.

- Продолжительность действия гарантии.

- Копия самого документа

Всю необходимую информацию банк обязан внести в реестр в течение банковского дня следующего за моментом выдачи гарантии. Поставщику рекомендуется ознакомиться с внесенной в реестр информацией до того, как отправлять документ заказчику.

Банковская гарантия становится удобным способом внесения обеспечения заявки или исполнения договора в случае достаточно большой цены лота. При ее оформлении необходимо внимательно следить за правильностью всех вносимых сведений.

>Банковская гарантия в сфере госзакупок

Что такое обеспечение в сфере госзакупок?

Один из принципов 44-ФЗ — ответственность за результат и эффективность закупки. Другими словами, госзаказчику нужны гарантии, что победитель тендера подпишет контракт и выполнит его с соблюдением всех заявленных условий.

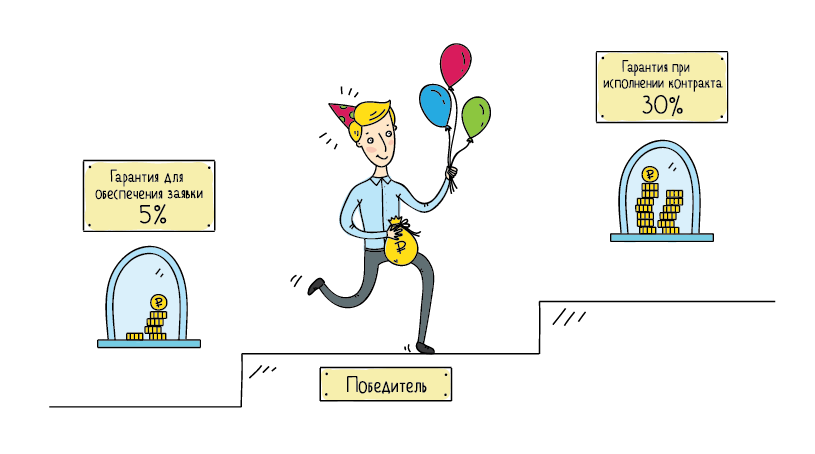

В госзакупках есть два вида гарантий:

- Обеспечение заявки – страховка на случай, если победитель откажется подписывать выигранный контракт.

- Обеспечение исполнения контракта – страхует в ситуациях, когда поставщик не выполняет контракт или нарушает его условия.

Обеспечить заявку или исполнение контракта можно двумя способами.

- Внести собственные деньги «в залог». Для обеспечения заявки — на спецсчет, а для обеспечения контракта — на расчетный счет заказчика. Деньги будут «заморожены» до определения победителя тендера или выполнения всех условий контракта.

- Предоставить банковскую гарантию. Банк возместит госзаказчику гарантийную сумму в случае ненадлежащего исполнения поставщиком своих обязательств. Банковская гарантия оформляется согласно требованиям 44-ФЗ, и поставщик платит банку за ее получение комиссию.

Что выбрать для обеспечения контракта — денежный залог или банковскую гарантию — решает поставщик.

Когда предоставляется банковская гарантия?

Банковская гарантия для обеспечения заявки

Обеспечение составляет от 0,5 до 5% от начальной максимальной цены контракта: точная сумма всегда прописывается в закупочной документации.

Срок действия банковской гарантии, предоставленной в качестве обеспечения заявки, должен составлять не меньше двух месяцев с даты окончания срока подачи заявок. По завершении процедуры комиссия за банковскую гарантию поставщику не возвращается.

Банковская гарантия при исполнении контракта в электронном аукционе или конкурсе

Победитель электронного аукциона обязан подписать контракт и предоставить банковскую гарантию в течение 5 календарных дней с даты размещения заказчиком контракта на электронной торговой площадке.

Размер обеспечения — от 5 до 30 % от начальной цены контракта или равен авансу. В случае ненадлежащего исполнения контракта, банк выплатит заказчику за поставщика штрафы и пени.

В любых указанных выше случаях банковская гарантия является безотзывной, действует в течение месяца с даты исполнения обязательств по контракту.

Когда заказчик может потребовать платеж по банковской гарантии?

- Победитель, выиграв тендер, отказывается от подписания контракта. При этом участник обеспечивал заявку с помощью банковской гарантии.

- Поставщик не выполняет контракт или нарушает его условия. В этом случае заказчик должен в одностороннем порядке расторгнуть контракт или предоставить доказательства, что поставщик нарушает условия контракта.

По законодательству требование госзаказчика о платеже по гарантии является внесудебным, то есть его можно выдвинуть напрямую исполнителю контракта в течение 1 месяца после истечения срока исполнения обязательств по контракту.

Получение банковской гарантии

Кто может выдавать гарантию?

Только финансовые учреждения, включенные в перечень Министерства Финансов РФ. Уточните заранее, есть ли в этом списке банк, в котором у вас открыт расчетный счет.

Электронный агент Контур.Спектр поможет вам получить выгодную банковскую гарантию. Подготовьте всего одну заявку, которая уйдет в несколько банков. Сравните условия гарантий и отправьте документы в банк прямо из сервиса.

Что потребует от поставщика банк?

Чтобы успешно и быстро получить гарантию, узнайте заранее условия банка: сроки выдачи, размеры комиссии, список документов и прочее.

Репутация компании — одно из самых важных условий выдачи гарантии. Если фирма работает добросовестно, вовремя платит налоги и отчитывается в контролирующие органы, банковскую гарантию она наверняка получит.

Для предоставления гарантий большинство банков требуют от клиента такой же перечень документов, как для кредита:

- учредительные документы (Устав, ОГРН, ИНН),

- полная отчетность по финансовому состоянию и бухгалтерии за 1 год,

- заполненная предварительная заявка,

- ссылка на закупку.

Для многих банков важно, чтобы у участника закупки был открыт в нем счет. К этому тоже нужно быть готовым, чтобы не потерять время на переговоры с банками, в которых у вашей компании счета нет.

В банке, с которым уже налажены хорошие деловые отношения, оформление банковской гарантии может проходить по упрощенному сценарию. Как правило, для финансового анализа компании достаточно квартальной бухгалтерской отчетности.

Сколько стоит банковская гарантия?

Стоимость банковской гарантии определяется индивидуально и зависит от:

- срока ее действия,

- степени риска платежа по ней,

- качества обеспечения регрессных требований банка к клиенту.

Как правило, комиссия за выдачу гарантии составляет от 1% до 5% от суммы требуемого обеспечения.

Срок получения составляет от 1 дней до нескольких дней. В последнее время эти сроки сокращаются, поскольку банковская гарантия становится все более популярным банковским продуктом, а банки рассматривают электронные заявки.

Лимит банковской гарантии

Перед участием в электронном аукционе или конкурсе можно заранее узнать, даст ли вам банк гарантию в случае победы. Для этого нужно обратиться в банк для установления лимита банковских гарантий. В этом случае банк запрашивает у вас копии документов и устанавливает лимит. Правда, нужно учесть два условия:

- за установление лимита в некоторых банках придется платить — около 1% от суммы гарантии,

- если в следующем квартале бухгалтерская отчетность ухудшится, банковскую гарантию вам не выдадут.

Установить лимит полезно. Во-первых, это позволит выяснить, стоит ли в принципе рассчитывать на получение банковской гарантии, а во-вторых, после вашей победы в тендере решение о выдаче гарантии банк примет гораздо быстрее.

Что делать, если осталась пара дней на получение?

Для победителя важно успеть получить банковскую гарантию вовремя. Если пропустить срок подписания контракта, есть риск попасть в реестр недобросовестных поставщиков. Как быть в этом случае? Общайтесь с банком через интернет, а документы подписывайте квалифицированной электронной подписью. Это гораздо быстрее и удобнее, чем подавать документы в бумажном виде.

Если решили участвовать в электронных аукционах и конкурсах, детально изучите вопрос получения банковской гарантии, выясните свой лимит или заранее рассчитывайте стоимость гарантии для каждой интересной закупки. При соблюдении условий контракта претензий со стороны госзаказчика, а значит и выплат по вашей банковской гарантии, не будет.

Каждый участник госзакупок обязательно должен знать – что такое обеспечение исполнения контракта, для чего оно применяется и в каких случаях без него можно обойтись. Об этом рассказывают эксперты Кредитно-Страхового агентства. При этом мы учли все изменения, внесенные в законодательство о закупках в 2018 году. Отдельно мы поговорим о том, как получить банковскую гарантию.

Начнем с ответа на главный вопрос. Обеспечение исполнения контракта это денежное обязательство, которое предоставляется победителем тендера при заключении контракта для покрытия возможного ущерба заказчика, на случай неисполнения или некачественного исполнения поставщиком своих обязательств.

Таким образом, если исполнитель нарушит свои обязательства по контракту или исполнит его ненадлежащим образом, заказчик гарантированно имеет возможность возместить нанесенный ему ущерб за счет полученного обеспечения. Если размер ущерба будет больше чем размер полученного обеспечения, заказчик имеет законное право взыскать разницу с исполнителя в судебном порядке.

ОБЕСПЕЧЕНИЕ ИСПОЛНЕНИЯ КОНТРАКТОВ ПО 44-ФЗ

Законодательно вопросы обеспечения исполнения контрактов по 44-ФЗ регламентируются статьей 96 закона. Рассмотрим основные положения данной статьи достаточно подробно в связи с тем, что в 2018 году в закон 44-ФЗ были внесены серьезные изменения, в том числе и в порядок обеспечения исполнения контрактов.

году в закон 44-ФЗ были внесены серьезные изменения, в том числе и в порядок обеспечения исполнения контрактов.

1. При проведении закупки заказчик обязан установить требование об обеспечении исполнения контракта, прописав это в извещении об осуществлении закупки, документации о закупке, проекте контракта, приглашении принять участие в закрытой закупке.

Однако закон предусматривает исключения из этого правила. Установление требования об обеспечении исполнения контракта является правом, а не обязанностью заказчика в случаях, когда:

• закупка производится путем проведения запроса котировок или запроса котировок в электронной форме, если начальная (максимальная) цена контракта (НМЦК) не превышает 500 тыс. рублей;

• закупка производится путем проведения запроса предложений или запроса предложений в электронной форме в случаях, если предметами закупки являются поставка спортивного инвентаря и экипировки для нужд сборных России, поставка жизненно необходимых лекарственных препаратов, поставка изделий народных промыслов или оказание услуг по защите интересов России в международных судах;

• закупка производится у единственного поставщика.

2. Исполнение контракта может обеспечиваться предоставлением банковской гарантии или внесением денежных средств на указанный заказчиком счет. Какой способ обеспечения выбрать – заказчик решает самостоятельно.

3. Банковская гарантия для целей обеспечения исполнения контракта по 44-ФЗ должна быть выдана банком, отвечающим требованиям ст. 45 этого закона.

4. Срок действия банковской гарантии должен превышать срок действия контракта не менее чем на 1 месяц. Победителю закупки необходимо внимательно ознакомиться с закупочной документацией, т.к. там может быть указан точный срок действия банковской гарантии. Если же нет – следует руководствоваться требованиями закона 44-ФЗ.

5. Контракт заключается только после предоставления победителем закупки обеспечения исполнения контракта. Если победитель не представил обеспечение исполнения контракта в установленный срок, то он считается уклонившимся от заключения контракта. Как следствие – включение в реестр недобросовестных поставщиков.

6. Размер обеспечения исполнения контракта по 44-ФЗ должен составлять от 5 до 30 процентов от начальной (максимальной) цены контракта. Если НМЦК превышает 50 млн. рублей, то размер обеспечения составит от 10 до 30 процентов от НМЦК, но не менее размера аванса, если такой предусмотрен контрактом. Если размер аванса превышает 30 процентов от НМЦК, то размер обеспечения устанавливается в размере аванса.

7. В ходе исполнения контракта поставщик вправе предоставить заказчику обеспечение исполнения контракта, уменьшенное на размер выполненных обязательств, предусмотренных контрактом, взамен ранее предоставленного обеспечения исполнения контракта. При этом может быть изменен способ обеспечения исполнения контракта.

Это положение закона может быть актуально для участников, не успевших в установленные сроки оформить банковскую гарантию обеспечения исполнения обязательств по государственному контракту. В этом случае исполнение контракта может быть обеспечено денежными средствами, а в дальнейшем, денежные средства могут быть заменены на банковскую гарантию. С экономической точки зрения это не выгодно, но альтернатива такому решению – внесение победителя закупки в реестр недобросовестных поставщиков за уклонение от заключения контракта.

8. Если в ходе проведения закупки цена была снижена на 25 и более процентов по отношению к НМЦК, участник закупки, с которым заключается контракт, предоставляет обеспечение исполнения контракта с учетом антидемпинговых мер, предусмотренных ст. 37 закона 44-ФЗ.

Антидемпинговые меры заключаются в следующем. Если при проведении конкурса или аукциона НМЦК составляет более чем 15 млн. рублей и участником закупки, с которым заключается контракт, предложена цена контракта, которая на 25 и более процентов ниже НМЦК, контракт заключается только после предоставления таким участником обеспечения исполнения контракта в размере, превышающем в 1,5 раза размер обеспечения исполнения контракта, указанный в документации о проведении конкурса или аукциона, но не менее чем в размере аванса (если контрактом предусмотрена выплата аванса).

предложена цена контракта, которая на 25 и более процентов ниже НМЦК, контракт заключается только после предоставления таким участником обеспечения исполнения контракта в размере, превышающем в 1,5 раза размер обеспечения исполнения контракта, указанный в документации о проведении конкурса или аукциона, но не менее чем в размере аванса (если контрактом предусмотрена выплата аванса).

При этом если НМЦК составляет 15 млн. рублей и менее и участником закупки, с которым заключается контракт, была предложена цена контракта, которая на 25 и более процентов ниже НМЦК, то увеличения размера обеспечения можно избежать, предоставив заказчику информацию, подтверждающую добросовестность такого участника на дату подачи заявки.

Подтвердить добросовестность участника закупки можно, предоставив заказчику информацию из реестра контрактов, подтверждающую опыт исполнения таким участником в течение нескольких последних лет нескольких контрактов на сопоставимые суммы. Подробно об этом можно прочитать в части 3 ст. 37 закона 44-ФЗ.

9. Положения закона 44-ФЗ об обеспечении исполнения контракта не применяются в случаях когда:

• контракт заключается с участником закупки, который является казенным учреждением;

• осуществляется закупка услуги по предоставлению кредита;

• предметом закупки является выдача банковской гарантии.

Помощь в получении банковских гарантий, кредитов и займов для участников закупок.

Помощь в получении банковских гарантий, кредитов и займов для участников закупок.

Итак, мы с Вами узнали, что в качестве обеспечения исполнения контракта по 44-ФЗ могут выступать как денежные средства, так и банковские гарантии. Какой вариант будет предпочтительнее для исполнителя контракта? Разумеется банковская гарантия. Отвлечение денежных средств из оборота не самый лучший выход. Деньги должны работать и приносить прибыль. Большинство компаний испытывают нехватку оборотных средств и регулярно пользуются банковскими кредитами, ставки по которым на сегодняшний день составляют в среднем 12 – 15 процентов годовых. В то же время комиссия банка за предоставление гарантии на обеспечение исполнения контракта по 44-ФЗ обычно не превышает 3 – 4 процентов годовых. Разница очевидна. Но выбор, конечно, будет за Вами.

ТРЕБОВАНИЯ К БАНКОВСКИМ ГАРАНТИЯМ ПО 44-ФЗ

Каким требованиям должна отвечать банковская гарантия исполнения контракта по 44-ФЗ. Для ответа на этот вопрос придется обратиться к ст. 45 этого закона:

1. Заказчики в качестве обеспечения заявок и исполнения контрактов принимают банковские гарантии, выданные банками, соответствующими требованиям, установленным Правительством Российской Федерации. Эти требования касаются размера капитала банка и уровня кредитного рейтинга по национальной рейтинговой шкале.

Подробно требования к банкам-гарантам изложены в Постановлении Правительства РФ от 12 апреля 2018 года № 440 «О требованиях к банкам, которые вправе выдавать банковские гарантии для обеспечения заявок и исполнения контрактов».

Актуальный перечень банков, удовлетворяющих требованиям, несколько раз в месяц публикуется на официальном сайте Министерства Финансов РФ. По состоянию на декабрь 2018 года в перечень включено более 200 кредитных организаций.

2. Банковская гарантия по 44-ФЗ должна быть безотзывной и должна содержать:

• сумму банковской гарантии, подлежащую уплате гарантом заказчику;

• обязательства принципала, надлежащее исполнение которых обеспечивается банковской гарантией;

• обязанность гаранта уплатить заказчику неустойку в размере 0,1 процента денежной суммы, подлежащей уплате, за каждый день просрочки;

• условие, согласно которому исполнением обязательств гаранта по банковской гарантии является фактическое поступление денежных сумм на счет заказчика;

• срок действия банковской гарантии;

• отлагательное условие, предусматривающее заключение договора предоставления банковской гарантии по обязательствам принципала, возникшим из контракта при его заключении, в случае предоставления банковской гарантии в качестве обеспечения исполнения контракта;

• установленный Правительством перечень документов, предоставляемых заказчиком банку одновременно с требованием об осуществлении уплаты денежной суммы по банковской гарантии;

• условие о праве заказчика на бесспорное списание денежных средств со счета гаранта (в случаях, предусмотренных закупочной документацией).

3. Информация о банковской гарантии исполнения контракта должна быть включена в реестр банковских гарантий, размещенный в Единой информационной системе в сфере закупок (ЕИС), в срок, не позднее одного рабочего дня, следующего за датой ее выдачи, или дня внесения изменений в условия банковской гарантии.

Обращаем Ваше внимание на то, что с 1 июля 2018 года реестр банковских гарантий в ЕИС стал закрытым. Проверить наличие банковской гарантии в реестре может только заказчик закупки, а исполнителю такой функционал недоступен. В случае необходимости проверить подлинность банковской гарантии исполнителю необходимо обращаться непосредственно в банк-гарант, используя для этого контактные телефоны, указанные на официальном сайте банка. Кроме того, банк-гарант по требованию принципала обязан предоставить выписку из реестра банковских гарантий, заверив ее своей печатью. Такая выписка служит подтверждением факта выпуска банковской гарантии и может быть представлена заказчику, в ФАС или в суд при возникновении спорной ситуации.

Банковские гарантии по 44-ФЗ, 223-ФЗ, 185-ФЗ

Банковские гарантии по 44-ФЗ, 223-ФЗ, 185-ФЗ

Быстро, недорого, минимальный пакет документов

КАК ПОЛУЧИТЬ БАНКОВСКУЮ ГАРАНТИЮ

В заключение, эксперты Кредитно-Страхового агентства предлагают Вашему вниманию рекомендации, которые, как нам кажется, позволят избежать неприятных ситуаций, связанных с участием  в закупочных процедурах.

в закупочных процедурах.

1. При принятии решения об участии в закупках учитывайте необходимость предоставления обеспечения исполнения контракта. Если Ваша компания не располагает свободными денежными средствами или не готова вывести их из оборота для использования в качестве обеспечения на время исполнения контракта, заблаговременно позаботьтесь о получении банковской гарантии. Вы всегда можете узнать у специалистов Кредитно-Страхового агентства стоимость необходимой Вам гарантии в различных банках и выбрать наиболее выгодные условия.

2. Планируйте затраты, связанные с участием в закупках, не только по размеру, но и по времени. Необходимо понять не только на какой период будет заморожено обеспечение тендерной заявки или обеспечение исполнения контракта, но и к какому сроку это обеспечение необходимо предоставить. В целях экономии средств и времени подумайте о возможности использования лимита на банковские гарантии. Заблаговременно установив лимит в одном из банков, Вы сможете быстро и на выгодных условиях получать банковские гарантии тогда, когда это будет Вам нужно. Наши эксперты помогут Вам это сделать.

3. Реально оценивайте возможность получения Вашей компанией банковской гарантии в крупных банках. Такие банки часто декларируют очень низкие ставки комиссий за выдачу гарантии. Но, как оказывается на практике, для подачи такой заявки необходимо подготовить большой пакет документов. При этом официальный срок принятия решения по заявке составляет от 2 недель и не всегда выдерживается. Будьте готовы к постоянным запросам дополнительной информации.

Подумайте, готовы ли Вы к подобному марафону. Специалисты Кредитно-Страхового агентства всегда смогут подобрать для Вашей компании несколько банков, где Вы сможете получить гарантии по 44-ФЗ в короткие сроки с минимальным пакетом документов.

4. Всегда оценивайте рентабельность закупки. Перед участием в торгах установите предел цены, ниже которого опускаться нельзя. Помните, что снижение цены на 25 и более процентов может увеличить размер обеспечения исполнения контракта в 1,5 раза. Подумайте, можете ли Вы себе это позволить. Заранее оцените возможность получения банковской гарантии на такую сумму и ее стоимость, обратившись в Кредитно-Страховое агентство.

5. Перед подачей заявки оцените наличие собственных финансовых ресурсов для исполнения контракта. Возможно, условиями закупки не предусмотрено авансирование. В этом случае рекомендуем заранее обратиться в банк за получением кредитных средств.

Если Вы привыкли дорожить своим временем, то эксперты Кредитно-Страхового агентства помогут Вам подобрать финансирование для исполнения контракта. Это может быть как кредит на пополнение оборотных средств, так и тендерный факторинг от наших банков-партнеров.

Удачных Вам закупок в Новом 2019 году !

О том, какие изменения по банковским гарантиям произойдут в законе «О контрактной системе» с 1 июля 2019г. можно узнать из новой статьи на нашем сайте.

Что делать, если заказчик отказывается согласовывать текст банковской гарантии?

В этой статье из серии «Типичные ошибки при оформлении банковской гарантии» на основе нашего собственного практического опыта рассмотрим ситуацию, когда заказчик отказывается согласовывать текст банковской гарантии.

Мы уже несколько лет работаем в сфере государственных закупок и за эти годы приобрели большой багаж знаний, которыми и хотим поделиться. Материал поможет избежать ошибок, нередко возникающих при оформлении банковских гарантий. Базируясь на собственном опыте, а также опыте наших клиентов, мы ответим на наиболее часто возникающие вопросы.

Обязан ли заказчик согласовывать проект гарантии?

Для начала разберемся, должен ли заказчик осуществлять согласование проекта банковской гарантии? Ни Закон №44, ни №223 не возлагает такую обязанность на заказчика. Однако существует такое понятие, как «обычай делового оборота» (ст. 5 ГК РФ) — сложившееся и широко применяемое в какой-либо области предпринимательской или иной деятельности, не предусмотренное законодательством правило поведения, независимо от того, зафиксировано ли оно в каком-либо документе. В сфере госзакупок согласование текста гарантии с заказчиком — обычай делового оборота. Факт отказа заказчика в согласовании проекта гарантии будет одним из факторов, на основании которых можно не попасть в РНП, если после подписания контракта заказчик откажет в её принятии. Но для этого все-таки необходимо как минимум направить заказчику проект гарантии на согласование.

Требования к тексту гарантии по 44-ФЗ

Согласно ч. 5 ст. 45 Закона №44, заказчик рассматривает поступившую в качестве обеспечения исполнения контракта банковскую гарантию в срок, не превышающий трех рабочих дней со дня ее поступления. При этом он проверяет:

1) имеется ли информация о банковской гарантии в реестре банковских гарантий?

2) соответствует ли банк, выдавший БГ, установленным Правительством РФ требованиям (указаны в ч. 1.1 ст. 45), и имеются ли сведения о нем в соответствующем перечне, которые ведет Минфин?

3) является ли банковская гарантия безотзывной?

4) содержит ли банковская гарантия условия, указанные в ч. 2 и 3 ст. 45:

- сумму банковской гарантии, подлежащую уплате;

- обязательства, надлежащее исполнение которых обеспечивается этой гарантией;

- обязанность банка уплатить заказчику неустойку за каждый день просрочки;

- условие, согласно которому исполнением обязательств банка является фактическое поступление денежных сумм на счет, на котором в соответствии с законодательством РФ учитываются операции со средствами, поступающими заказчику;

- срок действия гарантии (с учетом требований ст. 44 и 96 Закона №44);

- имеется ли отлагательное условие, предусматривающее заключение договора предоставления банковской гарантии по обязательствам принципала, возникшим из контракта при его заключении, в случае предоставления банковской гарантии в качестве обеспечения исполнения контракта;

- установленный Правительством РФ перечень документов, предоставляемых заказчиком банку одновременно с требованием об осуществлении уплаты денежной суммы по банковской гарантии;

- право заказчика на бесспорное списание, если предусмотрено извещением об осуществлении закупки, документацией о закупке, проектом контракта, заключаемого с единственным поставщиком (подрядчиком, исполнителем).

5) соответствует ли банковская гарантия требованиям, содержащимся в извещении об осуществлении закупки, приглашении принять участие в определении поставщика (подрядчика, исполнителя), документации о закупке, проекте контракта, который заключается с единственным поставщиком (подрядчиком, исполнителем).

Требования к тексту гарантии по 223-ФЗ

Если говорить про Закон №223, в нем нет четких указаний на условия, которые должна содержать банковская гарантия. Здесь всегда нужно руководствоваться ч. 4 ст. 368 ГК РФ, а также документацией о закупке (в том числе проектом договора). Как минимум, в гарантии должны быть указаны:

- дата выдачи;

- принципал, бенефициар и гарант;

- основное обязательство, исполнение по которому обеспечивается гарантией;

- денежная сумма, подлежащая выплате, или порядок ее определения;

- срок действия гарантии;

- обстоятельства, при наступлении которых должна быть выплачена сумма гарантии.

В гарантии может содержаться условие об уменьшении или увеличении ее суммы, если наступит определенный в ней срок или событие.

Выводы и рекомендации

Из указанного выше делаем вывод, что направлять проект гарантии заказчику на согласование нужно ВСЕГДА, как и самостоятельно внимательно проверять срок, сумму, реквизиты сторон и соответствие текста банковской гарантии требованиям документации. Для этого необходимо совершить как следующие действия:

- Тщательно проверить сумму гарантии, не забывая при этом об антидемпинговых требованиях, установленных ст. 37 Закона №44. Соблюсти требования закона и документации можно с помощью нашей пошаговой Инструкции по предоставлению информации о добросовестности участника при заключении контракта. Кстати, в случае увеличения суммы гарантии по причине падения в ходе закупки, нужно сопоставить полученную сумму с суммой, указанной в документации заказчика, а также в направленном вам на подпись проекте контракта или договора. В некоторых случаях заказчиком некорректно указывается размер гарантии из-за неправильного округления. Согласитесь, обидно, если гарантия будет отклонена из-за несоответствия всего лишь в одну копейку. В подобных случаях изменить в контракте размер гарантии можно путем составления протокола разногласий либо обеспечить оформление гарантии в размере, требуемом заказчиком.

- Провести проверку срока действия гарантии банка. По Закону №44 он должен не менее, чем на один месяц, быть больше срока действия контракта. По ПП №615 (капремонты) срок действия гарантии должен быть не менее чем на 2 месяца больше срока действия контракта. Обратите внимание, отсчет идет от даты окончания контракта, а не завершения выполнения работ исполнителем (они почти всегда не совпадают). И не факт, что заказчик пропишет в явном виде это требование. По Закону №223 Заказчик самостоятельно устанавливает требования к сроку действия БГ. В документации он имеет право прописать конкретный срок, отметить, что срок действия гарантии на два, три либо большее количество месяцев больше по сравнению со сроком действия контракта. Кроме того, на сайте государственных закупок заказчик нередко размещает пустой контракт с незаполненными сроками начала и окончания работ. В подобном случае, подавая в банк заявку на банковскую гарантию, нужно ориентироваться на максимальные сроки выполнения работ. Здесь главное – обязательное проведение проверки соответствия срока гарантии сроку, который указан в направленном заказчиком на подпись проекте.

- Провести проверку того, учтены ли в проекте гарантии банка все требования документации. Многие банки, не читая документации заказчика, практически всегда для согласования выставляют проект гарантии банка в том виде, как его получили. Вот почему так важна перепроверка текста проекта гарантии.

Специфических требований к гарантии может быть различное количество. К числу наиболее распространенных можно отнести следующие.

- Требования заказчиков, касающиеся указания конкретного места рассмотрения споров по гарантии банка (как привило, это местонахождение заказчика);

- Требования о раскрытии обязательств, которые обеспечиваются гарантией. К примеру, в документации можно часто встретить такую формулировку: в безотзывной гарантии должны содержаться следующие условия её исполнения банком-гарантом в случае, если:

- принципалом не выполняются свои обязательства, которые предусмотрены контрактом при поставке товара;

- принципалом были нарушены сроки устранения обнаруженных недостатков в поставленных товарах, установленные заказчиком;

- если принципалом некачественно выполнены работы, предусмотренные контрактом.

Кроме того, в документации может предусматриваться конкретная форма банковской гарантии. В этом случае возможны два варианта: искать банк, способный согласовать макет заказчика, или проверять проект гарантии банка на предмет отсутствия противоречий, после чего обеспечить ее согласование с заказчиком.

Поэтому важно, чтобы к процессу согласования проекта гарантии был привлечен и банк, и ваш брокер (если вы работаете с ним), и заказчик.

Теги: ошибки при оформлении БГ, согласование гарантии, 44-ФЗ, 223-ФЗ,

Количество просмотров: 3862

Пожалуйста, оцените, насколько был полезен данный материал.

Полезные советы об оформлении банковских гарантий

Вебинары по госзакупкам и электронным торгам в Контур.Школе — это актуальные и важные темы. Вы освежите знания, узнаете все нововведения, разберетесь, как правильно участвовать в электронных торгах. Вебинары будут полезны как новичкам, так и состоявшимся специалистам.Банковская гарантия — это документ, предоставляемый в качестве обеспечения исполнения контракта (ОИК) в случае победы в аукционе до подписания контракта, выдаваемый банком.

Простыми словами, это документ, согласно которому банк гарантирует исполнение предусмотренных контрактом обязательств компанией-победителем (принципал) перед заказчиком (бенефициар).

5 ключевых моментов при получении банковской гарантии

1. Определение размера гарантии

Размер гарантии определяется заказчиком и составляет от 5 до 30% от НМЦК. Согласно ст. 37 44-ФЗ размер БГ может быть увеличен при падении от НМЦК более 25%. В этом случае необходимо предоставлять ОИК в полуторном размере или подтверждать свою добросовестность.

Для удобства мы сделали схему-шпаргалку, которая поможет ориентироваться при определении размера БГ в случае большого падения.

Для целей подтверждения добросовестности считаются не заключенные, а уже исполненные контракты (ст. 37 44-ФЗ).

2. Определение срока действия гарантии и ее параметров

Срок действия банковской гарантии должен превышать срок действия контракта не менее чем на 1 месяц. Для расчета срока действия БГ берется не срок выполнения работ, а срок действия контракта.

Заказчик может установить либо конкретную дату окончания срока действия БГ, либо прописать, что срок действия БГ должен превышать срок действия контракта на любое количество месяцев по своему усмотрению.

Параметры, которые может установить заказчик в требованиях к гарантии:

- Бесспорное списание. Означает, что при неисполнении принципалом своих обязательств заказчик имеет право обратиться с требованием к банку-гаранту и получить без споров и дополнительных разбирательств обеспечиваемую гарантией сумму.

- Авансирование. Является плюсом для поставщика, но предполагает включение в перечень обеспечиваемых гарантией обязательств за возврат аванса, это может повлечь повышение комиссии.

- Форма банковской гарантии. Заказчик может приложить свою типовую форму гарантии, которую необходимо будет согласовывать с банком. Это может повлечь или увеличение цены за выпуск БГ или дополнительные согласования с заказчиком на предмет изменения документа.

- Специфические требования к тексту БГ. Заказчики могут прописать ряд требований, которые должна содержать гарантия:

- например, требование о рассмотрении споров по БГ по месту нахождения заказчика; требование о раскрытии перечня обязательств, покрываемых гарантией; требование о предоставлении оригинала БГ в день подписания или через несколько дней после подписания контракта и другие, в зависимости от требований заказчика.

Крайне важно обращать внимание на эти нюансы и сверять выставленный банком макет гарантии на предмет его соответствия требованиям заказчика.

3. Определение крайнего срока подписания и получения гарантии

Заказчик должен направить победителю торгов проект контракта на подпись в течение 5 дней после публикации протокола подведения итогов (ППИ) в Единой информационной системе (ЕИС), а компания — победитель должна в течение 5 дней после получения его подписать

Важно отслеживать получение проекта контракта в личном кабинете на площадке и следить за крайним сроком его подписания, т.к заказчик может отправить как на пятый (максимальный) день от публикации в ЕИС ППИ, так и через два дня или в день публикации протокола.

Чтобы продлить время на подписание контракта, поставщик может воспользоваться возможностью подачи протокола разногласий к контракту.

4. Проверка макета гарантии и согласование его с заказчиком

После одобрения банк выставляет договор по БГ, макет гарантии и реквизиты для оплаты комиссии. Перед оплатой необходимо проверить макет БГ: сумма, срок, реквизиты и соответствие требованиям заказчика. После проверки обязательно согласовать макет гарантии с заказчиком и только после этого оплачивать комиссию и оформлять БГ.

Почему это важно? При наличии ошибок и несогласованных заранее предложений в БГ — заказчик может отказать в ее принятии, а значит отказаться от заключения контракта. В таком случае победитель закупки признается уклонившимся от подписания контракта и рискует попасть в Реестр недобросовестных поставщиков и лишиться работы по 44-ФЗ сроком на 2 года.

5. Отправка заявки на предварительное одобрение гарантии в несколько банков

Мы рекомендуем заранее, до подведения итогов аукциона, обратиться в несколько банков для получения предварительного решения по банковской гарантии.

Как сэкономить на банковской гарантии

Необходимо грамотно выбирать банк, исходя из совокупности всех вышеперечисленных параметров, и подавать заявку сразу в несколько банков не только для подстраховки, но и для того, чтобы согласовать с банком более выгодный тариф. Ввиду большой конкуренции на рынке БГ, можно согласовать сниженную стоимость гарантии, т.к. банки будут стараться получить выгодного клиента. Несколько практичных советов:

1. Чем больше вариантов, тем выше вероятность подобрать самый дешевый

Надо собрать как можно больше вариантов. Для этого либо выбирать агента, у которого налажено сотрудничество с большим количеством банков-партнеров, либо знать актуальные тарифы банков, быть подписанным на все их информационные рассылки и проводить непрерывный мониторинг.

Тарифы банков отличаются друг от друга и зависят от ряда факторов. Бывает так, что по одной гарантии банк выставляет самую низкую стоимость, а по другой наоборот, неконкурентоспособную. У многих банков есть минимальная комиссия, поэтому при оформлении гарантий на маленькие суммы (например, до 50 тыс.) нужно обращаться в те банки, где минимальная комиссия самая низкая, несмотря на то, что по гарантиям на большие суммы банк может проигрывать в цене. Банки часто проводят акции, такие предложения выгодны, но носят временный характер, из-за чего сложно попасть под их действие именно в тот момент, когда вам нужна гарантия. Поэтому важно быть в курсе всех действующих спецпредложений, скидок, бонусов и акций.

2. Проанализировать параметры гарантии и выбрать банк

Часто победители аукционов получают рассылку от агентов с предварительным расчетом стоимости гарантии. Эта рассылка делается автоматически и обычно учитываются только сумма и примерный срок банковской гарантии.

При этом не принимаются во внимание такие факторы как падение, форма гарантии или наличие авансирования, иногда некорректно определяется срок действия гарантии. Все эти параметры напрямую влияют на комиссию банка и должны учитываться при подборе самого дешевого варианта.

Только полный анализ всей документации и знание тарификаторов банков поможет подобрать вариант с действительно самой низкой ставкой.

3. Подавать заявку сразу в несколько банков

Во-первых, это обезопасит в ситуации, когда один из банков откажет.

Во-вторых, в случае положительного ответа от обоих банков, предоставит возможность выбора наиболее лучших условий.

Кроме того, некоторые банки могут пойти на снижение комиссии, чтобы удержать клиента, зная, что у него есть альтернативное предложение по более низкой комиссии.

4. Пересчет комиссии с учетом уменьшенного срока банковской гарантии

При отправке заявки заранее до подведения итогов аукциона, банк выставляет предложение и в таких случаях комиссия рассчитывается либо от текущей даты, либо от даты аукциона.

Если оформление гарантии затянулось, то принципал имеете право попросить банк перевыставить предложение, пересчитав комиссию за выпуск банковской гарантии от текущей даты.

Что делать если заказчик не принимает банковскую гарантию?

Заказчик может не принять гарантию в двух случаях:

- если гарантия не соответствует требованиям, указанным в документации;

- если гарантия не предоставлена в установленный срок.

Первый случай

Во-первых, необходимо предельно внимательно самостоятельно проверить сумму, срок и реквизиты сторон, а также соответствие текста гарантии требованиям документации.

При увеличении размера гарантии в связи с падением в аукционе (более 25%), сверяйте полученную сумму с той, что указана в документации заказчика и в проекте контракта. Иногда при неправильном округлении заказчик некорректно указывает размер гарантии.

Во-вторых, проверить срок действия гарантии.

В-третьих, проверить учтены ли все требования документации в макете банковской гарантии.

Также в документации может быть предусмотрена конкретная форма гарантии. В таком случае есть два варианта: либо искать банк, который согласует макет заказчика, либо проверять на отсутствие противоречий форму гарантии банка и согласовывать ее с заказчиком.

Чтобы избежать отклонения банковской гарантии по этим причинам, необходимо внимательно проверять макет гарантии и обязательно согласовывать текст гарантии с заказчиком до ее выпуска.

Второй случай

Вторая причина отклонения гарантии — предоставление гарантии позже установленного срока.

Что делать, если нет возможности оформить БГ в регламентированный срок

В соответствии с 44-ФЗ, заказчик в течение 5 дней после публикации итогового протокола на площадке должен направить макет контракта победителю аукциона на подпись, а победитель в течение 5 дней после его получения его подписать.

Рассмотрение заявок на БГ в банке сейчас занимает 1 рабочий день. Для крупных гарантий (от 10 млн. в данном случае) срок рассмотрения заявки на БГ может быть увеличен до 3-х дней.

Существует законный способ, позволяющий «отодвинуть» срок подписания контракта — можно подать протокол разногласий к контракту. Протокол разногласий можно подавать не позднее, чем на 13 день после публикации итогового протокола, т.о. с помощью протоколов разногласий можно значительно растянуть сроки подписания контракта.

Что делать, если банки отказывают в БГ

Основные причины отказа банков по заявкам на БГ:

- Компания не проходит по фин. показателям;

- У компании маленький срок существования или отсутствует опыт исполненных контрактов;

- Негативная кредитная история компании, в том числе ее руководителя и учредителя;

- Действующие судебные разбирательства или исполнительные производства.

- Если возникла ситуация, когда ни один банк не готов предоставить банковскую гарантию, а заключать контракт необходимо, можно внести ОИК собственными средствами. Затем (возможно по итогам следующего отчетного периода, когда показатели деятельности улучшатся) снова подать заявку в банк и при получении положительного решения, произвести замену внесенного обеспечения на банковскую гарантию.

Что делать, если не получается оплатить комиссию за БГ со своего счета

Большинство банков принимает оплату за БГ исключительно с р/с компании, оформляющей гарантию. Если у компании на момент оформления гарантии заблокирован счет или по иной причине нет возможности произвести оплату со своего счета, нужно искать банк, который может принять оплату от третьих лиц или предлагает альтернативные варианты оплаты.

Что делать, если заказчик требует оригинал БГ

В соответствии с требованиями 44-ФЗ, предоставление оригинала БГ не является обязательным при заключении контракта по итогам электронного аукциона на ЭТП. Некоторые заказчики в документации прописывают требование о предоставлении БГ в течение нескольких дней со дня подписания победителем аукциона проекта контракта.

Подробнее про банковскую гарантию смотрите запись вебинара «Обеспечение исполнения контракта по 44-ФЗ и 223-ФЗ» на сайте Школы электронных торгов.

Контракт по 44-ФЗ: срок действия банковской гарантии заканчивается — какие действия предпринять заказчику?

Вопрос

Заключен контракт по 44-ФЗ, в качестве обеспечения исполнения контракта подрядчик предоставил заказчику банковскую гарантию. Срок действия на 1 месяц превышал срок исполнения контракта. Подрядчик не исполнил свои обязательства по контракту в установленный срок (т.е. срок исполнения откладывается), срок действия банковской гарантии заканчивается 14 декабря.

Какие действия должен предпринять заказчик? Потребовать от подрядчика предоставления новой банковской гарантии?

Ответ

Законом о контрактной системе предусмотрены ограниченные случаи внесения изменений в существенные условия контракта. В частности, срок исполнения контракта может быть изменен при условии уменьшения казенному учреждению как получателю бюджетных средств главным распорядителем (распорядителем) бюджетных средств ранее доведенных лимитов бюджетных обязательств, приводящего к невозможности исполнения казенным учреждением бюджетных обязательств. В этом случае необходимы заключение дополнительного соглашения о продлении срока исполнения контракта и предоставление новой банковской гарантии.

Исходя из формулировки вопроса, данный исключительный случай к изложенной ситуации отношения не имеет.

По общему правилу, в случае, если подрядчик нарушил срок исполнения обязательств по контракту, то заказчик обязан направить подрядчику требование об уплате неустоек (штрафов, пеней). Заказчик также вправе удержать обеспечение по контракту (банковскую гарантию). Вопрос взыскания неустойки за счет средств банковской гарантии остается открытым, и, видимо, для решения данного вопроса заказчику следует исходить из условий, указанных в контракте и банковской гарантии.

При этом предоставление новой банковской гарантии не требуется. Заказчик должен обратиться в банк до истечения срока банковской гарантии, т.е. до 14 декабря.

Обоснование

Частью 3 статьи 96 Закона N 44-ФЗ предусмотрено, что исполнение контракта может обеспечиваться предоставлением банковской гарантии, выданной банком и соответствующей требованиям ст. 45 Закона N 44-ФЗ. При этом срок действия банковской гарантии должен превышать срок действия контракта не менее чем на 1 месяц.

В документации о закупке установление срока предоставления обеспечения исполнения контракта должен осуществляться заказчиком с учетом срока исполнения основного обязательства поставщиком (подрядчиком, исполнителем).

В Законе N 44-ФЗ также указано на недопустимость изменения существенных условий контракта, за исключением случаев, предусмотренных в данном Законе (ч. 1 ст. 95 Закона N 44-ФЗ).

При этом изменение (продление) срока действия контракта Законом N 44-ФЗ не предусмотрено.

Вместе с тем, согласно пункту 6 части 1 статьи 95 Закона N 44-ФЗ изменение существенных условий контракта при его исполнении допускается в установленных пунктом 6 части 1 указанной статьи случаях, принятие государственным или муниципальным заказчиком решения об изменении контракта в связи с уменьшением лимитов бюджетных обязательств осуществляется исходя из соразмерности изменения цены контракта и количества товара, объема работы или услуги.

Частью 6 статьи 161 Бюджетного кодекса Российской Федерации установлено, что в случае уменьшения казенному учреждению как получателю бюджетных средств главным распорядителем (распорядителем) бюджетных средств ранее доведенных лимитов бюджетных обязательств, приводящего к невозможности исполнения казенным учреждением бюджетных обязательств, вытекающих из заключенных им государственных (муниципальных) контрактов, иных договоров, казенное учреждение должно обеспечить согласование в соответствии с законодательством Российской Федерации о контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд новых условий государственных (муниципальных) контрактов, в том числе по цене и (или) срокам их исполнения и (или) количеству (объему) товара (работы, услуги), иных договоров.

Учитывая изложенное, в случае если при уменьшении лимитов бюджетных обязательств и изменении срока исполнения контракта срок действия банковской гарантии уже закончился, необходимы предоставление новой банковской гарантии и заключение дополнительного соглашения о продлении срока исполнения контракта (Письмо Минэкономразвития России от 16.12.2016 N Д28и-3525).

В иных случаях срок исполнения контракта изменению не подлежит.

Согласно части 4 статьи 34 Закона N 44-ФЗ в контракт включается обязательное условие об ответственности заказчика и поставщика (подрядчика, исполнителя) за неисполнение или ненадлежащее исполнение обязательств, предусмотренных контрактом.

Так, согласно части 6 статьи 34 Закона N 44-ФЗ в случае просрочки исполнения поставщиком (подрядчиком, исполнителем) обязательств (в том числе гарантийного обязательства), предусмотренных контрактом, а также в иных случаях неисполнения или ненадлежащего исполнения поставщиком (подрядчиком, исполнителем) обязательств, предусмотренных контрактом, заказчик направляет поставщику (подрядчику, исполнителю) требование об уплате неустоек (штрафов, пеней).

При этом в соответствии с частью 7 статьи 34 Закона N 44-ФЗ пеня начисляется за каждый день просрочки исполнения поставщиком (подрядчиком, исполнителем) обязательства, предусмотренного контрактом, начиная со дня, следующего после дня истечения установленного контрактом срока исполнения обязательства, и устанавливается контрактом в размере, определенном в порядке, установленном Правительством Российской Федерации, но не менее чем одна трехсотая действующей на дату уплаты пени ставки рефинансирования Центрального банка Российской Федерации от цены контракта, уменьшенной на сумму, пропорциональную объему обязательств, предусмотренных контрактом и фактически исполненных поставщиком (подрядчиком, исполнителем).

Также согласно части 8 статьи 34 Закона N 44-ФЗ штрафы начисляются за неисполнение или ненадлежащее исполнение поставщиком (подрядчиком, исполнителем) обязательств, предусмотренных контрактом, за исключением просрочки исполнения поставщиком (подрядчиком, исполнителем) обязательств (в том числе гарантийного обязательства), предусмотренных контрактом.

Таким образом, исходя из системного толкования положений Закона N 44-ФЗ заказчик обязан в случае несоблюдения исполнения обязательств по государственному контракту потребовать выплаты неустойки за просрочку исполнения поставщиком обязательства, предусмотренного государственным контрактом.

При этом следует отметить, что заказчик вправе производить оплату по контракту за вычетом соответствующего размера неустойки (штрафа, пени) или вправе вернуть обеспечение исполнения контракта, уменьшенное на размер начисленных штрафов, пеней.

Кроме того, в соответствии с частью 27 статьи 34 Закона N 44-ФЗ в контракт включается обязательное условие о сроках возврата заказчиком поставщику (подрядчику, исполнителю) денежных средств, внесенных в качестве обеспечения исполнения контракта (банковская гарантия).

Таким образом, в случае неисполнения обязательств по контракту заказчик вправе удержать обеспечение исполнения контракта, внесенное денежными средствами, на указанный заказчиком счет. При этом необходимо учитывать требование части 23 статьи 95 Закона N 44-ФЗ о возмещении только фактически понесенного ущерба.

По вопросу применения банковской гарантии для уплаты неустойки были даны разъяснения Министерством экономического развития РФ в 2015 и 2016 гг.

В соответствии с Письмом Минэкономразвития России от 16.01.2015 N Д28и-65 неустойка не может быть уплачена за счет средств банковской гарантии, так как является неосновным обязательством по контракту, исполнение которого обеспечено банковской гарантией.

Согласно более позднему Письму Минэкономразвития России от 15.02.2016 N Д28и-416 неустойка может быть уплачена из средств банковской гарантии, в случае если условиями выдачи банковской гарантии не предусмотрено иное.

Судебная практика по вопросу взыскания неустойки (штрафов, пеней) из обеспечения, предоставленного в форме банковской гарантии, отсутствует.

Таким образом, вопрос взыскания неустойки за счет средств банковской гарантии остается открытым, и, видимо, для решения данного вопроса заказчику следует исходить из условий, указанных в контракте и банковской гарантии.

На вопрос отвечала:

С. А. Токмина,

ведущий эксперт ИПЦ «Консультант+Аскон»

Срок банковской гарантии по 44-ФЗ

В тексте любой банковской гарантии указывается период ее действия. Этот срок является существенным условием. Если он указан некорректно или банк несвоевременно внес в реестр Единой информационной системы (ЕИС) сведения об обеспечении, последует отказ от заключения контракта. Как следствие, — разбирательство в Антимонопольной службе на предмет признания участника уклонившимся и лишения его права участвовать в закупках в течение 2 лет.

В ходе определения поставщика участник имеет право предоставить банковскую гарантию в двух случаях:

- Когда в конкурсе или закрытом аукционе она предоставляется в качестве обеспечения заявки. При этом период ее действия должен составлять не менее чем два месяца от даты окончания срока подачи заявок.

- При подписании контракта она представляется в качестве обеспечения исполнения контракта. В этом случае срок действия банковской гарантии должен превышать минимум на один месяц период действия контракта.

Таким образом, срок предоставления банковской гарантии по 44-ФЗ в качестве обеспечения заявки и в качестве обеспечения исполнения контракта отличается. Это необходимо иметь ввиду, когда будете обращаться в банк или иные кредитные организации для получения банковской гарантии.

Срок рассмотрения заказчиком

После получения в банке проекта гарантии, участник имеет право предоставить ее текст заказчику на согласование. Он может сделать это как в письменной форме, так и в форме электронного документа. При этом, заказчик рассматривает поступившую банковскую гарантию в срок, не превышающий три рабочих дня с момента ее поступления. При отказе в принятии, он сообщает о причинах такого решения в течение трех рабочих дней.

При соблюдении всех требований, заказчик принимает электронный документ или письменный акт. После этого участник направляет организатору торгов обеспечение с помощью электронной торговой площадки в рамках электронного аукциона. А в случае проведения конкурсных процедур, передает оригинал документа заказчику. При этом, перед подписанием контракта со своей стороны, заказчик проверяет наличие сведений о документе в Реестре ЕИС.

Срок внесения в реестры

Банк, который выдает или вносит изменения в условия документа, должен включить информацию о ней в Реестр ЕИС. Закон о контрактной системе обязывает сделать это не позднее одного рабочего дня, следующего за днем выдачи или внесения изменений.

Если сведения составляют государственную тайну, или данные о государственной тайне содержатся в документации о закупке или в проекте контракта, банк вносит сведения об обязательствах в Закрытый реестр не позднее одного рабочего дня, следующего за датой их выдачи. В указанный Реестр также вносятся сведения об обеспечении при заключении контрактов по:

- оказанию услуг по страхованию;

- транспортировке и охране ценностей Государственного фонда драгоценных металлов и драгоценных камней Российской Федерации;

- транспортировке, охране музейных предметов и музейных коллекций, редких и ценных изданий, рукописей, архивных документов (включая их копии), имеющих историческое, художественное или иное культурное значение и передаваемых заказчиками физическим лицам или юридическим лицам либо принимаемых заказчиками от физических лиц или юридических лиц во временное владение и пользование либо во временное пользование, в том числе в связи с проведением выставок на территории Российской Федерации и (или) территориях иностранных государств и услуг по уборке помещений, услуг водителей для обеспечения деятельности судей, судебных приставов.

При этом Закрытый реестр не размещается в ЕИС.

Как получить банковскую гарантию? + пошаговый алгоритм

Здравствуйте, уважаемый(ая) коллега! В этой статье речь пойдет о получении банковской гарантии. Эта тема актуальна для большинства участников закупок, которые стали победителями в государственных торгах, либо хотят использовать БГ в качестве обеспечения заявки. По этой причине я постараюсь максимально подробно рассмотреть все этапы получения БГ, и дам вам пошаговый алгоритм, который позволит безболезненно преодолеть каждый этап. Информации будет достаточно много, поэтому можете сделать себе чашечку кофе и уделить изучению статьи 10-15 минут. И так, поехали…

1. Понятие банковской гарантии

2. Виды банковских гарантий

3. Способы получения гарантии

Способ №1 — Классический

Способ №2 — Ускоренный

Способ №3 — Электронный

4. Дополнительные условия предоставления банковской гарантии

5. Документы для получения банковской гарантии

6. Особенности банковской гарантии

7. Как выбрать банк?

8. Алгоритм получения банковской гарантии

Действия участника закупки по оформлению БГ

Действия участника закупки после оформления БГ

9. Сколько стоит банковская гарантия? + пример расчета стоимости

1. Понятие банковской гарантии

В прошлой своей статье я уже давал определение БГ, думаю, не будет лишним ещё раз его повторить.

Банковская гарантия (БГ) — это письменное обязательство банка (гаранта) уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования об ее уплате.

2. Виды банковских гарантий

На приведенной ниже схеме представлены виды банковских гарантий, которые в настоящее время доступны для получения.

Гарантии могут подразделяться:

- по своему назначению (гарантии платежа, гарантии исполнения, тендерные гарантии, гарантии возврата авансового платежа, таможенные гарантии и гарантии коносамента);

- по обеспечению (покрытые и непокрытые);

- по условиям выполнения платежа (условные и безусловные);

- по характеру (отзывные и безотзывные).