Содержание

- Федеральный закон от 25.04.2002 N 40-ФЗ (ред. от 02.12.2019) «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (с изм. и доп., вступ. в силу с 01.01.2020)

- Федеральный закон «Об ОСАГО»

- Что новое было в 2020 году

- Какие ожидаются изменения в закон об ОСАГО в 2020 году

- Планируемые изменения в 2020 году

- Стоимость в 2020 году

- Штраф за отсутствие страховки

- Нововведения в законе об ОСАГО в 2019 году

- Федеральный закон от 25.04.2002 N 40-ФЗ (ред. от 02.12.2019) «Об обязательном страховании гражданской ответственности владельцев транспортных средств»

- Опять меняют ОСАГО

- Пешеходы не будут возмещать ущерб, если они пострадали в ДТП, — с 1 мая

- Виновник аварии не будет платить, если вовремя не предоставил страховщику европротокол, — с 1 мая

- Европротокол можно оформлять на госуслугах — с 1 сентября

- Европротокол до 400 тысяч будет действовать по всей России, но не сейчас, а с 1 октября

- Прямое возмещение ущерба можно получить при ДТП с участием иностранной машины с зеленой картой — с 29 октября

- Если отказаться от освидетельствования, придется возмещать ущерб — с 29 октября

- Для полиса ОСАГО нужно подтвердить право собственности — с 29 октября

- Бумажный и электронный полис станут равнозначными — с 29 октября

- Документы для выплаты может оформить не только полиция, но и спасатели с врачами — с 29 октября

- Изменения в ОСАГО в 2019 году: самые важные моменты

- Что такое ОСАГО простыми словами

- Изменения в законе об ОСАГО с 1 апреля 2019 года

- Внесение изменений в ОСАГО с 1 мая

- Изменения в ОСАГО с 1 июня 2019 года

- Изменения в ОСАГО с 1 июля 2019

- Какие изменения ОСАГО ждут нас в сентябре-октябре

- Стоит ли оформлять полис ОСАГО: мнение автомобилистов

Федеральный закон от 25.04.2002 N 40-ФЗ (ред. от 02.12.2019) «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (с изм. и доп., вступ. в силу с 01.01.2020)

Подготовлена редакция документа с изменениями, не вступившими в силу 25 апреля 2002 года N 40-ФЗ

РОССИЙСКАЯ ФЕДЕРАЦИЯ ФЕДЕРАЛЬНЫЙ ЗАКОН ОБ ОБЯЗАТЕЛЬНОМ СТРАХОВАНИИ ГРАЖДАНСКОЙ ОТВЕТСТВЕННОСТИ ВЛАДЕЛЬЦЕВ ТРАНСПОРТНЫХ СРЕДСТВ Принят Государственной Думой 3 апреля 2002 года Одобрен Советом Федерации 10 апреля 2002 года

(в ред. Федеральных законов от 23.06.2003 N 77-ФЗ, от 29.12.2004 N 199-ФЗ, от 21.07.2005 N 103-ФЗ, от 25.11.2006 N 192-ФЗ, от 30.12.2006 N 266-ФЗ, от 01.12.2007 N 306-ФЗ, от 23.07.2008 N 160-ФЗ, от 25.12.2008 N 281-ФЗ, от 30.12.2008 N 309-ФЗ, от 28.02.2009 N 30-ФЗ, от 27.12.2009 N 344-ФЗ, от 27.12.2009 N 362-ФЗ, от 01.02.2010 N 3-ФЗ, от 22.04.2010 N 65-ФЗ, от 28.12.2010 N 392-ФЗ, от 07.02.2011 N 4-ФЗ, от 01.07.2011 N 170-ФЗ (ред. 30.11.2011), от 11.07.2011 N 200-ФЗ, от 14.06.2012 N 78-ФЗ, от 28.07.2012 N 130-ФЗ, от 28.07.2012 N 131-ФЗ, от 07.05.2013 N 104-ФЗ, от 23.07.2013 N 251-ФЗ, от 21.07.2014 N 223-ФЗ, от 04.11.2014 N 344-ФЗ, от 28.11.2015 N 349-ФЗ, от 23.05.2016 N 146-ФЗ, от 23.06.2016 N 214-ФЗ, от 03.07.2016 N 360-ФЗ, от 28.03.2017 N 49-ФЗ, от 26.07.2017 N 197-ФЗ, от 29.12.2017 N 448-ФЗ, от 04.06.2018 N 133-ФЗ, от 03.08.2018 N 283-ФЗ, от 18.12.2018 N 473-ФЗ, от 01.05.2019 N 88-ФЗ, от 02.12.2019 N 408-ФЗ, с изм., внесенными Федеральным законом от 24.12.2002 N 176-ФЗ, Постановлением Конституционного Суда РФ от 31.05.2005 N 6-П, Федеральными законами от 16.05.2008 N 73-ФЗ, от 25.12.2012 N 267-ФЗ) (см. Обзор изменений данного документа) В целях защиты прав потерпевших на возмещение вреда, причиненного их жизни, здоровью или имуществу при использовании транспортных средств иными лицами, настоящим Федеральным законом определяются правовые, экономические и организационные основы обязательного страхования гражданской ответственности владельцев транспортных средств (далее — обязательное страхование), а также осуществляемого на территории Российской Федерации страхования гражданской ответственности владельцев транспортных средств в рамках международных систем страхования гражданской ответственности владельцев транспортных средств, участником которых является профессиональное объединение страховщиков, действующее в соответствии с настоящим Федеральным законом (далее — международные системы страхования). (в ред. Федерального закона от 21.07.2014 N 223-ФЗ) (см. текст в предыдущей редакции)

- Глава I. Общие положения

- Статья 1. Основные понятия

- Статья 2. Законодательство Российской Федерации об обязательном страховании гражданской ответственности владельцев транспортных средств

- Статья 3. Основные принципы обязательного страхования

- Глава II. Условия и порядок осуществления обязательного страхования

- Статья 4. Обязанность владельцев транспортных средств по страхованию гражданской ответственности

- Статья 5. Правила обязательного страхования

- Статья 6. Объект обязательного страхования и страховой риск

- Статья 7. Страховая сумма

- Статья 8. Регулирование страховых тарифов по обязательному страхованию

- Статья 9. Базовые ставки и коэффициенты страховых тарифов

- Статья 10. Срок действия договора обязательного страхования

- Статья 11. Действия страхователей и потерпевших при наступлении страхового случая

- Статья 11.1. Оформление документов о дорожно-транспортном происшествии без участия уполномоченных на то сотрудников полиции

- Статья 12. Порядок осуществления страхового возмещения причиненного потерпевшему вреда

- Статья 12.1. Независимая техническая экспертиза транспортного средства

- Статья 13. Утратила силу

- Статья 14. Право регрессного требования страховщика к лицу, причинившему вред

- Статья 14.1. Прямое возмещение убытков

- Статья 15. Порядок осуществления обязательного страхования

- Статья 16. Обязательное страхование при ограниченном использовании транспортных средств

- Статья 16.1. Особенности рассмотрения споров по договорам обязательного страхования

- Статья 17. Компенсации страховых премий по договору обязательного страхования

- Глава III. Компенсационные выплаты

- Статья 18. Право на получение компенсационных выплат

- Статья 19. Осуществление компенсационных выплат

- Статья 20. Взыскание сумм компенсационных выплат

- Глава IV. Страховщики

- Статья 21. Страховщики

- Статья 22. Особенности осуществления страховщиками операций по обязательному страхованию

- Статья 23. Утратила силу

- Глава V. Профессиональное объединение страховщиков

- Статья 24. Профессиональное объединение страховщиков

- Статья 25. Функции и полномочия профессионального объединения страховщиков

- Статья 26. Правила профессиональной деятельности

- Статья 26.1. Соглашение о прямом возмещении убытков

- Статья 27. Обязанность профессионального объединения по осуществлению компенсационных выплат

- Статья 28. Имущество профессионального объединения страховщиков

- Статья 29. Взносы и иные обязательные платежи членов профессионального объединения

- Глава VI. Заключительные положения

- Статья 30. Информационное взаимодействие

- Статья 31. Международные системы страхования

- Статья 32. Контроль за исполнением владельцами транспортных средств обязанности по страхованию

- Статья 33. О вступлении в силу настоящего Федерального закона

- Статья 34. Приведение нормативных правовых актов в соответствие с настоящим Федеральным законом

Открыть полный текст документа

Федеральный закон «Об ОСАГО»

В настоящий документ внесены изменения следующими документами:

Федеральный закон от 2 декабря 2019 г. N 408-ФЗ

Изменения вступают в силу с 13 декабря 2019 г.

Федеральный закон от 6 июня 2019 г. N 122-ФЗ

Изменения вступают в силу с 8 июня 2020 г.

См. будущую редакцию настоящего документа

Текст настоящего документа представлен в редакции, действующей на момент выхода установленной у Вас версии системы ГАРАНТ

Федеральный закон от 1 мая 2019 г. N 88-ФЗ

Изменения вступают в силу с 1 мая, 1 июня, 1 сентября, 1 и 29 октября 2019 г.

Федеральный закон от 18 декабря 2018 г. N 473-ФЗ

Изменения вступают в силу с 1 января 2019 г.

Федеральный закон от 3 августа 2018 г. N 283-ФЗ (в редакции Федерального закона от 30 июля 2019 г. N 256-ФЗ)

Изменения вступают в силу с 1 января 2020 г.

Федеральный закон от 4 июня 2018 г. N 133-ФЗ

Изменения вступают в силу с 1 июня 2019 г.

Федеральный закон от 29 декабря 2017 г. N 448-ФЗ

Изменения вступают в силу с 1 июня 2018 г.

Федеральный закон от 26 июля 2017 г. N 197-ФЗ

Изменения вступают в силу с 26 августа 2017 г.

Федеральный закон от 28 марта 2017 г. N 49-ФЗ

Изменения вступают в силу по истечении тридцати дней после дня официального опубликования названного Федерального закона, за исключением подпункта «а» пункта 12 статьи 1 изменений, вступающих в силу по истечении ста восьмидесяти дней после дня официального опубликования названного Федерального и применяются к договорам обязательного страхования гражданской ответственности владельцев транспортных средств, заключенным после дня вступления в силу названного Федерального закона

Федеральный закон от 3 июля 2016 г. N 360-ФЗ

Изменения вступают в силу по истечении ста восьмидесяти дней после дня официального опубликования названного Федерального закона

Федеральный закон от 23 июня 2016 г. N 214-ФЗ

Изменения вступают в силу по истечении десяти дней после дня официального опубликования названного Федерального закона, за исключением пункта 1 статьи 1 изменений, вступающего в силу с 1 сентября 2016 г., и пунктов 3, 4, 6, 7 статьи 1 изменений, вступающих в силу с 1 января 2017 г.

Федеральный закон от 23 мая 2016 г. N 146-ФЗ

Изменения вступают в силу со дня официального опубликования названного Федерального закона

Федеральный закон от 28 ноября 2015 г. N 349-ФЗ

Изменения вступают в силу по истечении 10 дней после дня официального опубликования названного Федерального закона

Федеральный закон от 4 ноября 2014 г. N 344-ФЗ

Изменения вступают в силу по истечении 10 дней после дня официального опубликования названного Федерального закона

Федеральный закон от 21 июля 2014 г. N 223-ФЗ

Изменения вступают в силу с 1 сентября 2014 г., за исключением изменений, вступающих в силу по истечении десяти дней со дня официального опубликования названного Федерального закона, с 1 октября 2014 г., 1 апреля и 1 июля 2015 г., 1 октября 2019 г.

Федеральный закон от 23 июля 2013 г. N 251-ФЗ

Изменения вступают в силу с 1 сентября 2013 г.

Федеральный закон от 7 мая 2013 г. N 104-ФЗ

Изменения вступают в силу со дня официального опубликования названного Федерального закона

Федеральный закон от 25 декабря 2012 г. N 267-ФЗ

Действие пунктов 7 и 9 статьи 15 настоящего Федерального закона приостановлено с 1 января 2013 г. до 30 июня 2014 г.

Федеральный закон от 28 июля 2012 г. N 131-ФЗ

Изменения вступают в силу со дня официального опубликования названного Федерального закона

Федеральный закон от 28 июля 2012 г. N 130-ФЗ

Изменения вступают в силу со дня официального опубликования названного Федерального закона, за исключением изменений в подпункт «е» пункта 3 статьи 15 настоящего Федерального закона, вступающих в силу по истечении десяти дней после дня официального опубликования названного Федерального закона

Федеральный закон от 14 июня 2012 г. N 78-ФЗ

Изменения вступают в силу с 1 января 2013 г.

Федеральный закон от 11 июля 2011 г. N 200-ФЗ

Изменения вступают в силу по истечении 10 дней после дня официального опубликования названного Федерального закона

Федеральный закон от 1 июля 2011 г. N 170-ФЗ (в редакции Федерального закона от 30 ноября 2011 г. N 362-ФЗ, в редакции Федерального закона от 25 декабря 2012 г. N 267-ФЗ)

Изменения вступают в силу с 1 января 2012 г., за исключением дополнения статьи 15 пунктом 10.1, вступающим в силу с 1 июля 2014 г.

Федеральный закон от 7 февраля 2011 г. N 4-ФЗ

Изменения вступают в силу с 1 марта 2011 г.

Федеральный закон от 28 декабря 2010 г. N 392-ФЗ

Изменения вступают в силу по истечении 10 дней после дня официального опубликования названного Федерального закона

Федеральный закон от 22 апреля 2010 г. N 65-ФЗ

Изменения вступают в силу по истечении девяноста дней после дня официального опубликования названного Федерального закона

Федеральный закон от 1 февраля 2010 г. N 3-ФЗ

Изменения вступают в силу по истечении 10 дней после дня официального опубликования названного Федерального закона

Федеральный закон от 27 декабря 2009 г. N 362-ФЗ

Изменения вступают в силу по истечении 10 дней после дня официального опубликования названного Федерального закона

Федеральный закон от 27 декабря 2009 г. N 344-ФЗ

Изменения вступают в силу по истечении 10 дней после дня официального опубликования названного Федерального закона и применяются до 31 декабря 2011 г. включительно

Федеральный закон от 28 февраля 2009 г. N 30-ФЗ

Изменения вступают в силу с 1 января 2010 г.

Федеральный закон от 30 декабря 2008 г. N 309-ФЗ

Изменения вступают в силу по истечении десяти дней после дня официального опубликования названного Федерального закона

Федеральный закон от 25 декабря 2008 г. N 281-ФЗ

Изменения вступают в силу со дня официального опубликования названного Федерального закона

Федеральный закон от 23 июля 2008 г. N 160-ФЗ

Изменения вступают в силу с 1 января 2009 г.

Федеральный закон от 1 декабря 2007 г. N 306-ФЗ (в редакции Федерального закона от 24 июня 2008 г. N 94-ФЗ)

Изменения вступают в силу с 1 марта 2009 г.

Федеральный закон от 16 мая 2008 г. N 73-ФЗ

Действие абзаца второго пункта 1 статьи 32 настоящего Федерального закона приостановлено до 31 декабря 2008 г.

Изменения вступают в силу со дня официального опубликования названного Федерального закона

Федеральный закон от 1 декабря 2007 г. N 306-ФЗ

Изменения вступают в силу в соответствии со статьей 3 названного Федерального закона

Федеральный закон от 30 декабря 2006 г. N 266-ФЗ

Изменения вступают в силу с 1 января 2007 г.

Федеральный закон от 25 ноября 2006 г. N 192-ФЗ

Изменения вступают в силу по истечении девяноста дней после дня официального опубликования названного Федерального закона

Федеральный закон от 21 июля 2005 г. N 103-ФЗ

Федеральный закон от 29 декабря 2004 г. N 199-ФЗ

Изменения вступают в силу с 1 января 2005 г.

Федеральный закон от 23 июня 2003 г. N 77-ФЗ

Изменения вступают в силу с 1 июля 2003 г.

Федеральный закон от 24 декабря 2002 г. N 176-ФЗ

Действие отдельных норм настоящего Федерального закона было приостановлено с 1 июля по 31 декабря 2003 г.

Изменения вступают в силу со дня официального опубликования названного Федерального закона

Закон об ОСАГО меняется ежегодно. Растут размеры выплат, корректируются тарифы и правила страхования. Но реформы необходимы ОСАГО, поскольку повышается стоимость автомобилей, запчастей, ремонта и лечения.

Это приводит к тому, что доступного лимита выплаты становится недостаточно для покрытия расходов. Увеличивая размер компенсации, страховщики терпят убытки ввиду низкой стоимости полиса, что является причиной повышения тарифов.

Без реформы предоставлять услуги по страхованию ОСАГО откажется основная часть участников рынка, возникнут сложности по приобретению полиса. И очередные изменения в законодательстве будут сделаны уже весной 2020 года.

Что новое было в 2020 году

Кардинальные изменения в законе об ОСАГО были сделаны в июле 2020 года. Рассмотрим основные из них:

- С июля 2020 года страховщик обязан провести осмотр повреждений автомобиля после ДТП в течение 5 дней с момента подачи документов о наступлении страхового случая. Ранее этот срок отсчитывался с момента предоставления транспортного средства к осмотру.

- С июля автовладельцы обязаны проводить независимую экспертизу автомобилей страховщика. Это не запрещает оценивать ущерб самостоятельно, обратившись к эксперту. Но без проведения экспертизы страховщика выплата произведена не будет.

- Срок рассмотрения претензии страхователя при досудебном урегулировании убытков увеличен с 5 до 10 дней. В течение этого периода страховщик должен рассмотреть жалобу клиента (если он неудовлетворен суммой выплаты) и направить ответ.

- Автовладельцы могут оформлять электронные полисы ОСАГО. Для проверки документа сотрудникам ГИБДД предоставляется распечатанная информация о том, что договор страхования заключен.

- Тарифы по ОСАГО не могут меняться чаще 1 раза в год.

Какие ожидаются изменения в закон об ОСАГО в 2020 году

Пока изменения в законодательстве незначительные. Так, с января 2020 года все страховые компании обязаны предоставлять услуги по оформлению электронного полиса ОСАГО.

Следующие изменения будут сделаны весной текущего года, и они значительно меняют условия страхования автогражданской ответственности.

Изменения в законодательной базе находились на разработке больше года. Перечень коррективов был официально опубликован в августе 2020 года.

Планируется внести поправки в законодательстве в начале 2020 года, а в силу они вступят с 1 марта 2020 года.

По ремонту автомобиля

Основной поправкой в законодательстве станет правило, по которому страхователю не выдается на руки денежная компенсация, а автомобиль направляется на СТО для ремонта.

Станцию ремонта транспортных средств выбирает страхователь из списка, предложенного страховщиком. После ремонта пострадавшего в ДТП автомобиля он оплачивает выставленный счет.

Такая процедур возмещения убытков исключает вероятность обмана со стороны автолюбителей. Случаи, когда ради получения материальной выгоды, водители договаривались с работниками СТО об увеличении суммы счета, встречаются часто.

С другой стороны, изменение ситуации выгодно автовладельцам. Если раньше суммы денежной компенсации могло не хватить на восстановление поврежденного ТС, то сейчас проводится полный ремонт, а водителю нет нужды беспокоиться за размер выставленного счета.

Денежная компенсация будет выплачиваться в исключительных случаях:

- при тотальной гибели автомобиля, когда восстановлению она после аварии не подлежит;

- если сумма выставленного счета превышает допустимый лимит (в 2020 году – 400 000 рублей), а автовладелец не желает делать доплату из личных средств;

- если страхования компания по каким-либо причинам не может направить автомобиль в СТО, выбранную страхователем при заключении договора;

- если страхования компания не укладывается в установленные законодательством сроки (30 дней) произвести ремонт автотранспорта;

- если страхователь обратился с просьбой произвести выплату в денежном эквиваленте по определенным причинам (например, при тяжелом материальном положении) и направил ее в РСА (выплаты будут производиться не всем желающим, а только при наличии веских и доказанных оснований, после проведения специальной комиссии);

- если страховщик и страхователь в письменном виде заключили соглашение о выплате денежной компенсации (такой вариант будет возможен, но сумму выплатят значительно меньше, чем было бы потрачено на ремонт авто).

Проблемы при некачественном ремонте по ОСАГО рассматриваются в статье: некачественный ремонт по ОСАГО.

Проблемы при некачественном ремонте по ОСАГО рассматриваются в статье: некачественный ремонт по ОСАГО.

Как составить заявление на продление страхового полиса ОСАГО, .

По штрафам

Касаемо штрафов для автолюбителей, кардинальных изменений не произойдет. В Кодексе об административных правонарушениях появится статья за отсутствие Зеленой карты у въезжающих в страну иностранных водителей.

Размер штрафа пока не оговаривается, но контролировать данный процесс поручат Таможенной службе.

В 2020 году планировалось увеличить штраф за езду без ОСАГО в 10 раз (с 800 рублей до 8000 рублей). А при обнаружении поддельного полиса лишать водительских прав. Данные изменения в наступившем году внесены не будут.

По стоимости обязательного автострахования

Корректировка тарифов по ОСАГО пока не запланирована. Возможно, ежегодное повышение цен на страховку не коснется 2020 года. Изменения будут внесены только в систему расчетов стоимости ОСАГО.

С 2020 года коэффициент бонус-малус будет рассчитываться по другой схеме. Сейчас он присваивается водителю и автомобилю.

И когда в полис вписывается несколько человек, стоимость страховки увеличивается, что несправедливо по отношению к автолюбителям, заработавшим длительной безаварийной ездой максимальный класс и хорошую скидку.

С 2020 года КМБ будет присваиваться конкретно водителю, в зависимости от количества лет безаварийной езды.

Это создает преимущества для страхователей:

- возможность повышения КМБ без привязки к определенному ТС;

- перерасчет коэффициента будет производиться ежегодно, 1 января, а не по окончании страхового периода;

- узнать свой класс водитель сможет на сайте РСА;

- упрощение процесса оформления группового ОСАГО.

По выплатам

Изменения в страховых выплатах по ОСАГО в 2020 году коснутся лимита компенсации по Европротоколу. Ее размер составит 100 00 рублей (в 2020 году – 50 000 рублей). Увеличивать выплаты по основному способу оформления ДТП пока не планируется.

Предполагается изменение максимального лимита в Москве и Санкт-Петербурге, но предложение на данный момент находится на рассмотрении в правительстве РФ.

В денежном эквиваленте выплата будет производиться только в исключительных случаях. Потерпевший в ДТП получит направление в СТО для ремонта автомобиля. Срок гарантии составит более 2 месяцев.

Другие

Перечисленные изменения в ОСАГО относятся к основным. Но есть ряд других коррективов, о которых следует знать страхователям:

- Изменяется список претензий, предъявляемых к виновнику аварии. Так, законодательством будет запрещено требовать выплаты в судебном порядке на ремонт автомобиля с пешеходов, ставших виновниками ДТП и получивших травмы.

- В РСА создана база данных всех водителей. И каждый автолюбитель может сделать запрос, получив информацию о себе. До 2020 года эта возможность предоставлялась только страховым компаниям.

- Обращаться за выплатой в страховую компанию водитель должен лично.

Изменения в законодательстве гласят, что будет запрещено передавать (продавать) права на требование компенсации у страховой компании.

До 2020 года водитель мог за определенную стоимость продать право требования возмещения от страховщика. Автоюристы зарабатывали на этом неплохие деньги, решая вопросы в судебном порядке. Теперь это сделать будет невозможно.

А теперь о том, какие изменения сделать планировалось, но они не вошли в законопроект:

- Отмена коэффициента силовой мощности автомобиля, что сделало бы стоимость полиса ниже.

- Внедрение коэффициента за опасное вождение и нарушение ПДД.

- Возможность оформления страховки на 3 года.

- Исключение из системы расчетов региональных коэффициентов.

- Включить требование по оформлению электронного полиса лично водителем, а не третьим лицом. Как этот пункт будет контролироваться, власти не разъяснили.

В стадии разработки находятся еще два изменения:

- Увеличить минимальный срок страхования по ОСАГО до 1 года.

- Ввести коэффициенты для водителей, часто участвующих в ДТП.

Второе изменение стоит рассмотреть подробнее. Возможно, появится новый, 10 повышающий коэффициент. Он увеличивает стоимость полиса пропорционально количеству произошедших аварий за прошедший страховой период.

Теперь злостные правонарушители, действия которых неоднократно приводили к ДТП, станут платить еще больше.

Коэффициент распространяется на водителей, у которых произошло больше 5 аварий за год:

| Количество аварий | Размер коэффицента |

| от 5 до 9 | 1.86 |

| от 10 до 14 | 2.26 |

| от 15 до 24 | 2.45 |

| от 25 до 29 | 2.65 |

| от 30 до 34 | 2.85 |

| 0т 35 | 3.05 |

Таким образом, водители, причинившие ущерб чужим автомобилям более 35 раз за год, увеличат стоимость страховки в 3 раза.

Нововведение пока не принято, но планируется добавить 10-й коэффициент в систему расчета стоимости полиса в ближайшие несколько месяцев. Возможно, он улучшит ситуацию на дорогах и сделает водителей более аккуратными ездоками.

В 2020 году целью реформы ОСАГО стало не повышение стоимости полиса, а корректировка закона для улучшения взаимоотношений между страхователем и страховщиком.

Нововведения позволят снизить риски обмана с обеих сторон, сделают процесс получения выплат «прозрачным». Это должно сократить количество жалоб на работу страховых компаний и судебных дел, касающихся нарушения правил ОСАГО.

Образец направления на ремонт по ОСАГО найдёте в статье: направление на ремонт по ОСАГО.

Образец направления на ремонт по ОСАГО найдёте в статье: направление на ремонт по ОСАГО.

В какой форме составляется заявление на ОСАГО, смотрите на странице.

Срок подачи документов по ОСАГО в страховую узнайте из этой информации.

Страховка автомобиля – важная часть для обеспечения безопасности личного транспорта. При оформлении ОСАГО 2020 предполагается покрытие ущерба в случае ДТП пострадавшей стороне. Если разбор страхового случая предполагает, что компания не способна выплатить весь физический и экономический ущерб, то водитель остатки суммы возмещает самостоятельно.

Страховка автомобиля – важная часть для обеспечения безопасности личного транспорта. При оформлении ОСАГО 2020 предполагается покрытие ущерба в случае ДТП пострадавшей стороне. Если разбор страхового случая предполагает, что компания не способна выплатить весь физический и экономический ущерб, то водитель остатки суммы возмещает самостоятельно.

Первый закон был принят еще 15 лет назад. Регулярно правила страховки меняются, не исключением станет 2019-2020 год. Еще в июне Госдума Российской Федерации приняла закон о смене расчета суммы для страхового полиса. В будущем ОСАГО планирует убрать территориальный коэффициент и учет мощности автомобиля. Однако страховые компании вправе самостоятельно выставлять его и расширять тарифный коридор. Это отразится в стоимости страховки. С сентября появились нововведения, которые объединяют 2 полиса. ОСАГО и КАСКО теперь имеют один бланк. Все условия взаимосвязаны.

Планируемые изменения в 2020 году

Введенные в июне изменения и свежие новости подразумевают новый закон об ОСАГО 2020 года и его нюансы. Это была инициатива Центробанка для изменения тарифов. Тарифный коридор расширился примерно на 20%. Поправка условия «возраст-стаж». Если раньше было 4 категории, то сегодня 58 степеней. Оформление требуется не только на автомобиль, но и на мотоцикл.

Такие нововведения удобны, так как позволяют оценить стоимость страховки, учитывая нюансы. Такой подсчет более справедливый. Водителей интересует, как изменится реформа в 2020 году с 01.01 и действует ли электронный полис в различных городах. Его можно получить онлайн, открыв официальный сайт страховой компании.

Заместитель председателя Комитета Госдумы по государственному строительству, Вячеслав Лысков заявил, что коэффициенты на территориальное размещение и мощность двигателя – способны увеличивать стоимость страховки. Однако автовладельцы вряд ли смогут сэкономить на этом, ведь тарифный коридор вновь расширится. К тому же предыдущая попытка показала неоднозначные результаты.

Для некоторых водителей стоимость страхового полиса возросла от 2 до 13%. Причем во внимание были взяты как опытные, так и начинающие автолюбители. Для сельских жителей всегда стоимость была дешевле, если они прописаны за городом.

С 1 января Нового года, страховые компании могут изменять тарифный коридор на 40% (вверх-вниз). Последние новости гласят, что с 1 октября этот коэффициент повысится еще на 30%.Ноябрь потерпит изменения, которые будут внесены ранее.Вырастет и лимит компенсаций при угрозе жизни или здоровью. Если сейчас они составляют 500 000 рублей, то при принятии нововведений, может увеличиваться до 2 миллионов. Такие компенсации сейчас распространяются на пассажиров автобусов, в случае ДТП.

Новые правила гласят, что в процессе выдачи полиса страховые компании будут учитывать следующие моменты:

- Наличие штрафов, связанных с нарушением ПДД;

- Общий стаж вождения;

- Возраст водителя;

- Количество ДТП;

- Тестирование манеры езды с помощью специального прибора (на сегодняшний день они имеются в страховых компаниях УРАЛСИБ, ИНГОССТРАХ и некоторых других).

Коэффициент резко повысится, если у водителя в процессе получения полиса выявлено большое количество грубых нарушений ПДД. При оценке этих факторов можно сделать вывод о риске наступления страховых случаев.

Стоимость в 2020 году

Свежие изменения говорят, что тарифный коридор расширится, а коэффициент территории уберут, а значит, лимиты с 1 января уменьшатся. Люди с большим стажем вождения могут рассчитывать на снижение стоимости из-за разнообразия степеней квалификации и интересуются, сколько будет стоить полис в 2020 году. Однако на начальных этапах будет учитываться и мощность транспортного средства, поэтому пока резкого снижения цен ждать не стоит.

Чтобы рассчитать страховку сотруднику компании необходима следующая информация:

- Марка и модель автомобиля;

- Дата начала;

- Срок действия;

- Место заключения договора;

- Список лиц, которые могут управлять транспортным средством.

Также для получения ОСАГО необходима диагностическая карта, если возраст автомобиля более трех лет. Это предполагает предварительное прохождение технического осмотра.

Для каждого водителя расчет страховки будет рассчитываться в индивидуальном порядке. Однако пока не совсем понятно, как эта реформа скажется на стоимости. Представители Союза автостраховщиков предполагают, что индивидуальный расчет позволит снизить цены, как это произошло в 2019 году на грузовых автомобилях. Базовый тариф цен упал с 8053 до 7232 рублей. На легковые автомобили сумма также стала меньше из-за снижения общих правил страхования по России. Страховка стала составлять 5488, а до изменений была 5635 рублей. Глава союза уверен, что базовые ставки по страховым компаниям уменьшатся и специалисты будут бороться за клиентов, предлагая свои тарифы. Именно поэтому стоимость значительно снизится. Однако выплаты поднимут в несколько раз.

На заседании фракции «Единая Россия», глава ЦБ Эльвира Набиуллина заверила, что автомобилисты смогут ожидать снижение стоимости страховки в Москве и положительный прогноз на год.

Однако некоторые автомобилисты считают иначе. Расширение тарифного коридора на 40%, а в будущем еще на 30%, что принесет повышение тарифов в 2020 году и скажется негативно, в первую очередь для самих автолюбителей. По прогнозам,страховка вырастет до 9000 рублей, без учета коэффициентов. То есть, ситуация может сложиться неблагоприятным образом. На сайтах компаний есть калькулятор, который позволяет рассчитать полис – это обычная математика.

Штраф за отсутствие страховки

Отсутствие ОСАГО на автомобиль – явная причина для того, чтобы оштрафовать водителя, если его остановил сотрудник ГИБДД. В последнее время появился слух, что с 2020г., штраф возрастет до 5000 рублей. Однако государственные власти заявляют, что такое нововведение не планируется. Санкция составит также,как и сейчас – 500-800 рублей.

По закону за езду без документа накладывается наказание в размере 800 рублей. При этом автомобиль вправе остановить повторно или разные патрули ДПС.

При поездке на своей машине с полисом у водителя не возникает проблем. Если человек передвигается на чужом транспорте, то сотрудники ДПС проверяют, вписан ли данный гражданин в страховой полис. При отсутствии отметки выписывается штраф в размере 500 рублей, если хозяин машины рядом. При отсутствии владельца выписывается штраф, а машина отправляется на штрафстоянку.

Основаниями для назначения штрафа являются:

- Езда без страховки;

- Просроченный или утерянный OSAGO;

- Поддельный документ;

- Отсутствие записи водителя;

- Предъявление бумаг на другое авто.

Стоимость оформления страховки возрастает ежегодно, поэтому людям проще заплатить штраф за нарушение. Чтобы пресечь такое пренебрежение, государством разрабатываются новые проекты:

Проверка полиса при помощи видеокамер (пока под данный проект попала только Москва). Описание нарушения и размер взыскания приходит по почте; Законопроект о штрафе в размере 5000 в стадии разработки.

Законопроект о повышении взыскания уже был выдвинут, но многие депутаты опровергли такое нововведение. Сейчас он вновь на рассмотрении, так как количество ДТП, где участвовали автомобили без страховки, возросло в 1,5 раза. Также некоторые депутаты предлагают и вовсе лишать водительских прав злостных нарушителей.

В 2020 году, если страховка на машину не оформлена, а человек продолжает эксплуатировать транспортное средство, то накладывается штраф в размере 800 рублей.

Есть и другие виды наказания:

- 500 – при управлении транспортом человека, не вписанного в страховку или при окончании срока;

- 500– езда без полиса (водитель забыл).

Когда штраф не выписывается

Есть ряд случаев, когда человек избежит наказания при отсутствии ОСАГО. Сюда относятся следующие ситуации:

- Передвижение транспорта в скоростном режиме до 20 км/ч.

- ТС куплено заграницей, но есть «зеленая карта».

- Прицеп у легкового автомобиля.

- Если транспорт не имеет гусеничного хода.

Таким образом, полис ОСАГО – обязательное условия для всех водителей. В будущем году предполагается расширение тарифных коридоров, но по прогнозам неизвестно, в какую сторону пойдет это нововведение. Несмотря на повышение тарифов, водителям не стоит пренебрегать оформлением полиса. На сегодняшний день не предполагается ужесточение штрафов, но в будущем это прогнозируется за такое нарушение.

В настоящий момент в действующем законодательстве об обязательном страховании гражданской ответственности владельцев транспортных средств ОСАГО произошли заметные изменения, которые были приняты Указанием Банка России №5000-У от 4 декабря 2018 года «О предельных размерах базовых ставок страховых тарифов (их минимальных и максимальных значений, выраженных в рублях), коэффициентах страховых тарифов, требованиях к структуре страховых тарифов, а также порядке их применения страховщиками при определении страховой премии по договору обязательного страхования гражданской ответственности владельцев транспортных средств».

Дмитрий Иванов. Юрист Дорогие читатели! Для получения консультации по вашей проблеме обратитесь к юристу через форму обратной связи или звоните по телефонам:

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.

- Регионы: 8 (800) 600-36-07.

— Дмитрий Иванов. Юрист

Нововведения в законе об ОСАГО в 2019 году

Стоит отметить, что основные Указания Центрального Банка России об изменениях ОСАГО вступили в силу с 9 января 2019 года, однако, изменения, касающиеся коэффициента бонус-малус, вступили в силу только с 1 апреля 2019 года; также подготовлены определенные правки в законодательстве, которые вступят в силу с 1 апреля 2020 года.

Несмотря на это, уже сейчас законодательные акты об обязательном автостраховании претерпели значительные изменения, которые повлияли на конечную стоимость договора ОСАГО, а также на иные стороны страхового дела.

Изменение базовых тарифов ОСАГО

При расчете стоимости полиса обязательного автострахования страховщиками применяется формула, которая содержит определённые коэффициенты. Одним из основных коэффициентов при этом является базовый тариф полиса обязательного автострахования.

Одно из основных изменений в законодательстве об ОСАГО в 2019 году коснулось данного показателя.

С начала 2019 года произошло расширение тарифного коридора; минимальное и максимальное значения базового коэффициента, применяемого для расчета стоимости договора ОСАГО, было расширено на 20% в каждую сторону. Иными словами, минимальный показатель базового тарифа был снижен на 20%, при этом максимальное значение было также увеличено на 20%.

В настоящее время страховыми организациями применяются следующие тарифные коридоры для определенных категорий автотранспортных средств:

- Для автотранспорта категории «А» и «М»: мопеды, мотоциклы, квадроциклы применяется тариф от 694 до 1407 рублей.

- Для легковых авто категории «В» и «ВЕ», используемых юридическими лицами, от 2058 до 2911 рублей.

- Для легкового автотранспорта, используемого физическими лицами или индивидуальными предпринимателями, используется коридор цен от 2746 до 4942 рублей.

- Для легковых авто категории «В» и «ВЕ», которые используются в такси, применяется тарифный коридор 4110-7399 рублей.

- Для грузовых автомобилей, имеющих категорию «С» и «СЕ» и максимально разрешенную массу до 16 тонн применяется коридор от 2807 до 5053 рублей.

- Для грузовых автомобилей с категорией «С» и «СЕ», имеющих максимально разрешенную массу больше 16 тонн, используют тариф от 4227 до 7609 рублей.

- Для автотранспортов категории «Д» и «ДЕ», имеющих до 16 пассажирских мест, страховщики используют тарифный коридор от 2246 до 4044 рублей.

- Для автомобилей, имеющих категорию «Д» и «ДЕ» и более 16 пассажирских мест, применяется базовый тариф от 2807 до 5053 рублей.

- Для автотранспорта, который используется в качестве маршрутного транспортного средства, применяется коридор от 4110 до 7399 рублей.

- Для транспорта категории «Tb», в частности, троллейбуса, используется базовый тариф от 2246 до 4044 рублей.

- Для трамваев применяется тарифный коридор от 1401 до 2521 рублей.

- Для строительного автотранспорта, тракторов, самоходных машин в расчете используется базовый коэффициент от 899 до 1895 рублей.

Исходя из действующего законодательства об обязательном страховании автогражданской ответственности, любая страховая организация имеет право самостоятельно выбирать размер базового коэффициента, однако, при этом выбранное значение не может выходить за установленный тарифный коридор.

Таким образом, расширение базового тарифа ОСАГО в 2019 году необязательно скажется на повышении цены договора, поскольку не все страховые организации применяют максимальное значение базового тарифного коридора. Однако в целом нововведения повлияли на стоимость полиса обязательного автострахования.

Изменение в показателях коэффициента возраст-стаж

Еще одним важным нововведением в области обязательного автострахования является изменение значений коэффициента возраст-стаж.

Так, до внесения изменений страховщиками применялись всего 4 значения данного показателя, зависящие от границы возраста 22 года и границы водительского стажа 3 года, которые были равны 1, 1.6, 1.7 и 1.8. При достижении водителем возраста 22 года и при наличии у него стажа вождения более 3-х лет данный показатель не влиял на стоимость ОСАГО.

С внесением изменений в законодательство количество показателей возраст-стаж возросло до 58 за счет введения уточняющих значений.

В настоящее время для самых молодых автомобилистов от 16 до 21 года с опытом вождения до 3-х лет коэффициент КВС будет максимальным и составит 1,87, в то время как до нововведений данное значение было ниже на 0,07.

Если ранее для опытных автомобилистов, которым не один десяток лет, значение данного показателя равнялось 1, равно как и для автовладельцев старше 22 лет и с водительским стажем от 3-х лет, то в настоящий момент для автовладельцев от 35 и более лет со стажем вождения от 5 лет применяется минимальный коэффициент возраст-стаж 0,96, что фактически снижает стоимость ОСАГО на 0,04 единицы, то есть на 4%.

Если ранее всем, кому исполнилось 22 года, а стаж вождения пересек границу 3 года, присваивался коэффициент 1, то после внесения изменений лицам от 22 до 34 лет включительно придется отдавать за документ на 4 % больше, поскольку к ним будет применяться значение КВС=1,04.

Таким образом, нововведения в коэффициенте возраст-стаж достаточно сильно повлияли на конечную стоимость ОСАГО. На текущий момент значение данного показателя напрямую зависит от конкретного возраста водителя и его стажа, и чем меньше данные показатели, тем больше значение коэффициента, в то время как для зрелых и опытных автомобилистов коэффициент возраст-стаж, наоборот, будет понижающим в сравнении с предыдущими показателями.

Появление должности страхового омбудсмена

Не менее важным нововведением в сфере автострахования стало появление новой должности – страховой омбудсмен.

Данное уполномоченное лицо является своеобразным звеном между страховщиками и автомобилистами в конфликтных вопросах; также страховой омбудсмен призван урегулировать споры в досудебном порядке.

Как показывает практика, наиболее проблемной зоной страхования на данный момент является сфера обязательного автострахования. На данный момент очень большое количество исков подается автомобилистами в суды для решения конфликтных ситуации. Появление же страхового омбудсмена направлено именно на урегулирование данных вопросов и разгрузки судебных органов от решения таких дел.

Стоит отметить, что решение споров с помощью омбудсмена для граждан будет бесплатно. С лета 2019 года все споры по автострахованию будут попадать сначала к омбудсмену и только в случае невозможности их урегулирования будут передаваться в суд. При имущественном споре дело будет передаваться страховому омбудсмену независимо от суммы иска; иные ситуации будут рассматриваться уполномоченным лицом, если сумма иска не превышает 500000 рублей.

Стоит отметить, что создание института омбудсмена по страхованию предлагалось еще в 2016 году, поскольку страховые организации затрачивают огромные суммы на судебные издержки. Однако создание данной должности произошло только в 2019 году, и, по прогнозам специалистов, уполномоченное лицо должно разгрузить судебные инстанции от рассмотрения подобных дел и избавить граждан и страховые компании от лишних трат.

Другие изменения в законе об ОСАГО в 2019 году

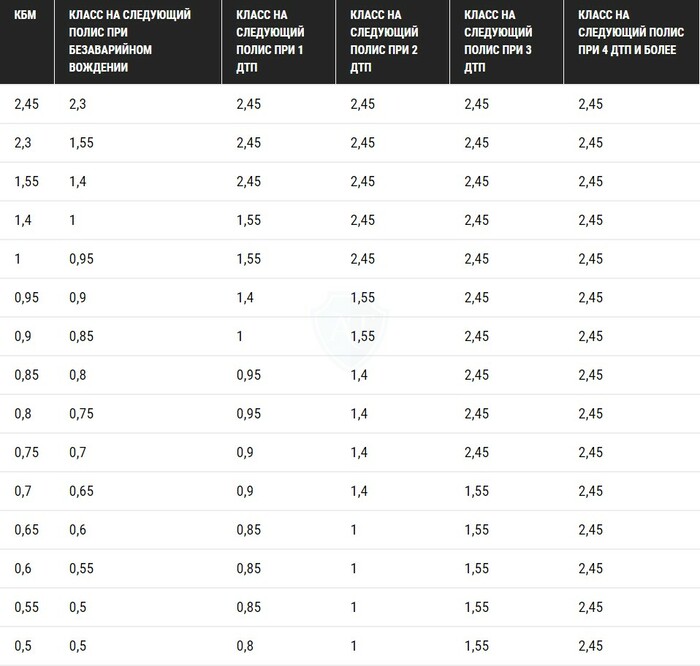

Помимо вышеуказанных изменений, нововведения коснулись и коэффициента безаварийного вождения. Однако новшества произошли не в его значении; в настоящий момент используются такие же коэффициенты в зависимости от количества страховых случаев.

Нововведения в коэффициенте бонус-малус связаны со следующими изменениями:

- Если ранее пересчет показателя безаварийного вождения происходил по окончании действия полиса ОСАГО, то в настоящий момент пересчет данного показателя происходит 1 апреля каждого года независимо от периода действия договора автострахования.

- Если ранее в ситуации, когда автомобилист был вписан в разные полисы, случалась путаница по установлению КБМ, то в настоящий момент при расчете коэффициента 1 апреля применяется его минимальный показатель из имеющихся.

- До 1 апреля 2019 года в случае перерыва в автостраховании у автомобилиста аннулировался накопленный коэффициент бонус-малус. В настоящий же момент показатель КБМ зафиксирован в информационной электронной базе и будет пересчитываться также каждый год; соответственно, если гражданин долгое время не приобретал полис ОСАГО, то накопленный коэффициент безаварийного вождения все равно сохраняется за ним.

- Ранее у каждого автомобиля, принадлежащего одному юридическому лицу, были свои определенные коэффициенты бонус-малус. Нововведения позволили установить единое число для всего автотранспорта, находящегося в собственности юридического лица, путем вычисления среднего арифметического значения по всем автомобилям.

Как видно, коэффициент безаварийного вождения также претерпел ряд изменения в 2019 году.

Однако на этом изменения в законодательстве об обязательном автостраховании не закончились.

Не значительные, но важные изменения коснулись оформления электронного ОСАГО через систему Е-гарант.

Если ранее при приобретении документа на данном ресурсе система автоматически выбирала автомобилисту страховую организацию, то после введения изменений автовладелец сможет самостоятельно выбирать понравившуюся ему страховую компанию. Однако на данный момент нововведение работает в тестовом режиме, поскольку в систему загружается определенное количество доступных полисов. Поэтому оттого, насколько своевременно будут загружаться новые документы, будет зависеть успешность данного проекта.

Вышеперечисленные нововведения уже действуют в автостраховании; при этом список изменений остается открытым, поскольку Правительством Российской Федерации подготавливается ряд новшеств в области автострахования, которые вступят в силу в ближайшем будущем.

Не нашли ответа на свой вопрос? Для получения бесплатной консультации обращайтесь через форму обратной связи или звоните по телефонам:

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.

- Регионы: 8 (800) 600-36-07.

Лидия Добронравова Юрист Подпишитесь на нас в «Яндекс Дзен»

Федеральный закон от 25.04.2002 N 40-ФЗ

(ред. от 02.12.2019)

«Об обязательном страховании гражданской ответственности владельцев транспортных средств»

Указание Банка России от 06.04.2017 N 4347-У О внесении изменений в Положение Банка России от 19 сентября 2014 года N 431-П «О правилах обязательного страхования гражданской ответственности владельцев транспортных средств

«При возмещении в соответствии с пунктами 4.17.1 и 4.17.2 настоящих Правил причиненного потерпевшему вреда в натуре в случае нарушения срока проведения восстановительного ремонта поврежденного транспортного средства страховщик за каждый день просрочки уплачивает потерпевшему неустойку (пеню) в размере 0,5 процента от определенной в соответствии с Федеральным законом «Об обязательном страховании гражданской ответственности владельцев транспортных средств» суммы страхового возмещения, но не более суммы такого возмещения.

<Письмо> Банка России от 26.04.2017 N ИН-015-53/18 «О порядке возмещения причиненного вреда в натуре в связи с вступлением в силу Федерального закона от 28.03.2017 N 49-ФЗ «О внесении изменений в Федеральный закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств»

Федеральный закон от 25.04.2002 N 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (далее — Закон об ОСАГО) предусматривает два способа предъявления потерпевшим (выгодоприобретателем) требования о возмещении вреда, причиненного его имуществу:

Приказ Росмолодежи от 14.04.2017 N 107 «Об утверждении системы ключевых показателей реализации государственной молодежной политики органами исполнительной власти субъектов Российской Федерации на 2017 год»

Федеральный закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (ОСАГО) N 40-ФЗ от 25.04.2002 (в случае ДТП);

Коллективный договор;

Выплата страховых компенсаций в рамках Закона Российской Федерации от 27.11.1992 N 4015-1 «Об организации страхового дела в Российской Федерации» и Гражданского кодекса Российской Федерации (в случае иного страхования);

Постановление Конституционного Суда РФ от 10.03.2017 N 6-П «По делу о проверке конституционности статьи 15, пункта 1 статьи 1064, статьи 1072 и пункта 1 статьи 1079 Гражданского кодекса Российской Федерации в связи с жалобами граждан А.С. Аринушенко, Г.С. Бересневой и других»

4. Принятый в целях дополнительной защиты права потерпевших на возмещение вреда, причиненного их жизни, здоровью или имуществу при использовании транспортных средств иными лицами, Федеральный закон от 25 апреля 2002 года N 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» обязывает владельцев транспортных средств на условиях и в порядке, установленных данным Федеральным законом и в соответствии с ним, страховать риск своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании транспортных средств (пункт 1 статьи 4), и одновременно закрепляет в качестве одного из основных принципов недопустимость использования на территории России транспортных средств, владельцы которых не исполнили установленную данным Федеральным законом обязанность по страхованию своей гражданской ответственности (абзац четвертый статьи 3). Обязанность владельцев транспортных средств осуществлять обязательное страхование своей гражданской ответственности вытекает также из пункта 3 статьи 16 Федерального закона от 10 декабря 1995 года N 196-ФЗ «О безопасности дорожного движения».

Положение Банка России от 16.11.2016 N 558-П О правилах формирования страховых резервов по страхованию иному, чем страхование жизни

учетная группа 4 «Страхование гражданской ответственности владельцев транспортных средств в рамках международных систем страхования гражданской ответственности владельцев транспортных средств, участником которых является профессиональное объединение страховщиков, действующее в соответствии с Федеральным законом от 25 апреля 2002 года N 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (Собрание законодательства Российской Федерации, 2002, N 18, ст. 1720; 2003, N 26, ст. 2566; 2005, N 1, ст. 25; N 30, ст. 3114; 2006, N 48, ст. 4942; 2007, N 1, ст. 29; N 49, ст. 6067; 2008, N 30, ст. 3616; N 52, ст. 6236; 2009, N 1, ст. 17; N 9, ст. 1045; N 52, ст. 6420, ст. 6438; 2010, N 6, ст. 565; N 17, ст. 1988; 2011, N 1, ст. 4; N 7, ст. 901; N 27, ст. 3881; N 29, ст. 4291; N 49, ст. 7040; 2012, N 25, ст. 3268; N 31, ст. 4319, ст. 4320; 2013, N 19, ст. 2331; N 30, ст. 4084; 2014, N 30, ст. 4224; N 45, ст. 6154; 2015, N 48, ст. 6715; 2016, N 22, ст. 3094; N 26, ст. 3883; N 27, ст. 4293) (далее — Федеральный закон от 25 апреля 2002 года N 40-ФЗ);

Приказ МВД России от 14.11.2016 N 727 Об утверждении Административного регламента Министерства внутренних дел Российской Федерации исполнения государственной функции по осуществлению федерального государственного надзора в области безопасности дорожного движения в части соблюдения осуществляющими деятельность по эксплуатации транспортных средств, выполняющими работы и предоставляющими услуги по техническому обслуживанию и ремонту транспортных средств юридическими лицами и индивидуальными предпринимателями и гражданами — участниками дорожного движения требований законодательства Российской Федерации, правил, стандартов, технических норм и иных нормативных документов в области обеспечения безопасности дорожного движения к конструкции и техническому состоянию находящихся в эксплуатации автомототранспортных средств и предметов их дополнительного оборудования, изменению их конструкции, перевозкам пассажиров и грузов

<2> Собрание законодательства Российской Федерации, 2002, N 18, ст. 1720; N 52, ст. 5132; 2003, N 26, ст. 2566; 2005, N 1, ст. 25; N 23, ст. 2311; N 30, ст. 3114; N 48, ст. 4942; 2007, N 1, ст. 29; N 49, ст. 6067; 2008, N 20, ст. 2258; N 30, ст. 3616; N 52, ст. 6236; 2009, N 1, ст. 17; N 9, ст. 1045; N 52, ст. 6420, 6438; 2010, N 6. ст. 565; N 17, ст. 1988; 2011, N 1, ст. 4; N 7, ст. 901; N 27, ст. 3881; N 29, ст. 4291; 2012, N 25, ст. 3268; N 31, ст. 4319, 4320; N 53, ст. 7592; 2013, N 19, ст. 2331; N 30, ст. 4084; 2014, N 30, ст. 4224; N 45, ст. 6154; 2015, N 48, ст. 6715; 2016, N 22, ст. 3094; N 26, ст. 3883.

Приказ Минфина России от 07.12.2016 N 230н «О внесении изменений в Указания о порядке применения бюджетной классификации Российской Федерации, утвержденные приказом Министерства финансов Российской Федерации от 1 июля 2013 г. N 65н»

Субвенции на выплату инвалидам компенсаций страховых премий по договорам обязательного страхования гражданской ответственности владельцев транспортных средств в соответствии с Федеральным законом от 25 апреля 2002 года N 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств»

Приказ Минздрава России от 28.03.2013 N 166 (ред. от 14.08.2019) «Об осуществлении бюджетных полномочий администратора доходов федерального бюджета подведомственными Министерству здравоохранения Российской Федерации федеральными казенными учреждениями» (вместе с «Порядком осуществления бюджетных полномочий администратора доходов федерального бюджета подведомственными Министерству здравоохранения Российской Федерации федеральными казенными учреждениями»)

Федеральный закон от 25.04.2002 N 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств»;

Правила обязательного страхования гражданской ответственности владельцев транспортных средств, утвержденные постановлением Правительства РФ от 07.05.2003 N 263

Указание Банка России от 14.11.2016 N 4192-У О внесении изменений в Положение Банка России от 19 сентября 2014 года N 431-П «О правилах обязательного страхования гражданской ответственности владельцев транспортных средств

«Страховой полис обязательного страхования выдается страховщиком страхователю, обратившемуся с заявлением о заключении договора обязательного страхования и, если это предусмотрено Федеральным законом «Об обязательном страховании гражданской ответственности владельцев транспортных средств» или настоящими Правилами, представившему иные документы, а также исполнившему обязанность по оплате страховой премии, незамедлительно после осуществления указанных действий. При заключении договора обязательного страхования со страхователем, являющимся юридическим лицом, страховой полис обязательного страхования может быть выдан в ином порядке, определенном соглашением между таким страхователем и страховщиком.».

Приказ ФНС России от 19.10.2016 N ММВ-7-3/572@ Об утверждении формы налоговой декларации по налогу на прибыль организаций, порядка ее заполнения, а также формата представления налоговой декларации по налогу на прибыль организаций в электронной форме

средства, которые получены профессиональным объединением страховщиков, созданным в соответствии с Федеральным законом от 25 апреля 2002 г. N 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (Собрание законодательства Российской Федерации, 2002, N 18, ст. 1720; 2013, N 22, ст. 3093) (далее — Федеральный закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств»), и предназначены для финансирования предусмотренных законодательством Российской Федерации об обязательном страховании гражданской ответственности владельцев транспортных средств компенсационных выплат в целях формирования фондов в соответствии с требованиями международных систем обязательного страхования гражданской ответственности владельцев транспортных средств, к которым присоединилась Российская Федерация

Президент подписал очередной пакет поправок в закон об ОСАГО. Часть из них вступила в силу с 1 мая, что-то заработает в сентябре и октябре. Если у вас есть машина, это для вас. Вот основные поправки для водителей и пешеходов.

Опять меняют ОСАГО

По некоторым поправкам еще будут выходить разъяснения и меняться правила страхования. По закону на это есть несколько месяцев. Нужные программы тоже пока в разработке, или к ним есть вопросы. Будем следить за официальными новостями, но уже сейчас вводим вас в курс дела по поводу дат вступления в силу.

| Что меняется | Когда заработает |

|---|---|

| Виновные в ДТП пешеходы не будут возмещать ущерб, если пострадали в ДТП | с 1 мая |

| Регресса не будет, даже если виновник аварии по европротоколу вовремя не передал извещение страховщику | с 1 мая |

| Европротокол можно оформить через госуслуги | с 1 сентября |

| Возмещение по европротоколу вырастет до 400 тысяч по всей России, но только если использовать средства контроля ГЛОНАСС или специальное программное обеспечение | с 1 октября |

| За отказ от освидетельствования и алкоголь после ДТП могут предъявить регрессное требование — то есть заставят компенсировать выплату пострадавшему даже при наличии полиса ОСАГО | с 29 октября |

| При ДТП с участием иностранной машины при наличии у нее ОСАГО или зеленой карты можно оформить европротокол и получить прямое возмещение убытков | с 29 октября |

| При оформлении ОСАГО на машину без регистрации нужно подтвердить право собственности | с 29 октября |

| Бумажный полис необязательно возить с собой, хватит электронного. Их уравняли, но штраф пока не отменили | с 29 октября |

| Для возмещения вреда начнут принимать документы из МЧС и от скорой | с 29 октября |

Что меняется Когда заработает Виновные в ДТП пешеходы не будут возмещать ущерб, если пострадали в ДТП с 1 мая Регресса не будет, даже если виновник аварии по европротоколу вовремя не передал извещение страховщику с 1 мая Европротокол можно оформить через госуслуги с 1 сентября Возмещение по европротоколу вырастет до 400 тысяч по всей России, но только если использовать средства контроля ГЛОНАСС или специальное программное обеспечение с 1 октября За отказ от освидетельствования и алкоголь после ДТП могут предъявить регрессное требование — то есть заставят компенсировать выплату пострадавшему даже при наличии полиса ОСАГО с 29 октября При ДТП с участием иностранной машины при наличии у нее ОСАГО или зеленой карты можно оформить европротокол и получить прямое возмещение убытков с 29 октября При оформлении ОСАГО на машину без регистрации нужно подтвердить право собственности с 29 октября Бумажный полис необязательно возить с собой, хватит электронного. Их уравняли, но штраф пока не отменили с 29 октября Для возмещения вреда начнут принимать документы из МЧС и от скорой с 29 октября

Пешеходы не будут возмещать ущерб, если они пострадали в ДТП, — с 1 мая

По ОСАГО ответственность страхуют владельцы транспорта. А пешеходы — нет. Но иногда авария происходит по вине пешехода. Тогда страховая возмещала вред владельцу машины и могла требовать компенсацию с виноватого пешехода. Например, если две машины столкнулись из-за того, что одному водителю пришлось уходить от столкновения с пешеходом.

Екатерина Мирошкина экономист

Екатерина Мирошкина экономист

Уже с 1 мая пешеходы не обязаны ничего возмещать, если они сами пострадали в ДТП. А если пешеход погиб, регрессное требование нельзя предъявить его наследникам.

Виновник аварии не будет платить, если вовремя не предоставил страховщику европротокол, — с 1 мая

Еще один повод для регресса — если виновник аварии, которую оформили по европротоколу, не отправил страховой компании заполненное извещение. Для этого был установлен срок — 5 рабочих дней после ДТП.

С 1 мая это условие не работает. При этом обязанность сообщать в страховую о ДТП в течение пяти дней не отменяли. То есть если водитель не успел затормозить и стукнул бампер чьей-то машины, то он виновник ДТП. Так как ущерб небольшой, можно не вызывать инспекторов и оформить европротокол на месте. А потом оба водителя должны передать извещения в страховую компанию. Раньше, если виновник не успевал сделать это за пять дней, страховая могла предъявить ему регрессное требование и взыскать сумму возмещения за ремонт бампера. Теперь только из-за нарушения сроков так сделать нельзя, но извещение все равно лучше отправлять вовремя.

Европротокол можно оформлять на госуслугах — с 1 сентября

Если в ДТП пострадали только машины, у водителей нет разногласий и сумма ущерба не превышает установленный лимит, можно не вызывать полицию, а оформить аварию по европротоколу. Для этого заполняют извещение и передают его страховщикам.

Сейчас извещение нужно заполнять на бумаге. Еще существует приложение для оформления аварии без полиции, но когда мы его тестировали, было много вопросов к надежности такого варианта. С 1 сентября на портале госуслуг должен появиться сервис, через который можно будет заполнить европротокол в электронном виде.

Скорее всего, он будет работать как подача заявления в загс: там нужна подтвержденная учетная запись и жениху, и невесте. А в случае с ОСАГО подтверждение потребуется от всех участников ДТП. Когда такой сервис появится, мы его проверим и расскажем, как все работает. Пока лучше оформлять извещение на бумаге или спросить у своей страховой компании, как получить возмещение без лишних документов.

Европротокол до 400 тысяч будет действовать по всей России, но не сейчас, а с 1 октября

Сейчас по европротоколу без полиции можно оформить ДТП с ущербом до 100 тысяч рублей. Для Москвы, Московской области, Санкт-Петербурга и Ленинградской области сумма выше — до 400 тысяч рублей. Но нужна фиксация с помощью специальных программ и средств контроля, которые не дадут исправить фото повреждений и отметят координаты. По факту отсутствуют обеспечивающие механику процесса нормальные сервисы и программное обеспечение, поэтому пока даже в Москве при крупном ущербе надежнее вызвать полицию.

С 1 октября ограничение по регионам упраздняется. Теоретически по всей стране можно будет оформлять европротокол при ущербе до 400 тысяч рублей — при условии, что будут сделаны нормальные инструменты для граждан, обеспечивающие механику передачи данных в РСА.

Но не спешите. С этим еще предстоит разобраться, оформление при крупном ущербе не такое, как при возмещении до 100 тысяч рублей. Там не получится заполнить извещение и разъехаться. Да и сейчас эти поправки еще не работают: они официально не вступили в силу. Но юристы в своих каналах уже написали, что новые условия европротокола заработали с 1 мая по всей стране. Это неправда. Если вы этому поверите и не вызовете полицию при крупном ущербе, то сможете рассчитывать максимум на 100 тысяч рублей, а то и вовсе останетесь без ремонта.

Когда все заработает на практике, мы расскажем, чем фиксировать ДТП и как передавать информацию страховщикам. Пока в любой непонятной ситуации, в том числе при сомнениях по величине ущерба, вызывайте ГИБДД и оформляйте аварию с полным пакетом документов.

Прямое возмещение ущерба можно получить при ДТП с участием иностранной машины с зеленой картой — с 29 октября

Владелец автомобиля, зарегистрированного в другой стране, должен иметь полис страхования гражданской ответственности, если въезжает на территорию России. Это может быть полис ОСАГО, оформленный по российскому федеральному закону, или договор, заключенный в рамках международных систем страхования гражданской ответственности автовладельцев, — так называемая зеленая карта.

С 29 октября после ДТП с участием иностранной машины и при наличии полиса «зеленая карта» можно будет обращаться за возмещением ущерба в свою страховую компанию, а не к оператору по урегулированию страховых случаев — Российскому союзу автостраховщиков. Также можно будет оформлять европротокол по стандартным правилам, действующим для ОСАГО.

Если отказаться от освидетельствования, придется возмещать ущерб — с 29 октября

Есть случаи, когда страховщик выплачивает потерпевшему возмещение, а потом предъявляет регрессное требование виновнику аварии. И хотя его ответственность застрахована и платить он вроде бы ничего не должен — придется. Список случаев, когда страховая компания заставит возвращать деньги, — в статье 14 закона об ОСАГО.

Один из таких случаев — если виновник аварии был пьян. С 29 октября появится уточнение — регрессное требование предъявят не только пьяным, но и тем, кто:

- отказался от медицинского освидетельствования;

- выпил после ДТП, в котором участвовал.

Для полиса ОСАГО нужно подтвердить право собственности — с 29 октября

В закон об ОСАГО внесли уточнение, что полис покупает владелец машины, а не просто любой гражданин, выступающий страхователем. С 29 октября при заключении договора ОСАГО на еще не зарегистрированную машину нужно будет подтвердить право собственности. Для этого можно предъявить договор купли-продажи или другой документ.

Бумажный и электронный полис станут равнозначными — с 29 октября

Полис ОСАГО на специальном бланке будет приравнен к электронному договору ОСАГО — вариант выбирает тот, кто страхует. У каждого полиса есть уникальный номер, а все данные от страховой компании хранятся в общей базе Российского союза автостраховщиков.

С 29 октября необязательно возить с собой бумажный полис или распечатку электронного. Полис ОСАГО можно предъявить в электронном виде. В законе нет уточнения, что такое электронный документ и может ли им быть снимок на экране смартфона. Возможно, это будет куар-код или еще какой-то формат. Ближе к осени при покупке полиса на всякий случай уточните в страховой компании, а пока возите бумажный документ.

С октября сотрудник ГИБДД сможет и сам проверить наличие полиса по общей базе. Они и сейчас это делают, но бумагу все равно требуют. Теперь в законе будет условие, что бумажная копия электронного полиса — это вариант, а не обязательное требование. И оштрафовать за это не смогут. К тому времени, как поправки в закон об ОСАГО вступят в силу, еще должны появиться изменения в КоАП, который до сих пор содержит требование предъявлять полис сотруднику ГИБДД.

Документы для выплаты может оформить не только полиция, но и спасатели с врачами — с 29 октября

Сейчас в законе упоминаются только документы от полиции или европротокол. Хотя справки ГИБДД уже давно не выдает и страховые компании не могут их требовать. Основной документ — это извещение. С 29 октября факт наступления страхового случая будет подтверждать справка из аварийно-спасательной службы или медучреждения — при условии, что сотрудники выезжали на место происшествия.

Пригодится тем, у кого из-за аварии пострадало здоровье. Пешеходы и пассажиры тоже имеют право на возмещение вреда за счет ОСАГО. Но непонятно, что это будут за документы и у кого их просить. Справка из больницы не может заменить документы о ДТП. Как обычно, ждем разъяснений.

Изменения в ОСАГО в 2019 году: самые важные моменты

08.10.2019

08.10.2019

Вопросы, рассмотренные в материале:

- Что такое ОСАГО простыми словами

- Какие изменения произошли в ОСАГО за последние несколько месяцев

- Стоит ли, по мнению автомобилистов, оформлять полис ОСАГО

Цель изменений, вносимых в законодательство об ОСАГО, заключается в том, чтобы постепенно сделать систему страховых тарифов справедливой для разных категорий автовладельцев. Лихачам, новичкам, виновникам ДТП платить придется больше по сравнению с аккуратными и спокойными водителями. Изменения в ОСАГО не пройдут незаметными ни для кого из автолюбителей, а значит, каждому стоит ознакомиться с ними, чтобы знать, чего ожидать от страхования гражданской ответственности в ближайшем будущем.

Что такое ОСАГО простыми словами

Любой владелец автомобиля знает о необходимости покупки полиса ОСАГО. Для тех же, кто еще только собирается пополнить ряды автовладельцев, расскажем немного подробнее про обязательный для всех без исключения вид автострахования.

Полис ОСАГО призван защитить водителя от финансовых затрат в случае совершения ДТП по его вине. Ущерб, причиненный пострадавшим, будет оплачен страховой компанией.

Аббревиатура ОСАГО расшифровывается как Обязательное Страхование Автогражданской Ответственности. О его введении начали говорить еще во второй половине прошлого века, однако законодательно инициативу закрепили только в 2002 году, приняв федеральный закон №40-ФЗ «Об ОСАГО». За время своего существования в него было внесено огромное количество изменений.

Этот вид страхования в нашей стране является обязательным. Без полиса ОСАГО, который необходимо оформить в течение 10 дней с момента покупки машины, авто не зарегистрируют в ГИБДД. Оформление полиса необходимо для того, чтобы в случае ДТП у пострадавших не возникло проблем с возмещением ущерба.

Самому же автовладельцу следует знать о так называемом лимите ответственности страховой компании – верхний предел выплаты при наступлении страхового случая составляет 400 тыс. рублей за поврежденное имущество и 500 тыс. рублей в случае причинения вреда здоровью. Если причиненный в результате ДТП ущерб превышает названные лимиты, суммы сверх него оплачиваются самим виновников происшествия.

Изменения в законе об ОСАГО с 1 апреля 2019 года

В последние годы в закон «Об ОСАГО» постоянно вносят те или иные изменения. И хотя, по утверждению их инициаторов, все они призваны защитить автовладельцев, на деле получается, что стоимость полисов растет, а размер выплат остается прежним. Сейчас поговорим об изменениях, произошедших в страховании гражданской ответственности с 1 апреля 2019 года.

4 декабря 2018 года Центробанк издал Указание № 5000-У, касающееся изменений, вносимых в законодательство об ОСАГО. При этом нововведения не ограничиваются одной датой – 1 апреля 2019 года.

Указание говорит о введении трех главных изменений, касающихся:

- порядка перерасчета КБМ (скидки за безаварийную езду) водителей ежегодно 1 апреля;

- базового тарифа, т. е. первоначальной ставки, лежащей в основе расчета стоимости полиса, при этом законодатель позволяет как повышать стоимость страховки, так и понижать ее;

- коэффициента возраста и стажа.

При этом все названные нововведения вступили в действие не с 1 апреля 2019 года, а несколько раньше этой даты – с 9 января.

Однако все говорят именно об апрельских изменениях и связано это с порядком расчета коэффициента бонус-малус – скидки за безаварийную езду. Остановимся подробнее на его расчете.

1. Порядок расчета КБМ.

Изменения не касаются самих коэффициентов. Сегодня, как и ранее, их рассчитывают следующим образом:

Изменения коснулись порядка расчета коэффициента безаварийности. Раньше его определяли на дату окончания действия предыдущего полиса ОСАГО, т. е. за календарный год страхования. С 2019 года КБМ рассчитывают на определенную дату – 1 апреля, при этом не имеет значения начало и окончание действия страхового полиса.

Для большего удобства рассмотрим изменения в страховании ОСАГО, касающиеся расчета коэффициента бонус-малус, в виде таблицы:

|

До 2019 года |

С 9 января 2019 года |

|

КБМ рассчитывали на дату окончания действия страхового полиса. Так, если срок действия полиса закончился 5 марта 2019 года, расчет скидки (в сторону увеличения или уменьшения) выполняется с 5 марта |

Новые правила закрепляют конкретную дату перерасчета коэффициента безаварийности – ежегодно 1 апреля |

|

При включении водителя в разные полисы ОСАГО КБМ мог отличаться |

При расчете 1 апреля каждого года страховая компания должна исходить из минимально возможного КБМ |

|

Перерыв в страховании или оформление полиса ОСАГО без ограничений приводили к обнулению КБМ |

КБМ фиксируется в единой базе, его перерасчет производится ежегодно 1 апреля, длительный перерыв в страховании не является основанием для обнуления коэффициента бонус-малус |

|

Автомобили, зарегистрированные на одно юридическое лицо, могли иметь разный КБМ |

Автомобили, принадлежащие одному юридическому лицу, имеют одинаковый коэффициент безаварийности |

То есть, по сути, изменения в ОСАГО 1 апреля 2019 года как таковыми изменениями не являются. Изменился лишь порядок расчета коэффициента бонус-малус на фиксированную дату. Да и обновления начали действовать еще с 9 января 2019 года.

2. Изменения тарифа.

Базовым тарифом в страховании гражданской ответственности называют начальную сумму, от которой рассчитывается стоимость конкретного полиса. То есть некая начальная цифра умножается на ряд коэффициентов, которые могут быть как ниже единицы (тогда итоговая стоимость полиса уменьшается), так и выше (в этом случае заплатить за страховку придется больше). Окончательная цена страхового полиса в большей степени зависит именно от базового тарифа.

Несмотря на то, что в Сети можно встретить информацию о подорожании базового тарифа с 1 апреля 2019, в действительности эти изменения при оформлении полиса ОСАГО стали действовать с 9 января 2019 года. Причем благодаря обновлениям итоговая стоимость полиса пересматривается не только в сторону подорожания, но и удешевления.

Базовый тариф ОСАГО – это установленный коридор цен (от минимальной до максимальной), а право применения того или иного значения в рамках заданного коридора принадлежит самим страховым компаниям. Большая часть страховщиков, заинтересованных в прибыли компании, пользуясь изменениями в ОСАГО, ввела в 2019 году новые тарифы из расчета максимально возможного значения базовой ставки, однако есть и другие, в чем вы можете убедиться, рассчитав стоимость полиса посредством онлайн-калькулятора.

Внесение изменений в ОСАГО с 1 мая

В мае изменений при оформлении полиса ОСАГО было не столь много, но на кое-какие обновления все же стоит обратить внимание.

- Страховщики получили возможность разделить ответственность за вред, причиненный жизни и здоровью.

В результате последних изменений в ОСАГО с 1 мая 2019 года при установлении нескольких лиц, виновных в совершении ДТП и застрахованных в разных страховых компаниях, страховщики солидарно выплачивают компенсацию потерпевшим в случае, если ответственными за вред, причиненный жизни или здоровью потерпевшего при наступлении одного и того же страхового случая, признаны несколько участников дорожно-транспортного происшествия. Суммарная выплата и в этом случае не может превышать установленного лимита, т. е. быть более 500 тыс. рублей.

- Пострадавшие в ДТП пешеходы освобождаются от ответственности независимо от вины.

Наиболее интересное изменение в ОСАГО введено Федеральным законом № 98 от 01.05.2019 –пункт 5 статьи 14 закона «Об ОСАГО», согласно которому регрессное требование о возмещении вреда, причиненного транспортному средству, не может быть предъявлено к пешеходу в случае причинения вреда его здоровью либо к его родственникам или наследникам в случае его смерти в результате дорожно-транспортного происшествия с участием этого транспортного средства.

Иными словами, если в результате ДТП пешеход получил телесные повреждения или погиб, страховая компания не может требовать от него (его наследников) возмещения за вред, причиненный автомобилю застрахованного лица. Этот пункт не распространяется на автовладельцев, если вред причинен по вине пострадавшего пешехода, – выплата водителю будет произведена. Вступивший в силу 1 мая 2019 года пункт не радует только страховщиков.

- Страховщики не имеют права регрессного требования к водителям, не уведомившим о ДТП.

Действовавший до 1 мая 2019 года пункт «ж» части 1 статьи 14 ФЗ «Об ОСАГО» позволял страховщикам, оплатившим причиненный в результате ДТП ущерб, предъявлять регрессные требования к виновнику происшествия. С мая этот пункт утратил силу.

Изменения в ОСАГО с 1 июня 2019 года

Датой вступления в законную силу третьего блока изменений в ОСАГО является 1 июня 2019 года. С этого времени возникшие споры можно урегулировать, прибегнув к помощи финансового омбудсмена, а право на получение выплат от РСА предоставлено более широкой категории граждан.

До 1 июня 2019 года все споры, возникающие между гражданами и страховщиками, могли быть разрешены либо в добровольном порядке, либо посредством обращения в судебные инстанции. В ряде случае проверять правомерность действий страховщиков могли:

- Роспотребнадзор, поскольку на отношения по страхованию граждан распространяются положения Закона № 2300-1 «О защите прав потребителей»;

- Российский союз автостраховщиков (РСА) в случае нарушения страховой компанией законодательства или неисполнения требований в части компенсационных выплат.

В целях снижения нагрузки на судебные органы обращению в суд должно предшествовать урегулирование возникшего спора посредством обращения к финансовому уполномоченному (омбудсмену). В соответствии с этими изменениями в ОСАГО с 1 июня 2019 года порядок действий должен быть следующим:

- оформление на месте происшествия извещения о ДТП, направление его страховщику, предоставление автомобиля для осмотра;

- при отсутствии спора между страховщиком и потерпевшим основания для обращения к финансовому омбудсмену отсутствуют;

- в случае возникновения спора относительно страхового случая, характера повреждений транспортного средства, сумм, подлежащих выплате, необходимо обращаться к финансовому уполномоченному (омбудсмену);

- решение, принятое по существу спора уполномоченным, может быть обжаловано потерпевшим либо страховщиком в судебном порядке.

Рекомендуем

«Штраф за грязные колеса: кого касается и как избежать»

К рассмотрению споров привлекаются финансовые уполномоченные – члены автономной некоммерческой организации «Служба обеспечения деятельности финансового уполномоченного» (АНО «СОДФУ»), представительства которой будут функционировать во всех регионах.

Омбудсмен наделен правом рассмотрения страховых споров с суммой возмещения, не превышающей 500 тыс. руб. Впрочем, при разрешении споров, вытекающих из договоров ОСАГО, возможна одновременная подача документов на возмещение ущерба, причиненного транспортному средству (не более 400 тыс. руб.), другому поврежденному имуществу (не более 400 тыс. руб.), а также вреда, причиненного здоровью (не более 500 тыс. руб.).

При рассмотрении споров уполномоченные действуют в следующем порядке:

- Граждане обращаются к омбудсмену бесплатно. Страховым компаниям необходимо будет заплатить за рассмотрение жалобы 45 тыс. рублей при принятии решения в пользу потерпевшего, при решении, принятом в пользу страховщика, платить за обращение не придется.

- При принятии решения в пользу потерпевшего во время рассмотрения жалобы уполномоченным страховщик должен будет заплатить за рассмотрение спора от 7,5 тыс. руб. до 30 тыс. руб.

- Обращение к омбудсмену возможно по выплатам, по которым не истек трехлетний срок давности, если судом не выносилось решение по спору.

Согласно изменениям в ОСАГО, к омбудсмену можно обращаться по старым спорам со страховщиком – главное, чтобы не было принято судебного решения. К примеру, если год назад вы обращались к страховщику за выплатой по ОСАГО, но сумма вас не устроила, сейчас можно подать документы на пересмотр решения уполномоченному. Срок рассмотрения обращения составляет 15 дней. Решение омбудсмена может быть обжаловано потерпевшим или страховой компанией в судебном порядке. Изменения не коснулись последующего рассмотрения споров.

Есть еще несколько изменений в ОСАГО, начавших действовать с 1 июня 2019 года. Участникам ДТП предоставлено право самостоятельного оформления документов (без привлечения сотрудников ГИБДД) даже при условии, что один из автомобилей-участников зарегистрирован и застрахован за пределами РФ. Ранее указанной даты действие закона об ОСАГО распространялось только на транспортные средства, зарегистрированные в нашей стране.