Содержание

- Единый сельскохозяйственный налог (ЕСХН) в 2019 году

- ЕСХН в 2019 году: изменения обязанностей плательщиков

- ЕСХН и НДС в 2019 году: преимущества и недостатки

- Освобождение от уплаты НДС для сельхозпроизводителей

- Налоговые ставки спецрежима для сельхозпроизводителей в 2019 году

- Налог на имущество для плательщиков ЕСХН — 2018

- НДС для сельхозпроизводителей в 2019 году. Подробный разбор

- Ставки НДС для сельхозпроизводителей на 2019 год

- Может ли плательщик ЕСХН освободиться от уплаты НДС?

- ЕСХН в 2019 году: изменения относительно НДС

- Новый налог для сельхозпроизводителей

- Плюсы и минусы НДС для ЕСХН

- Как плательщику сельхозналога получить освобождение от НДС

- ЕСХН: единый сельскохозяйственный налог в 2019 году

- ЕСХН и НДС в 2019 году

- Ставки ЕСХН в 2019 году

- Налог на имущество при ЕСХН

- Что такое ЕСХН

- Кто имеет право применять ЕСХН в 2019 году

- Объект налогообложения ЕСХН

- Переход на ЕХСН в 2019 году

- Расчёт налога ЕСХН

- Сроки уплаты налога

- Налоговый учёт и отчётность

- Совмещение ЕСХН с иными налоговыми режимами

- Раздельный учёт

- Утрата на право применение ЕСХН

- Переход на другие системы налогообложения

- Снятие с учета ЕСХН

- Налогоплательщики есхн транспортный налог 2020 год

- ЕСХН: налогообложение

- Единый сельскохозяйственный налог в 2019 году

- Налоговая декларация по единому сельскохозяйственному налогу

- Транспортный налог уменьшит есхн

- Должна ли организация, применяющая есхн, платить транспортный налог?

- Налогообложение крестьянского фермерского хозяйства: спецрежимы и отчетность

- Какие налоги платит ооо

- Ооо на есхн долшно ли платить транспортный налог

- Транспортный налог сельхозпроизводителя

- Как сельхозпроизводителю подтвердить право на льготу по транспортному налогу

- Транспортный налог – не для специального сельхозтранспорта

- Проверьте документы на технику

- В арбитражной практике – по-другому

- Об условиях применения освобождения

- О заполнении декларации

- Единый сельскохозяйственный налог – налогоплательщики

- Единый сельскохозяйственный налог – ставка

- Уплата единого сельскохозяйственного налога

- Декларация по единому сельскохозяйственному налогу 2019

- Как изменится налогообложение (единый сельскохозяйственный налог) с 2019 года

- Как отказаться от НДС на ЕСХН

- Уведомление об отказе от НДС при ЕСХН

- Переход на НДС при ЕСХН

Единый сельскохозяйственный налог (ЕСХН) в 2019 году

Одним из приоритетных направлений развития российской экономики является сельское хозяйство. В связи с этим для предприятий данной сферы был разработан специальный налоговый режим — единый сельскохозяйственный налог. ЕСХН — что это такое простыми словами?

Плательщики на этой системе освобождены от уплаты налога на прибыль (индивидуальные предприниматели — от НДФЛ), а также частично от налога на имущество. Вместо этого они уплачивают единый налог с разницы доходов и расходов. При этом лицо должно иметь статус сельхозпроизводителя. К ним относят юрлиц, крестьянские (фермерские) хозяйства и ИП, которые занимаются производством, переработкой или продажей продукции растениеводства, животноводства, рыбным хозяйством, а также оказывают услуги в области сельского хозяйства. Кроме этого, ключевое условие применения спецрежима — лимит доходов от прочей деятельности. Доля выручки с продаж сельхозпродукции в общей сумме поступлений должна быть равна не менее 70 %.

В настоящее время порядок налогообложения лиц на ЕСХН несколько изменился. Какие нововведения появились в системе ЕСХН с 2019 года? Последние новости вы можете найти в нашей статье.

ЕСХН в 2019 году: изменения обязанностей плательщиков

С 1 января 2019 года у сельхозпроизводителей на спецрежиме появилась обязанность уплачивать в бюджет налог на добавленную стоимость. Она установлена Федеральным законом от 27 ноября 2017 № 335-ФЗ, вносящим поправки в Налоговый кодекс. Ранее для плательщиков ЕСХН НК РФ предусматривалось освобождение от НДС. Исключением являлся налог, вносимый в бюджет при ввозе импортной продукции. Теперь компании и ИП на ЕСХН должны будут оформлять все необходимые документы как плательщики налога на добавленную стоимость. В частности, вести книгу покупок и продаж и составлять счета-фактуры для контрагентов. Кроме того, нужно будет представлять в налоговую декларации по НДС.

![]()

Сдавайте декларацию ЕСХН через интернет

Укажите данные вашей организации, и Контур.Экстерн поможет рассчитать сельскохозяйственный налог, проверит декларацию на ошибки и моментально передаст ее в налоговую, а затем подготовит платежку для банка.

Попробовать бесплатно

ЕСХН и НДС в 2019 году: преимущества и недостатки

Какие положительные и отрицательные стороны есть у новой обязанности сельхозпроизводителей? Уплата НДС — это дополнительная налоговая нагрузка для предприятий, что является негативным фактором. Автоматически увеличивается объем составляемой отчетности, а следовательно, и трудозатраты. Также появление обязанности уплачивать новый налог означает дополнительный контроль со стороны налоговой службы.

С другой стороны, плательщики единого сельхозналога теперь являются более привлекательными для контрагентов. Покупателям зачастую невыгодно приобретать товары у тех лиц, которые не должны уплачивать НДС. В этих случаях они теряют свое право на получение вычета. Предполагается, что введение НДС для сельхозпроизводителей повысит спрос на их продукцию.

Освобождение от уплаты НДС для сельхозпроизводителей

У фирм и предприятий на ЕСХН есть право получить освобождение от уплаты НДС. Это возможно в следующих ситуациях:

- уведомление на получение освобождения от НДС и уведомление о начале работы на спецрежиме относятся к одному календарному году;

- или соблюдение норматива по выручке от с/х деятельности. Пороговая величина постепенно будет снижаться. Так, чтобы получить освобождение НДС в 2019 году, доход без учета налога в 2018 году не должен был превысить 100 млн руб. за год. Критерии для последующих лет приведены в таблице:

| Год | Пороговое значение выручки |

|---|---|

| 2020 | 90 млн руб. в 2019 г. |

| 2021 | 80 млн руб. в 2020 г. |

| 2022 | 70 млн руб. в 2021 г. |

| 2023 | 60 млн руб. в 2022 г. |

Если сельхозпроизводитель планирует реализовать право не платить НДС, он должен подать соответствующее уведомление в налоговую. Уведомление об освобождении от НДС для ЕСХН подается включительно до 20 числа месяца, с которого плательщик начинает использовать свое право не платить налог. Форма заявления на освобождение от НДС при ЕСХН в 2019 году содержится в Письме ФНС России от 15.01.2019 № СД-4-3/287@.

Не могут получить освобождение от НДС те компании и ИП, которые продавали подакцизную продукцию в течение трех календарных месяцев до подачи уведомления. При начале продажи подакцизных товаров либо при нарушении лимита выручки сельхозпроизводитель теряет право не платить НДС. В дальнейшем такие лица не имеют права на повторное освобождение. Обратите внимание, что, если получение освобождения является добровольным, то обратная процедура невозможна, кроме как при нарушении приведенных условий.

Налоговые ставки спецрежима для сельхозпроизводителей в 2019 году

Единый сельскохозяйственный налог в 2019 году в общем случае уплачивается по стандартной ставке в 6 %. При этом власти субъектов РФ могут установить дифференцированные значения ставки в диапазоне от 0 до 6 %. Такая возможность появилась с начала 2019 года. Размер ставки зависит от:

- вида с/х продукции (или работ/услуг);

- размера доходов от ведения бизнеса в сфере сельского хозяйства;

- места, где лицо осуществляет деятельность;

- численности сотрудников компании или ИП.

Вариация ставок позволяет найти баланс между нагрузкой на плательщиков и величиной налоговых поступлений. Некоторые регионы уже воспользовались правом ввести на их территории пониженные ставки. Например, в Московской области установлена нулевая ставка налога до 31 декабря 2021 года. До этой же даты установлены ставки местными законами в Свердловской (5 %) и в Кемеровской областях (3 %).

Налог на имущество для плательщиков ЕСХН — 2018

Важный вопрос при применении ЕСХН — налогообложение имущества. В качестве ключевых изменений в системе ЕСХН последних лет следует указать поправку в Налоговом кодексе, касающуюся налога на имущество. Начиная с прошедшего 2018 года от обложения налогом освобождается только то имущество, которое задействовано при ведении с/х деятельности. К нему относятся активы, которые задействованы при производстве, переработке, реализации сельхозтоваров либо при оказании услуг сельхозпроизводителями. Ранее такая оговорка отсутствовала.

Имущество, которое используется в сельхоздеятельности, можно разделить на две группы. Одно напрямую используется для производства. Например, посевная техника, здания, где содержатся животные и т.д. Другие являются вспомогательными, в частности, гаражи для техники, склады и т.д. Право не уплачивать налог относится к обеим группам.

Активы, облагаемые налогом на имущество, и активы, задействованные в с/х деятельности, должны учитываться отдельно. Однако может возникнуть ситуация, когда предприятие использует имущество одновременно для производства сельхозпродукции и для иной деятельности. В таком случае раздельно учесть имущество нельзя. В 2018 году было выпущено Письмо ФНС от 10 июля 2018 № БС-4-21/13205@. В нем приведено следующее разъяснение: если предприятие-сельхозпроизводитель использует имущество для прочей предпринимательской деятельности, но в то же время и по целевому назначению, то налогом оно не облагается. Кроме того, налог на имущество платить не надо, если активы находятся на консервации, то есть временно не задействованы при основной деятельности.

НДС для сельхозпроизводителей в 2019 году. Подробный разбор

Кто такой сельхозпроизводитель?

На всякий случай напомним: ЕСХН могут применять те организации и ИП, которыми либо производится сельхозпродукция, либо оказываются услуги сельхозпроизводителям в области животноводства и растениеводства. Это может быть не само сельское хозяйство, а деятельность, напрямую с ним связанная – например, работа с ландшафтом (пересадка деревьев и прочее).

Причём просто заниматься сельским хозяйством недостаточно – важно, чтобы более 70% выручки составлял доход от производства и реализации именно сельхозпродукции (или связанных с её производством услуг).

Применяя этот спецрежим, производитель также может уменьшать налог на сумму сельскохозяйственных расходов. К ним относятся, например, расходы на приобретение семян, рассады, кормов, ветеринарных лекарств. В этой статье мы не будем перечислять полный список таких расходов, с ним вы можете ознакомиться в п. 2 ст. 346.5 НК РФ.

Почему сельхозпроизводитель стал плательщиком НДС?

Необходимость реформы ЕСХН обсуждалась давно. Проблема поднималась следующая: предприниматели в сфере сельского хозяйства, облагаемые ЕСХН, «выпадали» из системы исчисления и вычета налога на добавленную стоимость и по факту не были её полноценными участниками. Закономерное следствие – потеря покупателей, а значит, и ухудшение конкурентоспособности.

Всё это следует из Письма Минфина России от 24 января 2018 года № 03-07-14/3564. Ознакомиться с ним можно .

Ставки НДС для сельхозпроизводителей на 2019 год

Размер ставок зависит, прежде всего, от вида реализуемой сельхозпродукции. Давайте рассмотрим подробнее, сколько процентов составляет каждая из них и в каких случаях она применяется.

0%

Нулевая ставка НДС применяется при реализации товаров на экспорт.

10%

Эту ставку плательщик ЕСХН может применять при реализации сельхозпродукции, которая указана в льготных перечнях. Это мясо и мясные изделия, яйца, молоко и молочные продукты, зерновые, семена масличных культур и многое другое. Полный перечень – в п. 2 ст. 164 НК РФ.

20%

И наконец, самая высокая из ставок применяется для тех товаров и услуг, которые в вышеупомянутом перечне не упомянуты. Это, например, рыба ценных пород (осетровые, лососевые или форель).

Несмотря на то, что перечень льготных продуктов официально является закрытым, судебная практика говорит об обратном: некоторые виды продуктов, не входящие в список, могут также облагаться пониженной ставкой НДС. Главное – чтобы они не относились к деликатесам.

Может ли плательщик ЕСХН освободиться от уплаты НДС?

Да, может. Но не всякий. Воспользоваться таким правом может только тот сельхозпроизводитель, который соответствует хотя бы одному из двух условий:

-

он перешёл на ЕСХН в том же календарном году, в котором планирует освободиться от уплаты НДС;

-

сумма его дохода, облагаемого ЕСХН, за предыдущий год была менее установленного порога (100 миллионов рублей за 2018 год, 90 миллионов – за 2019, 80 миллионов – за 2020, 70 миллионов – за 2021, 60 миллионов – за 2022 и последующие годы)

Освободиться от НДС можно. Но нужно ли?

Не всегда освобождение от уплаты НДС выгодно, поэтому обязательно нужно взвесить все «за» и «против».

Освобождение вряд ли будет выгодно тем сельхозпроизводителям, чьи покупатели в большинстве своём сами являются плательщиками НДС. В противном случае – если большинство потребителей продукции плательщиками НДС не являются – выгоднее всё-таки воспользоваться льготой.

Как сельхозпроизводитель может освободиться от уплаты НДС?

Если вы всё уже тщательно обдумали и пришли к выводу, что вам действительно будет выгодно освободиться от уплаты НДС, то предлагаем вам обратиться к инструкции, которую предоставила УФНС Республики Бурятия.

Итак, для этого в налоговый орган по месту учёта нужно подать соответствующее письменное уведомление. Сделать это нужно не позднее 20-го числа месяца, начиная с которого вы планируете использовать своё право на освобождение.

Обратите внимание: если вы воспользуетесь правом на освобождение от уплаты НДС, то отказаться от этой льготы вы сможете лишь спустя один календарный год.

ЕСХН в 2019 году: изменения относительно НДС

Единый сельскохозяйственный налог — это льготный режим для аграрных производителей, позволяющий платить в бюджет по минимуму. Как и другие спецрежимники, плательщики сельхозналога были освобождены от уплаты многих налогов, но в этом году ситуация изменилась. Как совмещать уплату ЕСХН и НДС в 2019 году, и как отразятся эти нововведения на налоговой нагрузке сельхозпроизводителей?

Новый налог для сельхозпроизводителей

С 2019 года прекратила действие норма статьи 346.1 (3) НК РФ, согласно которой плательщики ЕСХН были освобождены от уплаты налога на добавленную стоимость (кроме ввозного).

Это означает, что на ЕСХН в 2019 году и в дальнейшем необходимо:

- начислять НДС при реализации товаров, работ, услуг и при получении авансов;

- в пятидневный срок передавать покупателям счета-фактуры с выделенной суммой налога на добавленную стоимость;

- запрашивать от поставщиков счета-фактуры для учёта входящего НДС;

- проявлять необходимую осмотрительность и осторожность при выборе контрагента (чтобы не получить отказ в вычете);

- вести книги продаж и покупок;

- каждый квартал представлять декларацию по НДС в электронном виде;

- вовремя перечислять НДС в бюджет (тремя равными частями не позже 25 числа каждого из трех месяцев, следующих после отчётного квартала).

Обратите внимание, что основная налоговая ставка НДС с 2019 года выросла. Вместо 18% она теперь составляет 20%. Однако для некоторых продовольственных товаров применяется льготная ставка — 10% (статья 164 НК РФ).

В этот перечень включена основная продукция сельхозпроизводителей:

- скот и птица в живом весе;

- мясо и мясопродукты, за исключением деликатесных;

- молоко и молочная продукция;

- яйца и яйцепродукты;

- масла растительные, маргарин, жиры специального назначения;

- сахар;

- зерно, комбикорм, кормовые смеси, зерновые отходы;

- маслосемяна и продукты их переработки;

- хлеб и хлебобулочные изделия;

- крупы, мука, макаронные изделия;

- рыба живая, за исключением ценных пород;

- море- и рыбопродукты, кроме деликатесных;

- продукты для детского и диабетического питания;

- овощи.

Плюсы и минусы НДС для ЕСХН

Государство по-прежнему поддерживает сельхозпроизводителей, тем более сейчас, когда поставлена задача импортозамещения товаров, попавших под санкции. И как бы это странно ни звучало, но обязанность платить новый налог может, в некоторых случаях, снизить общую фискальную нагрузку.

Возможность стать плательщиком НДС, не отказываясь при этом от льготного режима, выгодна в первую очередь крупным аграрникам, которые закупают дорогую технику и оборудование. Ну а небольшие организации и ИП могут освободиться от такой обязанности.

Основной плюс уплаты налога на добавленную стоимость — это возможность учесть входящий НДС, ведь многие контрагенты сельхозпроизводителей работают на общей системе налогообложения. Кроме того, плательщики ЕСХН теперь получили право выставлять счета-фактуры с выделенной суммой НДС, что привлечет к сотрудничеству с ними крупные организации.

К минусам совмещения ЕСХН и НДС можно отнести обязанность по оформлению дополнительной отчётности (счета-фактуры, книги покупок и продаж, декларации) и уплату самого налога.

Рекомендуем нашим пользователям принимать решение об уплате или отказе от НДС на ЕСХН после консультации со специалистами. Здесь действительно надо учесть много нюансов, которые могут существенно отразиться на развитии вашего бизнеса. В частности, после освобождения от НДС вычет по налогу получить нельзя, но и в расходы эти суммы теперь не включаются.

Как плательщику сельхозналога получить освобождение от НДС

Мы уже говорили, что от уплаты НДС при ЕСХН (кроме ввозного) можно освободиться. Для этого надо выполнять определённые ограничения:

- не превышать лимит полученных доходов;

- не реализовывать подакцизные товары в течение трёх предшествующих календарных месяцев.

Освобождение от уплаты налога на добавленную стоимость носит заявительный характер, т.е. для этого надо обратиться в свою ИФНС по месту учёта. Причём общие условия, при которых налогоплательщики НДС могут получить освобождение, для сельхозпроизводителей не действуют.

Те, кто работает на ЕСХН, вправе подать уведомление при выполнении одного из двух условий, указанного в статье 145 НК РФ:

- переход на уплату единого сельхозналога и освобождение от НДС происходит в одном календарном году;

- доходы сельхозпроизводителя, уже работающего на спецрежиме, за предыдущий год не превысили лимитов, указанных в таблице (без учёта налога).

|

Год, за который учитывают доходы |

Лимит доходов, млн рублей |

|---|---|

|

2022 и далее |

Например, если организация уже применяла ЕСХН в 2018 году, то она может освободиться от уплаты налога на добавленную стоимость, при условии, что полученный в этом году доход не превысил 100 млн рублей. Если же организация или индивидуальный предприниматель в 2019 году только стали плательщиком ЕСХН, то для освобождения от НДС им не надо соблюдать лимит доходов.

Форма уведомления разработана приказом Минфина России от 26.12.2018 № 286н. В документе надо указать наименование налогоплательщика, его ИНН, адрес, контакты для связи, дату, с которой заявлено освобождение от НДС.

К уведомлению для уже действующих производителей надо приложить выписку из баланса и выписку из книги учета сельскохозяйственных товаропроизводителей на ЕСХН. Обратиться в налоговый орган необходимо не позже 20-го числа месяца, с которого заявляется право на освобождение.

При этом НК РФ устанавливает для плательщиков сельхозналога особенную норму — если освобождение от уплаты НДС получено, то отказаться от него добровольно уже нельзя (п. 4 статьи 145). Если же сельхозпроизводитель превысил допустимые лимиты доходов или стал продавать подакцизную продукцию, то право на освобождение он утрачивает и больше получить его не сможет.

ЕСХН: единый сельскохозяйственный налог в 2019 году

Сельское хозяйство, некогда бывшее гордостью нашей страны, сегодня – искренняя боль, которую уже почти 30 лет государство пытается вывести хотя бы на пороговый уровень самообеспечения и предпринимательского интереса. В целях развития отрасли раздаются субсидии, земельные участки и даже натуральные виды обеспечения, вплоть до племенных свиней и отборных сортов злаковых.

Во всем этом многообразии не могло не присутствовать и специальной налоговой системы для сельхозпроизводителей, которую назвали единым сельскохозяйственным налогом – аналогом упрощенной системы налогообложения, только в узкой сфере.

Как и во всех существующих специальных налоговых системах, в ЕСХН предприниматель освобожден от уплаты отдельных налогов на прибыль и частично на имущество. Помимо этого, до 1-го января 2019 года – не платился и НДС, однако в этом году обстоятельства несколько изменились и НДС теперь придется выплачивать. Правда, тут существуют свои нюансы и можно несколько снизить эту нагрузку, не нарушая закона.

ЕСХН и НДС в 2019 году

Введение налога на добавленную стоимость для сельхозпроизводителей неожиданным не стало. В 2018 году только ленивый не обсуждал эту тематику, тем более что, например, компании-плательщики ЕСХН и раньше облагались им в том случае, если работали с импортом.

Введение налога на добавленную стоимость для сельхозпроизводителей неожиданным не стало. В 2018 году только ленивый не обсуждал эту тематику, тем более что, например, компании-плательщики ЕСХН и раньше облагались им в том случае, если работали с импортом.

Теперь же увеличение финансовой нагрузки и отчетности ждет всех предпринимателей, без исключения. Однако не все так плохо. Введение НДС делает сельхозпроизводителя более интересным для контрагентов, которым зачастую просто невыгодно приобретать продукцию у компаний, не выплачивающих налога.

Кроме того, существуют варианты, при которых сельхозпроизводитель не платит НДС, например, такое возможно когда:

- Начало работы по ЕСХН и подача уведомления об освобождении от НДС происходят в одном году;

- Соблюдается норматив по выручке, не превышающий пороговой величины – на данный момент это 100 млн рублей в год.

Во втором случае не стоит забывать о том, что порог планируется постепенно снижать, так, в 2020 он будет составлять уже 90 млн рублей, а к 2023 – снизится до 60.

То есть, если планируемая выручка не «пробивает» ограничений, производитель имеет право подать соответствующее уведомление в ФНС и освободиться от уплаты налога. Уведомление должно быть подано не позднее 20-го числа того месяца, когда предприятие использовало это право.

Но и тут есть свой нюанс, «отбиться» от НДС у компаний-производителей подакцизной продукции в течение квартала до подачи уведомления – точно не получится, несмотря ни на какие уловки.

Ставки ЕСХН в 2019 году

Стандартная ставка для ЕСХН так и осталась на уровне 6%, однако у региональных властей с этого года появилась возможность опционально изменять стандарт вплоть до освобождения предприятий плательщиков от налоговой нагрузки, то есть до нуля.

Размер ставки рассчитывается, исходя из:

Размер ставки рассчитывается, исходя из:

- Штатной численности предприятия;

- Места осуществления деятельности;

- Вида продукции или услуг;

- Доходности.

Многовариантность расчетов позволяет регионам «нащупать» баланс между финансовой нагрузкой на предпринимателя и объемом поступлений, что положительно сказывается на финансовом климате субъекта. Так, в Московской области ставка, например, снижена до нуля до 31.12.2021 года, а в Кемеровской – до 3%.

Налог на имущество при ЕСХН

В отличие от УСН или ЕНВД совсем избежать выплат по этой статье не получится, потому как освобождается от них только то имущество, которое непосредственно задействовано в процессе производства, переработки или реализации продукции.

По сути, имущество такого предприятия можно условно поделить на две группы, одна из которых – напрямую используется в технологическом процессе: техника, коровники и т.д. А вторая – является вспомогательной, например, гаражи и склады.

По идее, не платить налога можно за обе группы. Однако предприятие может использовать складские помещения и гаражи не только для себя, но и сдавать в аренду или просто заниматься дополнительным видом деятельности. И вот тут начинается деление групп, которое приводит к однозначному результату: за вторую группу придется выплачивать налог на имущество.

>Единый сельскохозяйственный налог (ЕСХН) в 2019 году

Что такое ЕСХН

Единый сельскохозяйственный налог – это налоговый режим, созданный специально для предпринимателей и организаций, которые занимаются производством сельскохозяйственной продукции.

Особенностью ЕСХН, как и любого другого специального режима, является замена основных налогов общей системы одним – единым. На ЕСХН не подлежат уплате:

- НДФЛ (для ИП).

- Налог на прибыль (для организаций).

- НДС (кроме экспорта).

- Налог на имущество (за исключением объектов, налоговая база по которым определяется как их кадастровая стоимость).

Какая продукция считается сельскохозяйственной

К сельхозпродукции относится продукция растениеводства, сельского и лесного хозяйства, животноводства (в т. ч. полученная в результате выращивания и доращивания рыб и других водных биологических ресурсов).

Кто имеет право применять ЕСХН в 2019 году

Применять ЕСХН могут ИП и организации, у которых доход от ведения сельскохозяйственной деятельности составляет больше 70% от всего дохода.

Рыбохозяйственные организации и предприниматели также имеют право применять ЕСХН, но при этом доход от реализации рыбной продукции у них должен быть больше 70%, а количество сотрудников не должно превышать 300 человек.

Примечание: с 1 января 2017 года применять ЕСХН могут ООО и ИП, которые оказывают услуги сельскохозяйственным производителям в области животноводства и растениеводства (Федеральный Закон от 23.06.2016 г. № 216). Более подробно об этом .

Кто не может применять ЕСХН

- Организации и ИП, производящие подакцизные товары (например, спиртосодержащая и алкогольная продукция, табак и т.п.).

- Организации, занимающиеся проведением азартных игр.

- Бюджетные и казенные учреждения.

- ИП и организации, которые не являются производителями сельхозпродукции, а только занимаются её первичной и последующей переработкой.

- ИП и организации, у которых доход от ведения сельскохозяйственной деятельности составляет менее 70% от всего дохода.

Объект налогообложения ЕСХН

Объектом налогообложения по ЕСХН признаются доходы, уменьшенные на величину расходов. Ставка по налогу – 6% с разницы между доходами и расходами.

Примечание: законами местных властей ставка по налогу для жителей Крыма и Севастополя может быть уменьшена до 4% – в 2017-2021 г.

>Виды деятельности, подпадающие под ЕСХН

Деятельность по производству, переработке и реализации сельхозпродукции.

Переход на ЕХСН в 2019 году

Если вы только планируете зарегистрировать ИП или организацию, тогда уведомление необходимо подать либо с остальными документами на регистрацию, либо в течение 30 календарных дней после регистрации.

Обратите внимание, что если вы не уложитесь в указанный срок, то будете автоматически переведены на основной режим налогообложения – самый сложный и невыгодный для субъектов малого и среднего предпринимательства.

Перейти на ЕСХН можно только один раз в год. Для этого необходимо заполнить в 2-х экземплярах уведомление и передать его в налоговый орган (ИП по месту жительства, организациям по месту нахождения).

Действующие ИП и организации могут перейти на ЕСХН только с 1 января следующего года. Для этого необходимо подать уведомление до 31 декабря текущего года.

Расчёт налога ЕСХН

Единый сельскохозяйственный налог рассчитывается по следующей формуле:

ЕХСН = Налоговая база x 6%

Налоговая база – это денежное выражение доходов, уменьшенных на величину расходов (расходы на которые можно уменьшить налоговую базу, перечислены в п.2-4.1, 5 ст. 346.5 НК РФ).

Налоговая база также может быть уменьшена на сумму убытка (превышение расходов над доходами) полученного в предыдущих годах. Если убытки фиксировались несколько лет, то они переносятся в той очередности, в которой были получены.

Сроки уплаты налога

Налоговым периодом по ЕСХН признается календарный год. Отчетным – полугодие.

Организации и ИП в течение года должны уплатить авансовый платеж по итогам отчетного периода.

Срок уплаты аванса – не позднее 25 дней с окончания отчетного периода (полугодия).

В 2019 году организации и ИП должны уплатить авансовый платеж за полугодие в срок с 1-25 июля.

В 2019 году необходимо рассчитать и уплатить налог по итогам 2018 года (за вычетом ранее уплаченного аванса).

Крайний срок уплаты налога по ЕСХН за 2018 год – до 1 апреля 2019 года.

Крайний срок уплаты налога по ЕСХН за 2019 год – до 1 апреля 2020 года.

Пример расчёта и оплаты ЕСХН

Авансовый платеж

ИП Петров И.М. за первые 6 месяцев 2019 года получил доход в размере 500 000 рублей. Расходы составили 420 000 рублей.

Авансовый платёж будет равен: 4 800 руб. ((500 000 руб. – 420 000 руб.) x 6%). Его необходимо заплатить до 25 июля 2019 года.

Налог по итогам года

В последующие 6 месяцев (с июля по декабрь) ИП Котов И.Н. получил доход в размере 600 000 рублей, а его расходы при этом составили 530 000 рублей.

В этом случае налог по итогам года будет равен: 4 200 руб. ((1 100 000 руб. – 950 000 руб.) x 6% – 4 800 руб.). ЕСХН за 2019 год необходимо будет заплатить не позднее 1 апреля 2020 года.

Налоговый учёт и отчётность

Налоговая декларация

По итогам календарного года все ИП и организации, применяющие ЕСХН обязаны не позднее 31 марта заполнить и подать налоговую декларацию (в случае прекращения деятельности, декларация подаётся не позднее 25 числа следующего месяца за тем, в котором деятельность была прекращена).

Учет доходов и расходов (КУДиР)

Индивидуальным предпринимателям помимо налоговой декларации, необходимо вести книгу учёта полученных доходов и расходов (КУДиР).

Бухгалтерский учёт и отчётность

ИП, применяющие ЕСХН, не обязаны представлять бухгалтерскую отчетность и вести учет.

Организации на ЕСХН, помимо налоговой декларации и КУДиР, обязаны вести бухгалтерский учёт и сдавать бухгалтерскую отчётность.

Бухгалтерская отчетность для разных категорий организаций различается. В общем случае она состоит из следующих документов:

- Бухгалтерский баланс (форма 1);

- Отчет о финансовых результатах (форма 2);

- Отчет об изменениях капитала (форма 3);

- Отчет о движении денежных средств (форма 4);

- Отчет о целевом использовании средств (форма 6);

- Пояснения в табличной и текстовой форме.

Более подробно о бухгалтерской отчетности

Отчетность за работников

Сдают только ИП и организации, имеющие наемных работников.

Подробнее про отчетность за работников

Кассовая дисциплина

Организации и ИП, осуществляющие операции, связанные с с приемом, выдачей и хранением наличных денежных средств (кассовые операции) обязаны соблюдать правила кассовой дисциплины.

Более подробно о кассовой дисциплине .

Обратите внимание, с 2017 года ИП и организации, осуществляющие расчеты с использованием наличных денежных средств и электронных средств платежа, обязаны перейти на онлайн-кассы.

Дополнительная отчетность

Осуществление некоторых видов деятельности, а также владение определенным имуществом, подразумевает уплату дополнительных налогов и ведение отчетности.

Подробнее о дополнительных налогах для ООО .

Подробнее о дополнительных налогах для ИП .

Совмещение ЕСХН с иными налоговыми режимами

ИП могут совмещать ЕСХН с ПСН и ЕНВД, а организации только с ЕНВД. Совмещение ЕСХН и иных режимов налогообложения (ОСН и УСН) не допускается.

Примечание: одновременно заниматься одним и тем же видом деятельности на разных налоговых режимах нельзя. Помимо этого, необходимо раздельно по каждой системе налогообложения вести налоговый учёт (имущества, обязательств, хозяйственных операций), сдавать отчётность и уплачивать налоги.

Раздельный учёт

При совмещении налоговых режимов, необходимо отделять доходы и расходы по ЕСХН от доходов и расходов по остальных видам деятельности.Как правило, с разделением доходов трудностей не возникает. В свою очередь с расходами ситуация обстоит несколько сложнее.

Существуют расходы, которые нельзя однозначно отнести ни к ЕСХН, ни к остальной деятельности, например, зарплата работников которые занимаются всеми видами деятельности одновременно (директор, бухгалтер и т.п.). В таких случаях, расходы необходимо разделять на две части пропорционально полученным доходам нарастающим итогом с начала года.

Утрата на право применение ЕСХН

ИП и организации теряют право на применение ЕСХН, если в течение года:

- Перестали отвечать признакам сельскохозяйственного товаропроизводителя, установленным п.2, 2.1 ст. 346.2.

- Начали заниматься организацией азартных игр или производством подакцизных товаров.

Начиная с того года, в котором ИП и ООО перестали отвечать указанным условиям они переводятся на ОСН.

Переход на другие системы налогообложения

ИП и организации находящиеся на ЕСХН, могут добровольно перейти на другой налоговый режим только с начала следующего календарного года. Для этого им необходимо подать в налоговый орган соответствующее уведомление в срок до 15 января (п.6 ст. 346.3 НК РФ).

В обязательном порядке на общую систему налогообложения плательщики ЕСХН переходят с начала того налогового периода, в котором было утрачено право на применение ЕСХН. Вновь перейти на уплату ЕСХН можно не ранее чем через один год после утраты права на его применение.

Снятие с учета ЕСХН

Для снятия с учета ЕСХН необходимо заполнить в 2-х экземплярах уведомление и подать его в налоговый орган (организациям по месту нахождения, ИП – по месту жительства) в течение 15 дней после окончания осуществления деятельности.

Налогоплательщики есхн транспортный налог 2020 год

Единый сельскохозяйственный налог (ЕСХН) – это налог, который уплачивается производителями сельскохозяйственных товаров, при их добровольном переходе на данный специальный налоговый режим (п. 1, п. 2 ст. 346.1 НК РФ).

Для того чтобы перейти на спецрежим в виде уплаты ЕСХН, организациям и предпринимателям нужно уведомить об этом налоговую инспекцию по месту своей регистрации (п. 1 ст. 346.3 НК РФ).

Подробнее о том, как перейти на уплату ЕСХН и в какие сроки необходимо подать уведомление в ИФНС, читайте в отдельной консультации.

Если говорить об ЕСХН (что это такое простыми словами), то это спецрежим для производителей сельскохозяйственных товаров, который позволяет платить налог по меньшей ставка, упростить отчетность и документооборот.

ЕСХН: налогообложение

Организации, применяющие специальный налоговый режим для сельскохозяйственных товаропроизводителей, освобождены от уплаты налога на прибыль организаций, налога на имущество организаций, за исключением ситуаций, определенных в п. 3 ст. 346.1 НК РФ. Предприниматели, перешедшие на применение ЕСХН, освобождены от уплаты налога на имущество физических лиц, НДФЛ в отношении доходов, полученных от предпринимательской деятельности, за исключением ситуаций, определенных в п. 3 ст. 346.1 НК РФ.

До 1 января 2019 года сельскохозяйственные товаропроизводители, применяющие ЕСХН, были освобождены от уплаты НДС, за исключением ситуаций, определенных в п. 3 ст. 346.1.Но начиная с 1 января 2019 года, изменение налогового законодательства РФ обязывает организации и ИП, перешедшие на ЕСХН, исчислять и уплачивать НДС в общем порядке в соответствии с гл. 21 НК РФ (п. 12 ст. 9 Федерального закона от 27.11.2017 N 335-ФЗ , Письмо ФНС от 18.05.2018 № СД-4-3/9487@ ).

Подробнее об изменениях в ЕСХН с 2019 года (последние новости) читайте в отдельной консультации.

Также плательщиков ЕСХН НК РФ обязывает уплачивать транспортный налог и другие налоги (например, водный налог) при наличии у них соответствующих объектов налогообложения.

Единый сельскохозяйственный налог в 2019 году

Расчет ЕСХН производится по итогам полугодия, сумма налога определяется как разница между доходами и расходами, умноженная на ставку налога (п. 1 ст. 346.6, п. 2 ст. 346.7, п. 1, п. 2 ст. 346.9 НК РФ).

Налоговая ставка ЕСХН установлена в размере 6% (п. 1 ст. 346.8 НК РФ). В то же время Законами субъектов могут быть установлены дифференцированные ставки в пределах от 0 до 6% для всех или отдельных категорий налогоплательщиков в зависимости: от видов производимой сельскохозяйственной продукции, от размера доходов, от места ведения предпринимательской деятельности и/или от средней численности работников.

Доходами при ЕСХН признаются доходы от реализации и внереализационные доходы согласно п. 1 ст. 346.5 НК РФ. На какие расходы можно уменьшить доходы при применении ЕСХН, читайте в отдельной консультации

Уплата ЕСХН, а также авансового платежа по нему, производится организациями (ИП) по месту своей регистрации (п. 4 ст. 346.9 НК РФ). При этом авансовый платеж по ЕСХН уплачивается не позднее 25-го числа месяца, следующего за полугодием (п. 2 ст. 346.7, п. 2 ст. 346.9 НК РФ). Сам налог уплачивается не позднее 31 марта следующего года (п. 5 ст. 346.9 НК РФ, п. 2 ст. 346.10 НК РФ).

При прекращении деятельности в качестве производителей сельскохозяйственных товаров уплатить ЕСХН необходимо не позднее 25-го числа месяца, следующего за месяцем, в котором такая деятельность прекращена, согласно уведомлению, направленному в ИФНС (п. 2 ст. 346.10 НК РФ).

Срок уплаты ЕСХН в 2019 году:

| Период | Платеж | Срок уплаты |

|---|---|---|

| За 2018 год | ЕСХН | Не позднее 31 марта 2019 г. |

| За полугодие 2019 года | Авансовый платеж по ЕСХН | Не позднее 25 июля 2019 г. |

| За 2019 год | ЕСХН | Не позднее 31 марта 2020 г. |

Налоговая декларация по единому сельскохозяйственному налогу

Налоговая декларация по ЕСХН представляется организациями (ИП) на данном спецрежиме по итогам года в налоговую инспекцию по месту своей регистрации в срок не позднее 31 марта следующего года (п. 1 ст. 346.7, п. 1, п. 2 ст. 346.10 НК РФ).

При прекращении деятельности в качестве производителей сельскохозяйственных товаров сдать налоговую декларацию по ЕСХН необходимо не позднее 25-го числа месяца, следующего за месяцем, в котором такая деятельность прекращена, согласно уведомлению, направленному в ИФНС (п. 2 ст. 346.10 НК РФ).

Подробнее о том, по какой форме сдается декларация по ЕСХН за 2018 год, а также о порядке ее заполнения читайте в отдельной консультации.

Транспортный налог уменьшит есхн

Кто не может применять ЕСХН

- Организации и ИП, производящие подакцизные товары (например, спиртосодержащая и алкогольная продукция, табак и т.п.).

- Организации, занимающиеся проведением азартных игр.

- Бюджетные и казенные учреждения.

- ИП и организации, которые не являются производителями сельхозпродукции, а только занимаются её первичной и последующей переработкой.

- ИП и организации, у которых доход от ведения сельскохозяйственной деятельности составляет менее 70% от всего дохода.

Должна ли организация, применяющая есхн, платить транспортный налог?

Виды налогообложения КФХ Среди фермерских хозяйств чаще всего применяется ЕСХН – сельскохозяйственный налог, который фактически был введен специально для КФХ. Но тем не менее как организациям, так и ИП, в сфере сельского хозяйства доступны и другие системы налогообложения. На каждой системе налогообложения ООО (в отличие от индивидуальных предпринимателей) сдают дополнительно декларации по транспортному и земельному налогу (до 1.02), бухгалтерскую отчетность и сведения о финансовых итогах (до 31 марта).

Для этого необходимо подать уведомление до 31 декабря текущего года. Примечание: ИП и организации, оказывающие вспомогательные услуги сельхозпроизводителям и решившие перейти на ЕСХН с 1 января 2017 года, должны подать уведомление в срок не позднее 15 февраля 2017 года.

Расчёт налога ЕСХН Единый сельскохозяйственный налог рассчитывается по следующей формуле: ЕХСН = Налоговая база x 6% Налоговая база – это денежное выражение доходов, уменьшенных на величину расходов (расходы на которые можно уменьшить налоговую базу, перечислены в п.2-4.1, 5 ст. 346.5 НК РФ). Налоговая база также может быть уменьшена на сумму убытка (превышение расходов над доходами) полученного в предыдущих годах.

Если убытки фиксировались несколько лет, то они переносятся в той очередности, в которой были получены. Сроки уплаты налога Налоговым периодом по ЕСХН признается календарный год.

Налогообложение крестьянского фермерского хозяйства: спецрежимы и отчетность

- Главная

- Правовые ресурсы

- Подборки материалов

- Транспортный налог при ЕСХН

Подборка наиболее важных документов по запросу Транспортный налог при ЕСХН (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое). Нормативные акты: Транспортный налог при ЕСХН «Методические рекомендации по разработке учетной политики в сельскохозяйственных организациях»(утв.

Минсельхозом РФ 16.05.2005) 110. Исчисление и уплата сельскохозяйственными организациями транспортного налога производится в соответствии с положениями главы 28 «Транспортный налог» части второй Налогового кодекса РФ.

Какие налоги платит ооо

При этом доход от продажи продукции собственного фермерского производства должен быть более 70% от общего.

- Сельскохозяйственные потребительские кооперативы, у которых более 70% дохода приходится на реализацию продуктов производства членов кооператива.

- ИП и рыбохозяйственные предприятия со средней годовой численностью сотрудников менее 300, с доходом от реализации улова в соотношении к общей выручке более 70%.

- Организации, оказывающие услуги сельхозназначения.

Чтобы перейти на ЕСХН предприятие обязательно должно производить или реализовывать продукцию сельского хозяйства. Например, недопустимо заниматься только ее переработкой.

Всем предпринимателям, избравшим ЕСХН обязательно вести книгу учета (КУДиР). С 2017 года ее больше не нужно заверять в ИФНС, что относится в том числе и к КФХ на ЕСХН.

Что такое ЕСХН Единый сельскохозяйственный налог – это налоговый режим, созданный специально для предпринимателей и организаций, которые занимаются производством сельскохозяйственной продукции. Особенностью ЕСХН, как и любого другого специального режима, является замена основных налогов общей системы одним – единым. На ЕСХН не подлежат уплате:

- НДФЛ (для ИП).

- Налог на прибыль (для организаций).

- НДС (кроме экспорта).

- Налог на имущество (за исключением объектов, налоговая база по которым определяется как их кадастровая стоимость).

Какая продукция считается сельскохозяйственной К сельхозпродукции, относится продукция растениеводства, сельского и лесного хозяйства, животноводства (в т. ч. полученная в результате выращивания и доращивания рыб и других водных биологических ресурсов).

Ооо на есхн долшно ли платить транспортный налог

Кассовая дисциплина Организации и ИП, осуществляющие операции, связанные с с приемом, выдачей и хранением наличных денежных средств (кассовые операции) обязаны соблюдать правила кассовой дисциплины. Более подробно о кассовой дисциплине здесь. Обратите внимание, с 2017 года все ИП и организации, осуществляющие расчеты с использованием наличных денежных средств и электронных средств платежа, обязаны перейти на онлайн-кассы.

Дополнительная отчетность Осуществление некоторых видов деятельности, а также владение определенным имуществом, подразумевает уплату дополнительных налогов и ведение отчетности. Подробнее о дополнительных налогах для ООО здесь. Подробнее о дополнительных налогах для ИП здесь. Совмещение ЕСХН с иными налоговыми режимами ИП могут совмещать ЕСХН с ПСН и ЕНВД, а организации только с ЕНВД. Совмещение ЕСХН и иных режимов налогообложения (ОСН и УСН) не допускается.

Транспортный налог сельхозпроизводителя

Легковой и грузовой транспорт, а также тракторы и самоходные комбайны всех марок и моделей признаются объектом налогообложения налогом на транспорт. При этом организации и ИП, отнесенные к категории сельхозпроизводителей, могут быть освобождены от уплаты налога в отношении ТС, используемых в производстве. В статье выясним, каковы условия освобождения с/х производителя от уплаты налога, а также разберем, как рассчитать транспортный налог сельхозпроизводителя в отношении объектов, не используемых в процессе производства продукции.

Организации и ИП, деятельность который связана с производством, обработкой, реализацией с/х продукции, признаются плательщиками налога на транспорт в общем порядке. При этом, согласно пп. 5 п. 2 ст. 358 НК РФ, от уплаты налога может быть освобождены транспортные средства, используемые в процессе производства продукции.

В случае если сельхозпроизводитель владеет исключительно необлагаемыми налогом объектами, то от уплаты налога на транспорт он освобождается. Если в собственности организации/ИП имеется как с/х транспорт (тракторы, комбайны, прочая с/х техника), так и легковые автомобили, не участвующие в процессе производства продукции, то субъект хозяйствования уплачивает налог, рассчитанный на основании базы налогооблагаемых объектов.

Какой транспорт с/х производителя освобождается от уплаты налога на транспорт

В соответствие с пп. 5 п. 2 ст. 358 НК РФ объектами налогообложения не признаются:

- тракторы;

- комбайны;

- молоковозы;

- скотовозы;

- машины для перевозки птицы;

- транспорт технического обслуживания;

- машины ветеринарной помощи;

- прочие специальный с/х транспорт.

Субъект хозяйствования освобождается от уплаты налога на специальный с/х транспорт при выполнении следующих условий:

- организация/ИП является сельхозпроизводителем;

- специальный транспорт зарегистрирован на с/х производителя в установленном порядке;

- спецтранспорт используется при с/х работах и для производства с/х продукции.

В случае несоблюдения хотя бы одного из вышеперечисленных условий, организация признается плательщиком налога в отношении специального с/х транспорта в общем порядке.

Общий порядок расчета налога на транспорт

Сельхозпроизводители, в собственности которых находится транспорт, не указанный в пп. 5 п. 2 ст. 358 НК РФ, рассчитывают транспортный налог в следующем порядке:

Налогтранспорт = Мощн * Ставка,

где Мощн – налогооблагаемая база, равная мощности транспортного средства по техпаспорту и измеряемая в лошадиных силах (л/с);

Ставка – налоговая ставка, установленная в отношении конкретного транспортного средства согласно ст. 361 НК РФ.

Отчетными периодами для расчета транспортного налога признается квартал, налоговым периодом – календарный год.

В начале налогового периода сельхозпроизводитель рассчитывает годовую сумму налога, после чего определяет размер авансовых платежей, подлежащих уплате ежеквартально (1/4 часть годовой суммы налога).

По итогам налогового периода плательщик производит окончательный расчет по налогу и подает в ФНС налоговую декларацию.

Бланк налоговой декларации можно скачать здесь ⇒ Декларация по транспортному налогу.

Отметим, что налог на транспорт отнесен к категории местных налогов, в связи срок уплаты налога и авансовых платежей, а также срок подачи налоговой декларации определяется местными законодательными актами, установленными в регионе по месту регистрации ТС.

Рассмотрим пример. ООО «Фермер» занимается выращиванием и реализацией винограда. В собственности ООО «Фермер» находится легковой автомобиль с объемом двигателя 128 л/с.

Так как согласно пп. 5 п. 2 ст. 358 НК РФ, легковой транспорт не относится к категории ТС, освобождаемых от уплаты транспортного налога, «Фермер» обязан рассчитать и уплатить налог в общем порядке.

Порядок оплаты налога по местонахождению ТС:

- ежеквартальные авансы в размере ¼ от общей суммы налога – в срок до 20-го числа месяца, следующего за отчетным кварталом;

- окончательный расчет и подача налоговой декларации – до 1 марта года, следующего за отчетным.

Годовая сумма налога на транспорт для ООО «Фермер» составляет 448 руб. (128 л/с * ставка 3,5 руб.).

ООО «Фермер» оплатил полную сумму налога 09.04.2018 года.

07.02.2019 года «Фермер» составил и подал в ФНС налоговую декларацию.

Как сельхозпроизводителю подтвердить право на льготу по транспортному налогу

Субъект хозяйствования может быть освобожден от уплаты налога на виды транспорта, перечисленные в пп. 5 п. 2 ст. 358 НК РФ, при условии подтверждения:

- статуса сельхозпроизводителя;

- целевого назначения транспорта (используется при производстве с/х продукции);

- регистрации ТС в установленном порядке.

Особенности получения право на налоговую льготу описаны ниже.

Подтверждение статуса сельхозпроизводителя

В соответствие с налоговым законодательством, от уплаты налога на специальный с/х транспорт (трактор, комбайн, молоковоз, т.п.) может быть освобожден только сельхозпроизводитель.

Условия, согласно которым субъекту хозяйствования присваивается статус с/х производителя, установлены ст. 1 закона №193-ФЗ от 08.12.1995 года:

| Статус с/х производителя | Производитель сельскохозяйственной продукции | 2 | 28 Ноября 2016 Освобождение сельхозтранспорта от транспортного налога

редактор журнала «Бухгалтер Крыма: учет в сельском хозяйстве» С 2015 года организации Республики Крым и Севастополя наравне с другими регионами РФ уплачивают транспортный налог. Порядок его исчисления и уплаты установлен законами Республики Крым от 19.11.2014 № 8-ЗРК/2014 и города Севастополя от 14.11.2014 № 75-ЗС. В этих нормативных актах никаких льгот сельскохозяйственным предприятиям не предусмотрено, но зато они есть на федеральном уровне – непосредственно в НК РФ. Впрочем, то, о чем мы далее станем говорить, формально не называется льготой. Но по факту является таковой, потому что исключение транспортного средства из объектов налогообложения, по сути, принципиально от предоставления льготы не отличается. Транспортный налог – не для специального сельхозтранспортаОбъектом обложения транспортным налогом признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые) суда и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством РФ. В том числе подлежит регистрации и различная сельскохозяйственная техника, в силу чего изначально она тоже является объектом обложения по транспортному налогу. Но некоторые виды специальной сельскохозяйственной техники, будучи зарегистрированными на сельскохозяйственных товаропроизводителей, в силу пп. 5 п. 2 ст. 358 НК РФ не признаются объектом обложения транспортным налогом, если они используются на сельскохозяйственных работах для производства сельскохозяйственной продукции. К такой специальной технике данная норма прямо относит тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания). Проверьте документы на техникуТем не менее, как видно из Письма Минфина России от 10.12.2013 № 03‑05‑06‑04/54111, отнесение конкретного транспортного средства к такой специальной технике надо подтверждать документально. Ведомство пояснило, как это сделать. Финансисты указали на то, что в соответствии с Постановлением Госстандарта России от 01.04.1998 № 19 «О совершенствовании сертификации механических транспортных средств и прицепов» документом, действующим на территории РФ для регистрации и допуска транспортных средств к эксплуатации, является паспорт транспортного средства (ПТС). В числе прочего он подтверждает наличие одобрения типа транспортного средства. Иначе говоря, тип транспортного средства, прописанный в ПТС, должен соответствовать сведениям из одобрения типа транспортного средства (сертификата соответствия). Приказом МВД России № 496, Минпромэнерго России № 192, Минэкономразвития России № 134 от 23.06.2005 утверждено Положение о паспортах транспортных средств и паспортах шасси транспортных средств (далее – Положение). В пункте 28 Положения обозначено, что в строке 4 «Категория ТС (А, В, С, D, прицеп)» ПТС указывается категория, которая соответствует классификации транспортных средств. Эти категории установлены международной Конвенцией о дорожном движении . В приложении 3 к Положению приведена сравнительная таблица категорий транспортных средств по классификации Комитета по внутреннему транспорту Европейской экономической комиссии ООН и по классификации Конвенции о дорожном движении. В соответствии с Решением Коллегии Евразийской экономической комиссии от 22.09.2015 № 122 составление паспортов транспортных средств (паспортов шасси транспортных средств) по форме и согласно правилам, которые установлены законодательством РФ, допускается до 01.07.2017. С указанной даты в ЕАЭС будет повсеместно введена единая форма паспорта транспортного средства (паспорта шасси транспортного средства) и паспорта самоходной машины и других видов техники. Причем на новые транспортные средства эти документы будут оформляться в электронном виде (электронный паспорт). Замена ранее выданных ПТС и паспортов самоходных машин и других видов техники будет производиться по заявлению собственника транспортного средства (самоходной машины и другого вида техники). Минфин обратил внимание на то, что указание какой-либо категории транспортного средства в ПТС (А, В, С, D, прицеп) не говорит о том, каким является транспортное средство, например, легковым или грузовым, то есть невозможно так определить принадлежность техники к специальной. Финансисты заключили, что если совокупность данных сведений не говорит о том, что используемая для сельскохозяйственных работ автомашина относится к специальным, то положения пп. 5 п. 2 ст. 358 НК РФ на нее не распространяются. В арбитражной практике – по-другомуСудьи предпочитают при определении вида транспортного средства обращаться к Общероссийскому классификатору основных фондов (ОКОФ) (до 01.01.2017 действует ОК 013‑94, утвержденный Постановлением Госстандарта России от 26.12.1994 № 359, после 01.01.2017 – ОК 013‑2014 (СНС 2008), принятый и введенный в действие Приказом Росстандарта от 12.12.2014 № 2018-ст). Об условиях применения освобожденияВ пункте 2 ст. 346.2 НК РФ имеется определение сельскохозяйственного товаропроизводителя, но в том же пункте указывается, что оно применяется только в целях гл. 26.1 «Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)» НК РФ. Поэтому для использования льготы по транспортному налогу сельскохозяйственному товаропроизводителю надо обращаться к другим отраслям законодательства . Например, к ст. 1 Федерального закона от 08.12.1995 № 193‑ФЗ «О сельскохозяйственной кооперации». Там указывается, что сельскохозяйственный товаропроизводитель – физическое или юридическое лицо, осуществляющее производство сельскохозяйственной продукции, которая составляет в стоимостном выражении более 50% общего объема производимой продукции, в частности рыболовецкая артель (колхоз), производство сельскохозяйственной продукции, в том числе рыбной продукции, и уловы водных биологических ресурсов в которой составляют в стоимостном выражении более 70% общего объема производимой продукции. Но с 01.01.2007 вступил в силу Федеральный закон от 29.12.2006 № 264‑ФЗ «О развитии сельского хозяйства». Это закон более широкого применения, чем Федеральный закон № 193‑ФЗ, и, по нашему мнению, следует использовать определение сельскохозяйственного товаропроизводителя, которое приводится в его ст. 3. Аналогично высказался и Минфин в Письме от 24.12.2007 № 03‑05‑05‑04/08 . То есть сельскохозяйственными товаропроизводителями признаются организация, индивидуальный предприниматель, осуществляющие производство сельскохозяйственной продукции, ее первичную и последующую (промышленную) переработку (в том числе на арендованных основных средствах) в соответствии с перечнем, утверждаемым Правительством РФ , и реализацию этой продукции при условии, что в доходе сельскохозяйственных товаропроизводителей от реализации товаров (работ, услуг) доля дохода от реализации данной продукции составляет не менее 70% за календарный год. Сельскохозяйственными товаропроизводителями признаются также следующие организации: – сельскохозяйственные потребительские кооперативы (перерабатывающие, сбытовые (торговые), обслуживающие (в том числе кредитные), снабженческие, заготовительные), созданные в соответствии с Федеральным законом № 193‑ФЗ; – крестьянские (фермерские) хозяйства согласно Федеральному закону от 11.06.2003 № 74‑ФЗ «О крестьянском (фермерском) хозяйстве». В настоящее время действуют Методические рекомендации по применению главы 28 «Транспортный налог» части второй Налогового кодекса Российской Федерации (далее – Методические рекомендации), которые, как поясняется в Письме Минфина России от 16.06.2006 № 03‑06‑04‑04/24, не относятся к актам законодательства РФ о налогах и сборах, но вместе с тем являются внутриведомственным документом, обязательным для исполнения налоговыми органами. На основании п. 17.3 Методических рекомендаций налоговые органы для проверки правомочности применения пп. 5 п. 2 ст. 358 НК РФ должны требовать представления в налоговый орган в целях подтверждения статуса сельскохозяйственного товаропроизводителя расчета стоимости произведенной продукции с выделением произведенной сельскохозяйственной продукции . Однако доля произведенной сельскохозяйственной продукции для подтверждения данного статуса рассчитывалась на основании Федерального закона № 193‑ФЗ. Но так как этот статус в настоящее время правильно определять в соответствии с Федеральным законом № 264‑ФЗ, то и в обозначенном расчете следует указывать объем не произведенной сельскохозяйственной продукции, а реализованной. Здесь же налоговики обращают внимание на то, что учет произведенной сельхозпродукции должен вестись по унифицированным формам первичной учетной документации, приведенным в Постановлении Госкомстата России от 29.09.1997 № 68 «Об утверждении унифицированных форм первичной учетной документации по учету сельскохозяйственной продукции и сырья». Ведомство дает понять, что использование таких форм обязательно для применения пп. 5 п. 2 ст. 358 НК РФ. Но Методические рекомендации были выпущены задолго до вступления в силу Федерального закона от 06.12.2011 № 402‑ФЗ «О бухгалтерском учете», в п. 4 ст. 9 которого установлено, что первичные учетные документы составляются по формам, утвержденным руководителем экономического субъекта. При этом каждый первичный учетный документ должен содержать все обязательные реквизиты, указанные в ч. 2 ст. 9 данного закона. С 01.01.2013 формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации, не являются в РФ обязательными к применению. Кроме тех, которые используются в качестве первичных учетных документов, установленных уполномоченными органами в соответствии и на основании других федеральных законов (например, кассовые документы) . То есть теперь необязательно при учете сельскохозяйственной продукции применять именно унифицированные формы. Но согласно ч. 1 ст. 7 и ст. 9 Федерального закона № 402‑ФЗ формы такого учета должны быть определены хозяйствующим субъектом и утверждены его руководителем. За основу можно все же взять унифицированные формы, в которых должны иметь место обязательные реквизиты, установленные ч. 2 ст. 9 данного закона, а другие реквизиты включаются в них по необходимости. Во всяком случае, использование унифицированных форм по учету сельскохозяйственной продукции для применения льготы по транспортному налогу обязательным условием не является. О заполнении декларацииВ соответствии со ст. 363.1 НК РФ организации-налогоплательщики по истечении налогового периода представляют в налоговый орган по месту нахождения транспортных средств, если иное не предусмотрено указанной статьей, налоговую декларацию по транспортному налогу. Налогоплательщики, являющиеся организациями и уплачивающие в течение налогового периода авансовые платежи по налогу, после каждого отчетного периода представляют в налоговый орган по месту нахождения транспортных средств, если иное не предусмотрено названной статьей, налоговый расчет по авансовым платежам по транспортному налогу. При этом согласно абз. 1 ст. 357 НК РФ плательщиками транспортного налога признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения по ст. 358 НК РФ, если иное не предусмотрено указанной статьей. Отсюда можно понять, что организация, владеющая только транспортными средствами, не признаваемыми объектами обложения налогом на основании пп. 5 п. 2 ст. 358 НК РФ, не является плательщиком транспортного налога и потому не обязана представлять декларацию и авансовые расчеты по нему. Очевидно, не должна она представлять и расчет, подтверждающий, что организация является сельскохозяйственным товаропроизводителем. Тем более что на то же самое указывал Минфин, хотя тоже довольно давно (Письмо от 04.03.2008 № 03‑05‑04‑02/14). В то же время если помимо подобных транспортных средств у налогоплательщика есть другие (являющиеся объектом обложения транспортным налогом, который он, соответственно, по ним уплачивает), то он должен представить декларацию. И в этой декларации в том числе придется отразить транспортные средства, не признававемые объектом налогообложения. Для иного мы не находим оснований ни в НК РФ, ни в Порядке заполнения декларации по транспортному налогу (далее – Порядок). В пункте 5.1 Порядка говорится, что разд. 2 «Расчет суммы транспортного налога по каждому транспортному средству» декларации заполняется налогоплательщиком по каждому транспортному средству, зарегистрированному согласно законодательству РФ. В строках 020 – 060 этого раздела в общем порядке указываются идентификационные данные по транспортному средству, не являющемуся объектом налогообложения, а в строках с 070 по 180 – данные для расчета налога, как если бы он уплачивался по названному транспортному средству. « Отличная статья 0 Помогла статья? Оцените её |

По новым нормам Налогового кодекса РФ с 1 января 2019 года все плательщики единого сельскохозяйственного налога (ЕСХН) в России становятся плательщиками НДС. Но если общий объем доходов такого налогоплательщика от реализации товаров, работ и услуг за 2018 год составит менее 100 миллионов рублей, они могут не платить НДС. Для этого он должен заранее уведомить об этом ФНС. Если соответствующее уведомление не будет отправлено в налоговую службу до 20 января 2019 года, сельхозпроизводителю придется платить налог.

Планка, позволяющая не платить НДС, будет ежегодно снижаться: в 2020 году льготой смогут воспользоваться сельхозпроизводители, чья выручка не превысит 90 миллионов рублей за предшествующий год, в 2021 году — 80 миллионов рублей за предшествующий период. Затем в 2022 году планка будет установлена на уровне 70 миллионов рублей, а с 2023 года и далее она будет зафиксирована на уровне 60 миллионов рублей.

ЕСХН — это специальный налоговый режим для сельхозпроизводителей. Переходить на него имеют право предприниматели и компании, чей совокупный доход от сельхоздеятельности составляет не меньше 70%. Плательщики ЕСХН имеют право не платить налог на прибыль и на имущество, предприниматели — НДФЛ и также налог на имущество. Вместе с тем, с 1 января 2018 года освобождение по налогу на имущество действует лишь в отношении имущества, которое используется (п. 3 ст. 346.1 НК РФ):

- при производстве сельскохозяйственной продукции;

- при первичной и последующей (промышленной) переработке этой продукции и ее реализации;

- при оказании услуг сельхозпроизводителями.

Все прочее имущество плательщиков ЕСХН подпадает под налогообложение.

Ставка налога для плательщиков ЕСХН по всей стране составляет 6%, однако с 1 января 2019 года все регионы РФ получили право снижать ее вплоть до нуля. Нулевая ставка, например, с Нового года установлена в Московской области, передает РИА «Новости».

Сельхозтоваропроизводителям Хакасии, чтобы получить освобождение, нужно подать в налоговую инспекцию по месту регистрации письменное уведомление не позднее 20-го числа месяца, с которого они планируют принять освобождение (пп. «б» п. 1 ст. 2 Федерального закона от 27.11.2017 №335-ФЗ).

Директор ООО «Аудиторская фирма «МИАЛаудит» Алексей ЛУЗЯНИН продолжает разговор о выборе налогообложения в 2019 году: какую систему предпочесть сельхозпроизводителю и каковы первые шаги в новой системе?

Итак, все уже знают, что с 1 января 2019 года большинство сельскохозяйственных организаций будут уплачивать НДС. Это было определено на основании норм Федерального закона № 335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса РФ и отдельные законодательные акты РФ».

Но этот Закон дал многим сельхозорганизациям право на выбор системы налогообложения, и возникло ещё больше вопросов: что лучше для моего предприятия, что выгоднее? А ведь этот выбор очень важен: порой речь идёт о сотнях, тысяч и миллионах излишне уплаченных налогов при ошибочном выборе. Поэтому сегодня большинство руководителей сельхозорганизаций решают: остаться плательщиками Единого сельскохозяйственного налога (ЕСХН) и одновременно уплачивать НДС – или перейти на общий режим налогообложения (уйти с Единого сельскохозяйственного налога). А возможно, ваши параметры позволяют пока ещё не платить НДС, и вы спокойно продолжаете уплачивать ЕСХН.

Что же выбрать? Давайте разберёмся.

Итак, согласно внесённым изменениям, если за 2018 год доход от реализации товаров (работ, услуг) вашей организации превысит 100 млн руб., вы обязаны будете наряду с исчислением ЕСХН начислять и уплачивать НДС. А в дальнейшем порог выручки для перехода на уплату НДС будет всё ниже и ниже.

Исходя из этих норм, уже сегодня большинство руководителей сельхозпредприятий могут понять, будет его организация уплачивать НДС или нет. Рассмотрим варианты налогообложения, которые могут выбрать и крупные, и небольшие сельхозорганизации.

Для малых

Итак, если за 2018 год доход от реализации товаров (работ, услуг) вашей организации не превысит 100 млн руб., у вас есть 2 основных варианта:

- Продолжать применять ЕСХН (то есть продолжать вести учёт и рассчитывать ЕСХН в том же порядке, как и раньше), отодвинув мысли об НДС на «светлое» будущее.

- В добровольном порядке независимо от того, что выручка менее 100 млн руб., перейти на уплату НДС, при этом можно начислять НДС с одновременным использованием ЕСХН, а можно перейти на общий режим налогообложения (выбор между этими двумя вариантами рассмотрим ниже).

Очевидно, что большинство небольших хозяйств выберут первый вариант. Но нужно понимать, что такой ежегодный выбор не будет вечен, ведь рано или поздно все сельхозпроизводители перейдут на уплату НДС – это написано как в самом Законе, так и между его строк.

Ведь если вы продолжите уплачивать ЕСХН, сумма самого ЕСХН вырастет значительно. Об этом подробно написано в одном из прошлых номеров журнала (смотрите журнал ПРЕДСЕДАТЕЛЬ №6(79), стр. 50. Он также есть в архиве на сайте журнала www.predsedatel-apk.ru – прим. ред.). Ведь в расходы теперь не будет включаться сумма НДС от поставщиков. То есть даже если вы не плательщик НДС, а поставщик, вам выставил счёт-фактуру с НДС, этот НДС в расходы при расчёте ЕСХН не принимается. Таким образом, суммы рассчитанного налога будут расти с каждым годом, и вы рано или поздно начнёте задумываться: а может, уже перейти на уплату НДС и сохранить одновременно уплату ЕСХН? Ведь, как показывает практика, НДС (за счёт того, что покупаем мы материалы со ставкой 20%, а продаём со ставкой 10% большую часть продукции) будет к вычету и перекроет уплату ЕСХН.

Конечно, не все сельхозорганизации, которые ещё могут не переходить на уплату НДС, добровольно согласятся начислять НДС, но это – право каждого, и каждый должен сделать расчёт, взвесив все за и против. На мой взгляд, пока можно использовать ЕСХН. Однако при автоматизированном учёте и чётком контроле поставщиков можно переходить и на уплату НДС, ведь экономически это выгоднее.

Для больших

Ну а теперь поговорим о тех, кто превысил в 2018 году порог в 100 млн руб., и будет уплачивать НДС. Все те проблемы и сложности, о которых мы говорили выше, сразу возникнут для плательщиков НДС. Поэтому уже сейчас стоит подготовиться, ведь потом уже времени не будет. Самый главный момент – постараться полностью автоматизировать бухгалтерский учет.

Сегодня НДС не может быть без автоматизации и должного контроля за поставщиками. Если у вас этого нет, вы столкнётесь с огромным количеством проблем в налогообложении, а точнее – просто с огромными доначислениями налогов.

Для начала нужно определиться с системой налогообложения. Здесь возможны лишь два варианта:

Вариант 1: остаться плательщиком ЕСХН и при этом одновременно перейти на уплату НДС. Наиболее приемлемый вариант для сельхозпроизводителя, но лишь в том случае, если сельхозорганизация имеет накопленный убыток по ЕСХН или видит, что сумма начисляемого единого налога очень несущественна (это наиболее частый вариант).

Главное при выборе данного варианта – уплачивают ли в регионе сельхозпроизводители налог на имущество или нет. Если уплачивают, то независимо от суммы ЕСХН – это ваш вариант, ведь, как правило, сумма налога на имущество будет очень значительная.

В одном из предыдущих номеров журнала (смотрите №6(79), стр. 50, – прим. ред.) мы предложили нашим депутатам рассмотреть вопрос о льготе по налогу на имущество в Новосибирской области, и благодаря тому, что не только мы, но и многие поставили этот вопрос, – данная проблема вызвала большие споры в нашем Законодательном собрании, и мы очень надеемся, что она будет разрешена в пользу сельхозтоваропроизводителя.

Вариант 2: перейти на общий режим налогообложения. При этом варианте организация прекращает платить ЕСХН, но в этом случае наряду с НДС возникнет к уплате налог на имущество, поэтому если, наконец, будет принята льгота по налогу на имущество для сельхозпроизводителей в нашем регионе – это ваш вариант. Кроме того, при общем режиме налогообложения рассчитывается налог на прибыль с реализации несельскохозяйственной продукции (работ, услуг). Это тоже нужно учитывать и просчитать предполагаемую сумму уплаты данного налога.

Разберём выбор варианта на примере. Возьмём сельхозорганизацию с выручкой 150 млн руб. и с остаточной стоимостью имущества 30 млн. руб., которая будет выбирать среди двух последних вариантов, так как будет уплачивать НДС. Находится она в Новосибирской области, где льгота по налогу на имущество для сельхозпроизводителей пока не установлена.

Очевидно, что суммы НДФЛ, страховые взносы, земельный и транспортный налоги остаются одинаковыми при любой системе налогообложения. Сумма НДС также будет одинаковой при этих вариантах, но мы остановимся на ней, так как её итоговое значение влияет на выбор системы налогообложения. Попробуем рассчитать сумму налогов при каждом варианте.

Налог на имущество:

При ЕСХН + НДС налог на имущество не начисляется.

В режиме ОРН за год будет начислена сумма налога около 450 000 руб. (при средней ставке налога 1,5%).

НДС:

При использовании ЕСХН + НДС и при использовании ОРН сумма НДС будет одинаковой. При этом, как правило, возникает задолженность бюджета перед предприятием. Допустим, на нашем предприятии за год получилась сумма к возмещению из бюджета в размере 120 000 руб. (рассчитана как разница между суммой, принятой к вычету, и начисленной суммой налога с реализации). Почему так получается? Все бухгалтеры это прекрасно понимают: реализация сельхозпродукции облагается в большей части НДС по ставке 10%, а при приобретении ТМЦ, основных средств, услуг к вычету принимается НДС по ставке 20%, – большинство сельхозорганизаций при чётком учёте будут получать НДС к возмещению из бюджета.

*Здесь еще один важный нюанс – находясь на ЕСХН многие не интересовались: уплачивают ваши контрагенты НДС или нет, и у плательщиков ЕСХН стало много поставщиков, которые НДС не уплачивают, а это нужно срочно менять, ведь к вычету НДС вы теперь принимать не сможете.

ЕСХН:

Если предприятие продолжит использовать ЕСХН, возникнет обязанность по уплате единого налога. И здесь ещё раз обращаю ваше внимание: обязательно посмотрите, есть ли у вас накопленный убыток с предыдущих лет (раздел 2.1 вашей декларации за предыдущий год). Если он накоплен в достаточном размере, можно смело использовать ЕСХН и НДС, ведь единого налога к уплате не будет. Более того, будет очень обидно, когда сумма этого накопленного убытка будет потеряна, ведь в дальнейшем, если вы вновь захотите перейти на ЕСХН, она уже в расчёт приниматься не будет. Кроме того, многие сельхозорганизации планируют в 2019 году большое приобретение основных средств (не важно, за счёт собственных денег или кредитов) – в этом случае будет серьёзная экономия на налогах: ведь большая сумма НДС будет к вычету и сумма расходов для ЕСХН будет значительной (в большинстве случаев перекроет полученный доход, в результате чего по ЕСХН будет убыток).

ОРН:

При этой системе вы должны заплатить налог на прибыль. По итогам расчётного периода сумма налога на прибыль составит 300 000 руб. Данная сумма определена по прибыли, которая получена от реализации продукции (работ, услуг), не относящейся к сельскохозяйственной продукции (к примеру, аренда помещения, услуги автотранспорта, услуги пилорамы, реализация покупной сельскохозяйственной продукции и т.д.). Как известно, прибыль, полученная от реализации сельскохозяйственной продукции, налогом на прибыль не облагается.

Что же получается по произведенным расчётам?

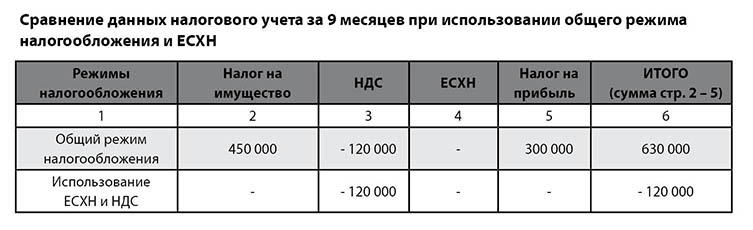

Согласно учётным данным нашего предприятия, за расчётный период начислены следующие суммы налогов при применении общего режима налогообложения (см. таблицу):

Таким образом, при общем режиме налогообложения организация начислит сумму налогов в размере 630 000 руб. В случае применения ЕСХН и НДС сумма налогов будет возмещаться из бюджета, то есть бюджет нам отдаст 120 000 руб. Экономия очевидна, поэтому нашей организации выгоднее перейти с 1 января 2019 года на использование ЕСХН и НДС, но не на общий режим налогообложения.

Разумеется, каждая организация должна сама сделать свой расчёт, для ваших данных он может быть совершенно противоположными.

НДС: почти не страшно

Многие бухгалтеры, находясь на уплате ЕСХН уже более 10 лет, забыли НДС, и некоторые из них очень боятся этого налога. Конечно, любые серьёзные изменения пугают, и не зря есть китайское проклятье: «Чтобы вам жить в эпоху перемен». Но исчисление НДС – не такой сложный процесс, и любой из вас сможет работать в новых условиях общего режима налогообложения или ЕСХН и НДС. Но для начала уже сегодня очень рекомендую сделать следующее:

1. Автоматизировать учёт, если он ещё не автоматизирован, ведь современная бухгалтерская компьютерная программа (например «1С: Предприятие», причём лучше последняя её версия – 8.3) чётко формирует книгу покупок и продаж.

2. Наладить документооборот.

3. Наладить систему работы с поставщиками-плательщиками НДС для принятия НДС.

Немного остановимся на самом НДС. Как вы понимаете, НДС считается как разница между суммой, которую ваша организация начисляет с реализации товаров (работ, услуг) и суммой НДС, которую вы принимаете к вычету от поставщиков. Что касается расчёта НДС с реализации, то здесь не так всё сложно: главное – правильно определить ставки и выставлять своим покупателям счета-фактуры. Особое внимание и сложность составляют суммы НДС к вычету (от поставщиков), ведь по ним, как правило, самое большое число споров с налоговыми органами. Вычетом признаётся та сумма налога, которая предъявляется к оплате поставщиком товара. На эту цифру и будет уменьшен налог, который пойдёт в бюджет от вас.

Но есть нюансы, которые нужно знать и понимать. Это касается условия принятия налоговой службой этих вычетов. В большинстве организаций итоговая сумма НДС будет к вычету (а это логично, если НДС к вычету в основном будет по ставке 20% с 2019 года, а к уплате – по 10%, ведь в основном вы реализуете сельхозпродукцию). Это становится причиной для налоговых служб контролировать вас в разы серьёзней. Ну вот очень не любят наши налоговые органы, когда не вы уплачиваете НДС, а вам он возвращается!

Часто бывает так, что налоговая проверка выносит решение, по которому «вычёркивается» НДС из сумм, подлежащих вычету, и, соответственно, доначисляется неуплаченная сумма НДС. Такое может произойти, если в счёте-фактуре допущены ошибки. А допустить их не так уж сложно, ведь счёт-фактуру оформляет контрагент, а не налогоплательщик. Либо если поставщик не уплатил НДС с выставленного вам счёта-фактуры в бюджет (уклонился от уплаты налога, что вам проверить просто невозможно).

В связи с этим система документооборота должна быть налажена таким образом, чтобы все поставщики проверялись, по каждому из них имелось досье с данными учредительных документов, свидетельств, решений и т.д, которые подтверждали бы, что это надёжный и законопослушный контрагент.

Также должна быть построена система принятия счетов-фактур от поставщиков. Часто бывает, что ваш контрагент несвоевременно передаёт счёт-фактуру (хотя товар от него уже получен). Здесь нужно чётко обеспечить подотчётных лиц доверенностями на получение счетов-фактур, требовать от них их получения от поставщиков, в противном случае вводить жёсткий регламент, чтобы даже если счета-фактуры передаются не сразу, подотчётное лицо вместе с бухгалтером отслеживали бы факт прихода счёта-фактуры от поставщика.

Если вы перешли на уплату НДС, то все договоры должны быть оформлены с указанием, что вы являетесь плательщиком НДС или ваш поставщик – плательщик НДС. Поэтому нужно проанализировать все имеющиеся договоры и просмотреть, чтобы в них стояла цена с учётом НДС.