>Отказ от договора страхования русский стандарт

Содержание

- Как отказаться от страховки до и после получения кредита в Русском Стандарте?

- Образец заявления на отказ от страхования и возврат суммы

- Шаблон заявления на расторжение договора страхования жизни русский стандарт

- Как заполнить заявление по отмене страховки руский стандарт

- Как расторгнуть договор страхования жизни по кредиту?

- Образец и содержание заявления

- Особые условия расторжения договоров страхования отдельных страховых компаний

- Период «охлаждения»

- Банк не вправе навязывать дополнительные услуги

- Период охлаждения в страховании по закону 2019 года

- Как отказаться от страховки: процедура

- От каких страховок отказаться нельзя

- Проблемные вопросы «периода охлаждения»: ипотека, каско

- Какие обстоятельства позволяют расторгнуть договор?

- Порядок действий

- Образец заявления о возврате ОСАГО при продаже автомобиля

- На какую сумму можно рассчитывать?

- Как избавиться от страховки жизни ОСАГО?

- Как быстро компания возвратит средства?

- На что обратить внимание?

- Возврат страховки по кредиту Росгосстрах Банк

- Что нужно знать о страховании Росгосстрах Банка

- Этапы возврата страховки по кредиту Росгосстрах Банка

- Выгодно ли отказываться от страховки по кредиту Росгосстрах Банк?

- Какие программы есть в компании?

- Расторжение накопительного страхования

- Расторгнуть инвестиционный вклад

- Возврат полиса, навязанного при оформлении ОСАГО

- Как вернуть деньги за полис при кредите?

- Что понадобиться?

- Как написать заявление: образец

- Как отказаться от страховки по кредиту

- Обязательно ли страховать кредит

- Можно ли отказаться от страховки по кредиту

- Как отказаться от страховки по кредиту в 2020 году?

- Что делать, если отказали?

- Будут ли какие-то последствия?

- Повысят ли процент по кредиту, если отказаться от страховки?

- Какие подводные камни нужно учитывать?

- Подведем итоги

- Сроки и основания расторжения договора

- Как расторгнуть договор

- Возврат денег

- Условия расторжения страхового договора при оформленном кредите

- Правила составления и подачи заявления

Как отказаться от страховки до и после получения кредита в Русском Стандарте?

Внимание!!! Существенное нововведение в страховую деятельность!

Всем привет, проект «Законы для людей» знакомит Вас с актуальной информацией. Сегодня речь пойдет об изрядно доставшей всех кредитной страховке. Впрочем, не только.

Итак, для начала вам нужно запомнить: если вы получаете в банке обычный потребительский (товарный) кредит, где нет залога в виде автомобиля или недвижимости, то оформлять или не оформлять страховку – это ваше личное дело. Никто не может вас принудить к этому, и если кредитный специалист утверждает, что без нее вам кредит не оформят – это не правда.

Первое, что следует знать каждому потенциальному заемщику — если вы решили оформить в банке «Русский Стандарт» ссуду на личные потребности, а залог в виде недвижимости или автомобиля при этом не предусмотрен, то лишь вы можете решать, соглашаться или отказываться от оформления страховки. Банк не имеет права обязать вас сделать это. Не верьте кредитному специалисту, который уверяет, что без страхового полиса кредит вам не выдадут — на самом деле это не так.

Если вам все же пытаются навязать страховку, можете смело писать жалобу, или звать главного менеджера, чтобы озвучить ему свои претензии. Для подтверждения своей правоты, ссылайтесь на законодательную норму «О защите прав потребителей».

Если же вы пишете заявку на получение автокредита, либо ипотеки, то по закону отказаться от оформления страховки вы не имеете права. При этом страховка оформляется не на заемщика, а на залоговое имущество. Вы также можете застраховать собственную жизнь и здоровье, однако такая услуга является дополнительной, и навязывать ее вам никто не имеет права.

Страхование банковских продуктов, не считая договор ипотеки, является дополнительной услугой, которую предлагает банк Русский Стандарт. Обычно сотрудники финансового учреждения мотивируют необходимость подписания подобных полисов созданием дополнительных условий безопасности на случай непредвиденных обстоятельств.

По факту, если клиент рационально рассчитывает свои силы при оформлении займа, вероятность наступления страхового случая крайне низкая.

Клиент добровольно принимает решение соглашаться, либо отказаться от подобных услуг. Об этом указано на официальном сайте.

Если такая договоренность была заключена случайно или возникла необходимость от нее отказаться, всегда можно оформить заявление о расторжении договора страхования в банке Русский Стандарт.

Отказаться от подписания страхового полиса можно на любом этапе оформления и использования банковских продуктов. Базовые процедуры действий оговорены законодательством Российской Федерации. Тонкости предусматриваются условиями подписываемых соглашений.

Обычно отказ от страховки целесообразен, когда оформляется небольшой займ для потребительских целей, который может быть погашен за короткий промежуток времени.

Если деньги оформлялись под дорогой проект, заемщику следует взвесить свои финансовые возможности и риски возникновения непредвиденных ситуаций.

Кроме ипотечных договоров, где приобретение полиса является обязательным, все варианты потребительского кредитования страхуются исключительно по желанию клиента. Чтобы отказаться от страховки, заемщику нужно:

- Внимательно читать документы, что подготовлены банком на подпись. Большинство клиентов, которым согласовали выдачу займа, готовы подписать документы без предварительного прочтения. Процедура подписания обычно сопровождается комментированием менеджера о том, что это «стандартный пакет документов». Заемщику следует отложить из общего пакета договор страхования и не подписывать его.

- Обратиться в пятидневный период с момента заключения в банк. Если договор еще не вступил в силу, то страховщик в эти дни обязан принять заявление, полностью возместить клиенту уплаченную сумму и прекратить действие документа. Тут действует разъяснение Центробанка страны о навязанных услугах.

- Двухнедельный период с момента подписания. Применяется законодательство о защите прав потребителя. Договор обязаны расторгнуть. Однако, за время пользования услугой, если договор начал действовать, могут удержать частичную компенсацию.

Важно! Исчисление сроков осуществляется с даты регистрации соглашения, а принятого заявления — с момента его официальной регистрации уполномоченной компанией. Это стоит учитывать, отсравляя документы почтой.

Гражданский кодекс Российской Федерации в статье 958 предусматривает, что досрочно отказаться от услуг страховщиков можно после того, как пропадают предпосылки наступления страхового случая. Это может быть:

- утрата или гибель имущества, на которое оформлялся полис, до окончания его действия;

- если гражданин, страхующий риски предпринимательской деятельности, досрочно прекратил эту деятельность.

Законодатель также предусмотрел, что за весь период пользования услугой полиса страховщик имеет полное право требовать компенсацию, если отсутствуют другие письменные условия.

Отказаться от полиса после истечения двух недель с момента его заключения возможно только при досрочном погашении долгов.

В противном случае менеджеры РСБ правомерно могут отказать в аннулировании этой услуги. Однако, взаимными договоренностями между сторонами может предусматриваться несколько иной порядок выхода из этой ситуации.

Возврат средств при отказе от полиса будет напрямую зависеть от условий подписанного заемщиком соглашения, а также периода подачи материалов. Действия клиента должны быть следующими:

- подготовить и подписать заявление (желательно в 2 экземплярах);

- выполнить официальную регистрацию документов (также потребуется копия паспорта, кредитного договора, справки с банка об отсутствии задолженности) в офисе страховой компании;

- если компания находится в другом городе, документы направить официально почтой с подтверждением доставки;

- ожидать официального решения и перечисления денег.

Важно! Компания обязана принять заявление к рассмотрению. Страховщику нужно предоставить ответ не позднее 10 дней с момента регистрации материалов. Если это условие не выполнено, заемщик может обратиться в суд.

Размер суммы средств, полагающихся клиенту при отказе от страхования, напрямую зависит от момента принятия решения о прекращении действия подобной услуги:

- Если заявка предоставлена до окончания 14 дней с момента подписания материалов, можно рассчитывать на 100% возмещение ранее списанной суммы.

- Когда закончится двухнедельный период и начнется действие соглашения, возврату будет полагаться сумма, пропорционально уменьшенная на период использования продукта. Письменными договоренностями могут предусматриваться другие условия (обычно, в сторону увеличения сумм выплат).

Начало процедуры прекращения страховки и возврата финансов начинается с написания и подачи клиентом заявления. Оно должно соответствовать следующим требованиям:

- быть адресовано конкретной страховой компании, иметь идентифицирующую заявителя информацию;

- иметь наименование и привязку к конкретному соглашению;

- описывать процедуру подписания первичных материалов, а также указание оснований, по которым их действие должно прекратиться;

- содержать платжные реквизиты заявителя для возможности перечисления финансов;

- иметь дату и личную подпись заявителя.

Образец заявления на отказ от страхования и возврат суммы

Вы хотите узнать, можно ли оформить отказ от страховки по кредиту в банке Русский Стандарт, и если да – то каким образом это сделать? Вы найдете несколько полезных рекомендаций в нашей статье.

Заемщик обязательно (ипотека) или добровольно (потребительский кредит) оформляет полис, получая ссуду. Таким образом, банк обеспечивает дополнительную гарантию от невыплат по счетам. Клиент тоже создает «подушку безопасности» на случай форс-мажора.

Но схема только на первый взгляд кажется привлекательной. На практике каждое 5 обращение в СК заканчивается отказом со ссылкой на двусмысленную формулировку в договоре. «Страховкавед.ру» поможет разобраться, как осуществить отказ от страховки Русский Стандарт.

Предприимчивые клерки расписывают картину так, будто человек получит меньший годовой процент, больший срок выплат и еще много положительных моментов, если подпишет бумаги страхования.

Законники напоминают о 958 статье ГК РФ (об отказе от страховки). Ее формулировка четко определяет возможности СК и клиента «Русского Стандарта». Человек может не оформлять (расторгнуть) сделку. Коммерческие и государственные банковские структуры России подчиняются национальному законодательству.

Внимание! Менеджеры по кредиту «Русский Стандарт» предлагают клиенту, оформляющему банковский продукт, включить в договор страховку. Но они не вправе требовать или угрожать заявителю отказом.

Другое дело крупные покупки. Оформить ипотеку или купить авто без полиса не получится. Заявитель не вправе отказаться от страхования по кредиту. Банк старается обеспечить безопасность сделки и гарантировать возврат долга. Чем больше срок кредитования, тем вероятнее человек столкнется с непредвиденными обстоятельствами.

Необходимо помнить, что полис может избавить заемщика от серьезных проблем. Особенно если человек не располагает крупным ежемесячным доходом. Но за услугу придется доплачивать существенную сумму. И если кредит необходим на приобретение недорогой вещи, то без страховки можно обойтись.

То же правовое положение гласит, что клиент, желающий прекратить договор со страховой, претендует на расторжение сделки и возмещение суммы страхового взноса полностью или частично. Структура «Русский Стандарт» расположена в РФ, ее действия не могут противоречить правам граждан.

Спустя две недели, в течение которых клиент «Русского Стандарта» без потери средств вправе вернуть премию, расторгнуть обязательства сторон тоже реально. Разница в том, что объем денег возвращается не полностью.

Для того чтобы оформить отказ после выдачи займа в «Русском Стандарте», клиент должен составить соответствующее заявление в СК.

Внимание! Бланк следует подавать лично либо отправлять заказным письмом, при вручении которого адресат подтвердит факт получения заявления на отказ подписью на уведомлении. Если в дальнейшем не удовлетворенный решением СК клиент решит подавать заявление в суд, бумага из почтамта станет доказательством его правоты.

Заявитель должен знать, что у страховой есть 10 дней на рассмотрение обращения по поводу отказа клиента «Русского Стандарта». Если человек так и не получил официальный ответ, можно смело обращаться в суд и Роспотребнадзор. Срок исковой давности в данном случае составляет стандартные три года.

Сумма возврата денег, которые может получить заёмщик, зависит от того, когда он подал в «Русский Стандарт» заявление на отказ. Чем раньше он это сделает, тем больше получит обратно.

- Не позднее 14 рабочих дней – 100%.

- После истечения 2 недель СК вычтет из страховой премии «использованные дни» и расходы на ведение дела.

Внимание! При погашении кредита в срок страховая премия возврату не подлежит.

Человек до подписания любого договора, должен внимательно с ним ознакомиться. Особенно если заемщик собирается отказываться от услуги. Одним из пунктов сделки может быть условие банка или СК о невозможном возврате страхового взноса за пределами 14-дневного срока. Организация имеет право прописывать этот нюанс.

Среди банковских продуктов, потребительский кредит – самый популярный, за ним чаще всего обращаются. Страховать такой заем доходно для выгодополучателя. Совместно с подписанием кредитной части сделки клиент добровольно, а часто принудительно соглашается с оформлением полиса.

Заявитель, желающий разорвать договор страхования, должен:

- Оформить заявление в установленной форме (2 экземпляра).

- Зарегистрировать его в офисе СК при личном обращении.

- Если клиент не может лично передать заявление, его следует отправить почтой России.

- Дождаться официального ответа. Деньги придут на счет, указанный в заявлении. В случае отказа – его необходимо получить на руки в письменном виде.

Человек, погасивший кредит раньше срока, установленного банком, может претендовать на возврат невостребованной части взноса. Факт того, что заявитель больше не имеет долговых обязательств, подразумевает отсутствие необходимости страхования.

Порядок действий, когда кредит выплачен досрочно:

- Составить и подать заявление.

- Зарегистрировать его в канцелярии организации.

- Ожидать официального решения в письменном виде.

Совместно с подачей основного заявления на отказ от страховки, человек должен подтвердить досрочное погашение долга.

Для этого ему придется представить следующий пакет документов:

- Паспорт РФ.

- Кредитный договор.

- Письменное подтверждение от банка, что займ выплачен.

После подачи заявления на отказ или возврат страховки, администрация производит перерасчет единовременной премии. При положительном решении клиент получает всю сумму либо какую-то часть.

Несмотря на выбранный кредитный продукт, человек может отказаться от страховки. Исключение – покупка на заемные средства остается залогом до полной оплаты. Добиться компенсации можно, обратившись в суд.

Грамотно поданные документы – залог успеха при отказе от страховки. Неопытному обывателю сложно разобраться со всеми бюрократическими нюансами. «Русский Стандарт» не из тех, кто охотно возвращает средства, но и против закона они не пойдут.

У клиентов многих банков нередко возникает вопрос, можно ли расторгнуть страховой договор и вернуть деньги.

Так как эта тема актуальная, посвятим данную статью анализу случаев, когда закон позволяет вернуть деньги за страховку. Узнаем и о случаях, когда интересы страховой организации защищаются законом.

Если вас интересует информация по определенному банку, то переходите на раздел посвященный этому вопросу.

Законодательство

Также ГК РФ разрешает преждевременное расторжение страхового договора по желанию страхователя, но при этом оплаченные страховые взносы не возвращаются.

Правила расторжения договора, оговоренные в законе, подлежат неукоснительному соблюдению, если в самом договоре не указаны дополнительные нюансы расторжения.

В 2005 году Банком России был введен новый указ № 3854-У, устанавливающий период охлаждения. На его основе застрахованным гражданам дается 14 дней после подписания страховки.

В течение этого периода возможно аннулировать страховой договор, не неся каких-либо потерь. Но здесь важно, чтобы не наступила страховая ситуация.

Но если расторжение договора осуществляется после 14-дневного срока, то страховщику дается право не возвращать сумму, на протяжении периода, когда страховка действовала.

Также следует отметить, что «период охлаждения» действует на страхование:

- накопительное;

- пенсионное;

- добровольное;

- инвестиционное;

- страхование от болезней и несчастных случаев;

- КАСКО, ОСАГО;

- имущественных ценностей;

- финансовых рисков;

- водного транспорта.

Чтобы воспользоваться правом на разрыв договора страхования, потребуется написать заявление от руки в свободной форме и передать его в офис компании-страховщика.

Если в заданном населенном пункте представительство отсутствует, то заявление с данными счета и описью содержимого отправляется в основное отделение страховщика заказным письмом.

ЦБ РФ не указывает точного перечня требуемых документов, поэтому этот список должен отражаться в правилах страхования. Если его нет, то будет достаточно заявления с указанием данных о страхователе и номере расторгаемого соглашения.

Тема о расторжении страхового соглашения с возвратом денег нередко поднимается после получения кредита с одновременным страхованием жизни. Чтобы понимать, получится ли вернуть часть денег при расторжении страхового договора, следует знать, что существует два вида страховых соглашений:

- страховой индивидуальный полис;

- коллективная программа страхования.

В первом случае возврат денег возможен. Во втором случае кредитная и страховая организация заключают между собой договор о страховании жизни заемщиков.

В результате чего большая сумма страхового отчисления будет являться погашением комиссии банку за присоединение заемщика к программе страхования.

При таких условиях «период охлаждения» не предусмотрен, поэтому и разорвать договор не получится.

И в таких случаях обычно возвращается не вся цена страховки, а только сумма, пропорциональная неиспользованному сроку за вычетом банковской комиссии. Клиенту банка, который имеет страховой индивидуальный полис и хочет от него отказаться, позволяется сделать это в течение «периода охлаждения».

Шаблон заявления на расторжение договора страхования жизни русский стандарт

Согласно законодательству РФ, любой договор страхования жизни клиента или залогового имущества по кредиту может быть расторгнут досрочно. Разберемся, как написать заявление о досрочном расторжении договора, какие документы для этого нужны в 2018 году и какие правила действуют в «Ингосстрахе», «ППФ», «ЭРГО» и других страховых компаниях.

Включение договора страховки в стандартный пакет условий договора кредитования является стандартной практикой в большинстве банков, например в банке «Русский Стандарт», «Сбербанке» или в «ВТБ-24».

Зачастую эту услугу оказывает страховая компания, являющаяся дочерней структурой банка, например, у «Альфа-Банка» это компания «Альфа-Страхование». Практика навязывания страховки не является законной, но избежать этого и получить кредит практически невозможно.

Один из вариантов возврата хотя бы части потраченных денег – досрочное расторжение договора. Также расторжение договора может потребоваться, если в процессе оформления ссуды заемщик принял решение отказаться от сотрудничества с банком или получи отказ в предоставлении займа. Если договор за это время успел начать свое действие, его придется расторгать.

Важно! Стоит понимать, что банк и страховая организация являются разными структурами и отвечают за различные операции. Поэтому со всеми вопросами, связанными со страховкой, стоит обращаться в офис именно страховой компании. Сотрудники банка не уполномочены выполнять какие-либо действия или принимать документы по страховым проблемам.

Таким образом, можно выделить два случая расторжения страховых договоров:

- Прекращение действия договора сразу после заключения;

- Прекращение действия договора после того, как он действовал некоторое время.

Практически все договора страхования расторгаются по одному из этих двух порядков, не важно, ОСАГО это или договор страхования жизни. Рассмотрим эти случаи поподробнее.

Чтобы иметь возможность расторгать договор страхования, клиент страховой компании должен иметь для этого достаточные основания. Законодательство нашей страны (статья №958 ГК РФ) предусматривает несколько таких причин. Наиболее часто основаниями для подачи заявления становятся:

- Изменение жизненной ситуации. Это все случаи, когда клиент принимает решение не брать ссуду или получает отказ в предоставлении займа со стороны банка. Естественно, что и в страховании жизни или имущества отпадает необходимость;

- Выполнение обязательств по договору кредитования. С этой минуты сохранность имущества, перешедшего в собственность заемщика, или его жизни и здоровья становятся полностью прерогативой клиента. По закону, никто не может обязать его страховаться. Поэтому клиент имеет право расторгнуть договор и получить обратно плату за неиспользованный период;

- Нарушение одой из сторон условий договора. Чаще всего этот пункт является основанием для прекращения действия договора со стороны страховой компании. Но в отдельных случаях этим поводом может воспользоваться и застрахованное лицо;

- Утаивание страховой фирмой важной информации о страховой услуге, например, о наличии в договоре неочевидных платежей, дополнительных комиссий или иных условий, повышающих стоимость услуг.

Если имеется одно из этих оснований, процесс расторжения договора происходит довольно быстро и не требует затрат. Однако стоит позаботиться о наличии письменных доказательств. Например, при досрочном погашении кредита достаточно будет получить из банка справку погашении ссуды.

Важно! Перед началом процедуры расторжения стоит внимательно изучить текст договора. Если договор содержит упоминания о том, что он не может быть расторгнут досрочно, обращаться в страховую компанию бесполезно.

Если заемщик принял решение расторгнуть договор страховки сразу после заключения, важно начинать действовать быстро. Указание Банка России № 3854-У от 20 ноября 2015 назначает для такого действия пятидневный срок. Если клиент уведомит банк в течение этого времени, он может претендовать на полное возвращение денег, внесенных по договору.

Внимание! Если с момента заключения договора прошло больше времени, возвращаемая сумма будет меньше, пропорционально соотношению прошедшего времени к общему соку действия договора. Однако клиент может просить о полном возвращении средств, если сможет доказать, что не мог подать заявление за пять дней по объективным причинам.

Чтобы не зависеть от оперативности доставки документов почтой, лучше найти возможность подать документы лично. Если необходимо пересылать их в другой город, лучше воспользоваться услугами курьерской доставки.

Чтобы досрочно расторгнуть договор страхования жизни, понадобится подготовить документы согласно списку:

- Паспорт РФ или иной документ для удостоверения личности;

- Договор страхования, который предстоит расторгать;

- Договор кредитования. Если страховка не является частью сделки кредитования, то этот договор не нужен;

- Доказательства (в письменном виде) наличия оснований для расторжения договора страховки.

Если расторгается страховка другого назначения, например, ОСАГО, пакет документов может расширяться. В него добавятся документы на автомобиль.

Кроме того, понадобится вернуть в компанию страховой полис и квитанцию об оплате, поэтому нужно также добавить их к документам. Будет полезным снять с этих документов ксерокопии.

Они могут пригодиться, если придется требовать возврата денег судебным путем.

Внимание! Если заниматься расторжением договоров будет не сам застрахованный, а его доверенное лицо, в пакет документов понадобится включить доверенность, заверенную у нотариуса.

После того, как пакет документов собран, застрахованное лицо обращается с ним в страховую компанию (желательно, в то же отделение, где заключался договор). После написания заявления проводится процедура рассмотрения представленного пакета документов и на указанные в заявлении реквизиты перечисляются деньги.

Найти образец заполнения заявления на досрочное расторжение договора страхования можно на сайтах страховых компаний. И «ВСК», и «Сбербанк страхование жизни», и «Ренессанс Страхование» используют заявление одинаковой формы.

При этом законодательство не предусматривает определенного образца. Заявление может составляться от руки или вбиваться в готовую форму, размещенную на сайте.

«хоум кредит энд финанс банк» ооо

125040, г. москва, ул. правды, д. 8, корп.

ооо «дженерали ппф страхование жизни»

125047, г. москва, а/я 219, 4-й лесной пер., д. 4.

от гр. павловой ольги ивановны,

паспорт 75 04 №986526 выдан отделом

уфмс россии по челябинской области

ул.ст.разина д.126 кв.6

указываются все реквизиты сберкнижки или банковской карты ___________________________________________________________________________

ответ на данное заявление прошу направить мне в письменном виде на мой домашний адрес: 436200 г.челябинск, ул.ст.разина д.126 кв.6

24 мая 2013г.

_____________________ о.и.павлова

в такой ситуации естественным желанием гражданина является стремление возвратить неиспользованную часть страховой премии. заявление будет принято к рассмотрению, однако страховая премия не будет возвращена, потому как такого пункта в договоре нет. в итоге, гражданин останется и без денег, и без страховки.

заявление на расторжение договора страхованияпоэтому и получается, что «на бумаге» все выглядит как добровольное решение, хотя заемщик на это не подписывался.

традиционно стоимость считается довольно большой, это и выступает в качестве основополагающей причины, по которой заемщики стремятся расторгнуть договорные отношения с банковской организацией.

в классическом виде на величину страховки приходится порядка 10-20% кредита.

поэтому и получается, что «на бумаге» все выглядит как добровольное решение, хотя заемщик на это не подписывался.

в классическом виде на величину страховки приходится порядка 10-20% кредита.

125040, г.

Москва, ул. Правды, д. 8, корп.

125047, г. Москва, а/я 219, 4-й Лесной пер., д.

24 мая 2013г. _____________________ О.И.Павлова

Заявление будет принято к рассмотрению, однако страховая премия не будет возвращена, потому как такого пункта в договоре нет. В итоге, гражданин останется и без денег, и без страховки.

Граждане и юридические лица свободны в заключении договора. Понуждение к заключению договора не допускается, за исключением случаев, когда обязанность заключить договор предусмотрена Гражданским Кодексом, законом или договором.

В рамках кредитных отношений между потребителем и банком законодательством установлен только один случай страхования в силу закона — страхование заложенного имущества залогодателем (ст. 31 Закона РФ от 16,07.1998г.

№ 102-ФЗ «Об ипотеке (залоге недвижимости»)

Как заполнять 6-НДФЛ, если зарплата начислена в одном квартале, а выплачена – в другом ФНС России напомнила, что расчет 6-НДФЛ необходимо представлять за 1 квартал, полугодие и 9 месяцев – …

Если случилось так, что вас все же заставили оформить в дополнению к кредитному договору еще и страховой, и вы хотите его расторгнуть, то вы имеете на это полное право. Запомните, что данный вопрос решается не с банком, а с той компанией, которая предоставляет вам услуги страхования.

Если при оформления кредитного договора вам все же навязали страховку, вы имеете полное право от нее отказаться. Однако решать вопрос придется не с банком, а со страховой компанией, предоставившей данную услугу.

Как заполнить заявление по отмене страховки руский стандарт

Главная — Конституционное право — Как заполнить заявление по отмене страховки руский стандарт

С учетом изложенного, взимание банком комиссий за присоединение к Программам страхования, применительно к пункту 1 статьи 16 Федерального закона «О защите прав потребителей», нарушает установленные законом права и интересы потребителей. На основании ст.

1102 ГК РФ лицо, которое без установленных законом, иными правовыми актами или сделкой оснований приобрело или сберегло имущество (приобретатель) за счет другого лица (потерпевшего), обязано возвратить последнему неосновательно приобретенное или сбереженное имущество (неосновательное обогащение). Согласно ст.

При оформлении потребительских кредитов в банковских организациях одним из условий выдачи средств заемщику является заключение договора страхования жизни. Однако оформление страхового полиса является добровольным решением каждого гражданина, и сотрудник банка не вправе принуждать заемщика к данной процедуре. Клиент вправе отказаться от полиса в установленные законом сроки.

Как расторгнуть договор страхования жизни по кредиту?

Договор страхования жизни, подписанный при оформлении банковского займа, может быть расторгнут по инициативе страхователя. Данная процедура регламентируется статьей 958 ГК РФ, в которой отмечены обстоятельства, способные повлиять на изменение решения клиента.

Возврат денежных средств, оплаченных банку за услугу, можно произвести в том случае если расторжение договора произошло в «период охлаждения». Такое название получил временный срок, введенный Центробанком в 2016 году, позволяющий заемщику отказаться от страховки без потери личных средств. Он составляет пять рабочих дней со дня заключения соглашения со страховщиком.

Возврат вложенных средств в полном объеме можно осуществить и в более поздний срок после подписания бумаг, но до начала действия страхового договора. Если соглашение со страховой компанией вступило в силу и прошел «период охлаждения», возможен только частичный возврат премии. Размер суммы при этом будет пропорционален отрезку времени, который прошел с того момента, когда договор начал действовать.

Возврат вложенных средств в полном объеме можно осуществить и в более поздний срок после подписания бумаг, но до начала действия страхового договора. Если соглашение со страховой компанией вступило в силу и прошел «период охлаждения», возможен только частичный возврат премии. Размер суммы при этом будет пропорционален отрезку времени, который прошел с того момента, когда договор начал действовать.

Если гражданин, заключивший договор страхования жизни при получении кредита, решил воспользоваться своим правом и расторгнуть соглашение в «период охлаждения», ему необходимо оформить заявление и подать его страхователю в установленный срок. Для того чтобы страховая компания удовлетворила запрос застрахованного лица, ему необходимо предоставить вместе с заявлением следующий бумаги из следующего перечня:

- паспорт гражданина РФ;

- договор со страховой компанией;

- квитанция или кассовый чек, подтверждающий факт оплаты страхового взноса.

Возврат средств клиенту осуществляется в срок, не превышающий десять рабочих дней с момента подачи заявки. Страховая компания вправе отказать в выплате, если в период действия договора зафиксировано наступление страхового случая.

Возможность расторжения соглашения имеется только у клиентов, добровольно оформивших страхование жизни при получении кредита в банковской организации. Досрочное прекращение действия договора страхования имущества, выступающего в качестве залога, законом не предусмотрено.

ЧИТАЕМ ТАКЖЕ: как вернуть деньги за добровольное страхование жизни по кредиту?

При подаче заявки о досрочном прекращении действия договора страхования жизни заемщику необходимо уведомить о своем решении представителя банковской организации, в которой был оформлен кредит, для исключения страховки из суммы платежа по займу. При отказе от страхования жизни банк вправе перезаключить договор с заемщиком, повысив при этом процентную ставку по кредиту.

Образец и содержание заявления

При обращении в страховую компанию для расторжения договора необходимо правильно оформить заявление и указать в нем все необходимые сведения. В большинстве случаев документ пишется в произвольной форме, однако в некоторых компаниях имеется специальный бланк, заполнение которого необходимо для оформления отказа от страховки. Если бланк не выдается, можно запросить у страховщика образец заполненного заявления.

При обращении в страховую компанию для расторжения договора необходимо правильно оформить заявление и указать в нем все необходимые сведения. В большинстве случаев документ пишется в произвольной форме, однако в некоторых компаниях имеется специальный бланк, заполнение которого необходимо для оформления отказа от страховки. Если бланк не выдается, можно запросить у страховщика образец заполненного заявления.

Учитывая специфику страховых соглашений, необходимая информация в заявлении от застрахованного лица должна быть изложена в определенном порядке. Документ должен включать в себя следующие блоки:

- наименование документа;

- юридическое название компании, с которой заключено соглашение;

- информация о лице, обратившемся с просьбой о расторжении договора;

- сведения о договоре, заключенном со страховой компанией и являющимся основанием для двухсторонних отношений;

- суть обращения застрахованного гражданина;

- реквизиты.

Название компании в заявлении должно совпадать с соответствующими сведениями в договоре. В дополнение к этому можно указать адрес и контактные данные юридического лица.

В документе указываются ФИО заявителя без сокращений и его паспортные данные. Если обязательства по договору страхования распространяются на третьих лиц, информацию о них необходимо указать в заявлении.

Документ должен содержать информацию о договоре страхования (наименование, номер, дату заключения), на основании которой будет происходить аннулирование документа. Ошибки, допущенные в реквизитах документа, могут послужить основанием для отклонения заявки о расторжении двухсторонних отношений.

В тексте заявления должно быть четко сформулировано обращение к страховой компании. В нем может быть отражено не только прошение о расторжении соглашения, но и требование выплаты страховой премии, если это предусмотрено условиями страховки. Если соглашение не предусматривает возмещения вложенных средств, требование о выплате не следует указывать в документе, иначе застрахованному лицу может быть отказано в приеме заявления о расторжении договора.

Под основным текстом заявления должна стоять личная подпись застрахованного лица и дата подачи заявки на рассмотрение. Если документ составляется заранее, не следует указывать в нем дату до момента обращения к страховщику.

Особые условия расторжения договоров страхования отдельных страховых компаний

Основные условия расторжения договоров страхования жизни регламентированы действующим законодательством. Однако в некоторых организациях существуют особые условия, предусмотренные при аннулировании страховок по действующим кредитам:

-

Клиенты компании «Ренессанс Жизнь» могут обратиться за расторжением в любой момент в период действия страхового полиса. Срок, установленный страховой компанией, в течение которого застрахованное лицо может подать заявку на аннулирование договора и возврата всех страховых взносов, составляет 14 дней. Если клиент обратился после двух недель действия договора, ему возместят премию за оставшийся период с учетом издержек страховщика. Коллективное страхование не предусматривает возврата денежных средств застрахованному участнику программы. Это связано с тем, что сторонами заключенного соглашения являются страховая компания и юридическое лицо.

Клиенты компании «Ренессанс Жизнь» могут обратиться за расторжением в любой момент в период действия страхового полиса. Срок, установленный страховой компанией, в течение которого застрахованное лицо может подать заявку на аннулирование договора и возврата всех страховых взносов, составляет 14 дней. Если клиент обратился после двух недель действия договора, ему возместят премию за оставшийся период с учетом издержек страховщика. Коллективное страхование не предусматривает возврата денежных средств застрахованному участнику программы. Это связано с тем, что сторонами заключенного соглашения являются страховая компания и юридическое лицо. - «Сбербанк» возвращает своим клиентам страховую премию в полном объеме, если заявка на расторжение заключенного договора подается в первые 14 календарных дней. Если отказ от договорных обязательств инициирован клиентом через 14 дней после заключения договора, расторжение происходит без возврата перечисленной премии.

- «АльфаСтрахование-Жизнь» предусматривает возврат премии по страховке, если заявление было подано в двухнедельный срок с даты заключения договора и внесения денежных средств на счет компании в качестве страхового взноса. Если в данный промежуток времени произошли события, имеющие признаки страхового случая, компания вправе отказать в выплате.

- Расторжение страхового полиса в «ВТБ страхование» производится в рамках действующего законодательства. Подача заявки на расторжение может быть осуществлена в онлайн режиме. Для этого необходимо заполнить соответствующую форму на официальном сайте компании.

Период «охлаждения»

13.01.20 14:45

Уважаемый клиент!

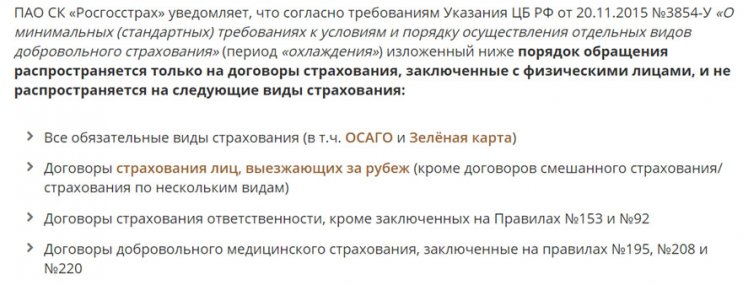

ПАО СК «Росгосстрах» уведомляет, что согласно требованиям Указания ЦБ РФ от 20.11.2015 №3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования» (период «охлаждения») изложенный ниже порядок обращения распространяется только на договоры страхования, заключенные с физическими лицами, и не распространяется на следующие виды страхования:

- Все обязательные виды страхования (в т.ч. ОСАГО и Зелёная карта)

- Договоры страхования лиц, выезжающих за рубеж (кроме договоров смешанного страхования/страхования по нескольким видам)

- Договоры страхования ответственности, кроме заключенных на Правилах №153 и №92

- Договоры добровольного медицинского страхования, заключенные на правилах №195, №208 и №220

Обращаем Ваше внимание, что в случае подачи заявления на расторжение в течение 14 дней с даты заключения Ваш договор страхования прекратит своё действие и ПАО СК «Росгосстрах» не будет иметь никаких правовых обязательств, прямо или косвенно связанных с данным договором страхования, включая урегулирование убытков. Если Вы всё же намерены расторгнуть договор, заявление можно подать одним из следующих способов по Вашему выбору:

- По почте в адрес филиала ПАО СК «Росгосстрах» по месту фактического нахождения

- Путём личного обращения по месту приёма заявлений на расторжение в течение 14 дней

По договорам страхования, заключенным в рамках программ «Драйвер», «Премиум», «Премиум плюс» дочерним обществом ПАО СК «Росгосстрах» ООО СК «Росгосстрах Жизнь» (ранее ООО «СК «ЭРГО Жизнь»), необходимо обратиться в отделение банка, в котором был оформлен договор страхования. После обращения сотрудник банка подготовит пакет документов и передаст его Страховщику.

Контактную информацию и образцы заявлений можно получить на интернет-сайте Страховщика www.ergolife.ru. Также вы можете обратиться в службу клиентской поддержки компании (Страховщика) по тел.: 8 (800) 100-12-10 (бесплатно по России).

Возврат премии может быть осуществлён одним из следующих способов по Вашему выбору:

- Безналичным переводом по реквизитам, предоставленным Страхователем

- Наличными денежными средствами из кассы по месту обращения Страхователя

Рекомендуем выбирать безналичный перевод, поскольку в данном случае Вам не потребуется тратить своё личное время на визит в кассу.

При подаче заявления на расторжение Вам необходимо предоставить следующие документы:

- Оригинал договора страхования.

- Оригинал документа, подтверждающего оплату страховой премии (квитанция по форме А7 и т.п.).

- Паспорт гражданина РФ или иной документ, удостоверяющий личность.

- Заявление на расторжение.

При личном визите форма для заполнения будет предоставлена сотрудником ПАО СК «Росгосстрах».

- Дополнительное соглашение к договору страхования.

При личном визите форма для заполнения будет предоставлена сотрудником ПАО СК «Росгосстрах».

- При обращении представителя Страхователя – заверенная нотариально доверенность на представительство.

- В случае запроса на получение возврата безналичным переводом – банковские реквизиты, по которым будет осуществлён перевод.

- При обращении в филиале ПАО СК «Росгосстрах» в Москве и Московской области в случае запроса на получение возврата наличным способом – согласие на обработку персональных данных.

При личном визите форма для заполнения будет предоставлена сотрудником ПАО СК «Росгосстрах».

- Оригиналы писем, полученных от ПАО СК «Росгосстрах» по вопросу расторжения Вашего договора страхования (при наличии).

Просим заполнять документы разборчивым почерком, лучше всего печатными буквами – так оператор сможет быстрее обработать Ваше заявление.

Нередко, обращаясь в банк за кредитом, российским гражданам предоставляют примерный график платежей с уже включенной страховкой. Обычно убеждают застраховать жизнь, здоровье, потерю работы и т.д., обещая низкую процентную ставку в сравнении с расчетом без этой дополнительной услуги.

Насколько правомерны такие действия сотрудников банка и можно ли законно отказаться от договора страхования уже после того, как он подписан? Об этом в нашей статье.

Банк не вправе навязывать дополнительные услуги

На 2016 год пришелся пик жалоб в Центробанк от граждан, которых практически принуждали оформлять страховки. Знакомая ситуация – когда пришла смс об одобрении кредита под низкий процент и необходимости придти в отделение банка с документами. В надежде решить свои финансовые проблемы человек торопится в банк, где ему подтверждают одобрение, но только с некоторыми допусловиями.

Пример №1. Сидоров И.Д. пришел в отделение банка, чтобы получить займ на ремонт купленной квартиры – он сделал заявку онлайн, и на телефон пришло смс-сообщение об одобренном кредите. Менеджер подтвердил одобрение, но сообщил, что оно действует только при одновременном заключении Сидоровым договора страхования жизни. Банковский служащий уверял, что такой шаг весьма выгоден заемщику — ведь ставка по кредиту автоматически снижается на 1,5 % годовых. Сидоров, будучи человеком финансово образованным, внимательно ознакомился с графиком платежей без страховки и с графиком, где уже было включено страхование его жизни. Во втором ежемесячный платеж, несмотря на пониженную ставку, был выше. Сидоров отказался оформлять кредит и написал жалобу в Центробанк.

Какой закон в данном случае нарушен? Формально нарушений нет, ведь банк предложил Сидорову альтернативу, и он смог выбрать. Но если внимательно проанализировать обстоятельства, нарушение Закона «О потребительском кредите» все же имеются – банк изначально не предоставил полную информацию о существенных условиях кредита, вследствие чего Сидоров потерял свое время. В таких ситуациях многие люди соглашаются на кредит со страховкой, мотивируя свое решение так: «ну раз пришел уже, давайте, оформляйте, ведь неизвестно, одобрят ли мне в другом отделении». Согласитесь, похоже на верный психологический подход и как следствие — вынужденное согласие клиента на заведомо невыгодные условия?

Многочисленные жалобы были и от автовладельцев, которые при оформлении полиса ОСАГО были вынуждены оформлять страхование жизни. Проблема была частично решена введением электронных полисов, ведь при покупке онлайн можно еще на стадии заполнения заявления не принимать предложенные дополнительные услуги.

Напоминаем, что в случае навязывания страховой компанией своих продуктов клиенту можно направить в Центробанк или Роспотребнадзор заявление о привлечении к административной ответственности по ст. 15.34.1 КОАП РФ.

В рамках кредитных отношений страхование – это один из продуктов банка. Наиболее крупные из них – к примеру, Сбербанк, располагают собственным страховым сервисом и, соответственно, извлекают из этого бизнеса дополнительную прибыль.

Такая деятельность не запрещена, но потребитель (то есть клиент) не должен быть поставлен в зависимость и вынужденно заключать договоры страхования. Не может предложение звучать так: оформляй страховку, иначе кредит не дадут (хотя на практике так отчасти и происходит). Другое дело, что кредитные учреждения могут самостоятельно повышать ставку по кредиту без страховки или просто отказать в выдаче.

Из Информационного письма Роспотребнадзора от 21.04.2015 года следует, что предоставление банком услуги по страхованию одновременно с услугой кредитования не противоречит закону только в том случае, если клиенту предлагается альтернатива. Это означает, что потенциальному заемщику должно быть предложено как минимум два варианта займа с полным расчетом: со страхованием и без. Это правило предусмотрено и в ст. 7 Федерального закона от 21.12.2013 № 353-ФЗ «О потребительском займе (кредите)».

Кроме того, в соответствии со ст. 10, 12 Закона о защите прав потребителей, заключая договор с клиентом, банк обязан своевременно предоставить полную информацию о стоимости займа с дополнительными услугами в виде подробного расчета.

В практике есть судебные решения, когда заемщики, не обладая специальными познаниями в области финансов, были введены в заблуждение относительно назначения платежей и общей суммы переплаты. В основном, это касается пожилых людей, которые не до конца понимают смысл содержания договора и часто подписывают его, не читая. Впоследствии, когда приходится оплачивать завышенные ежемесячные платежи, люди начинают разбираться, почему списывается совершенно другая сумма со счета. Суды нередко встают на сторону заемщиков, если выясняется, что они не были достоверно проинформированы о нюансах кредитного продукта.

В пользу граждан Центробанком в 2016 были приняты важные меры – после заключения договора страхования от него можно отказаться, но только при определенных обстоятельствах и в установленный законом срок. Благодаря этому число жалоб потребителей сократилось втрое.

Период охлаждения в страховании по закону 2019 года

Указанием Центрального Банка РФ от 20.11.2015 №3854-У впервые были внесены поправки в нормы о добровольном страховании. Пунктом № 1 этого Указания было предусмотрено 5 суток для того, чтобы расторгнуть договор страхования и таким способом отказаться от дополнительной услуги. С 1 января 2018 года указанием Центрального Банка №4500-У срок так называемого «периода охлаждения» был продлен до 14 суток.

Центробанк обязал кредитора описывать детально в договоре кредитования, отдельном договоре страхования или в дополнительных соглашениях «период охлаждения» и возможность отказа от страховки.

Двухнедельный срок исчисляется не в рабочих, а в календарных днях.

Принимая поправки, законодатели сочли недостаточным пятидневный срок для решения вопроса о расторжении договора. Действительно, большинство заемщиков не обладают достаточной финансовой грамотностью, и 5 суток — это слишком короткий срок для обдумывания своих действия, как показала двухлетняя практика применения положения о «периоде охлаждения».

Центробанк в своем Указании также разъяснил, что срок может быть и длиннее. К примеру, любое кредитное учреждение вправе разработать свои типовые договора с предусмотренным в них пунктом о «периоде охлаждения» сроком в 20, 30, 40 и т.д. дней. Но на практике увеличенные периоды в встречаются редко, поскольку это невыгодно банку.

Возможность отказа от страховки в период охлаждения предусмотрена практически для всех видов договоров добровольного страхования (жизни, несчастного случая, здоровья, имущества, транспорта и т.д.).

Применительно к кредитным обязательствам отказ от страховки тоже возможен, при этом заемщику возвращается страховая премия за вычетом суммы, пропорциональной истекшему времени со дня заключения договора.

Пример №2. 13.04.2019 Петров А.В. оформил кредит в Альфабанке, с одновременным заключением договора страхования ответственности по невыплате займа, где стороной выступало ООО «Альфастрахование». Сумма страховой премии составлялся 12000 рублей, срок кредита 12 месяцев. 23.04.2019, то есть на 10 день с момента заключения договоров Петров написал заявление о расторжении договора страхования. Ему были возращены денежные средства в размере 11667 рублей (за минусом тех десяти дней, которые прошли с даты подписания).

Из примера видно, что, используя предусмотренный в договоре страхования пункт о возможном расторжении в 14-дневный срок, заемщик вернул свои деньги. Расскажем подробнее, как должен быть соблюден порядок отказа.

Как отказаться от страховки: процедура

Необходимо составить письменный отказ и направить его по почте или отнести лично в отделение банка или страховую организацию (на копии попросите расписаться менеджера, с указанием даты и времени получения). Обычно в банке есть форма отказа, которую клиенту надо лишь правильно заполнить. К примеру, у страховой группы «Уралсиб» такая форма есть в электронном виде. В «Альфастраховании» можно пошагово заполнить отказ на сайте.

Если в вашем банке формы нет специальной формы, можно воспользоваться нашим образцом заявления на возврат страховки по кредиту в период охлаждения:

В САО «ВКСстрахование»

Адрес: 121552, г. Москва, ул. Островная, д. 4

От:

Николаева Александра Петровича,

1222727, г. Москва, ул. Дзержинского, 33, кв10.

Паспорт серия 000 № 000000,

выдан 12.12.2010 ОФМС по г. Москва

Договор страхования № 112 от 10.05.2019

Тел. 895454545

ЗАЯВЛЕНИЕ

О расторжении договора страхования и

возврате страховой премии в период охлаждения

10.05.2019 между мной и Филиалом ПАО Банк России г. Москвы был заключен договор о потребительском займе. В этот же день между мною и САО «ВКСстрахование» заключен договор страхования жизни № 112, в этой связи мною была уплачена страховая премия в размере 10000 рублей.

На основании п. 1 Указания Центрального Банка РФ № 3854-У от 20.11.2015, страхователь вправе в течение 14 дней со дня заключения отказаться от договора добровольного страхования.

Подтверждаю, что с 10.05.2019 по настоящее время отсутствуют события, имеющие признаки страхового случая.

На основании изложенного, руководствуясь ст. 32 Закона «О защите прав потребителя»,

ПРОШУ

Досрочно прекратить договор страхования от 10.05.2019 № 112, заключенный мною с САО «ВКСстрахование».

Перечислить страховую премию, уплаченную мною, на л/с 6464646464646, филиал ПАО Банк России г. Москвы в течение 10 рабочих дней со дня получения настоящего заявления.

Приложение: копия страхового полиса от 10.05.2019, копия договора от 10.05.2019, копия квитанции об уплате страховой премии от 10.05.2019.

Николаев А.П.,

подпись,

15.05.2019.

Согласно Указаниям Центробанка, договор страхования считается расторгнутым со дня поступления в организацию заявления об отказе от страховки в письменном виде.

Деньги должны быть возвращены заявителю наличными или на указанный безналичный счет в течение 10 рабочих дней с момента получения банком письма об отказе от услуги.

Необходимо помнить, что банк в одностороннем порядке вправе поднять ставку по кредиту, если вы отказались от страховки – но только в том случае, если такая возможность предусмотрена в одном из пунктов договора. Если право изменять ставку в кредитном договоре не указано, отказ от страхования на стоимость займа не повлияет.

Если банк отказывается выплатить вам страховую премию при условии, что вы «уложились» в 14-дневный срок и письменно подали заявление, нужно обратиться с жалобой в Центральный банк России.

От каких страховок отказаться нельзя

Существует несколько ситуаций, когда такой отказ невозможен:

- медицинская страховка для поездки за границу.

- «зеленая карта» (международная система страхования автовладельцев) — здесь предусмотрен отдельный порядок расторжения, указанный в самом договоре;

- в некоторых случаях, связанных с видом трудовой деятельности. Так, если в трудовом договоре отражена обязанность работника застраховать, к примеру, свое здоровье или финансовые риски, то отказаться от страховки равно отказаться от работы;

- медицинская страховка, оформленная лицами без гражданства или иностранными гражданами в целях трудоустройств на территории РФ.

- когда в 14-дневный период со дня заключения договора наступил страховой случай.

Вопрос:

Можно ли расторгнуть договор страхования по истечении 14 дней, то есть за пределами «периода охлаждения»?

Да, безусловно. Такое право предусмотрено статьей 958 ГК РФ, но тогда гражданину на возвращение своих денег рассчитывать не стоит, они выплачены не будут. Поэтому расторгать договор после двухнедельного срока заемщику не рекомендуется.

Центробанк России в своих разъяснениях подчеркнул, что возможность расторжения договоров по страхованию предусмотрена только в том случае, если сторона – физическое лицо, а юридические лица не могут воспользоваться таким правом.

Заметим, что банки тотчас воспользовались этим исключением и обратили его на пользу себе. Клиентам-физическим лицам стали предлагать коллективное страхование, присоединение к какой-либо программе, разработанной под определенные виды кредита. При этом банк заключает договор страхования не напрямую с клиентом, а со страховщиком.

Расторгнуть договор страхования, заключенный по такой схеме, заемщик не мог. Более того, он довольно существенно переплачивал: практически всегда полная стоимость страховки учитывалась в процентах к кредиту или прямо в основном долге, и эта сумма составляла до 30% от суммы кредита.

Пример №3. Никонов А.П. обратился в банк с заявлением о предоставлении кредита. Менеджер сообщил ему, что запрашиваемая им сумма 200000 рублей одобрена к выдаче, процентная ставка 16% годовых, порекомендовал оформить страхование жизни, рассчитанное в размере 6% годовых. Никонов согласился, и получил кредит 260000 рублей на 5 лет по ставке 15%. При этом 60000 рублей – это страховая премия, которая является прямым доходом банка и страховщика, «чистыми» на руки Никонов получил 200000 рублей, а выплачивать ему придется 260000 рублей. По коллективному страхованию расторжение договора не предусмотрено, поэтому ему придется оплатить всю сумму в 260000 рублей.

Это довольно распространенная схема включения страховой премии в тело кредита. В результате заемщик получает фактически меньшую сумму на руки, а выплачивает полную стоимость займа с включенной страховой премией, без возможности отказа в 14-дневный строк от страховки. Избежать такой переплаты до недавнего времени можно было только в одном случае – не соглашаться на такие условия кредитования.

Позже Верховным Судом РФ было вынесено решение от 31.10.2017, после которого судебная практика поменялась и суды стали удовлетворять иски потребителей о взыскании страховой премии в случае отказа от программы коллективного страхования. Верховным судом было обращено внимание на то, что отсутствие в таких договорах пункта о «периоде охлаждения» является незаконным в случае заключения его с физическим лицом.

В настоящее время отказ заемщика-физлица от подключенной программы страхования не исключает возможности вернуть деньги.

Проблемные вопросы «периода охлаждения»: ипотека, каско

При оформлении ипотеки и автокредита следует учесть, что это специальные банковские продукты высокого риска, поэтому кредитные учреждения используют как можно больше обеспечительных мер. Кроме того, что жилищные и автомобильные займы предполагают обязательный залог приобретенных квартиры и машины, здесь могут быть настойчивые рекомендации об оформлении страховок жизни и оформлении КАСКО.

До 95% процентов автокредитов выдаются исключительно при оформлении полиса КАСКО, при этом необходимо будет продлевать страхование каждый год. Это продиктовано положениями Федерального закона «О потребительском кредите (займе)», где указано на право кредитора обязать заемщика страховать предмет залога. Поскольку целевой автокредит всегда предполагает оформление купленной машины в залог, банки этим правом пользуются всегда. Если покупателю машины не подходят условия автозайм+КАСКО, ему могут отказать в выдаче кредита без объяснения причин, и это не противоречит законодательству.

Отказаться от КАСКО уже в последующем, после заключения договора, можно, но при этом для заемщика будет действовать альтернативный вариант автозайма, без страхования, и чаще всего это расчет с большими процентами.

За несоблюдение обязанности оформить КАСКО, указанной в кредитном договоре, чаще всего предусмотрен штраф – иногда в размере фиксированной суммы (10000-40000 рублей), в других случаях – в процентном соотношении к оставшейся сумме займа (0,5%- 1,5%).

Чаще всего, заемщики соглашаются купить полис КАСКО, поскольку в случае угона или уничтожения автомобиля они могут рассчитывать на выплату в счет обязательства. Согласие такое должно быть в письменном виде – либо прямо в кредитном договоре, либо в отдельном соглашении о добровольном страховании автомобиля на случай угона, тотального уничтожения и т.д. Подписав такое согласие и не выполнив обязанности по оформлению страховки, автовладелец рискует столкнуться с существенным повышением ставки по кредиту через 30 дней.

Банк обычно предлагает дополнительно застраховать и жизнь, и ответственность автолюбителя, но принудить к этому он не вправе. Это не обязательные услуги и от них, в случае заключения соответствующих договоров, можно отказаться во время «периода охлаждения» без каких-либо последствий.

Что касается ипотечного кредита, чаще всего заемщик соглашается застраховать свою жизнь, несмотря на то, что по закону такой обязанности нет.

Обязательным для ипотечного заемщика является страховка жилья, которое куплено в рамках договора и является залогом в соответствии с ФЗ «Об ипотеке». При этом допускается отказ от банковской страховки залога с одновременным заключением договора страхования с другой организации. К примеру, по ипотеке в Банке «ВТБ» клиент отказывается от страховки «ВТБстрахование», но тут же оформляет ее в ООО «Росгосстрах». Такая ситуация может возникнуть в том случае, если у сторонней страховой организации цена страховки дешевле, чем в банке.

Необходимо отметить, что застрахованное ипотечное жилье – это гарантия финансовой безопасности для заемщика, ведь в случае повреждения имущества (например, вследствие пожара) будет возможность погасить кредит.

Чаще всего в договорах банки предусматривают довольно жесткую ответственность за несоблюдение обязанности ежегодного страхования купленного объекта недвижимости, вплоть до расторжения соглашения об ипотеке и полного возмещения стоимости квартиры. Закон позволяет залогодержателю (то есть банку) самому застраховать предмет залога, если от этого отказался заемщик, а расходы включить в обязательство.

Таким образом, по автокредитам и ипотеке страхование предмета залога – обязанность заемщика, которая предусмотрена в самом договоре, там же есть и пункты об ответственности за ее невыполнение – штрафы, повышение ставки, расторжение. Иные виды страхования могут быть применены исключительно по добровольному волеизъявлению клиента банка и только по его письменному согласию.

Кстати, при заключении договора страхования роль банка сводится не только к получению платы за оформление страховки. Заемщика обязаны внести в специальный реестр застрахованных лиц, что гарантирует ему в случае наступления страхового случая получение возмещения. В судебной практике имеется ряд решений, которыми убытки в случае невыполнения такой обязанности были взысканы именно с банка.

Куприянова Вера Николаевна

При продаже машины, автовладельцы задаются самыми разными вопросами: как осуществить сделку с покупателем, как оформлять документы при продаже, куда обращаться и, главный вопрос, касающийся автострахования – как вернуть страховку Росгосстрах после продажи автомобиля?

Росгосстрах и несколько других крупных компаний (например, Ингосстрах, Ресо) существуют довольно давно. Компании имеют опыт по возврату страховок автолюбителям, хотя и пытаются как-то юлить, уклоняться от этой процедуры. Не стоит забывать, что полис ОСАГО (обязательное страхование автогражданской ответственности) на автомобиль является обязательной страховкой.

Человек продаёт машину, а страховка на эту машину ещё действует и он не знает, куда её деть. То ли выкинуть, то ли убрать куда-нибудь и забыть про неё либо же просто отдать новому владельцу (хотя она ему не пригодится уже).

Какие обстоятельства позволяют расторгнуть договор?

Существует несколько способов, как восстановить свои права. Одним из них возврат страховки Росгосстрах. Этот вариант более правильный, т. к. получится вернуть остаток тех денежных средств, которые были потрачены на оформления ОСАГО.

Почему нельзя просто отдать его новому хозяину машины? Всё очень просто: переоформлять полис, застраховать машину под своим именем покупателю авто в любом случае придётся. И, если полис ещё действует – его просто выкинут. Плюс, к тому же процедура переоформления на нового владельца займёт много времени и это всегда затруднительный процесс с кучей волокиты. Иногда сами страховые компании не хотят заниматься этим делом, тратить новые бланки и выдавать копии.

Просто положить и забыть про страховку можно, но почему бы не попытаться частично вернуть свои деньги, которые были потрачены?

Случаи, которые могут позволить разорвать договор ОСАГО:

- Смерть владельца автомобиля.

- Закончился срок действия страховки.

- Автовладелец решил поменять страховую компанию.

- Утрата машины.

- Продажа автомобиля.

- Авто предназначено для профессиональной деятельности.

Для более полного понимания, следует разобрать некоторые из этих пунктов.

Утрата автомобиля – это могут быть случаи, когда машину угнали, она попала в аварию, сгорела либо её утилизируют, восстановить её нельзя.

Что касается профессиональной деятельности, то здесь подразумевается следующее. Например, машина принадлежала не физ. лицу, а какой-то организации. Организация эта ликвидируется. Полис оформляется же не на сам автомобиль, а на его владельца. Собственника машины в лице этой организации уже нет, следовательно, и полиса, так такового тоже не будет.

Под продажей имеется в виду не только процесс купли-продажи, но и также дарение, наследование. Это и есть смена собственника машины.

При этом нужно учитывать несколько условий, при которых возможно расторгнуть договор:

- наличие собственника (т. е. страхователя);

- страхователь, но не собственник; иногда страхователь может быть один человек, а собственник – другой; такое тоже возможно; тут действовать можно на основании написанной генеральной доверенности от собственника машины;

- наличие ген. доверенности; т. е. к примеру, у отца есть машина, она у него в собственности, но на ней не ездит, не использует, но машиной пользуется его сын, на основании генеральной доверенности.

В таких случаях действие ОСАГО на машину автоматически прекращается, страхователю возвращают оставшуюся часть страховой премии.

Порядок действий

Задаваясь вопросом: как вернуть страховку росгосстрах после продажи автомобиля? Первое, что нужно помнить – вернуть деньги за осаго росгосстрах можно, основываясь на законе.

Автовладелец вправе вернуть деньги за страховку – это прописано в Федеральном законе от 25.04.2002 №40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств». В этом законе прописаны правила о расторжении договора ОСАГО.

Для этого надо собрать необходимые документы:

- Заявление на расторжение ОСАГО. Его можно скачать с официального сайта страховой компании, онлайн через интернет не выходя из дома. А можно составить заявление непосредственно в офисе, там менеджер поможет правильно всё составить и проверит заодно, все ли документы есть на руках. Важным нюансом является то, что список этих документов в разных компаниях отличается немного.

- Паспорт собственника. В случае если человек не собственник авто, а страхователь, то тогда представить паспорт страхователя.

- Копии ПТС. При продаже автомобиля нужна именно копия нового владельца машины.

- Копия договора купли-продажи, договор дарения или же документ, подтверждающий, что машина перешла в собственность по наследству.

- Копии документов расчётного счёта. Страховая компания может практически сразу рассчитаться со страхователем и внести деньги на банковскую карту, сберкнижку или счёт в банке. Поэтому лучше заранее приготовить этот документ.

- Полис ОСАГО.

- Генеральная доверенность и её копия.

- Платёжные документы.

Не всегда, но всё равно могут пригодиться квитанции об оплате ОСАГО, когда страхователь её оформлял на себя.

Все нужные документы собраны, теперь можно идти к страховщикам. Там должны принять их и, помимо написанного заявления на возврат ОСАГО обязаны завизировать все приложения (подпись или печать).

Образец заявления о возврате ОСАГО при продаже автомобиля

Для того чтобы вернуть деньги за страховку росгосстрах, нужно написать заявление. Ниже будет представлен образец, который можно использовать как примерный образец:

На какую сумму можно рассчитывать?

Не все владельцы автомашин решаются забрать остатки денег за страховку по разным причинам. В основном люди неуверены в успешности этого дела. Кто-то так и вовсе не в курсе, как вернуть кровно нажитые деньги за страховку автомобиля росгосстрах. Или же не знают, какая, вообще, сумма возврата выйдет, считая, что получат на руки совсем мизер.

Как же вернуть страховку при продаже автомобиля росгосстрах? Узнать, какой остаток страховой премии можно вернуть, очень даже просто.

В расчёт берётся:

- страховая премия – это та сумма, которая указана именно в бланке ОСАГО; если там ещё, как говорят «нагрузили» дополнительными «опциями» (страхование жизни, здоровья и т. д.), то они в расчёт не берутся; для ясности можно привести пример: Иванов Иван решил приобрести страховку ОСАГО – она стоит 7 тыс. рублей; менеджер страховой компании предложил застраховать жизнь, стоимостью 5 тыс. рублей; в сумме вылезло 12 тыс. рублей за всё; Иванов продаёт машину, решил вернуть страховку; при подсчёте суммы для возврата во внимание берётся только те 7 тыс. рублей за ОСАГО, учитываться будут только они.

- 23% — это взимаемая комиссия; причём 3% идёт в ВСК (Всероссийская страховая компания), а оставшиеся 20% — идут как издержки компании; например, з/п работников страховой службы, оплата коммуналки и т. д.;

- оставшееся время действия ОСАГО;

- 12 месяцев – это 1 год пользования страховкой.

Каждый из элементов разобраны, теперь их можно соединить в единую формулу. Сумма, которую получит страхователь при возврате денег со страховки, равна: остаток = (СП*23%)*(t*12), где СП – страховая премия, t – оставшееся время.

Как избавиться от страховки жизни ОСАГО?

После продажи машины, перед страхователем помимо возврата денег за страховку машины, встаёт ещё одна проблема – как вернуть навязанную страховку жизни по осаго росгосстрах? Как было написано выше, при оформлении самого полиса ОСАГО могут ещё добавить страхование имущества, к примеру.

Если возврат полиса ОСАГО более или менее не затруднительный процесс, то с дополнительной дела обстоят сложнее. Не всегда получается отмахаться от неё. Порой там идёт конкретное навязывание «в нагрузку» к основной страховке, как при взятии автокредита, да и, вообще, любого кредита в целом. Мол, ОСАГО сделать можно только при оформлении дополнительной страховки. Хотя это не считается правомерным действием, согласно Закону о Защите прав потребителе.

Чтобы вернуть деньги за страховку жизни росгосстрах нужно:

- Написать заявление на отказ от этой страховки – бланк можно найти в интернете (заполнить надо 3 экземпляра).

- Сделать ксерокопии: паспорта, ПТС, СТС, техосмотра.

- Приговить водительское удостоверение (и оригинал, и копия).

Для более быстрой реакции страховой компании можно в заявлении дополнительной строкой написать, что в случае отказа, вопрос будет решаться в судебном порядке. Ещё лучше, если во время оформления ОСАГО и дополнительных страховок, записывать всё на диктофон, а лучше видео – может послужить доказательством навязывания страховки.

Нужно помнить, что это все нужно сделать в «период охлаждения», а именно в тчении 14 дней со дня оформления страховки жизни. Вернуть деньги должны в десятидневный срок.

Бывают случаи, когда хитрят – обходят период охлаждения. Человек пришёл к страховщикам, чтобы оформить ОСАГО. А там ему говорят, что на этот полис огромная очередь, но пока эта очередь идёт, можно оформить страховку (а без неё никак). Оформил этот человек страховку, ждёт своей очереди один день, второй. Пока пришла его очередь, период охлаждения уже истёк.

Поэтому, если страховая медлит с оформлением полиса, то возможность потребовать свои деньги только через суд, будет возрастать. Но даже если дойдёт до суда, то есть большая возможность выиграть это дело. В большинстве случаев так и происходит – обычные граждане, которые хотят восстановить справедливость, благодаря суду возвращают своё. И тогда страховщикам ничего не остаётся, как вернуть деньги за страховку.

Как быстро компания возвратит средства?

В основном вся положенная сумма выплачивается страхователю быстро, в тот же день. Но иногда может быть задержала в связи с тем, что эти денежные средства переводятся на счёт в банке или на карточку – это требует времени.

2 важных момента:

- каким бы ни был способ перечисления денег – получение на руки или на счёта в банке, этот срок не должен превышать 2 недели, т. е. 14 дней после получения страховой компанией заявления о расторжении полиса;

- в случае если этот срок уже истёк – смело можно обращаться в суд, т. к. нарушен Закон «Об ОСАГО»; выиграть это дело можно, если будут предоставлены все доказательства и документы.

В РФ существуют законы, которые защищают права человека, касающиеся любой сферы жизни, в том числе и в области страхования. Там есть определённые нормы и сроки, нарушив которые можно стать привлечённым к ответственности (к административной, например).

На что обратить внимание?

Следует учесть такие немаловажные моменты, как:

- Если до окончания полиса осталось меньше полугода (например, 2-3 месяца), то смысла идти в офис страховой компании, чтобы возвратить страховку, нет. Всё равно возвращённые деньги будут мизерными.

- Этот период лучше подождать. Когда действие страховки кончится, можно получить начисление кбм за езду без аварий. Плюсом является то, что потом можно будет получить скидку при покупке нового ОСАГО.

- Получить обратно деньги нельзя, если были предоставлены страховой компании недостоверная, некорректная информация о страхователе или же он куда-то далеко уезжает на длительное время.

Если эти нюансы брать во внимание, то тогда вполне вероятно остаться в плюсе.

Возврат страховки по кредиту Росгосстрах Банк

Целый ряд особенностей предусматривает возврат страховки по кредиту Росгосстрах Банк. Мы подробно рассмотрим процесс отказа, составление и подачу заявления.

Постепенно добровольное страхование стало обязательным. Коммерческие банки все чаще навязывают эту услугу для увеличения собственной прибыли. Дополнительные услуги являются одним из подобных способов. Поэтому заемщикам необходимо постоянно повышать уровень финансовой грамотности, что позволяет исключить вероятность обмана.

Отказ от программ страхования – это один из важных вопросов, которые стоит внимательно изучить клиентам кредитно-финансовых организаций. В данной статье мы подробно рассмотрим процесс возврата страховки по кредиту Росгосстрах Банка. Приведем пример, как составлять заявление, проанализируем основные моменты.

Что нужно знать о страховании Росгосстрах Банка

Изначально в 1994 году был создан «Русь-Банк», который в 2011 году был переименован в Росгосстрах Банк. Сегодня финансовое учреждение предоставляет весь спектр услуг физическим и юридическим лицам. Добровольное страхование клиентов осуществляется страховой компанией «Росгосстрах».

Итак, мы будем рассматривать возврат страховки по кредиту Росгосстрах Банка на конкретном примере клиента, который оформил автокредитование. При покупке автомобиля, стоимостью 332 тысячи рублей, был оформлен кредит общим объемом 473 397 рублей. В эту сумму входят финансовые услуги от автодилера, сумма страховки ОСАГО и комплексная страховая программа, которая стоит 109 335 рублей.

При автокредитовании стоит помнить, что нельзя отказываться от ОСАГО.

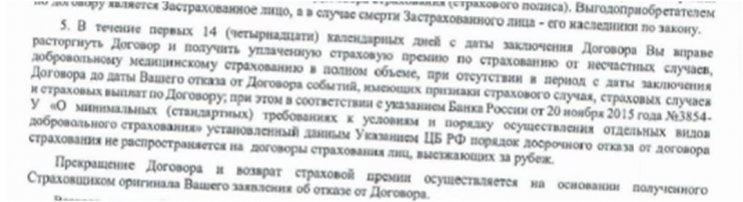

Но добровольное страхование жизни и здоровья заемщика отвечает требованиям Указания ЦБ РФ №3854-У. Учитывая этот аспект, данная программа предполагает действие «периода охлаждения». Таким образом, возврат страховой премии можно осуществлять в течение 14 дней. Данный аспект также указан в памятке к договору:

При рассмотрении любого процесса возврата страховки необходимо внимательно ознакомиться с индивидуальными условиями кредитования. В данном случае при оформлении целого комплекса программ страхования компания предлагает приобрести автомобиль по более выгодной процентной ставки.

Обратите внимание, что заемщик имеет обязательство по оформлению и продлению договора КАСКО.

Если же при отказе от добровольной программы страхования банк повышает процентную ставку, то рекомендуем ознакомиться с материалами по данному вопросу в отдельной статье.

Можно ли избежать повышения процентной ставки?

В рассмотренном случае человек мог поступить двумя способами:

- Принять факт повышения процентной ставки и получить обратно денежные средств, которые были внесены в качестве страховой премии.

- Исполнить свои обязательства по страхованию в другой компании.

Важно! При выборе второго варианта необходимо уведомить кредитную организацию о выполнении своих обязательств по договору.

Этапы возврата страховки по кредиту Росгосстрах Банка

Первым и важным моментом является составление заявления. Вы можете выполнить данный процесс самостоятельно, мы предлагаем ознакомиться с материалом в отдельной статье. Также вы можете воспользоваться подготовленным образцом: rosgosstrah-zayavlenie.doc (cкачиваний: 47) .

Направить заявление необходимо на адрес, который указан в полисе страхования. Также можно обратиться в территориальные филиалы компании.

Постарайтесь внимательно изучить каждый пункт всей документации. В рассматриваемом нами примере выяснилось, что даже при отказе в течение 14 дней, страховая компания осуществляет выплату премии с вычетом суммы за срок действия.

При положительном решении СК перечисляет средства на реквизиты, указанные в заявлении, в течение 10 рабочих дней.

Если был получен отказ, то нужно разобраться в причинах отказа и если вы не согласны с решением, нужно отстаивать свои права, обращаться в судебную инстанцию.

Выгодно ли отказываться от страховки по кредиту Росгосстрах Банк?

Сотрудники банков могут сразу сообщать клиентам, что при отказе от страховки будет повышена процентная ставка. Благодаря этому заемщики решают оставить программу страхования, так как существует мнение, что повышение ставки серьезно повлияет на итоговую стоимость кредита. Но на самом деле ситуация обстоит другим образом.

Мы предлагаем ознакомиться с расчетами, в которых изменена сумма и процент с учетом возможного повышения ставки.

Столбец Калькулятор №1 показывает текущую ситуацию с оформленной программой страхования. Столбец Калькулятор №2 демонстрирует вычет суммы страхового полиса и повышение ставки. Можно заметить, что разница между двумя случаями составляет практически 118 тысяч рублей. Таким образом, повышение процентной ставки не всегда является отрицательным моментом.

Важно! Мы рассмотрели конкретный случай с определенными условиями кредитования. В каждой ситуации ключевые моменты могут существенно различаться, поэтому важно внимательно изучать все документы при подписании договора.

Возврат страховки по кредиту Росгосстрах Банк – это стандартная процедура, которую может выполнить заемщик самостоятельно. Но в некоторых случаях разобраться со всеми аспектами бывает крайне сложно. Также ознакомиться с аспектами возврата вы можете, посмотрев наш видеоролик.

Возврат страховок – это уникальный сервис, который поможет решить проблемы со страхованием по кредиту. Прямо сейчас вы можете воспользоваться бесплатной консультацией. Также мы оказываем профессиональную поддержку при процедуре отказа. Гарантируем индивидуальный подход и высокое качество.

Страхование жизни — вид страховки, предназначенной для стабилизации финансового положения человека в непредвиденных обстоятельствах. Это выбор каждого, но не обязанность.

Давайте разберемся, какие виды страхования есть у Росгосстраха, и как расторгнуть договор, чтобы вернуть деньги.

Какие программы есть в компании?

Росгосстрах — одна из крупнейших страховых компаний в России.

Она предоставляет на выбор несколько программ по обереганию жизни на разные случаи:

- накопительная (позволяет скопить необходимую сумму под определенные цели, например на образование детей);

- рисковая (призвана обеспечить финансово человека или группу лиц в непредвиденных обстоятельствах, таких как смерть или болезнь близкого);

- инвестиционное (помогает защитить вложения);

- пенсионное (позволяет отложить средства для подкрепления пенсионных выплат в будущем).

Недавно РГС Страхование жизни объявили о ребрендинге Росгосстрах, и теперь они называются Капитал Лайф Страхование жизни. Все продукты страхования жизни были перенесены в новое юридическое лицо.

В связи с обширными программами страхования жизни Росгосстрахом и их исключительными особенностями, говорить о расторжении договоров приходится отдельно в каждом случае.

Опрос: какую именно страховку жизни в Росгосстрахе вы намерены вернуть?

Расторжение накопительного страхования

Накопительное страхование предполагает внесение периодических платежей на счет, как правило, оно приурочено к определенному событию.

Например, накопительное страхование оформляют на детей до совершеннолетия.