Содержание

- Заполняем новые разделы НДС-декларации

- Раздел 8 «Сведения из книги покупок…»

- Приложение 1 к разделу 8 «Сведения из дополнительных листов книги покупок»

- Раздел 9 «Сведения из книги продаж…»

- «Посреднические» разделы 10 и 11

- Раздел 12 — для неплательщиков, выставивших счета-фактуры с НДС

- Как заполнить раздел 8 в декларации по НДС

- Кому следует вносить данные в раздел 8 в налоговом отчете по НДС

- Правила отражения сведений в разделе 8 НДС-декларации

- Когда потребуется оформить приложение 1 к разделу 8

- Итоги

- Как заполнить декларацию по НДС

- Регламент сдачи отчетности

- Состав декларации

- Заполнение разделов декларации

- Загрузить сведения из книги покупок и продаж (разделы 8-12)

- xml-файлы в формате НД по НДС

- xml-файлы в формате документа

- Файлы MS Excel

- Лицензия

Заполняем новые разделы НДС-декларации

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 20 марта 2015 г.

Содержание журнала № 7 за 2015 г.Л.А. Елина, экономист-бухгалтер

Комментарий к разделам 8—12 новой формы декларации

Больше всего вопросов у бухгалтеров вызывает заполнение разделов 8—12. Именно в этих разделах при тестировании программ для сдачи НДС-декларации в инспекцию часто обнаруживались ошибки. Это заставило многих серьезно понервничать. Особенно много нестыковок было вначале — когда разработчики еще не отладили свое программное обеспечение. В более новых версиях программ ошибок встречается меньше. Так что прежде чем заполнять и отправлять НДС-декларацию в инспекцию по телекоммуникационным каналам связи, обновите «отчетную» программу.

В разделах 8—12 довольно много однотипных полей (001, 010 и др.). Подробно рассмотрим правила их заполнения на примере первого нового раздела — раздела 8. Но и об особенностях заполнения других разделов-новинок и приложений к ним также не забудем.

Раздел 8 «Сведения из книги покупок…»

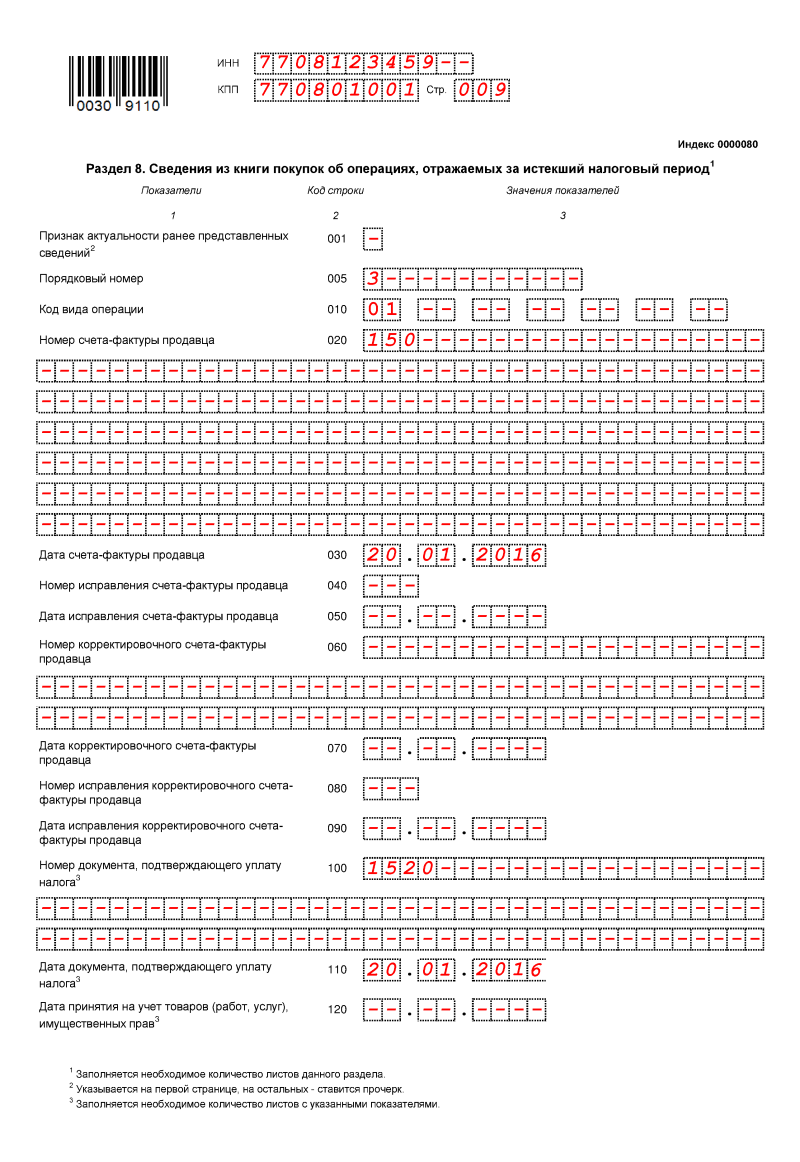

В этом разделе надо заполнить два листа по каждому счету-фактуре, по которому в книге покупок заявлен НДС к вычету.

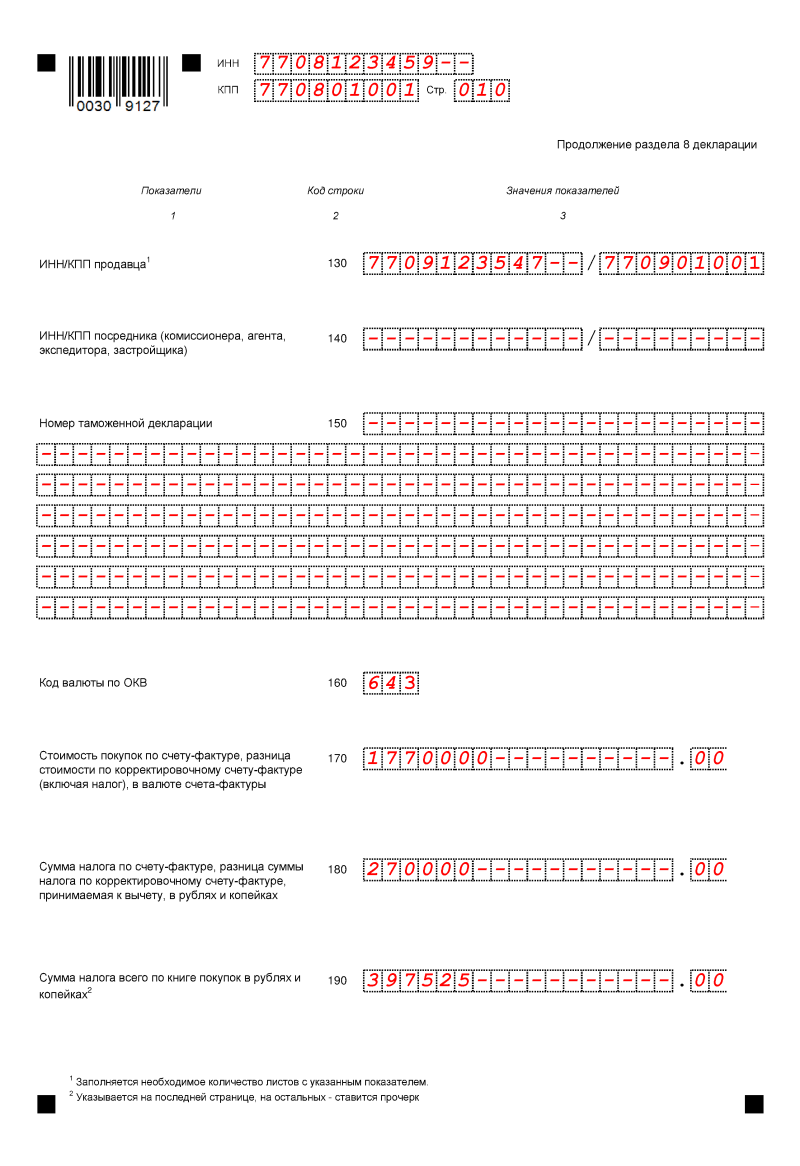

Раздел 8. Сведения из книги покупок об операциях, отражаемых за истекший налоговый период (1)

| Показатели | Код строки | Значения показателей |

| 1 | 2 | 3 |

| Признак актуальности ранее представленных сведений (2) | 001 | В первичной декларации в разделах 8—12 в строке 001 ставится прочерк. А в случае представления уточненной декларациипп. 45.2, 46.2, 47.2, 48.2, 49.2, 50.2, 51.2 Порядка, утв. Приказом ФНС от 29.10.2014 № ММВ-7-3/558@ (далее — Порядок): <если>в ранее представленной декларации сведения по конкретному разделу отсутствовали, а в уточненной они есть, либо сведения были неверные или неполные — ставится «0» и далее заполняется сам раздел; <если>сведения раздела первичной декларации были правильные и не требуют изменений — ставится «1». При этом в других строках раздела (к примеру, в строках 005, 010—190 раздела 8) ставятся прочерки. Разделы 8—12 декларации могут состоять из нескольких листов. В таком случае значение в строке 001 указывается только на первом листе, в остальных листах ставится прочерк |

| Порядковый номер | 005 | Отражается порядковый номер записи из графы 1 книги покупок, в которой зарегистрирован счет-фактура |

| Код вида операции | 010 | В разделах 8—11 важно правильно проставлять коды операций. Причем желательно использовать не только ранее утвержденные кодыутв. Приказом ФНС от 14.02.2012 № ММВ-7-3/83, но и новые, рекомендованные налоговой службой в январеПисьмо ФНС от 22.01.2015 № ГД-4-3/794 |

…

| Общая сумма дохода | 020 | Внимательно переписывайте номера счетов-фактур, особенно если они содержат латинские буквы, дефисы и прочие символы. Правда, бывает невозможно угадать, из какого алфавита (русского или латинского) продавец проставил буквы в номере счета-фактуры. В таком случае лучше уточнить правильный номер у контрагента, чтобы ваши данные были идентичны |

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ДУМИНСКАЯ Ольга Сергеевна Советник государственной гражданской службы РФ 2 класса

“Если продавец выставил счет-фактуру с номером, в котором есть префиксы (буквы и символы), он должен правильно перенести этот номер в книгу продаж, данные из которой будут отражены в разделе 9 декларации. А покупатель, получивший такой счет-фактуру, должен полностью перенести его номер в графу 3 книги покупок, из которой в автоматизированном режиме формируются данные раздела 8 декларации. В таком случае не возникнет сложностей при автоматизированной проверке записей из книги покупок покупателя и из книги продаж продавца”.

| Дата счета-фактуры продавца | 030 | |

| Номер исправления счета-фактуры продавца | 040 | |

| Дата исправления счета-фактуры продавца | 050 |

…

| ИНН/КПП продавца (1) | 130Проверьте ИНН и КПП контрагента через сервис «Проверка контрагента»Письмо ФНС от 27.11.2014 № ЕД-4-15/24519. Если обнаружите явные ошибки, лучше исправьте их. Особое внимание уделите ИНН, ведь КПП у организации может быть несколько. К примеру, в счете-фактуре, полученном от обособленного подразделения, должен быть указан КПП этого подразделения. Программа проверки может указать, что КПП неверный (если на сайте налоговой службы забит КПП только самой организации, а не ее подразделения). Однако из-за этого не должно быть сложностей с прохождением проверки НДС-декларации и ее приемом инспекцией |

|

| ИНН/КПП посредника (комиссионера, агента, экспедитора, застройщика) | 140Проверьте ИНН и КПП контрагента через сервис «Проверка контрагента»Письмо ФНС от 27.11.2014 № ЕД-4-15/24519. Если обнаружите явные ошибки, лучше исправьте их. Особое внимание уделите ИНН, ведь КПП у организации может быть несколько. К примеру, в счете-фактуре, полученном от обособленного подразделения, должен быть указан КПП этого подразделения. Программа проверки может указать, что КПП неверный (если на сайте налоговой службы забит КПП только самой организации, а не ее подразделения). Однако из-за этого не должно быть сложностей с прохождением проверки НДС-декларации и ее приемом инспекцией |

“Если счет-фактура выставлен обособленному подразделению покупателя, то в строке 6б счета-фактуры указывается КПП этого подразделения. Продавец переносит КПП в книгу продаж, так что затем КПП автоматически отражается и в строке 100 раздела 9 декларации по НДС. Когда счет-фактура выставляется обособленным подразделением продавца, то покупатель в графе 10 книги покупок проставляет КПП, который продавец указал в строке 2б счета-фактуры. И этот же код автоматически отражается в строке 130 раздела 8 декларации”.

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

На сайте ФНС в разделе «НДС 2015» налоговая служба разместила ответы на часто задаваемые вопросы. Один из таких вопросов — о проверке КПП при приеме декларации.

Ответ на него специалисты ФНС дали такой: «Несоответствие КПП в записях книг покупок и продаж при правильном сопоставлении других реквизитов записи не будет являться ошибкой».

Так что не стоит бояться, если сервис проверки контрагента на сайте ФНС выдает, что в КПП ваших контрагентов есть ошибки.

| Номер таможенной декларации | 150 |

…

| Код валюты по ОКВ | 160 | |

| Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая налог), в валюте счета-фактуры | 170Разницы в суммах одного и того же счета-фактуры у продавца и покупателя возможны. Причем не только из-за ошибок, но и, к примеру, из-за неполного принятия к вычету НДС покупателем по причине того, что товары используются как в облагаемой, так и в не облагаемой НДС деятельности. Или же в других ситуациях, когда покупатель заявил изначально лишь часть вычета, а остальное — позже | |

| Сумма налога по счету-фактуре, разница суммы налога по корректировочному счету-фактуре, принимаемая к вычету, в рублях и копейках | 180Разницы в суммах одного и того же счета-фактуры у продавца и покупателя возможны. Причем не только из-за ошибок, но и, к примеру, из-за неполного принятия к вычету НДС покупателем по причине того, что товары используются как в облагаемой, так и в не облагаемой НДС деятельности. Или же в других ситуациях, когда покупатель заявил изначально лишь часть вычета, а остальное — позже |

“Сумма налога, заявленная к вычету покупателем, не должна быть больше, чем сумма налога, отраженная продавцом по конкретному счету-фактуре. Если в соответствии с правилами гл. 21 НК РФ покупатель по одному счету-фактуре применяет вычеты в разных налоговых периодах, то один и тот же счет-фактуру надо регистрировать в книге покупок по мере возникновения права на вычеты (в соответствующих суммах)”.

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

| Сумма налога всего по книге покупок в рублях и копейках (2) | 190 | Здесь надо показать сумму НДС из строки «Всего» книги покупок. Эту строку надо заполнить только на последней странице раздела 8 декларации. На остальных страницах по строке 190 ставится прочеркп. 45.5 Порядка |

________________________

(1) Заполняется необходимое количество листов с указанным показателем.

(2) Указывается на последней странице, на остальных — ставится прочерк.

Приложение 1 к разделу 8 «Сведения из дополнительных листов книги покупок»

Приложение заполняется, к примеру, за квартал, за который уже подана первичная декларация, если в книге покупок обнаружена ошибка, влияющая на сумму НДС-вычетовп. 46 Порядка. Например, если ошибочно не зарегистрирован какой-либо из счетов-фактур либо в зарегистрированном счете-фактуре нашлись критические ошибки и запись в книге покупок нужно аннулировать.

Только не надо забывать, что с 2015 г. вычет входного НДС можно заявить в любом квартале в течение 3 лет после принятия на учет приобретенных товаров, работ, услуг или имущественных правп. 1.1 ст. 172 НК РФ. Так что можно обойтись без доплистов к книге продаж и без уточненки, зарегистрировав «забытый» счет-фактуру в более позднем квартале.

А если вы получили счет-фактуру от продавца после окончания квартала, в котором товары, работы, услуги приняты на учет, но до срока сдачи декларации за этот квартал, то у вас есть право заявить вычет по такому счету-фактуре в декларации за квартал принятия к учету товаров, работ или услугп. 1.1 ст. 172 НК РФ. В этом случае несмотря на то, что уточненную декларацию вы подавать не должны, пригодится приложение 1 к разделу 8. Ведь у вас будет дополнительный лист к книге покупок (если нет возможности внести обычную запись в книгу покупок прошедшего квартала). Как видим, не обязательно приложение 1 будет заполнено только в уточненной НДС-декларации.

Приложение 1 к разделу 8 декларации

Сведения из дополнительных листов книги покупок (1)

…

| Признак актуальности ранее представленных сведений (2) | 001 | |

| Итоговая сумма налога по книге покупок в рублях и копейках (2) | 005 | |

| Порядковый номер | 008 | |

| Код вида операции | 010 | |

| Номер счета-фактуры продавца | 020 |

…

| ИНН/КПП продавца (1) | 130 | |

| ИНН/КПП посредника (комиссионера, агента, экспедитора, застройщика) | 140 |

…

| Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая налог), в валюте счета-фактуры | 170Суммы в этих строках заполняются по тем же правилам, что и показатели граф 15—16 дополнительного листа книги покупокп. 46.5 Порядка. То есть если в доплисте регистрируется счет-фактура (корректировочный счет-фактура), запись по которому надо аннулировать, то суммы надо указать с отрицательным значением (со знаком минус)п. 5 Правил заполнения дополнительного листа книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137. А если в доплисте регистрируется счет-фактура, по которому заявляется вычет НДС, то суммы стоимости покупок и самого налога надо указывать с положительным значением | |

| Сумма налога по счету-фактуре, разница суммы налога по корректировочному счету-фактуре, принимаемая к вычету, в рублях и копейках | 180Суммы в этих строках заполняются по тем же правилам, что и показатели граф 15—16 дополнительного листа книги покупокп. 46.5 Порядка. То есть если в доплисте регистрируется счет-фактура (корректировочный счет-фактура), запись по которому надо аннулировать, то суммы надо указать с отрицательным значением (со знаком минус)п. 5 Правил заполнения дополнительного листа книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137. А если в доплисте регистрируется счет-фактура, по которому заявляется вычет НДС, то суммы стоимости покупок и самого налога надо указывать с положительным значением |

“Дополнительные листы к книге покупок или книге продаж можно заполнить, даже если не требуется аннулировать изначально отраженные в этих книгах записи. Поэтому если, к примеру, покупатель принял к учету товары 31.03.2015 (в I квартале 2015 г.), а получил счет-фактуру от продавца 20.04.2015 (во II квартале), то он вправе зарегистрировать этот счет-фактуру в книге покупок за I кварталп. 1.1 ст. 172 НК РФ. Если налогоплательщик уже успел направить декларацию за I квартал в налоговый орган, можно составить дополнительный лист к книге покупок за I квартал, представить уточненную декларацию за I квартал с заполненным приложением 1 к разделу 8. А можно пойти другим путем и зарегистрировать этот счет-фактуру в книге покупок II квартала — нарушений в этом случае не будет”.

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

| Сумма налога всего по Приложению 1 к разделу 8 в рублях и копейках (2) | 190 | Заполняется только на последней странице приложения 1 к разделу 8 декларациип. 46.6 Порядка. В ней надо отразить сумму налога, указываемую по строке «Всего» дополнительного листа книги покупок |

________________________

(1) Заполняется необходимое количество листов с указанным показателем.

(2) Указывается на последней странице, на остальных — ставится прочерк.

Раздел 9 «Сведения из книги продаж…»

В разделе 9 надо заполнить два листа по каждому выставленному счету-фактуре, а сведения брать из граф 1—19 книги продаж.

Раздел 9 также включает в себя приложение 1 «Сведения из дополнительных листов книги продаж», в котором надо указывать данные из этих доплистов. Принцип заполнения приложения 1 к разделу 9 такой же, как и приложения 1 к разделу 8.

Как видим, приложения к разделам 8 и 9 заполняются при обнаружении ошибок. Однако форма и порядок заполнения новой декларации предусматривают и возможность заполнения уточненных разделов 8 и 9 без заполнения приложений к ним. Что и в каком случае заполнять, нам пояснили специалисты налоговой службы.

“Если после представления декларации по НДС в налоговый орган обнаружены ошибки в книге покупок или книге продаж, необходимо представить уточненную декларацию с внесенными в нее изменениями, в частности в разделы 8 и 9. Для исправления таких ошибок используются дополнительные листы книги покупок и книги продаж и, соответственно, автоматически заполняемые в уточненной декларации приложения 1 к разделам 8 и 9.

При этом в разделе 8 (разделе 9) в строке 001 «Признак актуальности ранее представленных сведений» надо проставить «1» и далее заполнять этот раздел не нужно. Этот код «1» в строке 001 означает, что ранее представленные в разделе 8 (разделе 9) сведения актуальны, достоверны и в уточненной декларации не изменяются. Однако если допущенные ошибки, которые плательщик НДС желает исправить, не влияют на сумму налога, то у него есть выбор:

- <или>можно подать уточненную декларацию с исправленным разделом 8 или 9. Но имейте в виду, что в уточненной декларации раздел 8 (раздел 9) должен быть полностью заполнен — в нем должны быть отражены абсолютно все операции, а не только те, по которым вносятся исправления. В таком случае в поле 001 проставляется код «0». Этот вариант исправления удобен, если операций, отраженных в разделе 8 или 9, немного;

- <или>можно заполнить дополнительный лист книги покупок и книги продаж, и, соответственно, автоматически заполнится приложение 1 к разделу 8 (разделу 9). Этот вариант проще, если в первоначальной декларации было отражено большое количество операций.

Так что ошибки в разделе 8 (9) декларации по НДС исправляются при подаче уточненной декларации либо в приложении 1 к разделу 8 (разделу 9), либо путем уточнения этих разделов. Не требуется при исправлении одной и той же ошибки одновременно вносить изменения в сам раздел 8 или 9 и заполнять приложение к нему”.

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

В разделе 9 и приложении к нему надо указывать ИНН и КПП контрагента (покупателя). Однако если покупатели — физические лица, в счете-фактуре (сводном или индивидуальном) могут ставиться прочерки вместо ИНН и КПП. И это не ошибка — счета-фактуры им вообще могут не выставлятьсяподп. 1 п. 3 ст. 169 НК РФ. А в книге продаж можно отразить данные ленты ККТ (если были продажи через кассу) или какого-либо сводного регистра. К примеру, данные справки бухгалтера или обобщенного счета-фактурыПисьмо ФНС от 27.01.2015 № ЕД-4-15/1066@.

“Отсутствие в данных о счетах-фактурах ИНН и КПП покупателей при бесплатной раздаче рекламных товаров или при продажах физическим лицам не является ошибкой”.

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

Итак, в разделе 9 поставщик должен указать все выставленные за квартал счета-фактуры. По этим данным налоговая служба сможет затем проверить правомерность вычетов входного НДС у покупателей. В идеале в информационной системе налоговой службы ежеквартально должна проводиться перекрестная сверка всех счетов-фактур между продавцами и покупателями.

Если все сходится, вычету НДС у покупателя ничего не грозит. Однако если контрагент не будет найден или обнаружатся серьезные разногласия по суммам, номерам счетов-фактур и другим реквизитам, то налоговая служба может направить покупателю требование о представлении пояснений. В таком случае в течение 6 рабочих дней он обязан направить в ответ квитанцию о приеме требованияп. 5.1 ст. 23 НК РФ. Иначе инспекция может заблокировать банковские счета покупателя. В течение следующих 5 рабочих дней надо ответить на требование по существу — либо представив уточненную декларацию, либо дав необходимые поясненияп. 3 ст. 88 НК РФ.

Если покупатель подтвердит обоснованность своего вычета (у него есть счет-фактура и все документы для вычета), но в декларации поставщик «забыл» про эту отгрузку, у инспекторов могут возникнуть претензии к поставщику — получается, что он занизил базу по НДС.

«Посреднические» разделы 10 и 11

Разделы 10 и 11 надо заполнять в случае выставления/получения счетов-фактур в рамках деятельности в интересах другого лицапп. 49, 50 Порядка:

- на основе договоров комиссии, агентских договоров;

- на основе договоров транспортной экспедиции (если по таким договорам в составе доходов, облагаемых налогом на прибыль и иным «доходным» налогом, учитываются лишь доходы в виде вознаграждения);

- при выполнении функций застройщика.

Но делать это нужно при условии, что организации или ИП, заполняющие декларацию, сами:

- <или>являются плательщиками НДС;

- <или>освобождены от исполнения обязанностей налогоплательщиков, связанных с исчислением и уплатой НДС, но при этом они являются налоговыми агентами;

- <или>выступают налоговыми агентами и при этом не являются плательщиками НДС.

Как видим, в списке нет лиц, не считающихся плательщиками этого налога (если только они не налоговые агенты). Получается, что спецрежимникам-посредникам заполнять эти разделы вовсе не нужно. Ведь по правилам НК они должны вести журнал учета счетов-фактур и представлять в инспекцию сведения из него (а не сдавать декларацию)п. 3.1 ст. 169, п. 5.2 ст. 174 НК РФ.

“Лица, не являющиеся плательщиками НДС, и лица, освобожденные от исполнения обязанностей плательщика по ст. 145 НК РФ, не признаваемые налоговыми агентами, в случае выставления или получения счетов-фактур в рамках посреднической деятельности от своего имени (или на основе договоров транспортной экспедиции и при выполнении функций застройщика) должны представить в налоговый орган журнал учета полученных и выставленных счетов-фактур в электронной форме по телекоммуникационным каналам связи не позднее 20-го числа месяца, следующего за истекшим кварталомп. 5.2 ст. 174 НК РФ. Делать это нужно начиная с отчетности за I квартал 2015 г. Журнал учета представляется в налоговый орган в рамках документооборота по представлению отдельных документов в налоговые органы (12 ДО)утв. Приказом ФНС от 09.11.2010 № ММВ-7-6/535@ с описью документовутв. Приказом ФНС от 29.06.2012 № ММВ-7-6/465@”.

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

Как видим, посредникам-спецрежимникам очень важно определиться с тем, что они должны сдавать — НДС-декларацию или журнал учета счетов-фактур, поскольку и виды представляемых данных, и сроки их подачи разные.

Раздел 10 «Сведения из журнала учета выставленных счетов-фактур…» надо заполнять, если компания перевыставляет счета-фактуры как посредник. К примеру, если комиссионер реализует товары, в разделе 10 нужно отразить счет-фактуру, выставленный покупателю. А счет-фактуру на стоимость этих товаров, полученный от комитента, надо отразить в разделе 11 «Сведения из журнала учета полученных счетов-фактур…».

Напомним, что в журнале надо регистрировать только «транзитные» счета-фактуры, полученные (выставленные, перевыставленные) в связи с деятельностью посредника, застройщика или экспедитора. Счета-фактуры, выставленные такими организациями — плательщиками НДС на суммы своего вознаграждения, в журнале учета выставленных счетов-фактур регистрировать не нужно, только в книге продажп. 3.1 ст. 169 НК РФ. Соответственно, эти счета-фактуры будут отражены в разделе 9, а не в разделе 10 декларации.

Раздел 12 — для неплательщиков, выставивших счета-фактуры с НДС

Раздел 12 «Сведения из счетов-фактур…» предназначен для тех, кто выставил счет-фактуру с этим налогом, однако самп. 5.1 ст. 174 НК РФ:

- <или>освобожден от исполнения обязанностей плательщика НДС по ст. 145 НК РФ;

- <или>отгрузил товары (выполнил работы, оказал услуги), операции по реализации которых не подлежат обложению НДС;

- <или>не является плательщиком НДС.

В этом разделе надо отразить информацию по каждому выставленному счету-фактуре — номер, дату, ИНН и КПП покупателя, код валюты, стоимость товаров и сумму налога. На основе этих сведений инспекция может сравнить заявленные вычеты в декларации у покупателя со сведениями, указанными в разделе 12. Ведь поскольку НДС по выставленному счету-фактуре перечисляется в бюджет, покупатель может принять к вычету предъявленный ему налогПисьмо ФНС от 18.12.2014 № ГД-4-3/26274.

***

Как видим, теперь в НДС-декларацию переносятся не обобщенные суммы начислений налога и заявляемых вычетов, а вполне конкретные по каждой отгрузке или покупке. Поскольку увеличился массив указываемых в НДС-декларации данных, вырастет и количество ошибок и нестыковок. Учитывая колоссальный объем информации, которым будут располагать налоговики, можно прогнозировать, что отказов в вычете НДС станет больше. Так что на будущее тщательно проверяйте своих поставщиков.

Однако для того чтобы успешно представить декларацию в инспекцию, важно:

- сдать ее по установленным форме и формату;

- следить за правильностью указания собственных данных (ИНН, КПП и других реквизитов).

Все иные ошибки, недочеты и нестыковки (в том числе если декларация не проходит проверку на контрольные соотношения) инспекция будет выяснять уже в рамках камеральной проверки принятой декларации.

На всякий случай почаще проверяйте почту, приходящую по ТКС из налоговой инспекции. Будьте готовы вовремя представить пояснения, если у вас их затребуют.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Налоговые изменения»:

2020 г.

- Торговый сбор в Москве: что нового, № 2 Важные НДФЛ-поправки для граждан, № 2

- НДФЛ-поправки для организаций с ОП, № 1 «Прибыльные» изменения — 2020, № 1 Точечные поправки для УСН, № 1

Как заполнить раздел 8 в декларации по НДС

Кому следует вносить данные в раздел 8 в налоговом отчете по НДС

Правила отражения сведений в разделе 8 НДС-декларации

Когда потребуется оформить приложение 1 к разделу 8

Итоги

Кому следует вносить данные в раздел 8 в налоговом отчете по НДС

Раздел 8 в налоговой декларации по НДС (действующую с 1-го квартала 2019 форму утвердил приказ ФНС России от 29.10.2014 № ММВ-7-3/558, в редакции приказа ведомства от 28.12.2018 № СА-7-3/853) предназначен для отражения сведений, попавших в книгу покупок. Задачей этой книги является детализация суммы примененных за период вычетов по налогу в отношении каждого документа, полученного составителем НДС-отчета от поставщиков.

Заполнение раздела 8 доступно лишь лицам, имеющим право на использование вычетов. Кому предоставлено такое право? Только плательщикам налога (п. 1 ст. 171 НК РФ), т. е. тем, у кого имеется обязанность начислять НДС по каждой операции, облагаемой этим налогом.

Не могут заполнять раздел 8 неплательщики налога и лица, освобождаемые от платежей по НДС по ст. 145 НК РФ, у которых необходимость в подаче НДС-отчетности возникает лишь при появлении ситуации, обязывающей к начислению этого налога (неплательщик оказывается налоговым агентом, платит ввозной налог или выставил контрагенту счет-фактуру с выделением суммы налога). Однако обязанность по составлению декларации и уплате налога у таких лиц не приводит к появлению права на вычет. Соответственно, книгу покупок они не ведут, и данных для внесения в раздел 8 в НДС-отчете у них нет.

Правила отражения сведений в разделе 8 НДС-декларации

Строки, выделяемые в разделе 8, полностью отражают содержание книги покупок, форма которой утверждена постановлением Правительства РФ от 26.12.2011 № 1137. Достигается это повторением в строках 005–180 раздела наименований всех граф (с 1-й по 16-ю), содержащихся в книге.

Число листов раздела равно количеству операций, отразившихся в книге покупок. Кроме того, оно будет увеличиваться при необходимости отражения разных дат уплаты налога или принятия приобретений к учету (строки 100–120) либо информации о разных продавцах (строка 130).

Общее итоговое значение величины вычетов, отображающееся в книге в графе 16 по строке «Всего» в НДС-отчете попадет в строку 190 на последнем из листов раздела 8. На прочих листах в этой строке показываются прочерки (п. 45.5 приложения № 2 к приказу № ММВ-7-3/558@).

В сравнении с книгой раздел 8 дополнен строкой, отражающей код признака актуальности подаваемых данных (строка 001). Она задействуется при подаче уточненного отчета, подлежит заполнению только на первой из страниц раздела и допускает лишь два варианта кода (п. 45.2 приложения № 2 к приказу № ММВ-7-3/558@):

- 0 — когда происходит замена ранее поданных данных;

- 1 — когда замена не требуется.

В первой из этих ситуаций раздел 8 в уточненном НДС-отчете заполняют обновленными (дополненными или исправленными) сведениями, при этом в строку кода актуальности на всех листах, отличающихся от первого, вносятся прочерки. Во второй ситуации оформляется всего 1 лист раздела, и на нем будет отражен код признака, свидетельствующий о том, что уточнение ранее поданных сведений не производится. По всем иным строкам этого единственного листа следует показать прочерки.

Прочерк по строке, предназначенной для кода признака актуальности, появится при составлении исходной (первичной) декларации.

Когда потребуется оформить приложение 1 к разделу 8

Приложение 1 к разделу 8 НДС-декларации задействуется при оформлении к книге покупок доплистов, отражающих появление исправительных или корректировочных счетов-фактур, выписанных поставщиком в периоде, более позднем, чем исходный отчетный.

В части содержания приложение 1 к разделу 8 по строкам 005–190 соответствует форме доплиста, утвержденной постановлением Правительства РФ № 1137. Заполнять его тоже придется в количестве страниц, равном числу соответствующих операций, увеличивая это количество при необходимости показа разных дат уплаты налога или принятия приобретений к учету (строки 100–120) либо сведений о разных продавцах (строка 130).

Как и раздел 8, приложение к нему имеет строку 001 для кода признака актуальности подаваемых данных (с теми же значениями и правилами указания этого кода) и строку 190, предназначенную для отражения итоговой общей величины налога и заполняемую только на последней из страниц приложения.

Итоги

Раздел 8 в НДС-отчете детализирует сумму применяемых налогоплательщиком вычетов согласно данным, попадающим в книгу покупок. Содержание раздела определяется содержанием этой книги. Оформляют его в количестве листов, равном числу операций, попавших в книгу. Отражение доплистов в НДС-отчете предусматривается в приложении к разделу 8. Принципы внесения информации в него аналогичны применяемым при оформлении раздела 8.

Как заполнить декларацию по НДС

Регулярная отчетность по НДС требует от бухгалтера особой внимательности и точного понимания порядка заполнения всех строк декларации. Неверно проставленные коды или нарушение контрольных соотношений – причина отказа в приеме отчета, проведения камеральной проверки или привлечения к административной/налоговой ответственности.

ФАЙЛЫ

Скачать пустой бланк декларации по НДС .xlsСкачать образец заполнения декларации по НДС .xls

Регламент сдачи отчетности

По действующему налоговому законодательству все декларации по НДС в обязательном порядке сдаются по ТКС-каналам. При формировании отчета необходимо следить за изменениями, вносимыми Министерством финансов в электронный формат документа. Для корректной сдачи декларации следует использовать только актуальную версию отчета.

На составление отчета плательщику НДС или налоговому агенту дается 25 дней после завершения квартала.

Имейте в виду: использование бумажного варианта декларации по НДС допускается лишь для тех субъектов хозяйственной деятельности, которые освобождены от налога на законном основании либо не признаны плательщиками НДС и отдельные категории налоговых агентов.

Состав декларации

Квартальная декларация по НДС содержит два раздела, обязательных к заполнению:

- головной (титульный лист);

- сумма НДС, подлежащих уплате в бюджет/возврату из бюджета.

Отчетный документ с упрощенным вариантом оформления (Титул и раздел 1 с проставленными прочерками) представляются в следующих случаях:

- осуществление в подотчетном периоде хозяйственных операций, не подлежащих обложению НДС;

- ведение деятельности за пределами российской территории;

- наличие производственных/товарных операций длительного периода действия – когда для окончательного выполнения работ требуется более полугода;

- субъект коммерческой деятельности применяет спецрежимы налогообложения (ЕСХН, ЕНВД, ПСН, УСНО);

- при выставлении счета-фактуры с выделенным налогом налогоплательщиком, освобожденным от НДС.

При наличии указанных предпосылок суммы реализации по льготируемым видам деятельности проставляются в разделе 7 декларации.

Для субъектов налогообложения, ведущих деятельность с применением НДС, обязательно заполнение всех разделов декларации, имеющих соответствующие цифровые показатели:

Раздел 2 – исчисленные суммы НДС для организаций/ИП, имеющих статус налоговых агентов;

Раздел 3 – суммы реализации, подпадающие под обложение налогом;

Разделы 4,5,6 – используются при наличии хозяйственных операций по нулевой налоговой ставке или не имеющих подтвержденного статуса «нулевиков;

Раздел 7 – указываются данные по освобожденным от НДС операциям;

Разделы 8 – 12 включают в себя свод сведений из книги покупок, книги продаж и журнала выставленных счетов-фактур и заполняются всеми плательщиками НДС, применяющими налоговые вычеты.

Заполнение разделов декларации

Отчетный регламент по НДС должен соответствовать требованиям инструкции Минфина и ФНС, изложенной в приказе № ММВ-7-3/558 от 29.10.2014г.

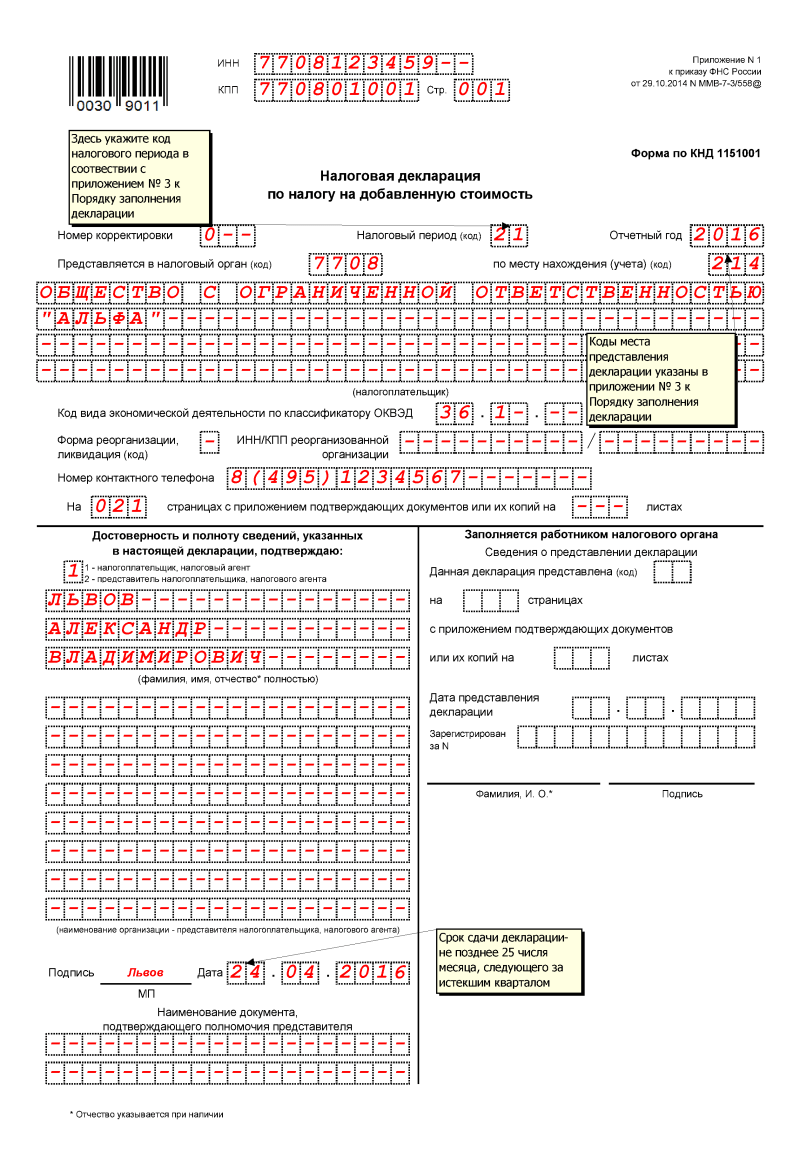

Титульный лист

Порядок заполнения главного листа декларации по НДС не отличается от правил, установленных для всех видов отчетности в ФНС:

- Данные об ИНН и КПП плательщика прописываются в верхней части листа и не отличаются от сведений в регистрационных документах;

- Налоговый период указывается кодовым обозначением, принятым для налоговой отчетности. Расшифровка кодов указана в приложении № 3 к Инструкции по заполнению Декларации.

- Код налоговой инспекции – декларация представляется в то подразделение ФНС, где плательщик зарегистрирован. Точная информация обо всех кодах территориальных налоговых органов обнародована на сайте ФНС.

- Наименование субъекта предпринимательской деятельности – в точности соответствует названию, указанному в учредительной документации.

- Код ОКВЭД – в титульном листе прописывается основной вид деятельности по статистическому коду. Показатель указан в информационном письме Росстата и в выписке ЕГРЮЛ.

- Контактный номер телефона, количество заполненных и передаваемых листов декларации и приложений.

На титульном листе проставляется подпись представителя плательщика и дата формирования отчета. В правой части листа отведено место для подтверждающих записей уполномоченного лица налоговой службы.

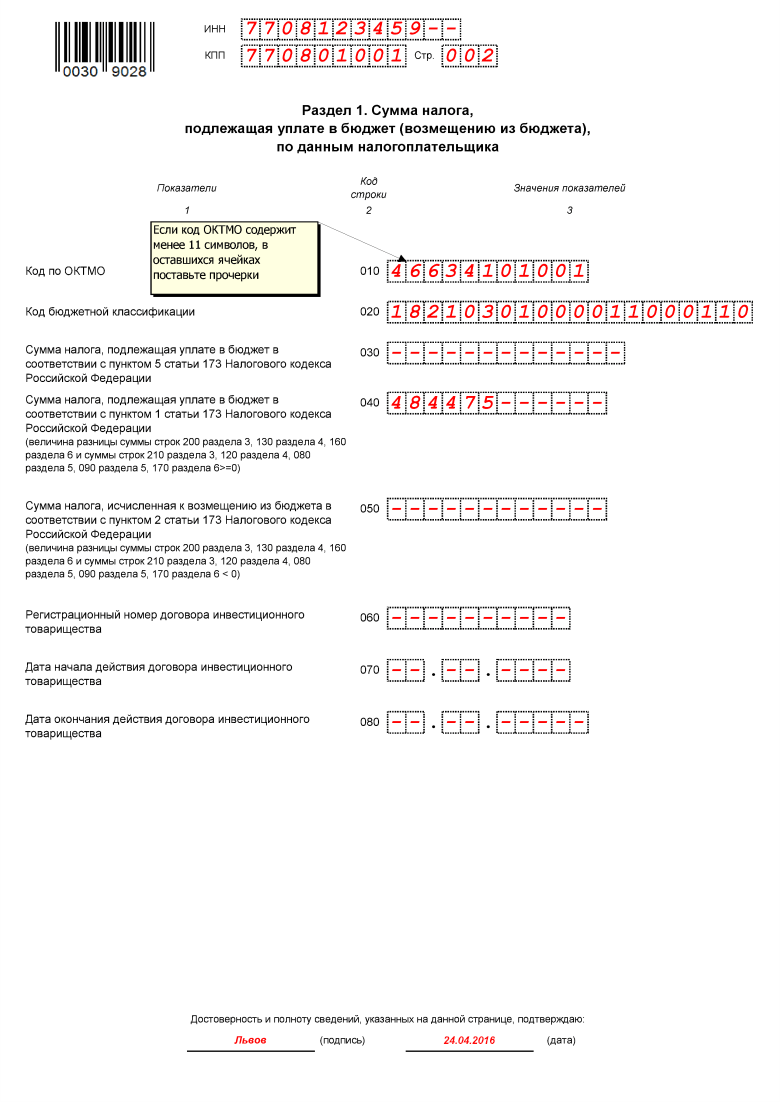

Раздел 1

Раздел 1 является итоговым разделом, в котором плательщик НДС сообщает о суммах, подлежащих уплате или возмещению по результатам бухгалтерского/налогового учета и сведениям из раздела 3 декларации.

В листе обязательно указывается код территориального образования (ОКТМО), где налогоплательщик осуществляет деятельность и состоит на учете. В строке 020 фиксируется КБК (код бюджетной классификации) по этому виду налога. Плательщики НДС ориентируются на КБК по стандартной деятельности – 182 103 01 00001 1000 110. Уточнить КБК можно в последней редакции приказа Минфина № 65н от 01.07.2013г.

Внимание: при неточном указании КБК в декларации по НДС уплаченный налог не поступит на лицевой счет налогоплательщика и будет депонирован на счетах Федерального казначейства до выяснения принадлежности платежа. За просрочку уплаты налога будет начислена пеня.

Строка 030 заполняется только в том случае, если счет-фактура выставляется налогоплательщиком-льготником, освобожденным от НДС.

В строках 040 и 050 следует записать суммы, полученные по расчету налога. Если результат подсчета положительный, то сумма НДС к уплате указывается в строке 040, при отрицательном итоге результат записывается в строку 050 и подлежит возмещению из госбюджета.

Раздел 2

Этот раздел обязаны заполнять налоговые агенты по каждой организации, в отношении которой они имеют этот статус. Это могут быть зарубежные партнеры, не уплачивающие НДС, арендодатели и продавцы муниципального имущества.

Для каждого контрагента заполняется отдельный лист раздела 2, где обязательно указывается его название, ИНН (при наличии), КБК и код операции.

При перепродаже конфиската или осуществлении торговых операций с иностранными партнерами налоговые агенты заполняют строки 080-100 раздела 2 – величина отгрузки и суммы, поступившие в качестве предоплаты. Итоговая сумма, подлежащая уплате налоговым агентом, отражается в строке 060 с учетом величин, проставленных в следующих строках – 080 и 090. Сумма налогового вычета по реализованным авансам (стр.100) уменьшает конечную сумму НДС.

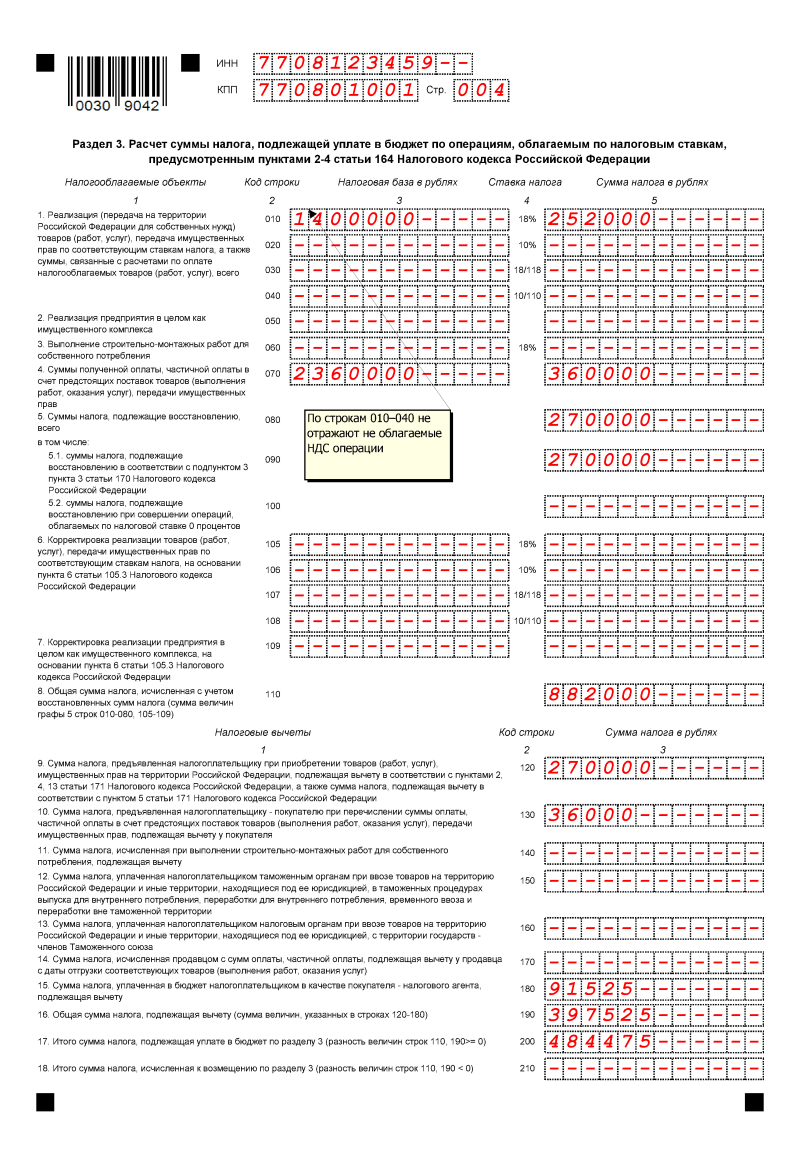

Раздел 3

Основной раздел отчетности по НДС, в котором налогоплательщики совершают расчет подлежащего уплате/возмещению налога по предусмотренным законодательством ставкам, вызывает наибольшее количество вопросов у бухгалтеров. Последовательное заполнение строк раздела выглядит следующим образом:

- В стр.010-040 отражается величина выручки от реализации (по отгрузке), облагаемой, соответственно, по применяемым налоговым и расчетным ставкам. Сумма, зафиксированная в этих строках, должна равняться величине дохода, учтенного на счете 90.1 и показанного в расчете налога на прибыль. При обнаружении расхождений показателей в декларациях фискальные органы затребуют пояснений.

- Стр. 050 заполняется в частном случае – когда продается организация, как комплекс учетных активов. База налогообложения в этом случае – балансовая стоимость имущества, умноженная на специальный поправочный показатель.

- Стр. 060 касается производственных и строительных организаций, ведущих СМР для собственных нужд. В этой строке воспроизводится стоимость выполненных работ, включающая в себя все реальные затраты, понесенные при строительстве или монтаже.

- Стр.070 – в графе «Налоговая база» в этой строке следут поставить сумму всех денежных поступлений, поступивших в счет предстоящий поставок. Сумма НДС рассчитывается по ставке 18/118 или 10/110, в зависимости от вида товаров/услуг/работ. Если реализация происходит в течение 5 дней после того, как предоплата «упадет» на расчетный счет, то эта сумма не указывается в декларации, как полученный аванс.

В разделе 3 необходимо проставить суммы НДС, которые, в соответствии с требованиями п.3 ст.170 НК необходимо восстановить в налоговом учете. Это касается сумм, задекларированных ранее как налоговые вычеты по льготным основаниям – применение спецрежима, освобождение от обложения НДС. Восстановленные величины налога суммарно отражаются в стр. 080, с конкретизацией по строкам 090 и 100.

В строках 105-109 вводятся данные о корректировке сумм НДС в учете на протяжении подотчетного периода. Это может быть ошибочное применение пониженной налоговой ставки, неправомерное отнесение операций к необлагаемым или невозможность подтверждения нулевой ставки.

Общая величина начисленного НДС указывается в строке 110 и состоит из суммы всех показателей, отраженных в графе 5 строк 010-080, 105-109. Конечная цифра налога должна равняться сумме НДС в книге продаж по итогу оборотов за отчетный квартал.

Строки 120-190 (графа 3) посвящены вычетам, призванным сумму НДС к уплате:

- Величина вычетов по строке 120 формируется на основании полученных от контрагентов-поставщиков счетов-фактур и равна сумме НДС в книге покупок.

- Строка 130 заполняется по аналогии со стр. 070, но содержит данные от суммы налога, уплаченного поставщику, как предварительная оплата.

- Строка 140 дублирует строку 060 и отражает налог, исчисленный от суммы фактических издержек при проведении СМР для нужд налогоплательщика.

- Строки 150 – 160 относятся к внешнеторговой деятельности и составляют суммы НДС, уплаченные на таможне или начисленные на стоимость товаров, ввезенных в Россию из стран ТС.

- В строке 170 необходимо прописать размер НДС, ранее начисленный на поступившие авансы, если в отчетном квартале произошла реализация.

- Строка 180 заполняется налоговыми агентами и содержит величину НДС, указанную в строке 060 Раздела 2.

Результат от сложения сумм вычетов по всем законным основаниям фиксируется в строке 190, а строки 200 и 210 – итог от совершения арифметических действий между строками 110 гр.5 и 190 гр.3. Если результат от вычитания из начисленного НДС суммы вычетов будет положительным, то полученная величина отражается в строке 200, как НДС к уплате. В противном случае, если размер вычетов превышает рассчитанную сумму НДС, следует заполнить стр. 210 гр. 3, как НДС к возмещению.

Отраженные в строках 200 или 210 раздела 3 суммы налога должны попасть в строки 040-050 раздела 1.

В декларации по НДС предусмотрено заполнение двух приложений к разделу 3. Эти формуляры заполняются:

- По основным средствам, которые используются в не облагаемой НДС деятельности. Важное условие – налог по этим активам ранее был принят к вычету и теперь подлежит восстановлению в течение 10 лет. В приложении отражается индивидуально вид ОС, дата ввода в эксплуатацию, сумма, принятая к вычету за текущий год. Это приложение должно быть заполнено только в декларации за 4 квартал.

- По зарубежным компаниям, работающим на территории РФ через собственные представительства/филиалы.

Разделы 4, 5, 6

Указанные разделы подлежат заполнению только теми плательщиками, которые в своей деятельности используют право на применение нулевой ставки НДС. Отличие между разделами состоит в некоторых нюансах:

- Раздел 4 заполняется налогоплательщиком, который способен документально подтвердить правомерное использование ставки в 0%. В разделе 4 предусмотрено обязательно отражение кода хозяйственной операции, суммы полученной выручки и величины декларируемого налогового вычета.

- Раздел 6 заполняется в случаях, когда на дату представления декларации налогоплательщик не успел собрать полный пакет документов для подтверждения льготы. Необоснованные операции вносятся в раздел 6, но впоследствии могут быть приняты к возмещению и перенесены в раздел 4. Для этого необходимо наличие документации.

- Раздел 5 предстоит заполнить тем «нулевикам», которые ранее заявили вычет по документам, но получили право на применение льготной ставки только в данном отчетном периоде.

Важно: при наличии нескольких оснований по применению раздела 5 налогоплательщик должен заполнить раздельно каждый отчетный период, когда был заявлен вычет.

Раздел 7

Этот лист предназначен для передачи сведений по операциям, которые были совершены в отчетном квартале и, согласно ст. 149 п.2 НК РФ, освобождены от обложения НДС. Все задокументированные коммерческие действия группируются по кодам, которые поименованы в Приложении № 1 к действующей инструкции.

К категории операций, отражаемых в разделе 7, относятся и денежные суммы, поступившие на банковский счет налогоплательщика в счет готовящихся поставок.

Необходимо соблюсти только одно условие – изготовление продукции или претворение работ носит долговременный характер и будет завершено через 6 календарных месяцев.

Разделы 8, 9

Относительно недавно появившиеся разделы предусматривают внесение в декларацию сведений, перечисленных в книге продаж/книге покупок за подотчетный период. Для того, чтобы фискальные органы могли автоматически провести камеральную проверку, в этих листах указываются все контрагенты, «попавшие» в налоговые регистры по НДС.

По регламенту в разделах 8 и 9 следует раскрыть информацию о поставщиках и покупателях (ИНН, КПП), реквизитах полученных или выданных счетах-фактурах, стоимостных характеристиках товаров/услуг, суммах выручки и начисленного НДС.

Важно: модули электронной отчетности дают возможность до сдачи декларации провести сверку данных разделов 8 и 9 с контрагентами. Иначе, в случае несоответствия данных в ходе перекрестной проверки в ИФНС суммы к вычету, не соответствующие книге продаж поставщика, могут быть исключены из расчета и сумма НДС к уплате возрастет.

В случае исправления данных в ранее задекларированные счета-фактуры налогоплательщик обязан сформировать приложения к разделам 8 и 9.

Раздел 10, 11

Эти листы носят специфический характер и подлежат оформлению только субъектам предпринимательства нескольких категорий:

- комиссионеры и агенты, работающие в пользу третьих лиц;

- лица, оказывающие экспедиторские услуги;

- предприятия-застройщики.

В разделах 10-11 должны быть перечислены сведения из журнала полученных и предъявленных счетов-фактур с суммами НДС и облагаемого оборота.

Раздел 12

Лист предназначен для включения в декларацию налогоплательщиками, имеющими освобождение от НДС. Критерий заполнения раздела 12 – наличие счетов-фактур с выделенным НДС, предъявленных контрагентам.

Загрузить сведения из книги покупок и продаж (разделы 8-12)

В СБИС можно загрузить как полностью заполненную декларацию по НДС, так и сведения отдельных разделов — книги покупок и продаж, журналов выставленных счетов-фактур и т.д.

ONLINE.SBIS.RU В СБИС

- В НДС по НДС нажмите и выберите .

- Отметьте флагом файлы, содержащие данные разделов, и нажмите «Загрузить».

В НДС по НДС перейдите на вкладку «Разделы 8-12». Для загрузки:

- xml-файлов — нажмите «Загрузить», отметьте флагом файлы. Кликните «Далее», затем «Загрузить».

- xls-файлов — нажмите «Импортировать из Excel» и выберите файл для загрузки. Укажите лист в шаблоне и кликните «Импортировать».

xml-файлы в формате НД по НДС

Формат выгрузки НД по НДС регламентируется Приказом ФНС от 29.10.2014 N ММВ-7-3/558@.

- NO_NDS_*.xml — Титульный лист, Разделы 1-7 (основная декларация)

- NO_NDS.8_*.xml — Раздел 8 «Сведения из книги покупок об операциях, отражаемых за истекший налоговый период»

- NO_NDS.81_*.xml — Приложение 1 к Разделу 8 «Сведения из дополнительных листов книги покупок»

- NO_NDS.9_*.xml — Раздел 9 «Сведения из книги продаж об операциях, отражаемых за истекший налоговый период»

- NO_NDS.91_*.xml — Приложение 1 к Разделу 9 «Сведения из дополнительных листов книги продаж»

- NO_NDS.10_*.xml — Раздел 10 «Сведения из журнала учета выставленных счетов-фактур»

- NO_NDS.11_*.xml — Раздел 11 «Сведения из журнала учета полученных счетов»

- NO_NDS.12_*.xml — Раздел 12 «Сведения из счетов-фактур, выставленных лицами, указанными в пункте 5 статьи 173 Налогового кодекса РФ».

xml-файлы в формате документа

Формат книги покупок и продаж, журнала счетов-фактур утвержден Приказ ФНС России от 04.03.2015 N ММВ-7-6/93@.

- 1115104_*.xml — журнал счетов-фактур,

- 1115102_*.xml — книга покупок,

- 1115105_*.xml — дополнительный лист книги покупок,

- 1115103_*.xml — книга продаж.

Внимание!

В файле, сформированном по этому формату, отсутствует обязательный для НД по НДС реквизит — Код вида операции. После загрузки его необходимо заполнить в счетах-фактурах вручную.

Файлы MS Excel

Файл должен быть составлен по одному из утвержденных шаблонов:

- Типовые бланки форм.

- Документы, сохраненные из 1С версии 8.2 в формате Excel.

- Документы, сохраненные из 1С версии 8.3 в формате Excel.

- Расширенные бланки форм.

Общие требования к файлам:

- Имя xls-файла начинается с и версии формата (5_05). Пример: «0000091 5_05 ДЛ Книга продаж.xls» или «0000080 5_05 Книга покупок.xls»:

- Если в одном поле необходимо указать несколько значений, то разделите их «,» и «;»:

- Несколько номеров и одна дата для счета-фактуры — №, №, №; Дата

- Несколько кодов операций — Код; Код; Код

- Несколько документов, подтверждающих уплату налога — №; Дата, №; Дата, №; Дата

- Название листа должно соответствовать номеру раздела:

- для файлов, сохраненных из 1С версии 8.2, лист должен называться <№ раздел> . Пример: «8 раздел», «91 раздел».

- для файлов, сохраненных из 1С версии 8.3, лист должен называться как раздел НДС. Пример: «Книга покупок», «Книга продаж».

- для файлов, сохраненных из других программ, в названии должен быть только № . Пример: «81» «12».

Лицензия

Любой тариф сервиса «Отчетность через интернет».

- Отчетность по налогу на добавленную стоимость

- Новое в справочнике

- Подготовка к составлению отчетности по НДС в «1С:Бухгалтерии 8»

- Проверка учета операций для целей НДС

- Регламентные операции по учету НДС

- Составление книг продаж и покупок

- Экспресс-проверка состояния налогового учета по НДС

- Помощник по учету НДС

- Составление декларации по НДС в «1С:Бухгалтерии 8»

- Составление декларации по НДС за IV квартал 2019 года

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения декларации по контрольным соотношениям

- Отправка декларации в налоговый орган

- Составление декларации по НДС за III квартал 2019 года

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения декларации по контрольным соотношениям

- Отправка декларации в налоговый орган

- Составление декларации по НДС за II квартал 2019 года

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения декларации по контрольным соотношениям

- Отправка декларации в налоговый орган

- Составление декларации по НДС за I квартал 2019 года

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения декларации по контрольным соотношениям

- Отправка декларации в налоговый орган

- Составление декларации по НДС за IV квартал 2018 года

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения декларации по контрольным соотношениям

- Отправка декларации в налоговый орган

- Составление декларации по НДС за III квартал 2018 года

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения декларации по контрольным соотношениям

- Отправка декларации в налоговый орган

- Составление декларации по НДС за II квартал 2018 года

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения декларации по контрольным соотношениям

- Отправка декларации в налоговый орган

- Составление декларации по НДС за I квартал 2018 года

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения декларации по контрольным соотношениям

- Отправка декларации в налоговый орган

- Составление декларации по НДС за IV квартал 2019 года

- Уточнение показателей декларации по НДС

- Уточнение показателей декларации по НДС по требованию налогового органа

- Шаблоны пояснений при нарушении контрольных соотношений показателей декларации по НДС у покупателей сырых шкур и лома, исполняющих обязанности налоговых агентов

- Представление пояснений по требованию налогового органа в программе «1С:Бухгалтерия 8»

- Составление уточненной декларации по НДС

- Представление уточненной декларации по НДС

- Составление уточненной декларации по НДС в программе «1С:Бухгалтерия 8»

- Составление декларации по косвенным налогам в «1С:Бухгалтерии 8»

- Составление декларации по косвенным налогам за декабрь 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за ноябрь 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за октябрь 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за сентябрь 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за август 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за июль 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за июнь 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за май 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за апрель 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за март 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за февраль 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за январь 2019 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за декабрь 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за ноябрь 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за октябрь 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за сентябрь 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за август 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за июль 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за июнь 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за май 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за апрель 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за март 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за февраль 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за январь 2018 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Составление декларации по косвенным налогам за декабрь 2019 года

- Описание форм отчетности по налогу на добавленную стоимость

- Декларация по налогу на добавленную стоимость

- Декларация по НДС начиная с отчета за I квартал 2019 года

- Кто и куда обязан подавать декларацию по НДС

- Сроки представления декларации по НДС

- Порядок представления декларации по НДС

- Форма и состав декларации по НДС

- Какие разделы декларации по НДС надо заполнять

- Титульный лист

- Раздел 1. Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика

- Код по ОКТМО (строка 010)

- Код бюджетной классификации (строка 020)

- Сумма налога, подлежащая уплате в бюджет для неплательщиков (строка 030)

- Сумма налога, подлежащая уплате в бюджет /исчисленная к возмещению из бюджета налогоплательщиками (строки 040 и 050)

- Сведения о договоре инвестиционного товарищества (строки 060-080)

- Раздел 2. Сумма налога, подлежащая уплате в бюджет, по данным налогового агента

- КПП подразделения иностранной организации (строка 010)

- Наименование налогоплательщика — продавца (строка 020)

- ИНН налогоплательщика — продавца (строка 030)

- Код бюджетной классификации (строка 040)

- Код по ОКТМО (строка 050)

- Расчет суммы налога, подлежащей уплате в бюджет (строки 060 — 100)

- Раздел 3. Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 2-4 статьи 164 Налогового кодекса Российской Федерации

- Реализация товаров (работ, услуг) (строки 010 — 042)

- Реализация товаров, вывезенных в таможенном режиме экспорта (строка 043)

- Реализация товаров физическим лицам — гражданам иностранных государств (строка 044)

- Реализация по истечении установленного срока товаров, в отношении которых при таможенном декларировании был исчислен налог в соответствии со ст. 151 НК РФ (строки 045 — 046)

- Реализация предприятия как имущественного комплекса (строка 050)

- Выполнение строительно-монтажных работ для собственного потребления (строка 060)

- Сумма налога с предоплаты (строка 070)

- Суммы налога, подлежащие восстановлению (строки 080-100)

- Корректировка реализации (строки 105-109)

- Уплата налога, исчисленного при таможенном декларировании (строки 110-115)

- Общая сумма налога (строка 118)

- Налоговые вычеты (строки 120-185)

- Общая сумма налога к вычету (строка 190)

- Сумма налога к уплате / возмещению (строки 200-210)

- Приложение 1 к разделу 3 декларации. Сумма НДС, подлежащая восстановлению и уплате в бюджет за истекший календарный год и предыдущие календарные годы

- Основные данные объекта основного средства (строки 010 — 060)

- Исчисление суммы налога к восстановлению (строка 070)

- Приложение № 2 к разделу 3 «Расчет суммы налога…»

- Порядок представления

- Данные по подразделениям

- Всего по иностранной организации

- Раздел 4. Расчет суммы налога по операциям при реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально подтверждена

- Раздел 5. Расчет суммы налоговых вычетов по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым ранее документально подтверждена (не подтверждена)

- Раздел 6. Расчет суммы налога по операциям при реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально не подтверждена

- Порядок представления

- Раздел 7. Операции, не подлежащие налогообложению (освобождаемые от налогообложения); операции, не признаваемые объектом налогообложения

- Раздел 8. Сведения из книги покупок об операциях, отражаемых за истекший налоговый период

- Приложение 1 к разделу 8 декларации. Сведения из дополнительных листов книги покупок

- Раздел 9. Сведения из книги продаж об операциях, отражаемых за истекший налоговый период

- Приложение 1 разделу 9 декларации. Сведения из дополнительных листов книги продаж

- Раздел 10. Сведения из журнала учета выставленных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший н

- Раздел 11. Сведения из журнала учета полученных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший нал

- Раздел 12. Сведения из счетов-фактур, выставленных лицами, указанными в пункте 5 статьи 173 Налогового кодекса Российской Федерации

- Декларация по НДС начиная с отчета за I квартал 2017 года

- Кто и куда обязан подавать декларацию по НДС

- Сроки представления декларации по НДС

- Порядок представления декларации по НДС

- Форма и состав декларации по НДС

- Какие разделы декларации по НДС надо заполнять

- Титульный лист

- Раздел 1. Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика

- Код по ОКТМО (строка 010)

- Код бюджетной классификации (строка 020)

- Сумма налога, подлежащая уплате в бюджет для неплательщиков (строка 030)

- Сумма налога, подлежащая уплате в бюджет /исчисленная к возмещению из бюджета налогоплательщиками (строки 040 и 050)

- Сведения о договоре инвестиционного товарищества (строки 060-080)

- Раздел 2. Сумма налога, подлежащая уплате в бюджет, по данным налогового агента

- КПП подразделения иностранной организации (строка 010)

- Наименование налогоплательщика — продавца (строка 020)

- ИНН налогоплательщика — продавца (строка 030)

- Код бюджетной классификации (строка 040)

- Код по ОКТМО (строка 050)

- Расчет суммы налога, подлежащей уплате в бюджет (строки 060 — 100)

- Раздел 3. Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 2-4 статьи 164 Налогового кодекса Российской Федерации

- Реализация товаров (работ, услуг) (строки 010 — 040)

- Реализация по истечении установленного срока товаров, в отношении которых при таможенном декларировании был исчислен налог в соответствии со ст. 151 НК РФ (строки 041 — 042)

- Реализация предприятия как имущественного комплекса (строка 050)

- Выполнение строительно-монтажных работ для собственного потребления (строка 060)

- Сумма налога с предоплаты (строка 070)

- Суммы налога, подлежащие восстановлению (строки 080-100)

- Корректировка реализации (строки 105-109)

- Уплата налога, исчисленного при таможенном декларировании (строки 110-115)

- Общая сумма налога (строка 118)

- Налоговые вычеты (строки 120-185)

- Общая сумма налога к вычету (строка 190)

- Сумма налога к уплате / возмещению (строки 200-210)

- Приложение 1 к разделу 3 декларации. Сумма НДС, подлежащая восстановлению и уплате в бюджет за истекший календарный год и предыдущие календарные годы

- Основные данные объекта основного средства (строки 010 — 060)

- Исчисление суммы налога к восстановлению (строка 070)

- Приложение № 2 к разделу 3 «Расчет суммы налога…»

- Порядок представления

- Данные по подразделениям

- Всего по иностранной организации

- Раздел 4. Расчет суммы налога по операциям при реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально подтверждена

- Раздел 5. Расчет суммы налоговых вычетов по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым ранее документально подтверждена (не подтверждена)

- Раздел 6. Расчет суммы налога по операциям при реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально не подтверждена

- Порядок представления

- Раздел 7. Операции, не подлежащие налогообложению (освобождаемые от налогообложения); операции, не признаваемые объектом налогообложения

- Раздел 8. Сведения из книги покупок об операциях, отражаемых за истекший налоговый период

- Приложение 1 к разделу 8 декларации. Сведения из дополнительных листов книги покупок

- Раздел 9. Сведения из книги продаж об операциях, отражаемых за истекший налоговый период

- Приложение 1 разделу 9 декларации. Сведения из дополнительных листов книги продаж

- Раздел 10. Сведения из журнала учета выставленных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший н

- Раздел 11. Сведения из журнала учета полученных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший нал

- Раздел 12. Сведения из счетов-фактур, выставленных лицами, указанными в пункте 5 статьи 173 Налогового кодекса Российской Федерации

- Декларация по НДС начиная с отчета за I квартал 2019 года

- Декларация по косвенным налогам

- Декларация по косвенным налогам начиная с отчета за декабрь 2017 года

- Кто должен представлять декларацию

- Когда надо представлять декларацию

- Дополнительный пакет документов

- Форма и состав декларации

- Какие разделы декларации надо заполнять

- Титульный лист

- Раздел 1 «Сумма налога на добавленную стоимость, подлежащая уплате в бюджет в отношении товаров, импортированных на территорию Российской Федерации с территории государств — членов Евразийского экономического союза»

- Кто должен представлять раздел 1 декларации

- Код по ОКТМО (строка 010)

- Код бюджетной классификации (строка 020)

- Сумма налога, исчисленная к уплате (строка 030)

- Строка 031

- Строка 032

- Строка 033

- Строка 034

- Строка 035

- Стоимость импортируемых товаров, не подлежащих налогообложению (освобождаемых от налогообложения) (строка 040)

- Раздел 2 «Сумма акциза, подлежащая уплате в бюджет в отношении подакцизных товаров, импортированных на территорию Российской Федерации с территории государств — членов Евразийского экономического союза, за исключением спирта этилового из всех видов

- Кто должен представлять раздел 2 декларации

- Что рассчитывается в разделе 2 декларации

- Порядок заполнения раздела 2 декларации

- Раздел 3 «Сумма акциза, исчисленная к уплате в бюджет при импорте спирта этилового из всех видов сырья (в том числе денатурированного этилового спирта, спирта-сырца, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового)

- Кто должен представлять раздел 3 декларации

- Что рассчитывается в разделе 3 декларации

- Порядок заполнения раздела 3 декларации

- Декларация по косвенным налогам начиная с отчета за декабрь 2017 года

- Декларация по налогу на добавленную стоимость

- Учет по налогу

- Исчисление и уплата налога