Содержание

- Исполнительное производство при банкротстве гражданина

- Приостановление исполнительного производства при реструктуризации долга

- Прекращение исполнительного производства при признании гражданина банкротом и реализации имущества

- Случаи, по которым исполнительное производство не может быть прекращено

- Исполнительные листы при банкротстве гражданина

- При начале банкротства ФЛ, прекращаются ли взыскания судебгых приставов по исп/листам?

- Банкротство и ход исполнительного производства

- Приостановление исполнительного производства

- Как проверить, введено ли исполнительное производство

- Сроки и подача жалоб

- Исполнительный сбор при банкротстве физического лица

- Прекращение производства и реализации имущества

- Приставам разъяснили порядок действий при банкротстве

- Некоторые аспекты исполнительного производства в случаях возбуждения дела о банкротстве должника

- Нормативно-правовая основа

- Исключения для осуществления проведения взыскания по исполнительным листам

- Алгоритм приостановления исполнительного производства по заявлению должника

- Приостановление исполнительного производства по решению суда

- Случаи и порядок возобновления исполнительного производства

- Взыскание долгов через банкротство: как заставить платить по счетам без лишних слов и эмоций

- 1. Вести переговоры

- 2. Решить вопрос в стандартном судебном порядке

- 3. Продать долг коллекторскому агентству

- 4. Понять и простить

- 5. Взыскать долги через процедуру банкротства

- Необходимые условия для начала процедуры

- Каких результатов ожидать от процедуры банкротства

- Шаг 1: сбор информации. Как проверить должника перед процедурой банкротства?

- Шаг 2: подача заявления о банкротстве

- Пример работы со стратегической организацией

- Пример воздействия на репутацию

- Что указывать в заявлении о банкротстве и куда его подавать

- Исполнительное производство при несостоятельности

- Определение исполнительного производства при банкротстве

- Причины

- Как проверить введено ли исполнительное производство при банкротстве?

- Возбуждение дела

- Ход процедуры исполнительного производства при банкротстве

- Ответственность

- Срок исполнительного производства при банкротстве

- Причины прекращения

- Завершение исполнительного производства при банкротстве

Исполнительное производство при банкротстве гражданина

Банкротство физического лица проходит несколько стадий, которые называются процедурами:

- реструктуризация долгов;

- реализация имущества.

Также возможна законом предусмотрена процедура заключения мирового соглашения. Понятно, что при достижении мирового соглашения все действия по исполнительному производству в отношении должника прекращаются. Разберем вопросы по исполнительному производству по двум самым популярным процедурам.

Приостановление исполнительного производства при реструктуризации долга

После решения арбитражного суда о начале процесса реструктуризации долга исполнительное производство по отношении к должнику приостанавливается по всем исполнительным документам, за исключением нескольких случаев, особо оговоренных в Федеральном законе «Об исполнительном производстве» п.1 ст. 69.1. После приостановления исполнительного производства судебным приставом снимаются аресты на имущество должника и другие ограничения на пользование этим имуществом.

Читайте также статью о том, что происходит при банкротстве, если приставы запретили выезд за границу.

Прекращение исполнительного производства при признании гражданина банкротом и реализации имущества

Вынесение Арбитражным судом решения о признании должника банкротом и введение процедуры реализации имущества обязывает судебного пристава-исполнителя полностью прекратить исполнительное производство по всем документам, за исключением особых случаев, указанных в п. 4 ст. 69.1 Закона «Об исполнительном производстве». На основании ст. 69.1 снимаются ограничения на пользование гражданина своим имуществом, в том числе, и аресты. Наложение новых арестов и ограничений на пользование имуществом не допускается.

Судебный пристав может не снимать арест с имущества, стоимость которого не превышает сумму долга, которую необходимо истребовать по исполнительным документам, если исполнительное производство по ним не приостановлено. Следовательно, имущество, арест с которого не снят, может использоваться для исключительных случаев, по которым исполнительное производство продолжается.

Например, у гражданина есть долг по алиментам на сумму 200 000 руб. Алиментные обязательства не списываются при банкротстве. Поэтому приставы вправе оставить арест на автомобиль должника стоимостью 180 000 руб. При этом приставы не вправе оставить арест на имущество, стоимостью более 200 000 руб. — такое имущество будет реализовано в банкротной процедуре.

Случаи, по которым исполнительное производство не может быть прекращено

Согласно ст. 69.1 Федерального Закона «Об исполнительном производстве» существуют отдельные исключения, которые не затрагивает приостановление или прекращение исполнительного производства по решению суда. Такими случаями продолжения производства являются:

- взыскание долга по заработной плате;

- требование по возмещению ущерба, причиненного жизни и здоровью;

- истребование имущества из чужого владения и признания права собственности на него;

- взыскание долгов по алиментам;

- взыскание задолженности по текущим платежам.

Исполнительные листы при банкротстве гражданина

После признания гражданина банкротом и прекращении в отношении него исполнительного производства судебные приставы направляют исполнительные листы вместе с копией постановления об окончании производства арбитражному управляющему. Срок отправки документов составляет не более 3-х суток. Копии данного постановления направляются кредитору и гражданину-банкроту также в течение 3-х дней с момента окончания производства.

Если у кредиторов есть исполнительные листы ранее не предъявлявшиеся к производству, то после банкротства и принятия постановления о прекращении производства, новое исполнительное производство по ним не возбуждается. Кредитору придется включить свои требования в реестр кредиторов, подав заявление в Арбитражный суд.

Если после введения одной из процедур банкротства судебные приставы продолжают какие-либо действия, то необходимо выйти с заявлением в суд или связаться со своим финансовым управляющим и выяснить причины таких несанкционированных действий.

При начале банкротства ФЛ, прекращаются ли взыскания судебгых приставов по исп/листам?

Игорь, здравствуйте! Да, законом о несостоятельности такое право предусмотрено, поскольку

Статья 213.11. Последствия введения реструктуризации долгов гражданина

1. С даты вынесения арбитражным судом определения о признании обоснованным заявления о признании гражданина банкротом и введения реструктуризации его долгов вводится мораторий на удовлетворение требований кредиторов по денежным обязательствам, об уплате обязательных платежей, за исключением случаев, предусмотренных настоящей статьей.

2. С даты вынесения арбитражным судом определения о признании обоснованным заявления о признании гражданина банкротом и введении реструктуризации его долгов наступают следующие последствия:

срок исполнения возникших до принятия арбитражным судом заявления о признании гражданина банкротом денежных обязательств, обязанности по уплате обязательных платежей для целей участия в деле о банкротстве гражданина считается наступившим;

требования кредиторов по денежным обязательствам, об уплате обязательных платежей, за исключением текущих платежей, требования о признании права собственности, об истребовании имущества из чужого незаконного владения, о признании недействительными сделок и о применении последствий недействительности ничтожных сделок могут быть предъявлены только в порядке, установленном настоящим Федеральным законом. Исковые заявления, которые предъявлены не в рамках дела о банкротстве гражданина и не рассмотрены судом до даты введения реструктуризации долгов гражданина, подлежат после этой даты оставлению судом без рассмотрения;

прекращается начисление неустоек (штрафов, пеней) и иных финансовых санкций, а также процентов по всем обязательствам гражданина, за исключением текущих платежей;

снимаются ранее наложенные аресты на имущество гражданина и иные ограничения распоряжения имуществом гражданина. Аресты на имущество гражданина и иные ограничения распоряжения имуществом гражданина могут быть наложены только в процессе по делу о банкротстве гражданина;

(абзац введен Федеральным законом от 23.06.2016 N 222-ФЗ)

приостанавливается исполнение исполнительных документов по имущественным взысканиям с гражданина, за исключением исполнительных документов по требованиям о возмещении вреда, причиненного жизни или здоровью, по делам об истребовании имущества из чужого незаконного владения, об устранении препятствий к владению указанным имуществом, о признании права собственности на указанное имущество, о взыскании алиментов, а также по требованиям об обращении взыскания на заложенное жилое помещение, если на дату введения этой процедуры кредитор, являющийся залогодержателем, выразил согласие на оставление заложенного жилого помещения за собой в рамках исполнительного производства в соответствии с пунктом 5 статьи 61 Федерального закона от 16 июля 1998 года N 102-ФЗ «Об ипотеке (залоге недвижимости)». Основанием для приостановления исполнения исполнительных документов является определение арбитражного суда, рассматривающего дело о банкротстве гражданина, о признании обоснованным заявления о признании гражданина банкротом и введении реструктуризации долгов гражданина.

Теперь, что Вам нужно это в суде заявить ходатайство о проведение процедуры реструктуризации долгов на основании ст. 213.2 Закон

Статья 213.2. Процедуры, применяемые в деле о банкротстве гражданина

При рассмотрении дела о банкротстве гражданина применяются реструктуризация долгов гражданина, реализация имущества гражданина, мировое соглашение.

Если суд примет данную процедуру, то определение суда, которое Вы получите отнесите исполнителем, взыскания приостановятся.

С Уважением!

Процедуре банкротства нередко предшествует длительное исполнительное производство, в ходе которого арестовываются счета и имущество должника. В его отношении действует запрет на выезд за границу и другие санкции. Признание через суд финансовой несостоятельности помогает не только списать бо́льшую часть долгов, но и остановить исполнительных действий в том виде, в котором они были введены.

Банкротство и ход исполнительного производства

До того как суд официально признаёт должника банкротом, кредиторы могут истребовать от него возврата долга в полном объёме со всеми причитающимися процентами, пенями и штрафами.

Право на возврат они приобретают через суд, подавая иск в отношении должника. Полученное судебное решение передаётся в службу судебных приставов. Далее, они применяют меры взыскания:

- накладывают арест на счета должника с последующей возможной конфискацией средств;

- арестовывают имущество неплательщика, не позволяя продать его, подарить, обменять и т.д.;

- устанавливают запрет на выезд за рубеж (за исключением некоторых случаев – например, когда это необходимо для лечения или распоряжения имуществом);

- удерживают из официального дохода заёмщика до 50% и передают их кредиторам (чаще всего отчисления производятся из зарплаты или пенсии, с пособий или алиментов удержание не производится).

Все эти меры направлены на то, чтобы простимулировать плательщика как можно быстрее погасить свои долги. Единственным спасением от этого служит банкротство.

По факту в момент, когда суд принял решение о том, что должник теперь является банкротом, исполнительные действия тут же прекращаются. Это закреплено в законе №229-ФЗ от 2 октября 2007 года, который и регламентирует функцию взыскания задолженности. Аналогичные нормы содержатся в законе о банкротстве.

Важный момент: сама подача заявления о признании должника банкротом ещё не влечёт к остановке производства. Для этого нужно именно решение суда, признающей финансовую несостоятельность заёмщика.

Приостановление исполнительного производства

Технически действие исполнительного листа должно прекратить своё действие как только получено решение арбитражного суда о переходе должника в статус банкрота. Одновременно с этим:

- производится снятие ареста с имущества банкрота, так как теперь оно подлежит взысканию с целью последующей продажи;

- размораживаются банковские счета заёмщика;

- прекращается списание средств из дохода должника;

- снимается запрет на выезд за границу (по требованию кредиторов суд может запретить должнику покинуть пределы страны).

Иногда возникает ситуация, когда в ходе заседания заявителя признали банкротом, а приставы не прекращают дело и продолжают списывать деньги или не дают распоряжаться собственностью.

Чаще всего это возникает по простой причине: представители ФССП не получили уведомление от арбитражного управляющего о приостановке взыскания. Например, из-за того, что арбитражный суд и служба приставов, где находится исполнительный лист, находятся в разных регионах.

Кроме того, приставы могут не уведомить работодателя о прекращении производства. Тогда арбитражный управляющий должен известить его и потребовать прекращения взысканий.

И приставы, и работодатель после получения уведомления должны известить в письменном виде управляющего о приостановке.

Третьей причиной, почему дело о взыскании не останавливается, будет наличие исключений, предусмотренных законодательством. Например, приостановка не действует в отношении алиментов. Приставы или работодатель по-прежнему будут перечислять часть средств банкрота в адрес получателя.

Ситуации, когда исполнительные действия не останавливаются

В федеральном законе, регулирующем исполнительное производство, а именно в статье 69.1 прописаны исключительные случаи, когда приостановление или полная отмена исполнительных действий не происходит. Это:

- уплата алиментов;

- взыскания по текущим платежам – штрафам, налогам, оплате коммунальных услуг и т.д;

- взыскание задолженности ИП перед работниками по зарплате;

- возмещение ущерба вреда здоровью, если имеется соответствующее решение суда;

- компенсации за порчу чужой собственности.

При проведении процедуры банкротства данные обязательства не списываются и остаются за заёмщиком – он будет обязан погасить их после признания прочих долгов безнадёжными.

Пристав имеет право оставить арест имущества должника, если в отношении собственности возбуждено производство. Но при одном условии: цена арестованного имущества не более, чем размер задолженности, которая не подлежит списанию.

Таким образом, на собственность может быть направлено исполнительное взыскание вне рамок дела о банкротстве. Например, у должника имеется автомобиль стоимостью 250 тысяч рублей. Размер его задолженности по алиментам составляет 300 тысяч рублей – причём этот долг при банкротстве не списывается. Следовательно, приставы имеют право оставить арест на автомобиль в силе – и даже конфисковать его, если поймут, что у должника не появится возможности расплатиться.

Если стоимость авто составит 500 тысяч рублей, то оно не может быть истребовано в рамках данного исполнительного листа.

Как проверить, введено ли исполнительное производство

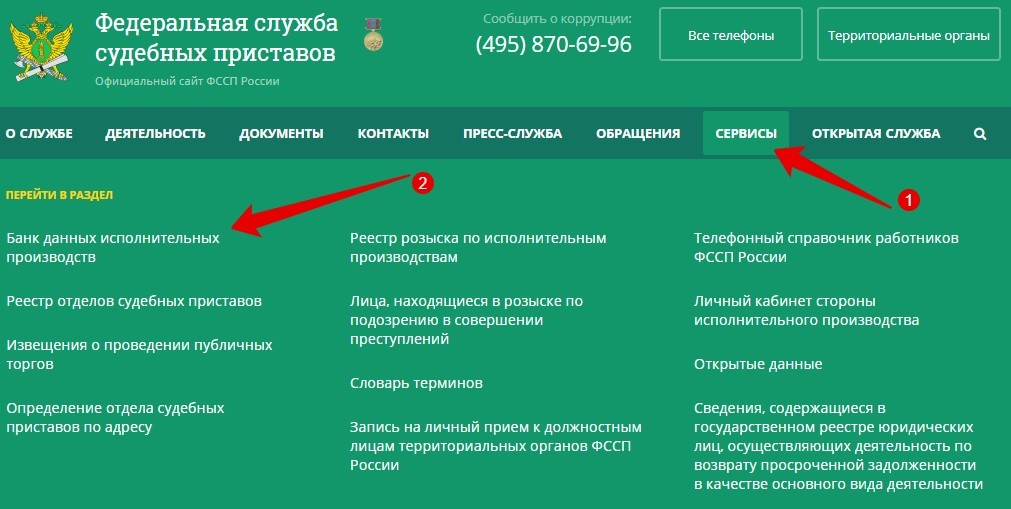

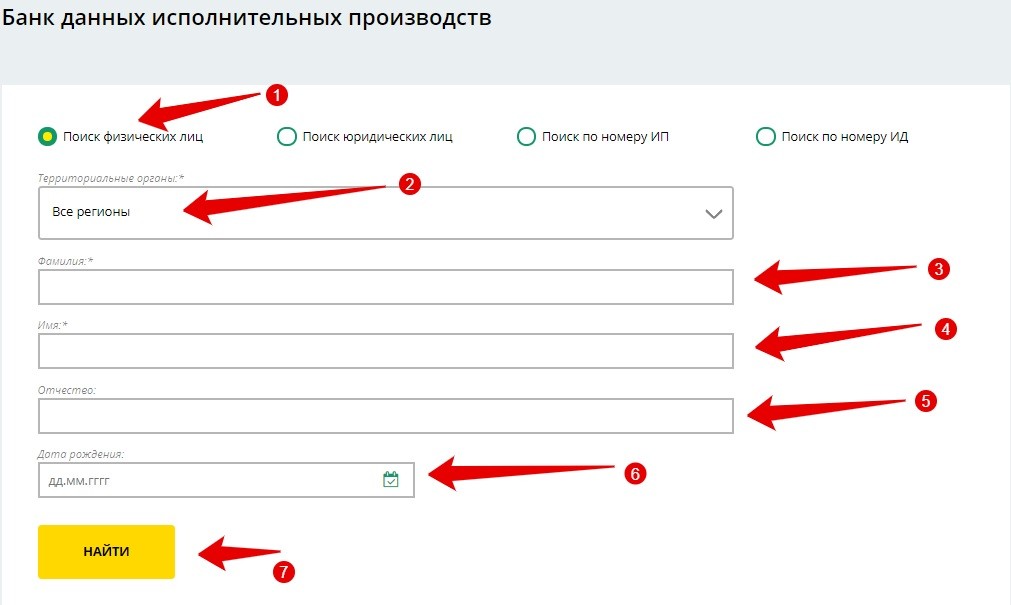

Произвести проверку, значится ли долг у приставов, достаточно просто. Для этого необходимо воспользоваться официальным сайтом службы приставов, где находится вся интересующая информация. Порядок действий таков:

- в главном меню перейдите в раздел «Сервисы», оттуда – в банк данных;

- выберите вариант поиска: по имени гражданина, по наименованию ИП или по номеру исполнительного листа;

- укажите регион России, где предположительно проживает должник (можно выбрать всю страну);

- заполните необходимые реквизиты;

- нажмите на кнопку поиска.

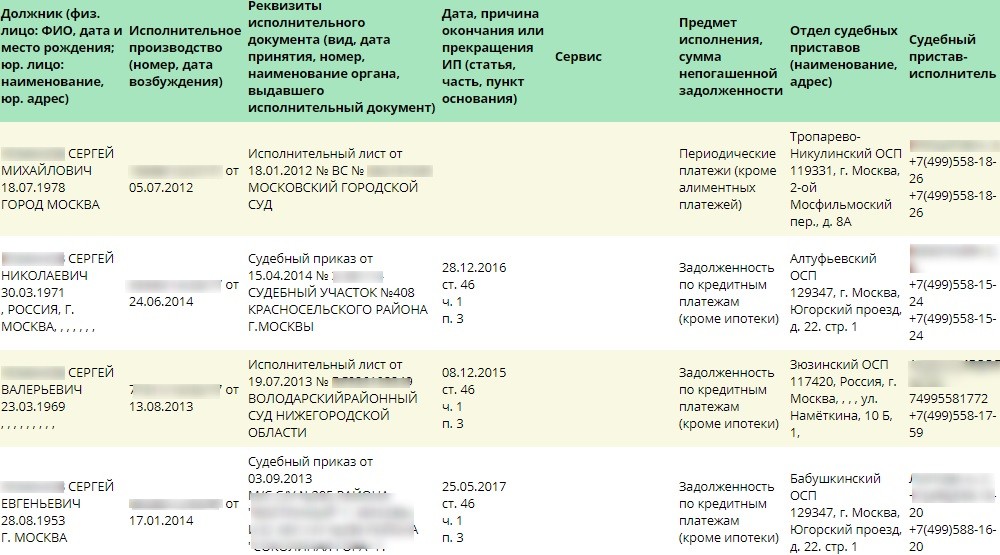

Итоговая информация будет предоставлена в виде таблицы – в ней отобразятся:

- Ф.И.О. и дата рождения должника.

- Номер дела и дата его возбуждения.

- Реквизиты исполнительного документа.

- Дата, причина окончания или прекращения ИП.

- Предмет исполнения, сумма непогашенной задолженности.

- Отдел судебных приставов.

- Имя судебного пристава-исполнителя.

Можно указать не полные, а только известные данные – например, фамилию плательщика. В таком случае в таблице появятся все обладатели фамилии. Вы сможете установить, кто именно вам нужен, по прочим данным.

Проверить наличие арестов и ограничений, наложенных на имущество, можно с помощью официальных сайтов следующих ведомств:

- Росреестр – можно заказать справку, в которой будет указано, находится ли объект недвижимости под арестом или обременением;

- ГИБДД – на сайте инспекции можно найти информацию, наложены ли ограничения на автомобиль;

- на сайтах арбитражных судов – стоит сделать поиск по адресу недвижимости, чтобы узнать, не является ли она предметом судебного спора и не приняты ли судом какие-то решения в её отношении.

Проверку по сайту суда имеет смысл произвести, когда решение об инициализации исполнительного производства уже принято, но исполнительные документы не поступили в распоряжение ФССП.

Сроки и подача жалоб

Принятое судом решение о начале процедуры банкротства физлица либо предпринимателя в адрес судебных приставов направляет арбитражный управляющий. По закону, он должен сделать это в разумный срок. Сколько именно дней занимает этот срок, законодательно не установлено. Но в судебной практике под разумным сроком подразумевается 1 месяц.

Следовательно, документы о том, что гражданин подвергнут банкротству и по этой причине исполнительное производство нужно «заморозить», направляются в ФССП в течение месяца.

В интересах управляющего произвести это как можно раньше. Дело в том, что исполнительные действия прекращаются только после вынесения соответствующего постановления со стороны старшего приставка – а это тоже требует времени. Без этого акта невозможно начинать процедуру реализации имущества при банкротстве, так как оно формально будет под арестом.

Если срок прошёл, а управляющий всё ещё не передал данные либо приставы не вынесли постановление, следует направить жалобу в адрес старшего пристава.

Исполнительный сбор при банкротстве физического лица

В соответствии с методическими указаниями взимаемый приставами исполнительный сбор при банкротстве физического лица не подлежит взысканию, поскольку де-юре ведение производства прекращается.

Если исполнительный сбор уже был уплачен, то он подлежит возврату на счета банкрота одновременно со снятием обременений и арестов и закрытием дела.

Прекращение производства и реализации имущества

Если объявлено о банкротстве физлица, то процесс окончания исполнительного производства выглядит так:

- суд принимает решение о банкротстве заёмщика;

- постановление суда передаётся арбитражному управляющему и самому банкроту;

- управляющий направляет постановление в службу судебных приставов, занимающихся взысканием;

- судебный пристав-исполнитель оканчивает исполнительное производство, одновременно снимая ограничения, наложенные на имущество должника, и возвращая ему изъятые средства и исполнительный сбор – исключение делается, только если имеются долги не подлежащие списанию;

- управляющий убеждается, что обременения сняты, и переходит к процедуре реализации имущества гражданина с погашением долгов перед кредиторами.

На практике иногда возникают проблемы. Самая распространённая – когда средства заёмщика или его собственность изъяты в рамках исполнительного производства после того, как гражданин признан банкротом. Например, решение суда о банкротстве заёмщика появилось 2 декабря, 3 декабря имущество было изъято приставами, а 4 декабря решение поступило в их распоряжение.

Возникшую коллизию решают по-разному. Многое будет зависеть от профессионализма арбитражного управляющего и действий самого должника, объявившего банкротство. Оптимальный вариант – известить приставов самому о старте процедуры банкротства, чтобы те не конфисковали собственность.

Приставам разъяснили порядок действий при банкротстве

В случае уведомления территориального органа ФССП России о принятии налоговым органом решения о направлении в арбитражный суд заявления о признании должника банкротом судебный пристав-исполнитель, на исполнении у которого находится исполнительное производство в отношении этого должника, представляет в налоговый орган справку о задолженности перед ФССП России, возникшей до принятия арбитражным судом заявления о признании должника банкротом, оформленную надлежащим образом с указанием сумм задолженности, а также копии исполнительных документов о взыскании указанных сумм для последующего включения налоговым органом данных требований в реестр требований кредитора.

2.9. В рамках неприостановленных исполнительных производств судебным приставом-исполнителем налагаются аресты, в том числе при применении судами мер, направленных на обеспечение исполнения судебного акта, а также совершаются иные исполнительные действия и применяются меры принудительного исполнения, предусмотренные Законом об исполнительном производстве.

2.10. В случае поступления на исполнение исполнительного документа, требования которого не подлежат исполнению в связи с введением в отношении должника процедуры, применяемой в деле о банкротстве, судебный пристав-исполнитель выносит постановление об отказе в возбуждении исполнительного производства на основании п. 8 ч. 1 ст. 31 Закона об исполнительном производстве. Одновременно судебный пристав-исполнитель разъясняет взыскателю право предъявить свои требования в рамках дела о банкротстве.

2.11. Требования исполнительных документов неимущественного характера подлежат исполнению в соответствии с нормами Закона об исполнительном производстве в процедурах, применяемых в деле о банкротстве.

III. Действия судебного пристава-исполнителя

при введении в отношении должника процедуры финансового

оздоровления и внешнего управления

3.1. При введении в отношении должника процедуры финансового оздоровления или внешнего управления исполнению подлежат исполнительные документы, указанные в пп. 2.1 — 2.1.2 настоящих Методических рекомендаций.

3.2. С даты введения процедуры финансового оздоровления или внешнего управления отменяются ранее принятые меры по обеспечению требований кредиторов в силу указания закона без принятия об этом самостоятельного акта судом общей юрисдикции или арбитражным судом.

Действия судебного пристава-исполнителя в случае введения процедуры финансового оздоровления или внешнего управления аналогичны действиям, указанным в пп. 2.4 — 2.5.1 настоящих Методических рекомендаций.

3.3. Поскольку при введении процедуры финансового оздоровления или внешнего управления наложение новых арестов и установление иных ограничений по распоряжению имуществом должника, включая обеспечительные меры, как судебными приставами-исполнителями, так и судами допускается только в рамках процесса по делу о банкротстве, для наложения ареста судебный пристав-исполнитель обращается в арбитражный суд, в производстве которого находится дело о признании должника банкротом, с заявлением о наложении ареста на выявленное имущество должника, содержащим перечень подлежащего аресту имущества.

Определение об отказе в принятии таких обеспечительных мер может быть обжаловано судебным приставом-исполнителем.

3.4. Исключение из указанного в п. 3.3 настоящих Методических рекомендаций правила установлено в отношении взыскания задолженности по текущим платежам, а также истребования имущества из чужого незаконного владения в ходе процедуры внешнего управления, введенной после 31.12.2008. При исполнении указанной категории исполнительных документов аресты и иные ограничения по распоряжению имуществом должника при введении процедуры внешнего управления налагаются судебным приставом-исполнителем без обращения в арбитражный суд, рассматривающий дело о банкротстве.

3.5. С даты введения внешнего управления прекращаются полномочия руководителя должника и управление делами должника возлагается на внешнего управляющего. В случаях, когда исполнение исполнительного документа невозможно без участия должника, судебный пристав-исполнитель обязывает внешнего управляющего совершить действия, предусмотренные исполнительным документом.

3.6. В случае невыполнения внешним управляющим законных требований судебного пристава-исполнителя применяются меры, предусмотренные ст. 113 Закона об исполнительном производстве.

IV. Действия судебного пристава-исполнителя

при вынесении решения о признании должника банкротом

и об открытии конкурсного производства

4.1. При получении копии решения арбитражного суда о признании должника банкротом и об открытии конкурсного производства судебный пристав-исполнитель оканчивает исполнительные производства, в том числе по исполнительным документам об обращении взыскания на заложенное имущество и исполнительным документам, исполнявшимся в ходе ранее введенных процедур, применяемых в деле о банкротстве, по п. 7 ч. 1 ст. 47 Закона об исполнительном производстве, за исключением исполнительных производств:

о признании права собственности;

о компенсации морального вреда;

об истребовании имущества из чужого незаконного владения;

о применении последствий недействительности сделок;

о взыскании задолженности по текущим платежам;

неимущественного характера.

4.2. Одновременно с окончанием исполнительного производства судебный пристав-исполнитель снимает наложенные им в ходе исполнительного производства аресты на имущество должника и иные ограничения по распоряжению этим имуществом.

4.3. Исполнительные документы, производство по которым окончено, вместе с копией постановления об окончании исполнительного производства в течение трех дней со дня окончания исполнительного производства направляются конкурсному управляющему. Копии указанного постановления в тот же срок направляются сторонам исполнительного производства.

4.4. В случае поступления на исполнение исполнительного документа, за исключением исполнительных документов, указанных в п. 4.1 настоящих Методических рекомендаций, судебный пристав-исполнитель выносит постановление об отказе в возбуждении исполнительного производства на основании п. 8 ч. 1 ст. 31 Закона об исполнительном производстве.

4.5. Согласно требованиям ст. 126 Закона о банкротстве в рамках конкурсного производства наложение новых арестов на имущество должника и иных ограничений распоряжения имуществом должника не допускается.

4.5.1. Действие данной нормы распространяется не только на аресты, налагаемые в исполнительном производстве, но и на аресты как обеспечительные меры, принимаемые в судебных процессах за рамками дела о банкротстве. В данном случае при поступлении на исполнение исполнительного листа судебный пристав-исполнитель выносит постановление об отказе в возбуждении исполнительного производства на основании п. 8 ч. 1 ст. 31 Закона об исполнительном производстве.

4.5.2. Вместе с тем указанная норма не исключает возможности наложения арестов и иных ограничений в связи с требованиями по спорам, касающимся защиты владения или принадлежности имущества, в том числе об истребовании имущества из чужого незаконного владения (ст. 301 ГК РФ), о прекращении нарушений прав, не связанных с лишением владения (ст. 304 ГК РФ), об освобождении имущества от ареста (исключении из описи), а также в связи с требованиями о пресечении действий, нарушающих исключительное право на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации или создающих угрозу его нарушения (подп. 2 п. 1 ст. 1252 ГК РФ), об изъятии и уничтожении контрафактных материальных носителей, в которых они выражены, либо оборудования, прочих устройств и материалов, главным образом используемых или предназначенных для совершения нарушения исключительных прав на них (пп. 4 и 5 ст. 1252 ГК РФ), об изъятии или конфискации орудий и предметов административного правонарушения и т.п. Для наложения ареста в отношении перечисленных выше требований судебный пристав-исполнитель обращается с соответствующим ходатайством в суд, рассматривающий дело о банкротстве.

4.6. С даты принятия арбитражным судом решения о признании должника банкротом судебный пристав-исполнитель не вправе совершать исполнительные действия по обращению взыскания на имущество должника, за исключением обращения взыскания на денежные средства, находящиеся на счете должника в банке, в соответствии со ст. 70 Закона об исполнительном производстве с соблюдением очередности, предусмотренной п. 2 ст. 134 Закона о банкротстве.

4.7. По исполнительным документам об истребовании имущества из чужого незаконного владения судебный пристав-исполнитель информирует конкурсного управляющего о нахождении на исполнении такого документа и обязывает конкурсного управляющего определить время и условия для его исполнения. В случае невыполнения законных требований судебного пристава-исполнителя применяются меры, предусмотренные ст. 113 Закона об исполнительном производстве.

4.8. Исполнительные документы о признании права собственности и о применении последствий недействительности сделки исполняются в порядке, определенном Законом об исполнительном производстве.

Некоторые аспекты исполнительного производства в случаях возбуждения дела о банкротстве должника

Практика исполнительного производства, № 6, 2011.

Жулина Марина Георгиевна

начальник отдела судебной защиты и судебно-аналитической

деятельности Правового управления ФССП России

Жуков Алексей Владимирович

советник отдела судебной защиты и судебно-аналитической

деятельности Правового управления ФССП России

В настоящее время существует недостаточная правовая определенность по вопросам, связанным с трактовкой положений действующего законодательства Российской Федерации о банкротстве.

Наибольший интерес с точки зрения правоприменительной практики вызывают вопросы, связанные с отнесением требований исполнительных документов к текущим платежам, порядок их взыскания, а также исполнения требований неимущественного характера в случае возбуждения в отношении должника дела о банкротстве.

В соответствии с абз. 6 п. 1 ст. 126 Федерального закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» (далее — Закон о банкротстве) с даты принятия судом решения о признании должника банкротом и об открытии конкурсного производства прекращается исполнение по исполнительным документам, в том числе по исполнительным документам, исполнявшимся в ходе ранее введенных процедур, применяемых в деле о банкротстве, если иное не предусмотрено Законом о банкротстве.

Согласно п. 7 ч. 1 ст. 47 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» (далее — Закон об исполнительном производстве) в случае признания должника-организации банкротом, судебный пристав-исполнитель оканчивает исполнительные производства в отношении этого должника и направляет исполнительные документы конкурсному управляющему, за исключением исполнительных документов, указанных в ч. 4 ст. 96 Закона об исполнительном производстве.

К исполнительным документам, по которым исполнительное производство не оканчивается на основании п. 7 ч. 1 ст. 47 Закона об исполнительном производстве, относятся следующие исполнительные документы, указанные в ч. 4 ст. 96 Закона об исполнительном производстве.

В существующей правоприменительной практике наибольшие разногласия вызывает классификация задолженности как текущего платежа.

Так, в соответствии с п. 1 ст. 5 Закона о банкротстве под текущими платежами понимаются денежные обязательства и обязательные платежи, возникшие после даты принятия заявления о признании должника банкротом.

Особый интерес в данном случае вызывают критерии отнесения к текущим платежам требований исполнительных документов о взыскании государственной пошлины и иных судебных расходов, взыскиваемых судами при рассмотрении дел, с участием должника.

Проблема в квалификации таких задолженностей как текущих платежей связана, в первую очередь, с определением её возникновения, поскольку с момента вынесения судами таких решений, до их вступления в законную силу может пройти достаточное количество времени.

Данное обстоятельство вызвано тем, что процессуальным законодательством Российской Федерации обязательность исполнения судебных актов о взыскании, со стороны по делу наступает именно с момента вступления судебного акта в законную силу1.

Так, П. обратился в Арбитражный суд Красноярского края с заявлением о признании недействительным постановления судебного пристава-исполнителя от 17.02.2011 об отказе в возбуждении исполнительного производства2.

Рассматривая данное дело, суд установил следующее.

Решением арбитражного суда от 21.10.2010 с МУП взыскано в пользу индивидуального предпринимателя (далее — ИП) 839 953,21 руб., в том числе 743 870 руб. неосновательного обогащения, 96 083,21 руб. процентов за пользование чужими денежными средствами, 25 тыс. руб. судебных расходов по оплате услуг представителя, а 13.12.2010 выдан исполнительный лист.

Определением суда от 02.02.2011 произведена замена взыскателя ИП на его правопреемника П.

П. 14.02.2011 предъявил исполнительный лист в отдел судебных приставов. Постановлением от 17.02.2011 судебный пристав-исполнитель отказал в возбуждении исполнительного производства на основании п. 8 ч. 1 ст. 31 Закона об исполнительном производстве, указав, что исполнительный лист предъявлен после принятия решения судом о признании должника банкротом.

Определением от 01.09.2010 в отношении МУП введено наблюдение. Решением от 20.01.2011 МУП признано банкротом, открыто конкурсное производство сроком до 20.07.2011.

Законом о банкротстве, в частности, установлено, что с даты принятия арбитражным судом решения о признании должника банкротом и об открытии конкурсного производства все требования кредиторов по денежным обязательствам, об уплате обязательных платежей, а также текущие обязательства, указанные в Законе о банкротстве, могут быть предъявлены только в ходе конкурсного производства.

Постановление Пленума Высшего Арбитражного Суда Российской Федерации от 23.07.2009 № 59 «О некоторых вопросах практики применения Федерального закона «Об исполнительном производстве» в случае возбуждения дела о банкротстве» (далее — Постановление № 59) предусматривает, что если исполнительный документ поступает в службу судебных приставов после принятия судом решения о признании должника банкротом, судебный пристав-исполнитель в трехдневный срок со дня поступления к нему исполнительного документа выносит постановление об отказе в возбуждении исполнительного производства на основании Закона о банкротстве применительно к Закону об исполнительном производстве.

По мнению заявителя, требования, указанные в исполнительном документе (неосновательное обогащение, проценты за пользование чужими денежными средствами, а также судебные расходы), являются текущими.

Удовлетворяя заявленные требования, суд указал следующее. Из п.п. 9 и 16 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 23.07.2009 № 63 «О текущих платежах по денежным обязательствам в деле о банкротстве» (далее — Постановление № 63) следует, что: денежное обязательство должника по возврату или возмещению стоимости неосновательного обогащения для целей квалификации в качестве текущего платежа считается возникшим с момента фактического приобретения или сбережения имущества должником за счет кредитора; обязанность по возмещению судебных расходов (расходов на оплату услуг представителя, государственной пошлины и т.д.), понесенных лицом, в пользу которого принят судебный акт, для целей квалификации в качестве текущего платежа считается возникшей с момента вступления в законную силу судебного акта о взыскании указанных расходов.

С 01.09.2010 в отношении МУП введено наблюдение, с 20.01.2011 должник признан банкротом.

Из решения суда от 21.10.2010 усматривается, что обязательства по неосновательному обогащению возникли в период с 09.01.2008 по 31.12.2008, то есть задолженность возникла до даты принятия заявления о признании должника банкротом (03.08.2010). Требования о взыскании неосновательного обогащения и процентов за пользование чужими денежными средствами не могут быть отнесены к текущим платежам и подлежат включению в реестр требований кредиторов в порядке, предусмотренном Законом о банкротстве.

Судебные расходы в размере 25 тыс. руб. (по оплате услуг представителя) взысканы решением суда от 21.10.2010, вступившим в законную силу 21.11.2010, то есть после даты принятия заявления о признании должника банкротом (03.08.2010), в связи с чем подлежат отнесению к текущим платежам.

Таким образом, по мнению суда, поскольку одно из требований, указанных в исполнительном листе, относится к текущим, постановление судебного пристава-исполнителя об отказе в возбуждении исполнительного производства является незаконным, нарушает права взыскателя на исполнение судебного акта в соответствии с Законом об исполнительном производстве.

К аналогичным выводам пришел и Пятнадцатый арбитражный апелляционный суд в постановлении от 28.01.2011 по делу № А32-25612/2010-11/525-5СП3.

Как и в случае с квалификацией требований исполнительного документа о взыскании судебных расходов в качестве текущей задолженности, проблемным является вопрос отнесения к ним и исполнительных документов о взыскании налогов и иных обязательных платежей.

Сложность в данном случае заключается в определении периода возникновения таких требований.

По мнению судов Российской Федерации, при определении требований исполнительного документа о взыскании налогов и обязательных платежей, как текущих платежей необходимо обращать внимание на момент, когда возникла обязанность по их уплате. В частности, таким моментом признается истечение конкретного налогового периода, а не подача налоговой декларации и возможное доначисление налогов и обязательных платежей.

Так, Предприятие обратилось в Арбитражный суд Краснодарского края с заявлением о признании недействительными решений МИФНС о приостановлении операций по счетам налогоплательщика в банке.

Постановлением Федерального арбитражного суда Северо-Кавказского округа от 10.05.2011 по делу № А32-15165/20104 частично удовлетворены требования Предприятия о признании недействительными решений МИФНС о приостановлении операций по счетам налогоплательщика.

Своё решение суд мотивировал следующим.

Определением Арбитражного суда Краснодарского края от 09.10.2009 по делу № А32-4063/2009 в отношении предприятия введена процедура банкротства — наблюдение. Определением Арбитражного суда Краснодарского края от 22.03.2010 по делу № А32-4063/2009 введено внешнее управление на срок 18 месяцев5.

В соответствии с п. 1 ст. 63 Закона о банкротстве с даты вынесения арбитражным судом определения о введении наблюдения требования кредиторов по денежным обязательствам и об уплате обязательных платежей, срок исполнения по которым наступил на дату введения наблюдения, могут быть предъявлены к должнику только с соблюдением установленного Законом о банкротстве порядка предъявления требований к должнику. Данные положения статьи, касающиеся предъявления исключительно в рамках дела о банкротстве требований кредиторов по денежным обязательствам и об уплате обязательных платежей, срок исполнения по которым наступил на дату введения наблюдения, не распространяются на требования по текущим платежам.

Согласно п. 1 ст. 5 Закона о банкротстве под текущими платежами в деле о банкротстве и в процедурах банкротства являются денежные обязательства и обязательные платежи, возникшие после принятия заявления о признании должника банкротом, а также денежные обязательства и обязательные платежи, срок исполнения которых наступил после введения соответствующей процедуры банкротства. Требования кредиторов по текущим платежам не подлежат включению в реестр требований кредиторов. Кредиторы по текущим платежам при проведении соответствующих процедур банкротства не признаются лицами, участвующими в деле о банкротстве.

После введения следующей процедуры банкротства платежи по исполнению обязательств, возникших до принятия заявления о признании должника банкротом, срок исполнения которых наступил до даты введения следующей процедуры, не являются текущими платежами. При этом платежи по обязательствам, возникшим после принятия заявления о признании должника банкротом, независимо от смены процедуры банкротства, относятся к текущим платежам.

В соответствии с п. 4 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 15.12.2004 № 29 «О некоторых вопросах практики применения Федерального закона «О несостоятельности (банкротстве)» (далее — Постановление № 29) требования налоговых, таможенных и иных органов, в чью компетенцию в силу законодательства входит взимание соответствующих сумм платежей, по текущим обязательным платежам удовлетворяются в установленном законодательством порядке (вне рамок дела о банкротстве).

Таким образом, налоговый орган вправе в ходе процедуры наблюдения производить взыскание налогов и пеней в бесспорном, внесудебном порядке, при условии, что взыскиваемые им суммы являются текущими платежами.

В п. 11 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 22.06.2006 № 25 «О некоторых вопросах, связанных с квалификацией и установлением требований по обязательным платежам, а также санкциям за публичные правонарушения в деле о банкротстве» (далее — Постановление № 25) разъяснено, что при решении вопроса о порядке исполнения текущих требований налоговых органов по обязательным платежам (за исключением возникших после признания должника банкротом) необходимо учитывать, что эти требования удовлетворяются вне рамок дела о банкротстве в порядке, установленном законодательством о налогах и сборах.

Осуществление принудительного исполнения указанных требований по обязательным платежам за счет денежных средств должника путем вынесения налоговым органом соответствующего решения и направления в банк инкассового поручения на перечисление налога (сбора) допускается в любой процедуре банкротства. Закон о банкротстве не содержит положений, исключающих возможность взыскания в бесспорном порядке текущей задолженности по налогам (сборам) в какой-либо процедуре банкротства или предписывающих приостановление данного исполнения.

Для этого необходимо установить момент возникновения обязанности по уплате НДС, ЕСН, налога на имущество, налога на землю, за неуплату которых начислены пени, имея в виду при этом, что датой возникновения обязанности по уплате налога является дата окончания налогового периода, а не дата представления налоговой декларации или дата окончания срока уплаты налога.

При оценке пеней как текущих либо не текущих платежей суду следует иметь в виду, что критерием отнесения пеней к текущим платежам является не характер основной задолженности, на которую начислены пени, а период просрочки исполнения обязательства, за который начислена соответствующая сумма пеней.

В соответствии с п. 9 Постановления № 25 при решении вопроса об установлении размера и квалификации требований уполномоченного органа по налогам, налоговый период по которым состоит из нескольких отчетных периодов, по итогам которых уплачиваются авансовые платежи (например, единый социальный налог, налог на прибыль организаций, налог на имущество организаций, земельный налог), надлежит исходить из следующего.

Если окончание отчетного периода и срока уплаты соответствующего авансового платежа наступило до принятия заявления о признании должника банкротом, то этот авансовый платеж не является текущим. При этом окончание налогового периода после принятия судом заявления о признании должника банкротом и до открытия конкурсного производства (что влечет квалификацию требования об уплате налога, исчисленного по итогам налогового периода, как текущего) не является основанием для признания указанного авансового платежа также в качестве текущего.

В данном случае налоговый орган вправе осуществить взыскание налога вне рамок дела о банкротстве в установленном налоговым законодательством порядке в размере, определяемом как разница между суммой налога и суммой авансового платежа, требование об уплате которого не является текущим.

Основанием принятия налоговой инспекцией решений о приостановлении операций по счетам налогоплательщика в банке послужила несвоевременная уплата предприятием НДС за IV квартал 2009 года, ЕСН за IV квартал 2008 года и I квартал 2009 года, земельного налога за 2008 год и I квартал 2009 года.

Согласно п. 8 Постановления № 25 датой возникновения обязанности по уплате налога является дата окончания налогового периода, а не дата представления налоговой декларации или дата окончания срока уплаты налога.

Вынесение налоговым органом после принятия заявления о признании должника банкротом решения о доначислении налогов и начислении пеней по налогам, налоговый период и срок уплаты которых наступили до даты принятия заявления, не является основанием для квалификации требований об уплате доначисленных обязательных платежей как текущих.

Аналогичная позиция содержится и в постановлении Семнадцатого арбитражного апелляционного суда от 22.07.2010 по делу № А71-1589/20106.

Необходимо отметить, что исполняя требования исполнительных документов о взыскании текущих платежей судебный пристав-исполнитель вправе обратить взыскание на денежные средства должника, в отношении которого ведется процедура банкротства, находящиеся на его счетах в банках и иных кредитных организациях, однако обращение взыскания на имущество должника в рамках исполнительного производства в отношении должника признанного банкротом и в отношении которого введена процедура конкурсного производства противоречит действующему законодательству7.

Так, постановлением Федерального арбитражного суда Поволжского округа от 24.06.2010 по делу № А12-25587/20098 отказано в удовлетворении заявления ЗАО о признании постановления налогового органа о взыскании налогов, сборов, пеней, штрафов за счет имущества должника неподлежащим исполнению.

Принимая указанное постановление и отказывая в удовлетворении заявленных требований, суд высказал следующую позицию.

В соответствии со ст. 47 НК РФ при недостаточности или отсутствии денежных средств на счетах налогоплательщика (налогового агента) — организации или индивидуального предпринимателя или при отсутствии информации о счетах налогоплательщика (налогового агента) — организации или индивидуального предпринимателя, налоговый орган вправе взыскать налог за счет имущества, в том числе за счет наличных денежных средств налогоплательщика (налогового агента) — организации или индивидуального предпринимателя в пределах сумм, указанных в требовании об уплате налога, и с учетом сумм, в отношении которых произведено взыскание.

Согласно абз. 2 указанной статьи взыскание налога за счет имущества налогоплательщика (налогового агента) — организации или индивидуального предпринимателя производится по решению руководителя (заместителя руководителя) налогового органа путем направления в течение трех дней с момента вынесения такого решения соответствующего постановления судебному приставу-исполнителю для исполнения в порядке, предусмотренном Законом об исполнительном производстве, с учетом особенностей, предусмотренных настоящей статьей.

Вместе с тем, согласно п. 1 ст. 126 Закона о банкротстве, с даты принятия арбитражным судом решения о признании должника банкротом и об открытии конкурсного производства прекращается исполнение по исполнительным документам, они подлежат передаче судебными приставами-исполнителями конкурсному управляющему.

При этом п. 7 ч. 1 ст. 47, ч. 4 ст. 96 Закона об исполнительном производстве установлено, что по требованиям о взыскании задолженности по текущим платежам судебный пристав-исполнитель не оканчивает исполнительное производство в связи с открытием конкурсного производства в отношении должника.

Таким образом, суд пришел к выводу, что исполнение исполнительных документов о взыскании текущих платежей в рамках конкурсного производства не прекращается, однако судебный пристав-исполнитель не вправе осуществлять исполнительные действия по обращению взыскания на имущество должника, за исключением обращения взыскания на денежные средства должника в банке в порядке, установленном ст. 134 Закона о банкротстве.

Аналогичные выводы содержатся и в постановлении Федерального арбитражного суда Северо-Западного округа от 25.03.2010 по делу № А13-8505/20099 о признании недействительным решения ИФНС о взыскании налогов, сборов и пеней за счет имущества должника, поскольку оспариваемое решение направлено на взыскание с общества недоимки по налогам посредством обращения взыскания на составляющее конкурсную массу имущество в обход положений законодательства о несостоятельности (банкротстве).

При этом, согласно постановлению Тринадцатого арбитражного апелляционного суда от 08.04.2010 по делу № А21-13942/200910 об отказе в удовлетворении требований ООО о признании незаконным постановления судебного пристава-исполнителя отдела по особым исполнительным производствам УФССП России по Калининградской области о передаче арестованного имущества на торги, обращение взыскания на имущество должника, признанного банкротом, в целях взыскания задолженности по текущим платежам возможно лишь в том случае если такие обязательства по текущим платежам обеспечены залогом, на который и обращается взыскание.

Как видно из рассмотренных примеров, квалификация взыскиваемой задолженности как текущего платежа является основанием для осуществления взыскания в рамках исполнительного производства независимо от того, в какой стадии банкротства находится должник.

В соответствии с п. 3 Постановления № 59 во взаимосвязи с положениями Закона об исполнительном производстве с даты вынесения судом определения о введении наблюдения приостанавливается исполнение исполнительных документов по имущественным взысканиям, за исключением исполнительных документов:

по спорам, касающимся защиты владения или принадлежности имущества, в том числе об истребовании имущества из чужого незаконного владения;

о прекращении нарушения прав, не связанных с лишением владения;

об освобождении имущества от ареста (исключении из описи);

о пресечении действий, нарушающих исключительное право на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации или создающих угрозу его нарушения;

об изъятии и уничтожении контрафактных материальных носителей, в которых они выражены, либо оборудования, прочих устройств и материалов, главным образом используемых или предназначенных для совершения нарушения исключительных прав на них;

об изъятии или конфискации орудий и предметов административного правонарушения;

и прочих, не относящихся к имущественным взысканиям по смыслу абз. 4 п. 1 ст. 63 Закона о банкротстве.

В рамках не приостановленного исполнительного производства допускается наложение арестов и совершение судебным приставом-исполнителем иных исполнительных действий, предусмотренных Законом, применение судом общей юрисдикции или арбитражным судом мер, направленных на обеспечение исполнения судебного акта.

Кроме того, Высший Арбитражный Суд Российской Федерации также указал, что разъяснения, содержащиеся в п. 3 Постановления № 59, применяются для целей установления видов исполнительных документов, по которым приостанавливается исполнение с даты введения процедуры финансового оздоровления или внешнего управления, а также прекращается исполнение с даты принятия решения о признании должника банкротом и оканчивается исполнительное производство.

В результате проведенного анализа имеющейся судебной практики можно прийти к выводу об имеющихся противоречиях при квалификации исполнительных документов, как документов, содержащих требования неимущественного характера, по таким основаниям как реституция, а также возврат имущества, полученного на основании договоров лизинга.

Так, постановлением Федерального арбитражного суда Уральского округа от 11.11.2010 по делу № А60-19972/2010-С511 признаны законными действия судебного пристава-исполнителя Управления ФССП России по Свердловской области по выставлению в адрес организации-должника, в отношении которого введена процедура наблюдения, требований по возврату имущества, полученного на основании договора лизинга. В обоснование принятого постановления судом указано, что подобного рода требования направлены на защиту имущественного права и, в силу п. 3 Постановления № 59, подлежат исполнению службой судебных приставов.

При этом Федеральным арбитражным судом Волго-Вятского округа в постановлении от 27.08.2010 по делу № А28-1032/201012 высказано полностью противоположное мнение. Так, по мнению суда, требования о возврате имущества, переданного организации-должнику по договору лизинга, являются имущественными и их исполнение в рамках введенной в отношении должника процедуры конкурсного производства производится конкурсным управляющим.

Представляется, что в данном случае такие различия в судебной практике связаны с разными процедурами банкротства, введенными в отношении организаций-должников. В первом случае имело место наблюдение, а во втором — конкурсное производство.

Однако п. 3 Постановления № 59 однозначно указывает на то, что в независимости от конкретной стадии банкротства, критерии, по которым должен определяться характер исполнительного документа и порядок его исполнения, являются едиными.

1 Постановление Пленума Высшего Арбитражного Суда Российской Федерации от 23.07.2009 № 63 «О текущих платежах по денежным обязательствам в деле о банкротстве»

2 Постановление Третьего арбитражного апелляционного суда от 14.06.2011 по делу № А33-2864/2011 размещено в Справочной правовой системе «Консультант Плюс»

3 Судебный акт размещен в Справочной правовой системе «Консультант Плюс»

4 Судебный акт размещен в Справочной правовой системе «Консультант Плюс»

5 Ссылка на данные судебные акты используется в постановлении Федерального арбитражного суда Северо-Кавказского округа от 10.05.2011 по делу № А32-15165/2010

6 Судебный акт размещен в Справочной правовой системе «Консультант Плюс»

7 Постановление Пленума Высшего Арбитражного Суда Российской Федерации от 23.07.2009 № 59 «О некоторых вопросах практики применения Федерального закона «Об исполнительном производстве»

8 Судебный акт размещен в Справочной правовой системе «Консультант Плюс»

9 Судебный акт размещен в Справочной правовой системе «Консультант Плюс»

10 Судебный акт размещен в Справочной правовой системе «Консультант Плюс»

11 Судебный акт размещен в Справочной правовой системе «Консультант Плюс»

12 Судебный акт размещен в Справочной правовой системе «Консультант Плюс»

документы

Время создания/изменения документа: 06 апреля 2012 14:47 / 06 апреля 2012 14:56

Версия для печати

Проведение процедуры банкротства осуществляется на основании Федерального закона №127-ФЗ «О несостоятельности (банкротстве)».

Дмитрий Иванов. Юрист Дорогие читатели! Для получения консультации по вашей проблеме обратитесь к юристу через форму обратной связи или звоните по телефонам:

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.

- Регионы: 8 (800) 600-36-07.

— Дмитрий Иванов. Юрист

Нормативно-правовая основа

На основании №127-ФЗ происходит осуществление всей процедуры банкротства от момента возникновения обстоятельств, по которым юридическое лицо может быть признано должником, до момента вынесения соответствующего решения арбитражным судом, что становится основанием для окончательной ликвидации юридического лица.

В отношении организации-должника может быть возбуждено исполнительное производство. Возбуждение такого производства происходит на основании специально вынесенного решения суда и на основании выданного исполнительного листа. Весь порядок ведения такого производства регламентирован другим нормативным актом – Федеральным законом №229-ФЗ «Об исполнительном производстве».

Во время процедуры банкротства исполнительное производство может быть приостановлено либо организовано иным образом. Для того чтобы получить подробный ответ на то, каким образом может осуществляться работа судебных приставов по имеющимся исполнительным листам в адрес организации-должника, следует обращаться к статье 96 Федерального закона №229-ФЗ «Об исполнительном производстве», так как именно эта статья является правовой основой для функционирования данного института исполнительного права на территории Российской Федерации.

Исключения для осуществления проведения взыскания по исполнительным листам

На основании статьи 96 указанного федерального нормативного акта во время проведения любой процедуры, которая предусмотрена законодательством о признании организации-должника несостоятельной, исполнительное производство должно быть приостановлено до прекращения таких процедур. Однако есть ряд исключений, по которым такое производство не прекращается даже после вступления в силу решения арбитражного суда о начале банкротной процедуры в отношении юридического лица-должника.

К числу таких исключений в соответствии с частью 1 статьи 96 указанного Федерального закона относятся:

- исполнительные листы, ложащиеся в основу ведения исполнительного производства, которые выданы по решениям суда, вступившим в силу до даты начала банкротной процедуры. Основанием выдачи таких исполнительных листов являются следующие случаи: наличие невыплаченной заработной платы, которая взыскивается по решению суда; задолженности по регулярным платежам компании, а также по нерегулярным платежам текущего типа; задолженность образовалась в результате невыплаты авторам причитающегося вознаграждения за созданные ими результаты интеллектуального труда; задолженность возникла по платежам, назначением которых является компенсация причиненного здоровью и жизни вреда либо морального вреда;

- исполнительные листы, выданные по факту неимущественных взысканий, а именно: направленные на истребование в пользу истца имущества, находящегося в незаконном использовании у должника; направленные на исполнение статьи 301 Гражданского кодекса Российской Федерации, а именно на защиту права владения и принадлежности определенных видов имущества; на прекращение ситуаций, в которых происходит нарушение прав физического или юридического лица, если такое нарушение не связано с владением таким имуществом; на освобождение имущества от наложенных на него мер ареста путем исключения из арестованной базы; на предупреждение и прекращение различных действий, которые направлены на нарушение исключительных прав на результаты деятельности, являющейся интеллектуальной; на полное изъятие из оборота различных контрафактных материалов, а также оборудования и устройств, используемых для их производства и эксплуатации; на изъятие оборудования, предметов или орудий, относящихся к орудиям совершения административного правонарушения.

Алгоритм приостановления исполнительного производства по заявлению должника

Дмитрий Иванов. Юрист Важно! Для решения вашей проблемы обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.

- Регионы: 8 (800) 600-36-07.

— Дмитрий Иванов. Юрист

В настоящее время имеются различные варианты приостановления исполнительного производства. Одним из таких вариантов является приостановка по заявлению должника в случае ведения процедуры банкротства. В этом случае порядок действий выглядит следующим образом:

- руководитель или учредитель юридического лица, проходящего процедуру признания финансово несостоятельным, подает в суд заявление о приостановлении исполнительного производства. В тексте такого заявления потребуется указать, когда и по каким основаниям было вынесено решение о начале исполнительного производства. Также в тексте такого заявления следует указать данные о том, на какую сумму вынесено решение суда и, соответственно, исполнительный лист;

- суд рассматривает предоставленное заявление в течение десяти дней с даты его подачи. В случае, если это потребуется, суд может дополнительно запросить документы или иные материалы, которые подтверждают необходимость приостановки исполнительного производства. Если такое решение является положительным, итогом становится вынесение решения суда о приостановлении исполнительного производства;

- решение суда вступает в силу с даты его официального издания и доводится до сведения всех заинтересованных лиц. Однако оно может быть оспорено в установленные сроки теми лицами, которые заинтересованы в ведении исполнительного производства в адрес должника.

Приостановление исполнительного производства по решению суда

Если исполнительный лист выдан по случаям, не относящимся к случаям исключения прекращения или приостановления исполнительного производства (перечислены выше), то до момента вынесения соответствующего решения суда само исполнительное производство приостанавливается. Происходит это в следующем порядке:

- выносится решение суда о начале банкротной процедуры в отношении юридического лица-должника. Такое решение арбитражного суда должно быть оформлено соответствующим образом и вступить в законную силу. Это решение ложится в основу следующего решения судебного пристава о приостановлении исполнительного производства;

- следующим шагом становится снятие ареста с имеющегося имущества должника, которое было включено в перечень имущества, направляемого на удовлетворение требований по исполнительному производству;

- процедура, по которой происходит передача имущества от должника к выкупающим в счет погашения долгов по исполнительному листу лицам, приостанавливается, что можно расценивать как возврат права собственности на такое имущество должнику.

В том случае, если участники банкротной процедуры не согласны по каким-либо причинам с действиями судебного пристава, они могут оспорить их в суде, предоставив документы, подтверждающие обоснованность и правомерность своих действий по оспариванию решения суда.

Если суд вынес решение о том, что юридическое лицо является несостоятельным с финансовой точки зрения, то есть официально признается банкротом, исполнительное производство полностью прекращается, а взыскание всех задолженностей происходит только в порядке конкурсного производства, что становится причиной для включения истцов по закрытому делу в перечень кредиторов с присвоением им определенного статуса (конкурсного кредитора и т. д.).

Случаи и порядок возобновления исполнительного производства

Возобновление исполнительного производства в случае, когда организация-должник находится в рамках процедуры банкротства, возможно, но только при соблюдении ключевого условия: судом должны быть полностью урегулированы все существующие правовые вопросы, которые могут служить основанием для возникновения спора.

Инициатива по возобновлению такого производства может исходить от следующих лиц, участвующих в процессе:

- кредитора, если он докажет, что в рамках исполнительного производства его задолженность может быть удовлетворена без нарушения действующего законодательства;

- должника (на плечи этого участника процесса ложится бремя доказывания улучшения своего финансового состояния, что позволяет говорить о возможности прекращения банкротной процедуры);

- пристава (если он сможет подтвердить обоснованность проведения процедур, предусмотренных исполнительным производством, как основания для осуществления взыскания, в то время как по банкротным процедурам имущество для взыскания может быть утеряно или выведено за пределы конкурсной массы).

Должник и кредитор для возобновления исполнительного производства обязаны направить заявление о необходимости возобновления производства в то территориальное подразделение Федеральной службы судебных приставов, которое занимается их исполнительным производством. К такому заявлению прикладываются любые документы, которые могут быть рассмотрены в качестве доказательств правомерности выставления такого требования.

Пристав при принятии решения о возобновлении исполнительного производства по собственной инициативе должен опираться на фактическую сторону дела.

С того момента, как принято решение о возобновлении производства, приставы будут осуществлять свою деятельность в стандартном режиме, то есть на имущество может быть наложен арест, а сам должник – подвергнуться каким-либо видам взысканий вплоть до лишения определенных прав.

Еще одним вариантом возобновления производства является обращение кредитора в судебные органы для вынесения соответствующего акта. В этом случае на основании статьи 438 Гражданского процессуального кодекса Российской Федерации судья выносит решение о снятии каких-либо ограничений с пристава в отношении совершения действий различного характера с целью взыскания долгов с ответчика по иску.

В некоторых случаях, когда кредитор обладает достаточным уровнем доказательств, он может потребовать снятия ограничения с действий пристава до даты вступления в силу вынесенного решения суда. Однако это возможно только в том случае, если сам кредитор предоставит в суд достаточный уровень доказательств по факту причинения ему различного ущерба в случае неисполнения приставом возложенных на него обязанностей.

В возобновлении исполнительного производства суд может отказать в том случае, если он усомнится в предоставленных доводах о необходимости снятия ограничения с действия приставов либо в том случае, если в рамках процедуры банкротства не наступило ожидаемое финансовое оздоровление организации-должника, и планируется переход к конкурсному производству.

В этом случае суд будет руководствоваться объективной картиной, согласно которой, снятие ограничений с действий судебного пристава может быть рассмотрено как вероятность вывода части имущества из конкурсной массы и сокращение возможностей удовлетворения требований других кредиторов.

Не нашли ответа на свой вопрос? Для получения бесплатной консультации обращайтесь через форму обратной связи или звоните по телефонам:

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.

- Регионы: 8 (800) 600-36-07.

Екатерина Алейникова Юрист. Автор статей. Практика в сфере госзакупок, недвижимости, ДТП, споров со страховыми компаниями Подпишитесь на нас в «Яндекс Дзен»

Взыскание долгов через банкротство: как заставить платить по счетам без лишних слов и эмоций

В интернете можно найти тысячи статей на тему взыскания долгов. Авторы рассматривают самые экзотические методы работы, включая ораторское искусство и паяльник. Но о взыскании долгов с помощью процедуры банкротства обычно пишут вскользь и с неохотой — мол, способ такой есть, но на практике он слишком сложен, долог и неэффективен. В итоге появляется множество мифов и заблуждений.

Данный материал полностью актуален по состоянию на 2019 год и начало 2020 года.

Читайте часть вторую инструкции о взыскании долгов через банкротство.

«Долг — это уважение к праву другого»

Иммануил Кант

Например, на одном из сайтов я обнаружил такой комментарий (фраза скорректирована): «Процедура достаточно затянутая — соответственно, недобросовестный должник может успеть перевести активы на других лиц, что сделает невозможным взыскание долга».

Мнение распространенное, но так ли это на самом деле? Правда ли, что взыскание долгов через банкротство лучше оставить на крайний случай?

Давайте разбираться.

Для начала кратко рассмотрим плюсы и минусы других вариантов. Что в принципе можно сделать, если вы столкнулись со злостным неплательщиком?

1. Вести переговоры

Способ вполне логичный, но на практике должник может кормить вас «завтраками» долгие месяцы. Даже если подключить все свое обаяние, пригрозить судом или коллекторским бюро, вас могут проигнорировать. Словесные убеждения — слабый аргумент.

Некоторые взыскатели долгов используют запугивание и даже физическое воздействие, но я призываю чтить букву закона. Кроме того, стоит учитывать, что некоторые должники могут сознательно провоцировать кредитора на угрозы и пользоваться этим с выгодой для себя.

2. Решить вопрос в стандартном судебном порядке

Теоретически все просто. Вы подаете иск в арбитражный суд с требованием погасить долг. Суд выносит решение в вашу пользу и выдает исполнительный лист, после чего вы можете:

- Предъявить исполнительный лист в банк, где у должника есть счет. Превосходный вариант, если мы знаем, где этот счет находится, а самое главное — что на этом счете есть деньги. В этом случае все проходит быстро и гладко. Должник не успевает опомниться, как деньги оказываются у кредитора.

- Предъявить исполнительный лист судебным приставам. В их власти арестовать имущество или списать деньги со счета должника. На первый взгляд, тоже хороший вариант. Но на практике оказывается, что у пристава огромное количество дел, а руки доходят далеко не до каждого. Легко догадаться, насколько внимательными будут к вашей ситуации.

Служба судебных приставов далека от совершенства — медлительна и неповоротлива. В каком-то смысле больше преимуществ имеет должник.

3. Продать долг коллекторскому агентству

В некоторых случаях коллекторы готовы выкупить долг за небольшой процент и избавить кредитора от головной боли. На практике довольно мало шансов заключить выгодную сделку.

4. Понять и простить

Если долг относительно небольшой, некоторые предпочитают забыть о нем. Тут без комментариев. Каждый сам решает, как поступать со своими деньгами.

5. Взыскать долги через процедуру банкротства

На мой взгляд, процедура банкротства является одним из лучших способов взыскания долгов, так она дает реальные рычаги воздействия и контроль над ситуацией. У арбитражного управляющего гораздо более широкие полномочия, чем у судебного пристава. И желание работать, уверен, тоже.

Позволю себе остановиться на этом варианте подробнее.

Необходимые условия для начала процедуры

По текущему законодательству для инициирования процедуры банкротства необходимо соблюдение следующих условий:

- Наличие подтвержденного судебным решением долга не менее 300 000 рублей. Исключение сделано для налоговых платежей и для долгов по кредитам перед банками. В этих случаях подтверждение суда не требуется.

- Просрочка 3 месяца и более. Например, если деньги подлежали возврату 1 апреля, то подавать заявление о банкротстве заемщика можно не раньше 2 июля.

Установленные суммы и сроки могут меняться в связи с правками законодательства. Актуальную информацию смотрите в Законе «О несостоятельности (банкротстве)».

Предварительные переговоры с должником, получение исполнительного листа и предъявление его приставам необязательны. Кредитор может сразу инициировать процедуру банкротства, не прибегая к другим вариантам.

Каких результатов ожидать от процедуры банкротства

Для большинства предпринимателей «банкротство» и «взыскание долгов» — вообще несовместимые понятия.

«Они и сейчас не платят. Как я верну свой долг, если фирма станет банкротом?», — нередко говорит клиент.

В реальности банкротство не избавляет от ответственности перед кредиторами. Напротив, эта процедура регулирует процесс выплаты долгов и позволяет вернуть намеренно выведенные активы.

Далее мы рассмотрим все шаги и особенности процедуры в деталях. А пока важно понять общий алгоритм.

Как выглядит процесс:

- Анализируем ситуацию: стоит или не стоит идти на банкротство?

- Получаем судебное решение с подтверждением долга.

- Подаем заявление о банкротстве и ожидаем реакции должника.

- Проводим процедуру наблюдения (если долг не гасят сразу).

- По итогам наблюдения принимаем решение о дальнейших действиях.

Забегая вперед, скажу, что после подачи заявления на банкротство, у должника появляется небольшой отрезок времени, чтобы чудесным образом найти деньги и удовлетворить наши требования, либо перейти на процедуру наблюдения. Нередко долг гасится сразу. Но обо всем по порядку.

Шаг 1: сбор информации. Как проверить должника перед процедурой банкротства?

«Каждая битва выигрывается перед ее началом» Сунь Цзы, Искусство Войны

Первая задача — понять, насколько перспективен должник. Есть ли что взыскивать в принципе?

Что полезно знать о должнике:

- Наличие движимого и недвижимого имущества, изменения в составе этого имущества.

- Изменения размера и структуры долгов компании.

- Судебные разбирательства.

- Исполнительные производства.

- Смена директоров, адресов, учредителей, сведения о начале ликвидации или реорганизации.

- Доходы и расходы компании, их динамика.

- Отзывы от работников, контрагентов.

Сервисы для проверки должника:

- Один из наиболее универсальных инструментов — СПАРК.

Сервис позволяет получить сведения о структуре компании, финансовую отчетность, информацию о судебных спорах и многое другое. - Ознакомиться с годовой бухгалтерской отчетностью должника можно через сервис «Коммерсант Картотека».

- Посмотреть актуальную информацию о юридическом лице можно на сайте ФНС с помощью сервиса «Проверь себя и контрагента».

- Проверить сообщения о реорганизации, ликвидации — на сайте Вестника.

- Узнать о судебных решениях и требованиях истцов.

- Посмотреть реестр недобросовестных поставщиков на сайте.

- Проверить, должен ли должник еще кому-то на сайте ФССП.

Условно можно разделить должников на три типа:

- Известные (и не очень известные) компании, которые прочно стоят на ногах, но почему-то тянут с отдачей долгов.

- Компании, которые испытывают финансовые трудности, но имеют (или имели) активы.

- Безнадежные должники (у которых нет и не было видимых активов, а директор, возможно, является номинальным).

Первый тип — идеальный. Если компания достаточно крупная и успешная, можно практически без раздумий подавать заявление о банкротстве. Далее мы рассмотрим на примерах, как это работает.

Но идеал встречается далеко не всегда, чаще положение компании требует более серьезного изучения.

Если должник относится ко второму типу – вероятность взыскания средств нужно определять, анализируя в комплексе собранную о должнике информацию. Только после этого можно определить целесообразность запуска процедуры банкротства.

Что если должник относится к третьему типу (активов нет и не было, компания «пустая»)? Подавать заявление о банкротстве или нет? Рискнуть можно, но кредитор должен быть готов потратить из своего кармана, как минимум, 200-250 тысяч рублей на процедуру наблюдения.

При небольшой сумме долга это может оказаться невыгодным для кредитора. Также стоит соизмерять риски и затраты времени. Процедура наблюдения длится около шести месяцев.

Тем не менее, бывают случаи, когда кредитор из принципа идет на процедуру банкротства, даже если это не выгодно для него с экономической точки зрения. Главная мотивация в таком случае — создать максимум проблем и неудобств должнику. Клиент осознает, что потеряет еще некоторую сумму денег, но жаждет расплаты любой ценой.

Итак. Предположим, мы собрали информацию о должнике и решили подавать заявление о банкротстве.

Сначала необходимо обратиться в арбитражный суд и получить решение с подтверждением долга. Если у вас имеются необходимые документы (договоры, накладные), это не должно вызвать особых трудностей. После этого можно смело инициировать процедуру.

Шаг 2: подача заявления о банкротстве

Что указывать в заявлении и как его подавать, обсудим чуть позже. Пока подробнее остановимся на логике самой процедуры.

Самый главный момент: чем известнее и крупнее должник, тем лучше для кредитора.

Сам факт подачи заявления является серьезным ударом по репутации компании, так как вся информация размещается в публичных источниках — в частности на сайте «Коммерсантъ».

Мудрые и известные компании предпочитают гасить долг сразу, иначе журналисты и контрагенты разносят новость на всю страну. Представьте, как смотрится для обывателя новость о том, что подано заявление о банкротстве известной страховой компании или завода! Шумиха в СМИ приводит к оттоку клиентов, партнеров, а также к проблемам с другими кредиторами. Может начаться цепная реакция — и появятся новые заявления на банкротство.

Отдельно отмечу отношения с банками и инвесторами. Заявление о банкротстве — это естественная причина, чтобы приостановилось или прекратилось внешнее финансирование предприятия.

В моей практике было множество случаев, когда мы подавали на банкротство известных компаний. Например, мы успешно взыскивали долги с больших страховых компаний, которые тянули с выплатой денег по страховым случаям. После получения заявления о банкротстве, нам звонили буквально на следующий день и просили забрать заявление. Долг, естественно, гасили тут же.

Интересный факт: в случае со страховыми компаниями не требуется судебного решения для подтверждения долга. В законе о банкротстве отдельно описаны положения для страховых и финансовых организаций.

Еще один тип компаний, на которых магическим образом действует заявление о банкротстве — это градообразующие и стратегические предприятия, предприятия ВПК. В обычной обстановке к ним практически невозможно подобраться из-за секретности, политической важности и т.п. Процедура банкротства открывает все двери.

Пример работы со стратегической организацией

К нам обратился клиент, который пытался взыскать долг со стратегической организации. Приставы не могли подойти к такой компании в течение нескольких лет. Их просто прогоняли, пользуясь особым статусом объекта. В итоге мы подали заявление о банкротстве. Предприятие рассчиталось в течение месяца. Почему это сработало?

Во-первых, такой компании вряд ли кто-то позволил бы обанкротиться. Во-вторых, если мы бы дошли до процедуры наблюдения, то у нас в руках оказался бы мощнейший инструментарий:

- доступ к бухгалтерской отчетности и документам компании за последние 3 года;

- отсутствие коммерческой и банковской тайн;

- возможность привлечь к уголовной и субсидиарной ответственности за непредоставление нужной информации. На запросы арбитражного управляющего обязаны отвечать в течение 7 дней — это касается руководства компании, контрагентов, банков и различных государственных служб.

Возможно, в России есть абсолютно белые и пушистые предприятия, но… я пока таких не встречал. Арбитражный управляющий, назначенный кредитором, заинтересован в проведении различных проверок, поиске сомнительных сделок и выявлении нарушений. При желании он обязательно что-нибудь найдет.

Вывод: если должнику есть что терять или скрывать, он предпочтет рассчитаться до введения процедуры банкротства.

Пример воздействия на репутацию