Статьи

А. Локтионова

Разделы:

Ипотека недвижимости; Сделки с недвижимостью

В настоящее время существует несколько видов ипотечного кредитования, довольно значительно отличающихся друг от друга видом недвижимости, под которую можно получить кредит, условиями кредита, особенностями их получения.

Все действующие виды ипотечного кредитования можно разделить на два больших блока:

- покупка в кредит на первичном рынке недвижимости (например, представленной на сайте — Novosel18.ru );

- покупка в кредит на вторичном рынке недвижимости.

Рассмотрим основные виды ипотечных кредитов.

Квартира в новостройке в кредит (первичный рынок жилья)

При покупке квартиры в новостройке в кредит возникают некоторые проблемы. Банк дает деньги под залог квартиры. А если квартиры еще не построена? Даже если она физически существует, т.е. дом полностью построен и может быть даже сдан в эксплуатацию, но пока дом не зарегистрирован в Регистрационной палате, юридически его не существует. А смысл ипотеки — это залог покупаемой недвижимости.

Главный минус новостройки — длительное оформление в собственность. Иногда кредит на приобретение новостройки можно получить, но далеко не во всех банках, занимающихся кредитованием. И даже если банк готов кредитовать покупку новостройки в принципе, каждая конкретная сделка рассматривается особо. Принятие решения зависит от того, кто является инвестором, застройщиком, какие представлены документы, каковы сроки сдачи объекта и сроки передачи квартиры в собственность.

Квартира в кредит на вторичном рынке жилья

Покупатель квартиры сразу же становится собственником, поэтому оформление сделки на вторичном рынке менее длительное. Требования к квартире во многом зависят от конкретного банка, выдающего кредит. На то, что может быть серьезным основанием для отказа в выдаче кредита в одном банке, в другом не обратят внимание.

Основные препятствия для выдачи кредита могут быть связаны с следующими моментами:

- незарегистрированной перепланировкой — если продавец ее не зарегистрировал, банк вправе отказать в выдаче кредита;

- неблагоприятной историей квартиры — кто когда жил в квартире и куда выбыл, кто стал собственником из числа тех, кто в ней жил, а кто не стал и почему. Сомнения в юридической чистоте квартиры также препятствуют получению кредита.

Кредит под залог имеющейся в собственности недвижимости

Этот вид кредита называют ломбардным и его часто используют для частичной оплаты новой квартиры. При данном виде кредита заемщик продает имеющуюся у него квартиру или получает кредит под ее залог. Этот вид ипотеки очень удобный и сегодня занимает значительную долю в общем количестве ипотечных сделок.

Например, заемщик имеет недвижимость, которую хотел бы продать, а часть вырученных денег использовать для первоначального взноса по ипотеке при покупке новой, более дорогой недвижимости.

В данной ситуации банки предлагают воспользоваться кредитом, согласно которому вы оформляете кредит на покупку недвижимости под залог имеющейся и приобретаемой недвижимости, а в дальнейшем (в течение нескольких месяцев), продаете старую квартиру и производите частично досрочное погашение кредита, равное изначально оговоренному первоначальному взносу. Таким образом, сначала вы покупаете новую квартиру и лишь потом продаете старую.

Однако целесообразнее совершать сделки одним днем, т.е. вы одновременно находите покупателя на свою квартиру и подбираете то, что хотите купить с привлечением кредитных средств. Обе сделки (продажа и покупка) находятся в одной цепи и совершаются в один день. На практике именно так и поступают.

Другой пример – у заемщика нет подтвержденного дохода, но имеется недвижимость, которую вы готовы использовать в виде залога.

В данной ситуации банки также предложат оформить кредит и использовать имеющуюся недвижимость в качестве дополнительного залога или оформить небольшой кредит под залог имеющейся недвижимости, использовать средства от кредита для первоначального взноса и оформить ипотеку под залог приобретаемой недвижимости.

Это дает возможность заемщику оформить кредит на большую сумму, чем необходимо для покупки недвижимости. При необходимости заемщик может также досрочно погасить первый небольшой кредит и снять залоговое обременение с данной недвижимости.

Главным препятствием на пути к желаемому кредиту могут оказаться прописанные в квартире дети. Банки практически никогда не предоставляют кредиты под залог недвижимости, находящейся в собственности лиц, не достигших 18 лет, – просто если у заемщика в будущем возникнут проблемы при выполнении взятых на себя обязательств по возврату кредита, то взыскание обращается на предмет залога (квартиру) и заемщику придется решать вопрос переселения его семьи. Для того чтобы снизить риски, закладываемая квартира проверятся еще до выдачи кредита на предмет возможности обращения взыскания.

Социальная ипотека

Социальная ипотека направлена на обеспечение жильем социально не защищенных граждан, а также очередников, которые не могут приобрести квартиру по программе коммерческой ипотеки. Участниками программы социальной ипотеки могут стать очередники, признанные нуждающимися в улучшении жилищных условий.

Существует два вида социальной ипотеки:

- для очередников, когда первый взнос осуществляется не семьями, а городом в виде безвозмездной субсидии в зависимости от того, сколько времени является семья очередником. Кредит предоставляется на срок от 3 до 30 лет.

- при другом режиме ипотечного кредитования кредиты на квартиру предоставляются по ценам себестоимости строительства. Через 6 месяцев после получения кредита его получателю разрешается досрочно вернуть деньги без штрафных санкций и выплаты оставшихся процентов.

В будущем купить квартиру по программе социальной ипотеки можно будет у компаний-застройщиков. Квартиры будут продаваться по рыночным ценам. Но, несмотря на это, покупка квартиры окажется доступной очередникам. Очередник сможет заплатить застройщикам за квартиру сразу, используя субсидии (чем дольше семья стоит в очереди, тем больше размер субсидии) или получив ипотечный кредит. Программа интересна тем, что очередники смогут приобретать жилье, построенное не только городом.

Ипотека для молодой семьи

Проблема доступного жилья для молодежи и молодых семей всегда стояла достаточно остро. Но банки не могут позволить себе рисковать и процентные ставки по молодежным кредитам достаточно велики, поскольку будущее молодых специалистов непредсказуемо, а доход зачастую нестабилен. Тем не менее, в последнее время появляются более доступные молодым семьям банковские программы.

Во-первых, это ипотечные кредиты для молодых семей, в которых возраст хотя бы одного из супругов не более 30 лет. Существенным плюсом здесь будет то, что если в такой семье есть ребенок, то первоначальный взнос будет минимальный — всего 10%. Также при рождении ребенка могут предоставляться отсрочки в погашении долга до 5 лет с увеличением общего срока кредитования.

Во-вторых, существуют банковские продукты, разработанные специально для тех, у кого нет достаточных накоплений, но уже имеется перспективная работа. Первоначальный взнос в этом случае составит 5%, причем до выплаты четверти стоимости квартиры базовая ставка, как правило, ниже, чем в последующие периоды. Важная отличительная черта таких программ заключается в том, что кредит предоставляется на максимальное количество лет, разрешенных на рынке, — по различным программам от 10 до 25 лет.

Важным преимуществом всех таких ипотечных кредитов является то, что ипотечный кредит можно получить, начиная с 18 лет.

Для молодых семей может быть актуальной проблема призыва в армию. Имея достаточный доход для получения ипотечного кредита, молодой человек должен предоставить банку гарантии, что этот доход не иссякнет по причине призыва в армию в течение срока кредитования.

Молодым заемщикам женского пола, особенно незамужним, также необходимо подтвердить банку серьезность намерений погашения ипотечного кредита, учитывая возможность замужества и рождения детей.

По сравнению с другими, эта программа при расчете суммы кредита может учитывать не только доходы супругов-заемщиков, но и их родителей, чем и пользуются заемщики в большинстве случаев. Ведь родители у молодой семьи, как правило, в возрасте 45 — 50 лет и лет 10 могут полноценно работать, помогая детям купить собственное жилье.

Смотрите также статью: «Ипотечный кредит: взнос, ставка, срок».

Некоторые – от рядового монархиста до высокопоставленного либерала, любят лягнуть Советский Союз за отсутствие неких благ, ставших доступными только в демократической России.

Одно из таких благ – ипотечное кредитование. Возможность каждому гражданину самому выбирать, – выбирать где угодно, когда угодно, себе жильё. Без всяких очередей. Невозможный в СССР инструмент теперь доступен каждому. «Живи в своей квартире», «Чем в чужом доме жить, лучше свой купить», «малогабаритной должна быть ставка, а не квартира» – со всеми этими изречениями из рекламы ипотек трудно не согласиться. Но что стоит за тёплым словом ипотека?

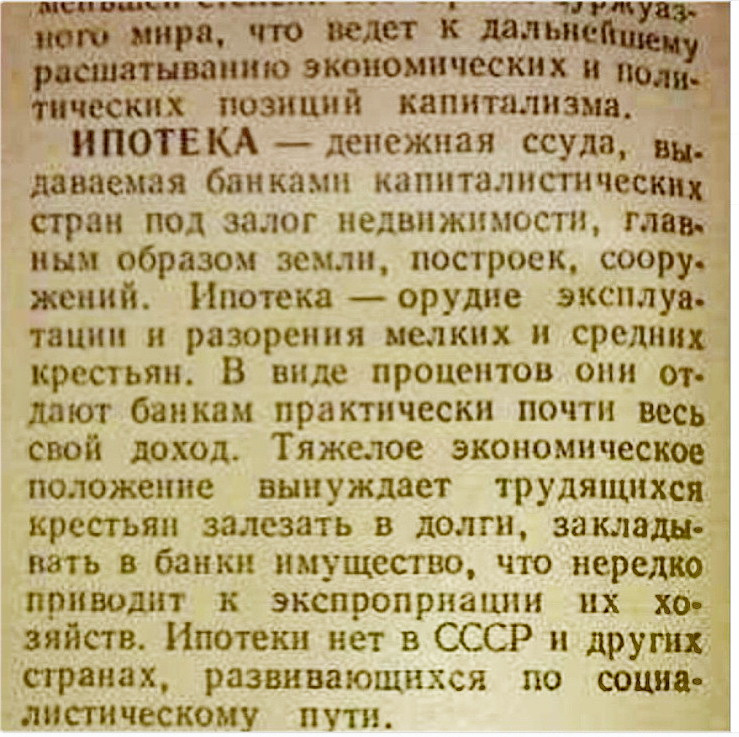

В одном советском издании было очень точное определение этого феномена:

Ипотека — денежная ссуда, выдаваемая банками капиталистических стран под залог недвижимости, главным образом земли, построек, сооружений. Ипотека — орудие эксплуатации и разорения мелких и средних крестьян. В виде процентов они отдают банкам практически почти весь свой доход. Тяжелое экономическое положение вынуждает трудящихся крестьян залезать в долги, закладывать в банки имущество, что нередко приводит к экспроприации их хозяйств. Ипотеки нет в СССР и других странах, развивающихся по социалистическому пути.

Взяв ипотечный кредит, человек становится рабом обстоятельств, в которых он эту ипотеку взял:

заработная плата, рабочее место, здоровье обладателя кредита и членов его семьи и т.п. (хорошо бы и возраст), инфляция, – всё это должно как минимум не ухудшится на время отдачи кредита. Угроза изъятия жилья после многих лет погашения кредита – серьёзная ноша.

Какие степени жизненной свободы остаются человеку, взявшего ипотечный кредит? Близкие к нулю. Он и его семья полностью, «до дней последних донца» зависит от тех, кто начисляет ему зарплату или жалование. Главная миссия человека в этом мире – выплата банку ипотечного кредита.

В Советском Союзе было иначе. Да, меньше удовлетворялись «лёгкие» потребности человека, как-то: количество сортов колбасы и сыра, поездки в Турцию и Египет, джинсы Монтана. Зато «тяжёлые» потребности человека удовлетворялись полностью: работа; бесплатные жильё, образование, медицина; отпуска и санатории и т.д. Человек знал, что не закончит свой жизненный путь, живя на улице. Вместе с ипотекой у гражданина РФ появилось и такое право.

=Arctus=

P.S. Валентина Матвиенко, например, вообще не видит здесь проблемы:

Российским студентам лучше жить в квартирах, а не общежитиях, считает спикер Совета Федерации Валентина Матвиенко. По мнению Матвиенко, … студенты должны сами приобретать жилье по льготной цене при поддержке местных властей. «Чтобы человек, который недорого заплатил за такую квартиру, мог понимать, что это уже его собственность. Пусть это 50 квадратных метров, но для начала это неплохо», — сказала она.

«Потом он заработает, эти метры продаст или вложит и улучшит свои жилищные условия»(ВВС.com) «Qu’ils mangent de la brioche» – «Если у них нет хлеба, пусть едят пирожные!»

ИПОТЕКА

(от греч. hypotheke — залог, заклад), залог недвижимого имущества, главным образом земли, с целью получения ссуды, так называемого ипотечного кредита (см. Кредит ипотечный ). И. называют также закладную на заложенное имущество и долг по ипотечному кредиту. С точки зрения распределения дохода, созданного в сельском хозяйстве, И. означает продажу всей земельной ренты или части её в виде процентов по ипотечному кредиту. В этом состоит экономическая сущность залога земли и вообще всякой недвижимости, приносящей ренту (например, залог жилых домов, сдаваемых их собственниками внаём). И. широко распространена в экономике современного капитализма, особенно в сельском хозяйстве, что связано с высокоразвитым кредитным делом. В наибольшей степени И. развита в США, Канаде, Великобритании, Франции, Швеции. Благодаря И. банковский, государственный и кооперативный капитал устанавливает свой контроль над значительной частью земельного фонда. В то же время И. является одним из основных каналов поступления капиталовложений в с.-х. производство и другие отрасли экономики. Она позволяет капиталистическому предпринимателю увеличивать долю производительно используемого свободного капитала, землевладельцам — финансировать покупку дополнительных крупных участков земли при высоком уровне цен на неё. Значение И. особенно возрастает в связи с техническим прогрессом в сельском хозяйстве, требующим увеличения капитальных затрат на возведение современных производственных построек и сооружений, покупку дорогостоящего оборудования и т. д. Кредит по И. — самый долгосрочный. Ипотечные ссуды выдаются на 15-40 и более лет, что обусловливает сравнительно низкие годовые проценты (1-5). Они имеют целевой характер (на покупку земли, оборудования, на строительство, мелиорацию и т. д.) и предоставляются с рассрочкой платежей разной периодичности (ежегодной, квартальной, ежемесячной) при фиксированном проценте за непогашенную часть задолженности. В США (в конце 60-х гг. 20 в.) задолженность по И. составляла свыше половины, а в Великобритании до 1/4 общей стоимости построек, сооружений, машин и оборудования в с.-х. предприятиях. Большая часть ипотечных ссуд достаётся крупным земельным собственникам, мелкие землевладельцы прибегают к И. гораздо реже. Так, в США кредитом под залог земли (в конце 60-х гг. 20 в.) пользовалось примерно 3/4 крупных фермеров-землевладельцев и только 1/4 мелких.

Во многих западноевропейских странах государственные и кооперативные ипотечные банки вообще не кредитуют мелких фермеров и крестьян (как и других владельцев недвижимости). Они устанавливают минимальный размер владения, необходимый для получения ипотечной ссуды. Поэтому мелкие крестьяне-землевладельцы могут прибегать лишь к частной И. за высокие проценты, которая, как правило, не спасает мелкие хозяйства от разорения.

В социалистических странах земля не является объектом купли, продажи и залога, поэтому И. не существует.

Лит.: Меньшикова М. А., США: капиталистическое накопление и индустриализация сельского хозяйства, М., 1970.

Г. Л. Фактор.

Большая советская энциклопедия, БСЭ. 2012