>Судебные приставы — узнать задолженность по фамилии через официальный сайт ФССП RosDolgi

Содержание

- Cудебные приставы по задолженности не выпускают за границу

- Зачем банкам списки должников

- Кто попадает в черный список

- Какие бывают базы должников

- Должники по решению суда

- Выезд должников за границу

- Проверить долги перед приставами

- Розыск должников в социальных сетях

- Как посмотреть себя в черном списке базы данных должников по кредитам?

- Какие должники попадают в черный список?

- Как выглядит перечень?

- Получение доступа

- Запрос кредитной истории

- Чем чреваты задолженности перед банками?

- Способы улучшить кредитный рейтинг

- Черный список должников по кредитам: проверка истории и последствия

- Что такое кредитная история

- Как проверить себя в чёрном списке банковских должников

- Проверка через бюро кредитных историй

- Проверка на сайте ФССП

- Последствия попадания в базу должников

- Как улучшить свой кредитный рейтинг

- Как проверить реестр должников в Казахстане в 2019 году?

- Как проверить список должников РК?

- Причины ограничения выезда за пределы РК

- Где посмотреть единый реестр должников Казахстана (РК)?

- Что представляет собой единый реестр должников?

- Как узнать есть ли гражданин в списках?

- Как проверить наличие данных гражданина в списках единого реестра РК?

- При каких условиях попадают в списки единого реестра?

- Что делать, если ты у банков в черном списке

- Общие положения

- Как узнать – вы в списке или нет

- Как проверить в ФССП

- Как проверить в БКИ

- Что делать

Cудебные приставы по задолженности не выпускают за границу

По новому законодательству, вас могут не выпустить за рубеж страны, если у вас висят долги по судебным делам. Рекомендуется, регулярно узнавать свою задолженность, чтобы не попасть в сложную ситуацию. Приставы арестовывают банковские счета и накладывают ограничения на выезд за пределы родины. Обратите внимание, что по решению суда, у вас может возникнуть долг перед судебными приставами, если:

- — Вовремя не оплатили штраф ГИБДД

- — Не платили кредит, ипотеку и т.д.

- — Исковое заявление (физ/юр лица) против вас

- — Неуплата налогов

- — Невыполнение иных долговых обязательств

Какие возникают ограничения у должников?

Главное это запрет на любые путешествия вне страны на 3 года. Наложение ареста на все банковские счета и карты. Должник будет обязан погасит задолженность в указанный срок, в ином положении, судебные приставы начнут процедуру конфискации имущества. Для того, чтобы граждане могли самостоятельно узнавать свои задолженности по судебным приставам и в положенный срок их погашать, был создан сайт по проверке долгов онлайн.

>База данных неплательщиков – черный список должников

Зачем банкам списки должников

Зачем банкам списки должников

Пытаясь понизить свои риски и обезопасив свои сбережения от заемщиков, которые задерживают выплаты по кредитам, банкии другие финансовые организации формируют базы данных, в которых отображают информацию о недобросовестных плательщиках. Помочь им в этом могут специальные бюро кредитных историй. Воспользовавшись этой базой, банки смогут удостовериться в благонадежности клиента или отказать в предоставлении кредита.

Банки имеют доступ не только к кредитным историям своих текущих клиентов, они также могут сделать запрос на получение черного списка должников банковского займа. В этот список вносят самых проблемных клиентов, которые совершают нарушения с некоторой периодичностью, отказываясь выполнять свои обязанности перед кредиторами и даже умышленно скрываясь от представителей банковской сферы.

Однако среди специалистов банковского дела есть как сторонники, так и противники такого черного списка. Безусловно, для банка будет очень полезно, если у него будет собственный список проблемных должников, которые избегают выплат по кредитам. Но существует большая проблема, связанная с составлением этих списков.

Кто попадает в черный список

Порой в черный список должников записывают людей, у которых имеются временные задержки по выплатам, но которые спустя какой-то период времени успешно рассчитываются с банком, предоставившим кредит. Бывают случаи, когда клиенты, взявшие кредит, покидают город на некоторое время или переезжают жить на новое место. И банк, не в силах найти такого клиента, он тут же вносит его в список неплатежеспособных лиц.

По этой причине в основном в черные списки вносят данные об юридических лицах. Банки же отдают предпочтение частным клиентам, поручая бюро, которое специализируется на таких списках, вносить данные о должниках, своевременно обновлять информацию о них.

При этом любое физическое или юридическое лицо, которое было зачислено в этот черный список, имеет полное право оспорить факт их зачисления в список. Если должник все же погасил задолженность перед кредитором, то он может потребовать, чтобы его исключили из черного списка. Однако особенности этих процедур не проработаны до конца и доказать, что ты не верблюд и твоя кредитная история чистая очень сложно.

Черные списки банковских должников это закрытая информация и такая база не может быть в свободном бесплатном доступе. Поэтому не стоит верить Интернет-сайтам, предлагающим скачать подобные списки бесплатно. Вне всяких сомнений, это обман.

Какие бывают базы должников

Черные списки (база данных) могут быть двух видов. Первая разновидность списков устанавливается отдельным банком. Он составляет свой собственный список, в который включает своих клиентов, взявших денежный заём и не спешащих расплачиваться с банком. Но есть и более глобальный список. В него уже попадают дебиторы, на которых банк подал в суд за неуплату и выиграл дело. Таким списком может распоряжаться служба судебных приставов.

Платно такую услугу с подробным отчетом о своей кредитной истории Вы можете получить мгновенно на почту, заполнив эту форму ниже, либо на сайте мойрейтинг.рф

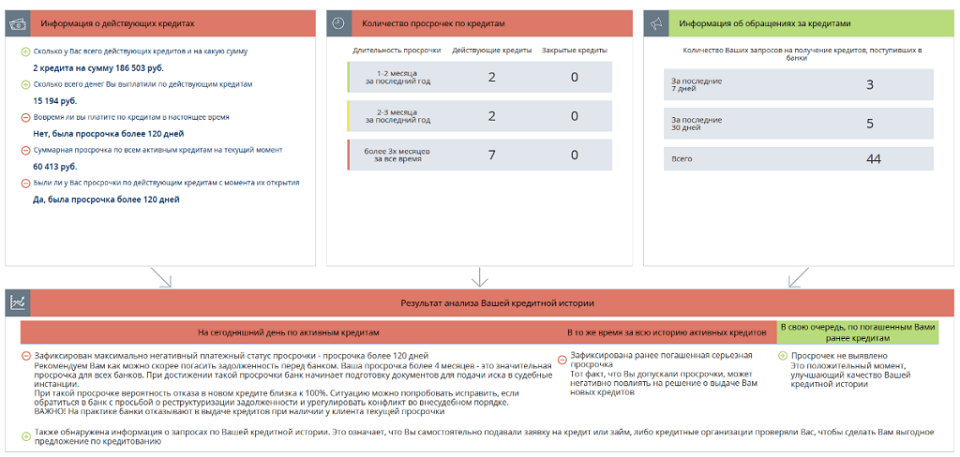

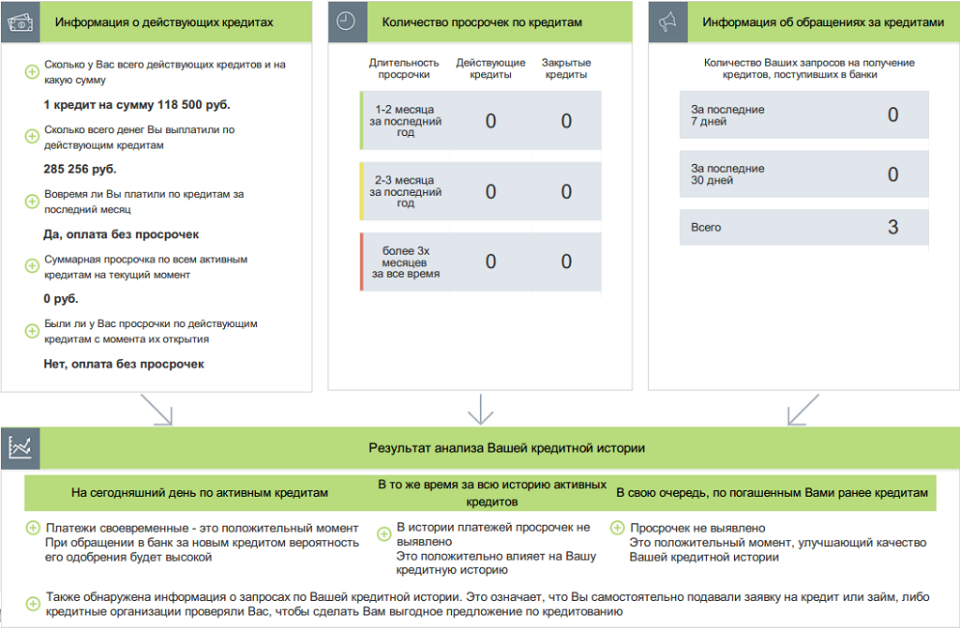

Примеры отчетов:

Пример №2

В отчете вы получите исчерпывающую информацию:

- Сколько на самом деле у Вас кредитов

- Есть ли у Вас просрочки

- Узнать, почему отказывают банки

- Как исправить плохую кредитную историю

style=»text-align: center;»>Проверить свою кредитную историю сейчас

Должники по решению суда

Если клиента вносят в такой черный список должников, то это означает, что банковские работники ни в коем случае не предоставят ему денежный заём.

Но раз банк не обратился с иском в суд, то такой клиент вполне свободно может перемещаться по стране и даже выезжать заграницу. Но как только банк подает в суд на клиента и выигрывает дело, то клиент не только попадает в черный список кредитных должников. Его заносят в список лиц, которые уклоняются от выполнения решения суда.

Порой складываются ситуации, когда плательщик закрыл свою задолженность, однако все еще находится в черном списке должников. Это можно объяснить тем, что обновленная информация о должниках не сразу попадает к судебным приставам, а с некоторой задержкой. И тогда должник может столкнуться с проблемами, связанными с выездом заграницу. После погашения кредитной задолженности необходимо, чтобы прошло тридцать дней. Спустя этот период судебные приставы получат новую информацию о должнике и закроют его дело.

Чтобы избежать разбирательств с судебными приставами, клиенту банка нужно своевременно рассчитываться за кредитную задолженность, платить штрафы в случае просрочки по кредиту. Но если все же сложилось так, что клиент не может расплатиться за денежный заем полностью, то ему понадобится все усилия, чтобы не попасть в черный список кредитных должников, который действует на территории определенной страны.

Выезд должников за границу

Если клиент банка находится в черном списке должников, то его могут не выпустить за границу. Это ограничение распространяется также на тех, кто удерживается от выплаты алиментов, налогов и платы за коммунальные услуги. Однако только в случае наличия соответствующего судебного решения таможенные службы вправе преградить гражданину путь через границу. Если имеется такое судебное решение, то клиент стопроцентно зачислен в черный список кредитных должников. В другом случае у задолжника не будет повода для беспокойства, и никто не помешает ему покинуть пределы страны.

Проверить долги перед приставами

Официальный черный список кредитных должников составляется судебными приставами и может быть предоставлен для ознакомления по требованию физического или юридического лица или официальных представителей данных лиц. Этот список сильно отличается от того, что ведет банк. Судебные приставы уделяют особое внимание кредитной истории граждан и фирм, которые когда-либо занимали под проценты денежные средства у третьих лиц.

Большинство банков лишены черного списка должников. Они только задумываются о том, чтобы создать такую базу данных о просроченных кредитах и лицах, которым необходимо погасить эти кредиты в ближайшее время. В случае, если потенциальный клиент не найден в таком списке неплательщиков, для банка это становится хорошим признаком того, что заемщик надежен и ему можно предоставить кредит на его нужды.

Единственный на сегодня бесплатный способ проверить являешься ли ты должником, это сервис «Узнай о своих долгах» на официальном сайте Федеральной службы судебных приставов России — http://fssprus.ru/

Розыск должников в социальных сетях

Современный мир представлен постоянным развитием прогресса. Каждый день люди проводят много времени в сети интернета, обмениваясь различной информацией, особенно это касается социальных сетей. Но никто не задумывается над тем, что часто «интернет собеседником» может оказаться работник компании по взысканию вашей кредитной задолженности.

Данный метод поисков должников и получения от них необходимой информации долгое время применяется многими службами-коллекторами. Поэтому, если вас уже начали «доставать» такого рода вымогатели, то постарайтесь быть внимательными в подобных ситуациях, ограничьте свое общение в социальных сетях или же тщательно поработайте над своим профилем. Для этого можно внести различные изменения, которые «запутают» коллекторов во время проведения идентификации, это может быть измененный возраст, фамилия или место проживания.

Общаясь в социальных сетях, старайтесь максимально не распространять информацию касательно вашего проживания, наличия имущества. Если кто-то начинает интересоваться такими вопросами, то это будет первый сигнал для беспокойства.

На данный момент большинство коллекторов и банков успешно принимают в своей практике поиск «злостных» неплательщиков при помощи таких социальных сетей как «Мой круг», «Одноклассники», «В контакте». Таким образом, финансовые учреждения «вылавливают» должников через социальные сети. При этом огромное количество неплательщиков, регистрируясь в таких социальных сетях, даже не подозревают о том, что их так разыскивают коллекторы.

На данный момент большинство коллекторов и банков успешно принимают в своей практике поиск «злостных» неплательщиков при помощи таких социальных сетей как «Мой круг», «Одноклассники», «В контакте». Таким образом, финансовые учреждения «вылавливают» должников через социальные сети. При этом огромное количество неплательщиков, регистрируясь в таких социальных сетях, даже не подозревают о том, что их так разыскивают коллекторы.

В основном представители коллекторских организаций в социальных сетях регистрируются под видом «красивой» девушки, после чего применяя различные методы, пытаются договориться с неплательщиком о встрече, просят его номер мобильного. Основным плюсом таких компаний считается то, что они себя полностью чувствуют безопасно. Погружаясь в поиски своих знакомых, одноклассников и родственников должника, такой человек может легко оказаться в вашем списке друзей.

Хотя в то же время некоторые компании — коллекторы считают данный метод поиска неплательщиков малоэффективным, так как во время регистрации многие люди указывают о себе неполную информацию. Еще минус заключается в том, что после того, как коллектор найдет страничку должника, нет полной вероятности получения полной контактной информации.

Сервисы для проверки задолженности в социальных сетях

— приложение банка исполнительных производств «Одноклассники»

— приложение банка исполнительных производств «ВКонтакте»

Как посмотреть себя в черном списке базы данных должников по кредитам?

Автор статьи Елена Третьякова Время на чтение: 6 минут АА

Кредитами пользуются все, но не все платят по своим долгам. Есть множество объяснений таким обстоятельствам. Кто-то теряет работу, болеет или теряет кормильца семьи. Но есть и недобросовестные заемщики, которые целенаправленно не платят по своим долгам. В любом случае, если не вернуть заем банку, можно попасть в его черный список. В таком случае получить деньги в долг будет трудно в любом учреждении. Поэтому, если Вы брали ссуду и когда-то ее не вернули, то можете проверить свою кредитную историю.

Далее как раз о том, как это сделать, и что представляет база данных должников по кредитам.

Какие должники попадают в черный список?

Самого понятия «черный список» на государственном уровне нет. Его используют банки. То есть один и тот же человек может быть внесен в черный список одного банка, но быть в приоритете для оформления займа в другом учреждении. В черный список входят те заемщики, которые не погасили долг перед конкретным кредитором.

Самого понятия «черный список» на государственном уровне нет. Его используют банки. То есть один и тот же человек может быть внесен в черный список одного банка, но быть в приоритете для оформления займа в другом учреждении. В черный список входят те заемщики, которые не погасили долг перед конкретным кредитором.

Кто может попасть в черный список:

- у кого есть действующий кредит, по которому систематически допускаются просрочки;

- лица, оформившие займы по поддельным документам. В таком случае в список вносят данные того, на чье имя оформлен продукт;

- субъекты, не погасившие долг и признанные по суду неплатёжеспособными.

В любом случае, критерии тех, кто попадает в такой реестр, обусловлены спецификой кредитной политики учреждения.

Среди Ваших знакомых есть недобросовестные заемщики? ЕстьНет

Как выглядит перечень?

Как выглядит список, однозначно сказать нельзя. Но если речь идет о кредитной истории, то она содержит следующую информацию:

Как выглядит список, однозначно сказать нельзя. Но если речь идет о кредитной истории, то она содержит следующую информацию:

- Когда был оформлен кредит. На основании какого договора (номер).

- Дата подписания и вид кредитного договора: ипотека, автокредит, карта и т.д.

- Учреждение, которое выдало средства.

- Сумма взятого займа.

- Указано, погашен ли кредит, является он текущим, были ли просрочки по продукту. При этом просрочка указывается в градации от срока: до 30 дней, от 30 до 90 дней и т.д.

- Указывается общая сумма долга с учетом начисленного штрафа и пени.

Узнать такую кредитную историю можно через Бюро кредитных историй. В России их несколько. Есть частные компании,  есть государственные.

есть государственные.

Также можно проверить информацию и через банк данных исполнительных производств. Данная база представлена на сайте Федеральной службы судебных приставов. В такой базе представлена следующая информация:

- В каком суде и области рассматривается дело.

- Кто является истцом и ответчиком.

- Номер исполнительно производства.

- Предмет исполнения.

Но сведения представлены в базе тогда, когда против должника начато исполнительное производство. В ином случае данных в банке не будет.

Получение доступа

Получить доступ к черным спискам банка заемщик не может. Такие списки не представлены в свободном доступе. Можно поинтересоваться у сотрудника банка. Он может на свое усмотрение или ответить, или отказать в такой услуге.

По поводу базы судебных приставов, то доступ к такой информации абсолютно открыт в онлайн-формате. Необходимо зайти на сайт ФССП и ввести в сервис следующую информацию:

- ФИО;

- территорию, где начато производство;

- дату рождения.

Мгновенно будет выдан результат.

Кредитный калькулятор с расчётом ежемесячного платежа

Если информация отсутствует, то два варианта: информация еще не обновлена или еще не начато делопроизводство.

Запрос кредитной истории

Проверить кредитную историю проще всего через Центральный банк Российской Федерации. Но также есть множество других бюро кредитных историй. Для того, чтобы узнать ее, необходимо просто направить запрос через официальный сайт таких БКИ. Сама история будет выслана в электронном формате на почту.

Частные конторы предоставляют услугу платно. Центральный банк 1 раз в год предоставляет услугу бесплатно.

Чем чреваты задолженности перед банками?

Как уже было упомянуто в начале, некоторые заемщики целесообразно не платят по долгам. Субъекты считают, что за это ничего  не будет. Но, если рассматривать законодательство, в частности, гражданское и уголовное право, административную сферу ответственности, заемщик по своим долгам может нести:

не будет. Но, если рассматривать законодательство, в частности, гражданское и уголовное право, административную сферу ответственности, заемщик по своим долгам может нести:

- уголовную ответственность. Выражается в том, что за целенаправленное уклонение от уплаты обязательств, за мошеннические действия в отношении кредитора, субъект может быть лишен свободы на срок до 5 лет;

- административную ответственность. В случае нарушения лицо не только платит штраф за свое нарушение, но также и лишается имущества.

И далее список последствий, которые могут быть при отказе погашать задолженность:

- Вас включат в черный список должников. Доступ к банковским кредитам полностью будет закрыт. Невозможно будет также пользоваться и микрокредитами в некоторых МФО.

- Будут заблокированы банковские счета. Банк имеет полномочия через суд арестовать депозитные и зарплатные счета. Задолженность будет погашена за счет таких средств.

- Будет подан иск в суд, по итогу которого будет наложен арест на имущество. Имущество службой судебных приставов будет реализовано на торгах. Часть средств выплатят должнику, часть кредитору.

- Лишат свободы или приговорят к принудительным работам.

- Лишат права занимать определенные должности в течение 3-5 лет.

Таким образом, список представленных вариантов должен еще раз заставить задуматься должников и будущих заемщиков. Надеяться на то, что банк простит долг, не стоит.

Кстати, не стоит забывать и о коллекторах. Долг продается коллекторским службам, которые используют почти всегда не совсем приятные меры взыскания долга.

Способы улучшить кредитный рейтинг

Ухудшить свою кредитную историю может каждый. Но существуют способы, которые помогут качественно ее улучшить. Это не значит, что Вас исключат из черного списка конкретного учреждения. Но факт того, что ваш рейтинг улучшится, однозначен. Что поможет улучшить кредитный рейтинг, расскажем далее.

Оформление кредитной карты

Активное использование карты. Получить такой продукт сейчас можно почти в любом учреждении. Неважно, какой лимит по карте будет установлен. Главное, чтобы заемщик ежемесячно вовремя осуществлял свои обязательства. Оплачивая ежемесячные минимальные взносы по карте, клиент получает «плюсы» к своему рейтингу.

Оформление микрозайма в микрофинансовых организациях

Оформление микрозайма в микрофинансовых организациях

МФО говорят о том, что они готовы работать с любым сегментом заемщика. Компания обещает выдать ссуду даже тем, у кого плохая кредитная история и нет официального дохода. Получить сразу огромный заем не получиться. Это неважно. Лучше брать меньше, но больше. Получите ссуду на 300 рублей и сразу ее погасите. Потом оформите продукт на 600 рублей и т.д. МФО передают информацию в Бюро кредитных историй.

Взять потребительский кредит в магазине

Как правило, магазины, где есть представители банков, на месте оформляют услугу покупки в рассрочку, предоставляя клиенту гарантию на получение услуги. Потребительский заем также улучшает рейтинг.

Погасить хотя бы один из долгов

Это гарантированный вариант. В случае закрытия долга банк полностью закрывает долг. История полностью исправляется.

Еще напоминаем о том, что уже пару лет в России есть право на объявление физического лица банкротом. Процедура не очень проста. Для ее инициирования необходимо соответствовать определённым критериям. Решение о банкротстве принимает суд. Но по итогу судебных разбирательств часть задолженностей может быть списана, некоторые кредиты аннулированы, а часть долгов будет реструктуризирована. Банкротство не полностью улучшает кредитную историю, но помогает повысить рейтинг на несколько позиций.

Таким образом, существует несколько способов узнать свой уровень кредитной истории. Это целесообразно сделать, если по многим заявкам на ссуду банки отказывают. Если же Ваш рейтинг плохой, то его нужно исправить любыми способами.

Рейтинг автора Автор статьи Елена Третьякова Проработала в финансах и банках почти 10 лет Написано статей 270

Черный список должников по кредитам: проверка истории и последствия

Реестр, в котором созданы списки неплатёжеспособных лиц и злостных должников банков в России, это чёрный список, на который ориентируются все кредиторы. Граждан включают в такие базы при наличии просрочек по платежам больше трёх месяцев. Одновременно с этим должника могут передать коллекторскому агентству или подать на него иск в суд.

Само пребывание в такой базе данных тоже чревато негативными последствиями, например, отказами в выдаче займа во всех банках. Эти меры применяют обычно, если предыдущая сумма долга была большой или когда у физического лица есть сразу несколько не погашенных мелких кредитов. Гражданские права затрагиваются только в том случае, если человек внесён в федеральную базу данных должников по кредитам по факту открытия судебного разбирательства.

Существует несколько способов, как узнать, есть ли человек в перечне должников, но чтобы найти информацию по кредитам, чаще всего требуется делать официальный запрос. Рассмотрим по порядку.

Что такое кредитная история

На каждого заёмщика заводится отдельное досье, которое и называют кредитной историей. В ней содержатся данные о дате и сумме, которую занимает лицо, своевременности ежемесячных платежей, обращении в другие банки. Такая история ведётся на каждого заёмщика, начиная с 2005 года. Всю информацию в неё вносят сотрудники банковских учреждений, микрофинансовых организаций. Дополнительные сведения могут вносить судебные приставы, например, о долгах по ЖКХ или алиментах, и операторы сотовой связи.

Кредитная база, в которой находятся истории заёмщиков, используется:

- Кредиторами – для одобрения или отклонения запросов на следующий заём;

- Страховыми компаниями – для защиты от мошенничества;

- Работодателями – для проверки надёжности и ответственности будущего сотрудника, особенно если должность связана с финансами.

При этом абсолютно неважно, где человек получал кредит до этого. Например, должники Сбербанка не смогут рассчитывать на новый займ в другом банке, если были внесены негативные сведения в их кредитную историю.

Как проверить себя в чёрном списке банковских должников

И в действующем законодательстве, и в договорах много нюансов, на которые не все обращают внимание вовремя. Поэтому, имея долг, нужно постоянно контролировать свой счёт и статус. Способов посмотреть чёрные списки банковских должников несколько:

- БКИ – сначала нужно делать запрос к ЦККИ для уточнения, в какое бюро надо обращаться;

- По имени и фамилии онлайн на ресурсе кредитора (такая возможность для должников есть не у всех банков) или прямое посещение ближайшего отделения;

- Единая база должников по кредитам в России (для тех, на кого уже подали в суд).

Хотя список должников находится в открытом доступе, нужно оформлять запрос, поскольку речь идёт о персональных данных. Выдача сведений из реестра должников зачастую платная услуга, которая стоит в пределах 500 рублей.

Для получения данных из БКИ личный визит в офис необязателен. Можно отправить запрос почтой, предварительно заверив заявление у нотариуса.

Есть законный вариант, как узнать бесплатно, есть ли человек в списке должников по кредитам, – запрос в БКИ один раз в год безвозмездный. Повторный запрос оплачивается.

Чёрный список должников по кредитам есть у всех банков России. Только действующие банковские сотрудники вправе получить из него данные по фамилии человека бесплатно, другому лицу такая проверка будет платной.

Проверка через бюро кредитных историй

Как было сказано выше, кредитные должники могут раз в год проверить, нет ли их в чёрном списке, не оплачивая эту услугу. Для этого запрос подаётся в БКИ. Вторичный запрос в эту организацию стоит около 800 рублей. Цена колеблется и зависит от даты и частоты обращений. Баз должников по кредитам несколько, получить сведения возможно не только в Москве, поэтому сначала придётся обращаться к НБКИ.

Из базы данных должников по кредитам банков России гражданам разрешено спрашивать информацию только о себе. Для этого потребуется иметь при себе личный паспорт со сведениями о регистрации по месту проживания. Получение сведений о другом лице является незаконным и категорически запрещено.

Через БКИ по своей фамилии из банка данных должников предоставляются и дополнительные сведения, в частности, о судимостях, штрафах и уплате налогов. Информация о заёмщике хранится в течение 15 лет.

Проверка на сайте ФССП

Федеральная служба судебных приставов ведёт свой чёрный список должников по кредитам. Сюда попадают лица, на которых заведено производство в России. На официальном сайте в такую базу данных можно заглянуть любому желающему – перечни публичные. Таким образом, любой заинтересованный человек может узнать информацию без дополнительных разрешений. Для этого нужно воспользоваться формой поиска по фамилии, указать в ней дату рождения неплательщика и место прописки. Сведения из чёрного списка здесь предоставляются бесплатно, но если нужны данные об индивидуальном предпринимателе, в форму вводится ещё и номер исполнительного листа.

Сайт должников по кредитам ФССП хорош не только бесплатным сервисом, но и тем, что он доступен круглосуточно в режиме онлайн. На обработку каждого запроса уходит от 2 до 10 минут. Информация не удаляется даже после завершения судебного производства.

Последствия попадания в базу должников

Негативная кредитная история для должников банка может иметь одно или сразу несколько последствий в зависимости от суммы задолженности и времени просрочки:

- 90% отказов на выдачу кредита в других кредитных организациях и 10% шанс одобрений под высокий процент и только на небольшую сумму;

- Продажа долга коллекторам, методы которых не столь лояльны, как у первоначального кредитора;

- Принудительное списание части денег с зарплатной карты, если заём был взят в том же банке, которому принадлежит карта;

- Возможные трудности при приёме на работу, в частности, если вакансия связана с материальной ответственностью;

- Иск в суд, по решению которого могут запретить выезд за границу или конфисковать имущество.

Трудности с выездом за пределы России появляются, если человека внесли в реестр ФССП, доступ к которому у всех бесплатный. Запрет ставят временный, пока должник не расплатится по кредитам или не выплатит хотя бы бо́льшую часть займа. Сам банк не имеет права ограничивать передвижение граждан, на это должно быть соответствующее решение суда. Подобные меры обычно не применяются при задолженности менее 10 000 рублей. При выполнении обязательств ограничения снимаются в период от 24 часов до 30 дней.

До того как банк подаст иск, его можно опередить, если ситуация с задолженностью подпадает под процедуру банкротства для физических лиц. Проконсультироваться можно как у частного юриста, так и в юридическом отделе районного, городского суда по месту регистрации.

Как улучшить свой кредитный рейтинг

У неплательщика по кредитам есть возможность повлиять на ситуацию, чтобы добиться улучшения своего рейтинга надёжности. Активное использование кредитных продуктов влияет так же положительно, как и одновременные с ним своевременные платежи. Чем больше срок давности плохой истории, тем меньше её влияние, если начать погашать долги и, например, расплачиваться иногда за покупки кредитной картой.

Положительно влияют также закрытые другие займы, если их несколько. Один текущий кредит – больше доверия и уверенности в платёжеспособности лица, чем несколько не погашенных, пусть даже и мелких.

Старайтесь не доводить ситуацию до судебного производства или других проблем. Если возникают проблемы с выплатой долгов, в первую очередь стоит обратиться непосредственно к кредитору. Обрисовав ситуацию кредитному специалисту банка, можно найти решение в виде кредитных каникул или реструктуризации. Такая возможность предоставляется всем, но только в том случае, если ситуация не была запущена и заёмщик обратился, не затягивая время.

Что ещё позволит должникам избежать передачи дела в суд или колллекторам – ежемесячное внесение хоть какой-то суммы по кредиту физического лица. Нужно узнать всю сумму основного долга вместе со штрафами, процентами и комиссией, чтобы контролировать ситуацию.

Как проверить реестр должников в Казахстане в 2019 году?

Планируете отпуск или поездку к родственникам за границу? Тогда загляните в реестр должников РК 2019 года. Нет ли там вашей фамилии? Это нужно для того, чтобы нормально выехать за пределы страны и не оказаться злостным неплательщиком налогов.

Фото: ru.m.wikipedia.org

Как проверить список должников РК?

Во время отпусков и поездок за границу в Министерство юстиции часто поступают жалобы о том, что гражданам запрещен выезд за пределы Республики. Чтобы не оказаться в подобной ситуации, когда билеты куплены, а возврат средств нельзя выполнить, заранее проверьте информацию о задолженности по исполнительному производству (при наличии) или временного ограничения на выезд из страны.

Вы можете заказать полную проверку на сайте электронного правительства. Достаточно зарегистрироваться и пройти такие шаги:

- Нажать кнопку «Заказать услугу онлайн».

- Выполнить поиск по ИИН, введя его номер в подготовленную строку.

- Нажать кнопку «Далее» и следовать указаниям системы.

Фото: ru.m.wikipedia.org

Эта информация будет крайне полезна перед заказом путевок в туристических фирмах, которые не компенсируют затраты в случае запрета на выезд. Также провести проверку можно на официальном сайте Министерства юстиции.

Проверить штрафы можно так:

- В строке введите ФИО.

- Ниже внесите код ИИН.

- Повторите код на картинке, чтобы система знала, что вы не робот.

- Нажмите кнопку «Поиск».

Министерство юстиции рекомендует всем физическим и юридическим лицам проводить подобную проверку, чтобы избежать проблем с пересечением границы.

1xBet KZ: Регистрация и дельные советы

Причины ограничения выезда за пределы РК

Реестр должников формируется на основе данных, которые поступают в Пограничную службу. Попасть в этот список может любой человек, который:

- Участвовал или участвует в судебном процессе.

- Имеет неоплаченные штрафы.

- Не выплатил вовремя алименты.

- Не оплачивает или имеет долг за коммунальные услуги, а суд уже постановил взыскать эти средства.

- Имеет долг перед человеком, который уже обратился в суд.

Фото: flickr.com

Если у вас нет подобных проблем и задолженностей, тогда не стоит переживать. Но если имеются подобные факты, тогда помните, что не стоит оплачивать штраф перед самой поездкой за границу, поскольку требуется время для прекращения исполнительного производства.

Чтобы перестраховаться, воспользуйтесь рекомендациями и проверьте список должников. После этого со спокойной совестью можно отправляться за путевками и билетами.

Где посмотреть единый реестр должников Казахстана (РК)?

Не так давно Минюст Республики Казахстан создал реестр должников, круглосуточный доступ к которому имеет каждый гражданин государства. В данном сервисе доступна информация о каждом должнике и тех, кому запрещен выезд из страны.

Работает реестр достаточно просто: всю необходимую информацию о неплательщике можно получить при вводе ИНН и ФИО гражданина. Этот сервис удобен для тех, кто желает поехать в другую страну, так как таможня может попросту не пропустить должника.

Что представляет собой единый реестр должников?

Некоторые граждане даже не знают, есть ли такой реестр. Но если человек решит пересечь границу, а он находится в списках, то у него возникнут проблемы. Министерство юстиции создало универсальный единый реестр должников в Казахстане, в котором оказываются все неплательщики для того, чтобы облегчить задачу по взысканию долгов.

Найти реестр неплательщиков может каждый гражданин Казахстана по следующему адресу.

Список формируется автоматически с помощью специально созданной программы, и все данные неплательщиков постоянно обновляются. Таким образом информация не теряет своей актуальности.

Исполнительная служба возбуждает производство, и сведения о гражданине попадают в реестр в течение 3 рабочих дней. Однако, информация по отмене мер, касающихся исков не входит в трехдневный срок, в том случае если неплательщик самостоятельно не предупредит судебного исполнителя.

Сайт Министерства юстиции Республики Казахстан

В список должников РК попадает следующая информация:

- ФИО должника;

- документ из исполнительной службы, в котором даны необходимые пояснения о невыполнении обязанностей по погашению долга гражданином;

- ФИО судебного исполнителя, подавшего данные.

Чтобы неплательщика удалили из списка, он должен полностью погасить задолженность. После этого исполнительное производство прекратится, если необходимые требования были удовлетворены.

После получения всей информации судебный исполнитель прекратит производство в течение 3 дней. В Минюст Республики Казахстан в реестр неплательщиков будет отправлена необходимая информация для того, чтобы человека исключили из реестра должников КЗ.

Как узнать есть ли гражданин в списках?

Если физическое или юридическое лицо не выплачивает кредит, штрафы, коммунальные услуги, алименты, то попадает в перечень неплательщиков. Это может повлиять на возможность выезда из Казахстана.

При какой задолженности выезд за пределы РК невозможен и как избавиться от запрета на пересечение границы, расскажет данный материал.

Задолженность по кредитам

Для того чтобы узнать, есть ли в списках тот или иной человек, многие применяют сомнительные методы. Пользуются непроверенными онлайн-сервисами или другими методами и оставляют свои личные данные. В таких случаях граждане часто попадают на мошенников, которые пользуются конфиденциальной информацией в своих целях.

Существуют следующие надежные способы получения информации о задолженности по кредиту:

- самостоятельное посещение офиса банка или компании, занимающейся кредитованием;

- проверенные онлайн-сервисы;

- при помощи звонка по телефону;

- подача заявления в банк или МФО;

- личное или дистанционное обращение в БКИ (Бюро кредитных историй).

Список должников по кредитам в Казахстане можно получить простым и недавно появившимся способом. Гражданин может обратиться на сайт Министерства юстиции, где находится единый перечень неплательщиков. Этот процесс не занимает много времени и является самым простым.

Задолженность по штрафам и алиментам

Для проверки должников по штрафам по фамилии в Казахстане существуют специальные сервисы в интернете, такие как:

- coap.kz, где можно проверить наличие штрафа ГИБДД;

- kaspi.kz, где возможно оплатить задолженность;

- zakon.kz — ресурс для проверки долгов по алиментам.

Сервисы работают довольно давно и пользуются доверием у граждан. Теперь не нужно заходить на разные сайты или иными способами узнавать наличие задолженности, всю информацию можно получить в одном месте, не прилагая больших усилий.

Читайте также, где можно узнать долги по налогам физических лиц в РК.

Как проверить наличие данных гражданина в списках единого реестра РК?

На официальном ресурсе Министерства юстиции в реестре неплательщиков существует 2 списка:

- с гражданами, которым ограничен выезд из республики;

- с теми, у кого имеется задолженность по исполнительным производствам.

Обращаясь на ресурс за списком должников по алиментам в Казахстане или другим задолженностям, необходимо проверить свою фамилию в обоих списках. Неплательщик легко может переместиться из одного списка в другой.

Для самостоятельной проверки нужно ввести такие данные на главной странице:

- в графе № 1 нужно указать ФИО;

- в графе № 2 ввести цифры своего идентификационного кода;

- в последней графе понадобится ввести определенный код, который будет видно на картинке и нажать на поиск.

Форма поиска данных гражданина в реестре должников РК по исполнительным производствам

В том случае, если лицо находится в базе данных, то вся необходимая информация будет выдана на экране.

Внимание! Рекомендуется в кратчайшие сроки погасить имеющиеся задолженности, иначе гражданину будет запрещен выезд за пределы Казахстана.

При каких условиях попадают в списки единого реестра?

Претендентами на попадание в реестр должников КЗ, становятся те люди, которые имеют невыплаченные счета на сумму от 700 тенге. Возможность оказаться в списках есть у всех, независимо от того, какую должность они занимают. Закон предусматривает, что в течение 3 рабочих дней имеется возможность добровольно выполнить требования исполнительного документа.

Когда этот срок заканчивается, данные человека, не выполнившего требования, попадают в перечень.

Даже если долговые обязательства будут закрыты, из единого реестра должников РК удалить данные будет довольно сложно, и это займет длительное время.

Остановить на некоторое время ограничение на выезд из Казахстана могут в случае острой необходимости лечения заграницей. Поэтому очень важно, перед тем как планировать поездку, проверить наличие своих данных в базе должников Казахстана.

Что делать, если ты у банков в черном списке

Займ является хорошим подспорьем для быстрой покупки дорогостоящих товаров. Но у займа существуют свои недостатки – например, когда вы вступили на тропу злостного неплательщика (чтобы, например, наколоть жадных банкиров), то либо к вам скоро придут коллекторы, либо вы автоматически попадание в черный список должников по кредитам банков.

Обычные лица не могут просто так ознакомиться с ним, но есть методы, помогающие узнать о том, внесено ли данное лицо в такую базу или нет.

Общие положения

База данных должников по кредитам везде может называться по-разному, но в сфере банков, например, она именуется стоп-листом. У каждой банковской организации есть своя база «плохишей», в которую занесены все данные о клиентах, об их займах, выплатах и просрочках.

Если вы просрочили кредит на пару дней или недель, вас еще никто не будет никуда включать или понижать ваш рейтинг, санкции применяются к менее дисциплинированным заемщикам.

Кто попадает в стоп лист:

- злостные неплательщики, которые длительное время не вносят никаких платежей

- лица, предоставившие недостоверные сведения о себе (ошибки, которые выявились)

- мошенники

- официально недееспособные лица и психбольные

- заключенные

- в отношение которых, есть санкции со стороны госструктур (ориентировки за терроризм, нарушения закона, послесудебное взыскание долгов и прочее)

- лица, в отношение которых произошло ошибочное внесение со стороны банка

Для лиц, находящихся в списке существуют следующие санкции со стороны самого банка:

- понижение кредитного рейтинга

- запрет выдачи кредитов

- передача информации о вас во всевозможные бюро кредитных историй

- шантаж

- телефонный террор (с помощью сотрудников банка и с помощью третьих лиц)

- судебные разбирательства

- в случае выигрыша дела в суде прочие меры со стороны ФССП

Какие меры применяются к должнику ФССП (судебные приставы):

- списание денежных средств с банковских карт

- поиск должника

- личные визиты

- личное изъятие имущества (вплоть до чайника)

- продажа имущества с аукциона

- запрет выезда за границу

- прочее

Санкции со стороны ГИБДД:

- лишение прав в соответствие с ФЗ 340 от 28-го ноября 2015 года за наличие задолженности более 10 000 рублей

- отказ в обмене или выдачи прав при наличии долгов

- и прочее

Как понимаете за ваше нарушение существующих договоренностей с банком, кредитная организация вас по головке не погладит, она не только включит вас в черный список долников по кредитам, но и еще будет предпринимать прочие к вам действия для успешного разрешения ситуации.

Какие действия применяет к «нерукопожатным» заемщикам банк:

- выдача кредита должникам, находящимся в черном списке, больше невозможна

- с ними плотно ведет работу служба безопасности банка

- а так же сотрудники колл-центра

- банк может обмениваться с третьими лицами этой базой (с другими банками, коллекторами, БКИ)

- такого клиента могут «продать» третьей стороне

- к работе подключают коллекторов

- или дело направляется в суд

Провинившийся заемщик может покинуть подобную базу, но только при выполнении определенных условий – полное погашение долга или сотрудничество с банком по решению проблемы.

Как это сделать, спросите вы?

Начинать вносить платежи и не скрываться от банка, либо договориться о реструктуризации, либо о рефинансирование, либо вообще погасить долг методами, которые никого не волнуют – главное чтобы он был погашен. И таким образом банк отстанет от вас.

Однако ваш кредитный рейтинг, ваша кредитная история, одназначно, будут сильно испорчены. Теперь заемные деньги получить где-либо будет сложно. И исправлять ее на практике замучаешься (есть, например, программа Кредитный Доктор от Совкомбанка, так вот, она тоже не работает).

Как узнать – вы в списке или нет

Понять, есть ли вы в списке можно только по косвенным признакам.

Вам не одобряют нигде кредиты, банк и коллекторы каждый день названивают с угрозами вернуть долг – вы явно у кого-то в стоп-листе!

Методы получения косвенной информации о вашем статусе «плохиша»:

- проверка Бюро кредитных историй (у нас их 30 штук, в какой БКИ ваши данные не известны, но об этом знает ЦККИ – направляйте сначала запрос туда)

- подайте заявку на кредит в какое-то количество банков (если отказ – значит есть проблемы)

- изучите информацию через ресурс ФССП (судебные приставы), если вы там, значит опять все плохо

- ГИБДД тоже может помочь в вашей задаче (если вам отказывают в выдаче прав, значит, пора бить тревогу)

Да и вообще, трудно поверить что сам «виновник» еще не знает, что он в стоп-листе. Ему пол-года, год, названивает банк, дело дошло до коллекторов, а он еще понять не может, в списках он или нет?! А где ж еще!

Другое дело, если вы не просрачивали кредит или вообще его не брали, и вам потребовались то же самое водительское удостоверение, а вам его отказываются выдать… Ну, это, в общем, и будет для вас сигналом к дальнейшему выяснению всех обстоятельств.

Иногда в стоп-листы банков попадают и по ошибке самих банков!

Еще раз – никакого сайта, никакой базы данных должников по кредитам, где можно проверить себя по фамилии, да еще и бесплатно, не существует. Это закрытая банковская информация! К положительному выводу можно придти только путен анализа сторонней информации.

Получить займ с одобрением, если история подпорчена, практически невозможно. Мало кто из банковских организаций, (например, Тинькофф, Citibank, Ренессанс Кредит) идет навстречу должникам, разрабатывая для них специальные программы, но ставка по процентам в этом случае будет высокая.

Как проверить в ФССП

Если на клиента было заведено исполнительное производство о взыскание задолженности после положительного решения суда, то первом местом, где появится данная информация, будет сайт судебных приставов – fssprus.ru.

Получить ее совсем не сложно и даже не придется проходить процедуру регистрации:

- найдите на главной странице форму «Узнать о своих долгах»

- в эту форму необходимо ввести свои ФИО и месторасположение, после чего она выдаст данные по поводу пребывания клиента в этой базе

- эти данные появились в общем доступе после того, как Госдумой были приняты поправки к Федеральному закону “Об исполнительном производстве”.

- база данных удобна не только для неплательщиков, но и для банковских организаций, чтобы в будущем просчитать риски, связанные с непосредственным клиентом

- но с другой стороны, такая база дает доступ к информации обо всех, находящихся в ней лицах, что является нарушением права на личную тайну

Еще более подробно об этой процедуре, .

Как проверить в БКИ

Сведения о клиенте, который не платил по долгам или имел просрочки, могут содержаться в разных бюро кредитных историй одновременно (их более 30-ти в России), информация о вас в них может существенно разниться.

Поэтому клиенту, бравшему займы ранее и считающего, что он находится в черном списке должников по кредитам, для начала рекомендуется выяснить информацию о месте накопления сведений о его персоне. Для таких случаев потребуется воспользоваться ЦККИ, осуществить эту процедуру возможно с помощью ресурса Центрального банка cbr.ru.

Итак, чтобы узнать свои данные требуется – прямое обращение в бюро кредитных историй.

Если клиент владеет сведениями по поводу содержания его данных, то ему лучше обратиться туда напрямую.

У любого БКИ имеются такие услуги:

- получение отчета по истории займов клиента

- оспаривание рейтинга по кредитам

- оформление справки с полными сведениями обо всех бюро, которые располагают информацией по займам клиента

- присвоение или изменение кода истории по займам с помощью сотрудников бюро или с помощью банков-агентов БКИ

Для получения информации из БКИ есть следующие способы:

- персональный визит в офис бюро

- отправить телеграмму на адрес бюро

- через электронный сервис БКИ (если он есть), например, крупнейшее бюро БКИ Эквифакс позволяет это делать через регистрацию на ресурсе в личном кабинете

- через банки-партнеры, которые напрямую сотрудничают с тем или иным бюро

- через интернет-банкинг банка-партнера

- салоны Евросети

- сервис АКРИН

- прочее

Банки-партнеры

Отчет по истории займов может предоставляться и банками-агентами БКИ, например, Почтой Банк, Ренессансом Кредит, Бинбанком, ВТБ банком и прочими. Поинтересоваться об этой возможности лучше прямо в офисах банковских организаций.

Для получения своих сведений понадобиться обращение в офис банка-агента и подача заявления в требуемом формате.

Обычно вся процедура не занимает более четверти часа.

Но банки-агенты не предоставляют данную услугу запросто так, за услугу они берут примерно 800-1300 руб. Правда, иногда они проводят временные бесплатные акции.

Интернет-банкинг

Клиент может произвести проверку своих данных и через интернет. Практически все думают, что это непросто. Но это не так. Осуществление онлайн проверки может происходить с помощью услуги заказа отчета по займам через интернет-банкинг, правда, только того банка, который сотрудничает с нужной вам БКИ.

Возможность воспользоваться этой услугой предоставляют Бинбанк и Сбербанк. К примеру, чтобы совершить проверку в Сбербанк-онлайн, требуется осуществить вход в систему и в разделе под названием «Прочее».

Далее совершить выбор вкладки «Кредитная история».

Затем кликнуть по «Проверить кредитную историю».

Эта возможность не является безвозмездной и составляет всего 580 рублей, которые спишутся с карты.

Осуществление заказа услуг в Бинбанке проходит таким же образом, как и в остальных банковских учреждениях.

Евросеть

Выяснить историю по займам возможно с недавнего времени и в салонах Евросети. Необходим лишь паспорт. Гражданин для получения такой услуги должен совершить поход в салон и прибегнуть к помощи продавца.

Цена выписки составляет 990 рублей.

Кроме выдачи сведений истории по займам, Евросетью предлагается услуга «Идеальный заемщик».

Она поможет узнать, какие действия требуются для улучшения истории по займам (когда она стала неудовлетворительной). Предписания включают сроки, в течение которых клиент должен заняться повышением своего рейтинга, оценки кредитоспособности и платежеспособности. Стоит услуга около 490 рублей.

Сервис АКРИН

Выяснить кредитную историю можно онлайн с помощью специального сервиса Агентства кредитной информации, являющимся одним из крупнейших официальных представителей НБКИ – АКРИН.

Агентство обладает такими возможностями:

- предоставление справки из Центрального каталога кредитной истории

- установление кода субъекта истории по кредитам

- оформление экспресс-выписки НБКИ

- заказа отчетов по займам из НБКИ

- заказа отчета по займам из БКИ «Русский стандарт»

- оспаривание данных истории по займам клиентов

- выяснение данных по кредитному рейтингу и скорингу

- подключение СМС-информирования по любому изменению в КИ

- выяснение данных об авто, сданных в залог

Доступ к истории по займу имеется лишь у клиента, со своей учетной записью. Если возникает такая необходимость, то есть возможность обращения к служащим Агентства кредитной информации через эмэйл либо с помощью телефонного звонка.

Этот сервис идеален для тех, кто постоянно занимается уточнением своих сведений, содержащихся в истории по займам.

Так же здесь можно совершить процедуру оформления подписки на комплект отчетов с хорошей скидкой, а еще совершить заказ короткой выписки из НБКИ всего лишь по 60 рублей.

В общем, способов выяснения КИ огромное множество – выбирайте на вкус, но большинство из них являются платными (где дешевле, где дороже), бесплатных единицы. Однако у вас есть право получить выписку бесплатно один раз в год – это закон!

Ну и если вы хотите спать спокойно, то по-идее, нужно пробивать все 30 БКИ, ведь информация в них разница!

Что делать

Зачастую, когда люди выясняют о внесении себя в стоп-лист, они и не хотят ничего делать (особенно в случае, когда они знают, за что туда попали).

Для всех остальных, кто хочет исправить ситуацию, есть следующие пути:

- нужно начать плотные переговоры с банком, нужно дать понять, что вам тоже не все равно

- конечно, вам сразу скажут – оплатите полностью долг, мы покрайней мере от вас отстанем, а что будет с исключением вас из списка, посмотрим

- да, погасить долг придется, частями, полностью, перекредитовать его или реструктуризировать (в зависимости от того на что готов будет сам банк)

- далее для исправления ситуации нужно показать банку, что вы исправились и стали надежным клиентом (поскольку пока вы плохой)

- откройте вклад в этом банке

- заведите зарплатную карту

- попробуйте взять совсем небольшой кредит и вовремя его погасить