В период действия кредитного соглашения с клиентом рыночные условия могут сильно измениться и привести к возникновению трудностей в своевременном погашении задолженности, ввиду колебаний курсов валют, изменению банковского законодательства или факторов, касающихся деятельности самого заемщика.

На помощь в таких случаях приходит реструктуризация задолженности, подразумевающая актуализацию условий договора путем использования различных кредитных инструментов.

Содержание

- Что такое реструктуризация?

- Условия проведения реструктуризации кредита юридического лица

- Список необходимых документов

- Как оформить?

- Требования

- Сроки

- Особенности реструктуризации кредита для юридических лиц

- Цели реструктуризации

- Программы реструктуризации

- Как юридическому лицу добиться реструктуризации задолженности

- Реструктуризация долга при банкротстве физического лица

- Что такое реструктуризация долгов?

- Когда может быть введена процедура реструктуризации долгов?

- Последствия введения реструктуризации долгов

- План реструктуризации долгов

- Арбитражный суд Псковской области

- Типовое соглашение о реструктуризации долгов

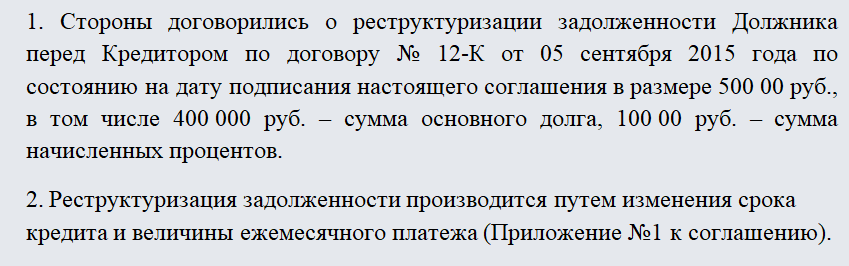

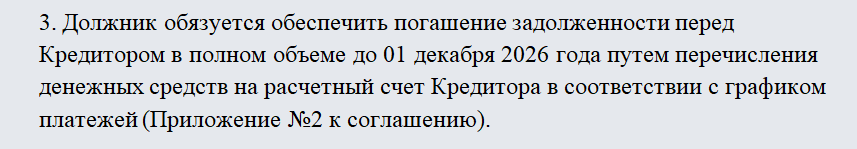

- Соглашение о реструктуризации долга

- Назначение реструктуризации

- Как получить реструктуризацию

- Принятие банком решения

- Форма соглашения

- Действия банка в отношении юридических лиц

- Готовим соглашение о реструктуризации задолженности (образец)

- Отношения заемщика и заимодавца

- Как составить договор?

- Некоторые особенности

- Полезное видео

- Пример соглашения о реструктуризации долга

- Что такое соглашение о реструктуризации долга

- Как заключить соглашение о реструктуризации долга

Что такое реструктуризация?

Упрощенно процесс реструктуризации задолженности можно представить как заключение нового кредитного соглашения, в котором стороны учли внешние и внутренние факторы, приведшие к невозможности соблюдения условий старого договора.

К реструктуризации кредитов юридических лиц прибегают в том случае, если по ряду причин клиент не в состоянии исполнять условия действующего договора.

К наиболее частым причинам возникновения подобной ситуации можно отнести:

- значительные колебания курса валют, если кредит был взят в иностранной валюте;

- существенное падение уровня доходов (выручки);

- изменение организационной формы юридического лица и другие.

Реструктуризация займа на практике является оформлением нового кредита взамен действующего ранее.

Для того чтобы реструктуризация задолженности отвечала главной своей цели — способствовать исполнению заемщиком взятых на себя ранее обязательств и погашению им в полной мере кредита перед банком, кредитор должен учитывать текущее положение дел у клиента и его финансовое состояние.

Существуют принципиальные различия между реструктуризацией кредитного портфеля клиента (юридического лица) и реструктуризацией конкретного займа.

В первом случае необходимостью в таком шаге может послужить оптимизация расходов или другие глобальные факторы или инициатива самого клиента.

Как вернуть деньги юридическому лицу если у банка отозвали лицензию? Ответ на этот, и многие другие, интересующие вас, вопросы, вы найдете в нашей статье.

Как вернуть деньги юридическому лицу если у банка отозвали лицензию? Ответ на этот, и многие другие, интересующие вас, вопросы, вы найдете в нашей статье.

Если же вы решили взять автокредит с господдержкой, то вам стоит узнать, на каких условиях банки готовы выдать подобный кредит, и какие требования выдвигаются к заемщикам.

При реструктуризации кредита ее потребность продиктована резким ухудшением финансового состояния заемщика и как следствие, необходимостью пересмотра условий кредитования для успешного дальнейшего исполнения обязательств.

Под общим понятием реструктуризации задолженности юридического лица подразумевается использование определенных инструментов, каждый из которых имеет собственные особенности и может применяться в зависимости от возникшей ситуации.

На практике наиболее часто применяются следующие механизмы реструктуризации долга:

- Продление периода кредитования. Такой вариант дает предприятию дополнительное время на аккумулирование необходимых для выплаты долга средств.

- Кредитные каникулы.

Могут применяться при временных сложностях с погашением кредита. Период льготного использования кредита устанавливается индивидуально — от 1 до 12 и более месяцев.

Этот инструмент позволяет клиенту определенное время пользоваться кредитными средствами без необходимости уплаты начисленных за его использование процентов или основного долга. Согласованный с кредитором льготный период не приводит к нарушению графика выплат и понижению кредитного рейтинга заемщика.

- Корректировка графика погашения задолженности.

В процессе выплаты займа, кредитором может быть пересмотрен график погашения, если у клиента имеются трудности финансового характера.

В пределах этого механизма может изменяться не только схема начисления процентов, но и сроки регулярных платежей, а также их размер.

- Дисконтирование погашения кредита. Если клиент готов досрочно погасить задолженность — кредитор готов списать ему обозначенную договоренностями часть начисленных процентов или основного долга.

- Понижение уровня процентной ставки.

Самый простой вариант, снижающий долговую нагрузку. Срок кредитования при этом может быть пролонгирован.

- Рефинансирование — замена действующих кредитов у клиента одним или несколькими новыми, в которых условиями учтены текущие обстоятельства и финансовое положение.

- Передача части акций или доли в бизнесе кредитору взамен списания задолженности.

К этому варианту можно отнести и погашение кредита путем продажи части активов предприятия.

Существуют и некоторые другие варианты реструктуризации, но ввиду особенностей их применения они не нашли большого распространения.

Условия проведения реструктуризации кредита юридического лица

Несмотря на то, что во многих банковских учреждениях реструктуризация кредитного долга является отдельной услугой, ее условия всегда сугубо индивидуальны и применяются в зависимости от влияния множественных факторов, как внутренних, касающихся особенностей деятельности клиента, так и внешних — учитывающих конъюнктуру рынка и экономические предпосылки.

Процедуре реструктуризации предшествует процесс тщательного анализа причин, повлекших за собою трудности в погашении долга, а существующего положения дел у клиента.

Задача кредитора при проведении реструктуризации — создать такие условия, при которых заемщик полностью погасит долг перед ним, учитывая имеющиеся трудности.

Основная цель при этом заемщика — не допустить падения кредитного рейтинга и аккумулировать резервы для исполнения обязательств перед кредитором в полном объеме, сохранив при этом собственную платежеспособность.

Целесообразность реструктуризации кредита клиента банк определяет для себя несколькими путями.

Прежде всего, расходы на ее проведение и полученный результат должны превышать таковые от простого взыскания долга в оговоренном соглашением порядке.

В некоторых случаях реструктуризация попросту необходима, чтобы дать возможность заемщику рассчитаться с задолженностью, не прибегая к более радикальным методам.

Главными условиями реструктуризации и ее же основными целями являются:

- сохранение активов предприятия;

- недопущение процедуры банкротства клиента;

- сохранение платежеспособности клиента;

- избежание нарушений кредитной истории и падения кредитного рейтинга клиента.

Как правило, банки-кредиторы идут на реструктуризацию в том случае, если:

- клиент оформил кредит по общим или стандартным условиям.

Если кредитный договор подразумевал индивидуальные условия, то банк вправе ужесточить определенные его положения, взамен допущенного смягчения требований клиента и поэтому реструктуризация таких кредитов не всегда охотно воспринимается банками;

- у клиента имеются вполне очевидные перспективы дальнейшего возобновления платежеспособности, а возникшие трудности носят временный характер.

Если ситуация на предприятии безнадежна, то банк предпочтет взыскать задолженность в судебном или ином порядке;

- срок пользования кредитными средствами не выходит за рамки оговоренных условий, в пределах которых реструктуризация не предусматривается;

- отсутствие просрочки и нарушения графиков погашения ранее взятых кредитов;

- наличие у клиента документального подтверждения ухудшения финансового состояния.

Список необходимых документов

Отдельного перечня документов, которые предъявляются клиентом в случае реструктуризации задолженности, не предусмотрено.

Это список включает все документы, предоставляемые ранее при получении займа, куда, помимо прочего, в обязательном порядке должны быть включены следующие:

- Заявление на реструктуризацию (рефинансирование).

- Анкета клиента.

-

Регистрационные документы — копии и оригиналы устава, паспортов собственников или учредителей, выписки и свидетельства ЕГРЮЛ, свидетельства о постановке на учет в налоговые органы и управления статистики, прочее.

- Актуальная финансовая, бухгалтерская и управленческая отчетность, перечень которой устанавливает банк-кредитор.

- Справка с Федеральной налоговой службы о наличии или отсутствии счетов для получения кредитов.

-

Документы по работе с контрагентами — контракты на поставку/отгрузку, договора аренды помещений, прочее.

- Список дебиторов и кредиторов.

- Данные об имеющихся запасах товарно-материальных ценностей.

- Подтверждение собственности на основные средства и прочее.

Как оформить?

Прежде всего, заемщику при потребности в реструктуризации необходимо выяснить возможность проведения этой процедуры в банке-кредиторе.

Далее следует этап подготовки необходимых документов и передача их банку вместе с заявкой на рассмотрение.

После получения решения, уполномоченные сотрудники, проведут анализ предоставленной документации и согласно действующих в банке процедур начнут процесс реструктуризации имеющихся кредитов.

Ищите самый дешевый потребительский кредит? Тогда вам просто необходимо перейти по следующей , и ознакомиться с материалом.

Ищите самый дешевый потребительский кредит? Тогда вам просто необходимо перейти по следующей , и ознакомиться с материалом.

Предоставляет ли потребительский кредит Банк ВТБ 24 для держателей зарплатных карт? Ответ, расположен по ссылке.

А узнать больше о потребительском кредите в Экспресс Кредит Банке, можно .

Требования

К вышеуказанным условиям реструктуризации следует добавить те требования, которые зафиксированы в действующем кредитном соглашении.

В первую очередь — это сроки, в пределах которых к задолженности клиента может применяться процедура реструктуризации.

В остальных случаях, требования к заемщику носят индивидуальный характер в зависимости от других условий договора и кредитной политики банка.

Сроки

Период реструктуризации долга юридического лица оговаривается в каждом конкретном случае и влияют на него такие факторы, как размер задолженности, ситуация с платежеспособностью, перспективы возобновления платежного баланса и прочее.

Если реструктуризация предполагает понижение процентной ставки, то ее срок не будет отличаться от ранее оговоренного периода кредитования.

Кредитные каникулы могут предоставляться на срок от 1 до 12 и более месяцев. В некоторых случаях реструктуризация может потребовать от 1 до 5 и более лет.

Особенности реструктуризации кредита для юридических лиц

Реструктуризация кредита юридического лица принципиально не отличается от аналогичных процедур, применяемых в отношении кредитной задолженности физических лиц. Но имеет свои нюансы, учитывающие особенности кредитования корпоративных клиентов и их финансово-экономическое положение. Кроме того, к реструктуризации кредитов юридических лиц банки обычно всегда подходят индивидуально, поэтому вероятность получения одобрения выше, а вариативность условий – широка.

Реструктуризация кредита юридического лица принципиально не отличается от аналогичных процедур, применяемых в отношении кредитной задолженности физических лиц. Но имеет свои нюансы, учитывающие особенности кредитования корпоративных клиентов и их финансово-экономическое положение. Кроме того, к реструктуризации кредитов юридических лиц банки обычно всегда подходят индивидуально, поэтому вероятность получения одобрения выше, а вариативность условий – широка.

Цели реструктуризации

Корпоративные клиенты, в отличие от граждан-заемщиков, редко обращаются в банк за реструктуризацией кредита только из-за проблем с его погашением. Для юридических лиц наличие кредиторской и дебиторской задолженности в допустимых пределах – обычная практика. Поэтому, если возникает потребность реструктурировать долг – значит, финансовые проблемы более глубоки и системны.

Основные цели реструктуризации кредита:

- Снизить финансовую нагрузку. При этом кредит может либо являться основным (наиболее крупным) долгом организации, либо быть частью долговой нагрузки, которую требуется оптимизировать в целом. В таких ситуациях у юридических лиц обычно есть возможность погашать кредит на прежних условиях, но совокупные расходы по долгам не позволяют развивать бизнес, направлять средства на более значимые и полезные проекты или обеспечивать своевременность погашения всех обязательств. Таким образом, реструктуризация помогает компаниям пересмотреть условия кредитования с тем, чтобы создать на предприятии более благоприятные финансово-экономические условия и сбалансировать доходы и расходы.

- Обезопасить активы и счета. Банк может и не быть основным кредитором юридического лица, но у него очень много возможностей для воздействия на должников. Блокировка расчетных счетов – обычная практика, и она способна серьезно ударить по бизнесу. Активы тоже не застрахованы от обращения на них взыскания. Часто они являются предметом залога в системе кредитования корпоративных клиентов, что автоматически ставит их под угрозу изъятия или ареста.

- Избежать банкротства, прежде всего, по инициативе кредитора. Банк может обратиться с заявлением о банкротстве должника при долге от 300 тысяч рублей и 3-месячной просрочке по нему. Для бизнеса это совсем небольшие параметры. И даже если банкротством дело не закончится, должник сумеет рассчитаться, все равно урон репутации компании будет нанесен.

Программы реструктуризации

Оптимальный вариант для юридических лиц – обращаться в банк с предложением о разработке персональной программы реструктуризации. Это позволит, прежде всего, учесть специфику финансово-экономической деятельности организации, ее текущее положение и планы на будущее.

Обычно юридическим лицам не сложно договариваться с банками по поводу реструктуризации кредита, особенно если компания – постоянный клиент банка, который давно пользуется услугами и далеко не одной. Но для любого банка принципиально важными факторами для принятия решения станут цели, задачи реструктуризации, причины, побудившие корпоративного клиента обратиться за такой возможностью, и финансовое состояние юридического лица. Если бизнес испытывает проблемы, значительно повысит шансы на успех подготовка и представление продуманного антикризисного плана и его экономического обоснования.

Стандартные подходы к реструктуризации кредитов юридических лиц:

- Пересмотр базовых параметров кредита. Обычно речь идет об увеличении срока кредитования, за счет чего сокращается размер периодических платежей, а значит, и долговая нагрузка. Решение становится выгодным, если пересматриваются в сторону снижения и процентные ставки, или они хотя бы не увеличиваются.

- Пересмотр практически всех условий кредита, с заключением нового договора. Такая схема более применима при рефинансировании, позволяя закрыть старый кредит (кредиты) и получить новый, в том числе на большую сумму и срок.

- Изменение валюты кредитования. Юридические лица могут получать прибыль в разных валютах, а колебания курса и изменения в структуре источников прибыли способны серьезно ударить по платежеспособности. Чтобы минимизировать или вовсе исключить негативные последствия таких процессов, целесообразно своевременно обратиться в банк с предложением о пересмотре валюты кредитования. Одобрение такого подхода к реструктуризации обеспечить возможность погашения кредита удобным и выгодным способом.

- Установление рассрочки/отсрочки платежей. Вариант применяется часто, но его недостаток – краткосрочность. Это всегда временная мера. К тому же, скорее всего, по истечении периода рассрочки/отсрочки нагрузка по кредиту увеличится. Поэтому зачастую проще и разумнее пересмотреть все или большую часть условий кредитования.

- Списание начисленной неустойки в части или полностью. Как правило, этот вариант не применяется сам по себе, а дополняет программу реструктуризации вместе с другими мерами.

- Индивидуальная схема с комплексными мерами. Здесь используется сугубо персональный подход, сочетающий разные механизмы реструктуризации.

Как юридическому лицу добиться реструктуризации задолженности

Обращаясь за реструктуризацией, необходимо понимать: чем сложнее положение юридического лица, тем меньше шансы на одобрение той или иной программы. Если состояние критическое, компания – в преддверии банкротства, то спасти ситуацию может только грамотный антикризисный план.

К обязательным этапам получения реструктуризации относятся:

- Подача в банк заявления установленной формы с приложением пакета документов либо направление обращения и последующее проведение переговоров, на котором получается первичное одобрение и согласовываются основные параметры реструктуризации.

- Разработка плана реструктуризации и мероприятий. Эти действия корпоративный клиент может выполнить сам и представить в банк свои предложения. Но обычно после изучения ситуации и обстоятельств программу реструктуризации готовит кредитное учреждение и предоставляет клиенту для согласования.

- Проведение переговоров (переписки) с банком для согласования предложений сторон, внесения корректив и достижения взаимовыгодных договоренностей относительно предстоящей реструктуризации. Как правило, этот этап проводится в сложной финансовой ситуации и позволяет учесть риски всех сторон, найти компромисс и совместными усилиями разработать эффективный план-график реструктуризации.

При отказе банка, где оформлен кредит, провести реструктуризацию, можно обратиться в другой банк. Но в этом случае речь будет идти либо о целевом рефинансировании, либо о получении нового кредита (открытии кредитной линии).

Реструктуризация долга при банкротстве физического лица

В делах о банкротстве физических лиц применяются три процедуры: реструктуризация долгов, реализация имущества и мировое соглашение. Все они достаточно сильно отличаются друг от друга: целями, действиями, предпринимаемыми в ходе процедуры, и, конечно же, последствиями. Сегодня мы рассмотрим первую из них — реструктуризацию задолженности, по-другому ее можно назвать также рефинансирование долга.

Сразу стоит отметить, что такой способ освобождения от долгов не пользуется большой популярностью. Согласно статистическим данным Единого федерального реестра сведений о банкротстве за первое полугодие 2019 года данная процедура была введена в отношении 6 052 человек, в то время как реализация имущества вводилась 29 017 раз. При этом завершение реструктуризации обязательств должника произошло в 242 случаях. Такая статистика подтверждает, что очень часто граждане не могут исполнить план погашения задолженности, или он вовсе не утверждается в деле, в связи с чем, суды в конечном итоге все равно вводят реализацию имущества.

Что такое реструктуризация долгов?

Сначала необходимо выяснить, что это за процедура, и в чем ее отличие, например, от реализации имущества.

Законодательство о несостоятельности содержит такое определение: «это реабилитационная процедура, применяемая в деле о банкротстве к гражданину в целях восстановления его платежеспособности и погашения задолженности перед кредиторами в соответствии с планом реструктуризации долгов».

Важно понимать, что процесс, при котором подлежат изменению условия погашения задолженности гражданина, не означает его банкротство. В случае, если вводится данная реабилитационная процедура, заявление о несостоятельности физического лица признается обоснованным, но сам он не признается банкротом.

Так происходит, потому что признание лица банкротом означает, что все имущество, принадлежащее ему впоследствии будет реализовано для целей удовлетворения требований кредиторов. А в случае, когда долг физического лица подлежит рефинансированию, этого не происходит. Человек получает возможность рассчитаться со всеми кредиторами и освободиться от обязательств без лишения имущества. Для этого разрабатывается специальный план погашения задолженности, который обязательно должен исполняться должником. Кроме этого, законодатель предусмотрел специальные механизмы для того, чтобы лицо, в отношении которого ввели данный реабилитационный процесс, имело возможность рассчитаться со своими кредиторами. О них речь пойдет дальше. Соответственно, взамен человек освобождается от долгов и сохраняет свое имущество. Однако план выплаты задолженности может быть представлен не во всех делах о несостоятельности граждан. В таких случаях реструктуризация долгов не вводится.

Когда может быть введена процедура реструктуризации долгов?

Законодатель предусмотрел несколько требований для людей, в отношении задолженности которых план реструктуризации может быть представлен. Арбитражный суд, признавая заявление физического лица о несостоятельности обоснованным и вводя процесс погашения долгов в соответствии с разработанным планом, обязан проверить соответствие должника следующим требованиям:

- У гражданина должен быть источник дохода на дату представления плана погашения долгов.

- У должника не должно быть судимости за совершение умышленного преступления в сфере экономики, и должен истечь срок, в течение которого действует административное наказание за некоторые правонарушения, предусмотренные законом, например, за фиктивное банкротство.

- Человек не должен был признаваться банкротом за 5 лет до этого.

- План рефинансирования задолженности в отношении этого лица не должен был утверждаться за 8 лет до этого.

Все эти требования должны быть соблюдены для того, чтобы судья мог ввести рассматриваемую процедуру.

И, если три последних требования можно считать достаточно определенными, поскольку там установлены конкретные сроки и фактические обстоятельства, которые можно легко установить, так как они фиксируются, то с первым требованием о наличии источника дохода у человека на дату представления плана рефинансирования долга все не так однозначно.

Одни судьи, буквально толкуя данную норму, исходят из того, что должник вообще не должен иметь никакого источника дохода, для того, чтобы не соответствовать вышеуказанным условиям.

Например, Девятнадцатый арбитражный апелляционный суд в своем Постановлении от 07.02.2019 г. по делу № А14-16717/2018 указал:

«В данном случае Сухининой И.А. не представлены надлежащие и достаточные доказательства того, что она не соответствует требованиям для утверждения плана реструктуризации долгов, установленным п. 1 ст. 213.13 ФЗ «О несостоятельности (банкротстве)». Судом из материалов дела, в частности, трудовой книжки АТ-VII N 1132824 и вкладыша в трудовую книжку ВТ N 6315700, установлено, что Сухинина И.А. работает в МБДОУ «Детский сад общеразвивающего вида N 155» поваром и имеет соответствующий доход. Невозможность представления плана реструктуризации долгов либо нецелесообразность (невозможность) его утверждения должна быть установлена в ходе процедуры реструктуризации с учетом мнения финансового управляющего и конкурсных кредиторов на основании объективных данных проведенного финансовым управляющим анализа финансового состояния должника. Факт отсутствия у должника денежных средств, необходимых для погашения образовавшейся задолженности, может быть достоверно установлен в ходе процедуры реструктуризации долгов. При таких обстоятельствах, суд первой инстанции, исследовав и оценив представленные доказательства в совокупности по правилам ст. 71 АПК РФ, пришел к правильному выводу о введении в отношении Сухининой И.А. процедуры реструктуризации долгов гражданина, отказав в удовлетворении ходатайства должника о введении в отношении него процедуры реализации имущества. Доводы заявителя апелляционной жалобы о том, что при среднем ежемесячном доходе в размере 12 128 рублей исполнение должником плана реструктуризации не представляется возможным, суд апелляционной инстанции отклоняет как основанные на неверном толковании норм действующего законодательства о банкротстве. Положения Закона о банкротстве предусматривают, что дело о банкротстве гражданина должно начинаться с восстановительной процедуры, в частности, процедуры реструктуризации долгов гражданина (п. 1 ст. 213.6 ФЗ «О несостоятельности (банкротстве)»), то есть Закон о банкротстве устанавливает презумпцию введения процедуры реструктуризации долгов. В ходе данной процедуры банкротства проводится финансовый анализ состояния должника, который позволит сделать вывод о наличии либо об отсутствии имущества, достаточного для удовлетворения требований кредиторов и покрытия судебных расходов по делу о банкротстве, а также о наличии либо отсутствии признаков преднамеренного или фиктивного банкротства. В качестве доказательств вероятности обнаружения имущества должника, следует также учитывать возможность обжалования сделок должника по отчуждению имущества. В Законе о банкротстве не установлен минимальный размер дохода, при котором не может быть представлен план реструктуризации долгов гражданина. Закон вводит требование о наличии любого дохода, принимая во внимание, что в результате работы арбитражного управляющего возможно обнаружение как и дополнительных источников дохода гражданина, так и имущества, которое он мог скрыть».

Другие же судьи, учитывают размер такого дохода при рассмотрении обоснованности заявления физического лица о признании его банкротом, и, если его недостаточно для того, чтобы составить и утвердить план по исполнению просроченных обязательств, вводят реализацию имущества, в случае, если самим должником заявлено ходатайство о введении такой процедуры.

Например, Арбитражный суд Московского округа в постановлении от 23.09.2019 г. по делу № А41-7387/2019 указал следующее:

«Таким образом, в случае отсутствия какого-либо из условий, предусмотренных пунктом 1 статьи 213.13 Закона о банкротстве, в том числе при отсутствии у должника источника доходов, в отношении гражданина не может быть представлен план реструктуризации долгов. Рассматривая данное условие во взаимосвязи с приведенными положениями статей 2, 213.14 Закона о банкротстве, под отсутствием у гражданина источника дохода следует также понимать его заведомую и безусловную недостаточность для целей утверждения и реализации плана реструктуризации долгов. В соответствии с пунктом 8 статьи 213.6 Закона о банкротстве по результатам рассмотрения обоснованности заявления о признании гражданина банкротом, если гражданин не соответствует требованиям для утверждения плана реструктуризации долгов, установленным пунктом 1 статьи 213.13 настоящего Федерального закона, арбитражный суд вправе на основании ходатайства гражданина вынести решение о признании его банкротом и введении процедуры реализации имущества гражданина. Текстом обжалуемых судебных актов подтверждено, что вывод судов о признании должника банкротом и о введении в отношении него по его ходатайству процедуры именно реализации имущества был основан на тщательном исследовании судами имеющихся в деле доказательств в соотношении с анализом подлежащих применению норм Закона о банкротстве, а также на оценке доказательств, подтверждающих, что при наличии значительного размера задолженности должника перед кредиторами, у Филатова В.И. (1957 года рождения) отсутствует источник дохода в том размере, который позволяет произвести надлежащие расчеты с кредиторами, а те доходы, которые в совокупности составляют 43 000 рублей в месяц, состоят из страховой пенсии, пенсии Министерства обороны РФ, заработной платы контролера пропускного режима, при этом у должника отсутствует дебиторская задолженность. При таких конкретных обстоятельствах, установленных судами, суды правильно применили положения пункта 8 статьи 213.6 Закона о банкротстве, согласно которым по результатам рассмотрения обоснованности заявления о признании гражданина банкротом, если гражданин не соответствует требованиям для утверждения плана реструктуризации долгов, установленным пунктом 1 статьи 213.13 настоящего Федерального закона, арбитражный суд вправе на основании ходатайства гражданина вынести решение о признании его банкротом и введении процедуры реализации имущества гражданина».

Таким образом, налицо противоречие в применении данной нормы судебными органами: в первом случае суды отказали во введении реализации имущества с доходом должника в 12 128 рублей, в другом – ввели эту процедуру при доходе должника в 43 000 рублей.

Особенно сильно такое противоречие в применении этой нормы прослеживается между арбитражами Москвы и Московской области и арбитражными судебными органами других регионов. Поэтому, данную практику необходимо учитывать при обращении в суд с заявлением о несостоятельности.

В частности, если вы понимаете, что точно не сможете погасить всю имеющуюся у вас задолженность в течение 3 лет и не предвидите увеличение вашего дохода в будущем, нужно представить судье такие неоспоримые и достаточные доказательства, чтобы у него не возникло сомнений в необходимости введения реализации имущества сразу, минуя процедуру представления плана погашения обязательств. В этом вам могут помочь юристы, специализирующиеся на ведении процедур банкротства физических лиц. Исходя из фактических обстоятельств вашего дела, они помогут определить, какие документы вам необходимы для отстаивания ваших интересов в суде.

Определение арбитражного суда о введении процедуры реструктуризации долгов

Определение арбитражного суда о введении процедуры реструктуризации долгов

Последствия введения реструктуризации долгов

После того, как судья вынесет определение, которым признает заявление о банкротстве обоснованным и введет рефинансирование долга, для физического лица наступят определенные последствия, к которым необходимо быть готовым, поскольку данное определение подлежит немедленному исполнению.

Статья 213.11 Федерального закона «О несостоятельности (банкротстве)» предусматривает следующие последствия:

- Вводится запрет на удовлетворение требований по денежным обязательствам и по требованиям об уплате обязательных платежей.

- Срок исполнения по всем обязательствам, которые возникли до принятия судом заявления о признании банкротом, считается наступившим.

- Практически все требования, касающиеся имущественных прав должника, теперь должны предъявляться в деле о несостоятельности, а если они уже рассматриваются вне дела о банкротстве, то подлежат оставлению без рассмотрения судом.

- Прекращается начисление неустоек и иных финансовых санкций по денежным обязательствам.

- Снимаются все ранее наложенные аресты на имущество.

- Приостанавливается исполнение по исполнительным документам, за исключением случаев, указанных в законе.

- Кредитор может отказаться от исполнения договора, в случае если должник обязан исполнить по нему неденежное требование.

Помимо этого, должник должен помнить, что практически все сделки, касающиеся его имущественных прав, он теперь может совершать только с согласия своего финансового управляющего, причем в письменной форме. Это сделки по приобретению или отчуждению движимого имущества стоимостью свыше 50 000 рублей, любого недвижимого имущества, транспортных средств, сделки по заключению или выдаче займов и кредитов и сделки по передаче имущества в залог и т.д. Кроме того, с даты введения реструктуризации задолженности должник не вправе совершать безвозмездные сделки.

Однако для того, кто решил обанкротиться, дела все равно обстоят не так плохо. Для удовлетворения своих личных потребностей и целей гражданин может открыть специальный счет в банке. Он может распоряжаться денежными средствами, размещенными на нем, без согласия финансового управляющего, но не свыше 50 000 рублей ежемесячно.

Как можно было заметить, все последствия введения рассматриваемой процедуры направлены на обеспечение сохранности имущества и денежных средств, имеющихся у должника. Это сделано для того, чтобы долги человека перестали увеличиваться, а сам он впоследствии мог составить график исполнения всех своих денежных обязательств и утвердить его в арбитражном суде.

При этом, правоспособность должника ограничивается лишь частично, он вправе самостоятельно распоряжаться своими денежными средствами до 50 000 рублей каждый месяц без отчета финансовому управляющему.

План реструктуризации долгов

Как составить план реструктуризации долгов

После того, как судья проведет судебное заседание, на котором примет определение о признании заявления о несостоятельности гражданина обоснованным и введении реструктуризации задолженности, финансовый управляющий обязан опубликовать сведения с этой информацией в Едином федеральном реестре сведений о банкротстве.

В течение 2 месяцев с даты, когда сведения были опубликованы в данном публичном реестре, кредиторы, которым лицо задолжало, должны направить в арбитражный суд заявления с обоснованием своих требований для целей включения их в реестр требований кредиторов.

После истечения данного двухмесячного срока в течение 10 дней должник, кредитор или уполномоченный (налоговый) орган вправе направить финансовому управляющему проект графика исполнения обязательств.

Если вы решили разработать свой проект такого графика, помните:

- Реализация плана должна составлять не более 3 лет.

- В проекте должны быть отражены порядок и сроки пропорционального погашения требований кредиторов и процентов на данные требования.

- В план не включаются требования, вытекающие из причинения вреда жизни и здоровью, требования о взыскании алиментов, о выплате заработной платы и т.д., поскольку они должны быть погашены должником в процедуре до того, как план будет утвержден арбитражным судом.

К проекту нужно будет приложить следующие документы:

- Список имущества должника с подтверждающими документами.

- Сведения об источниках дохода за 6 последних месяцев.

- Сведения о задолженности перед кредиторами и текущей задолженности.

- Кредитный отчет из бюро кредитных историй.

После того, как проект плана будет подготовлен, направьте его заказным письмом всем лицам, участвующим в деле о банкротстве: кредиторам, уполномоченному (налоговому) органу и финансовому управляющему.

Собрание кредиторов

Практически все вопросы, связанные с планом реструктуризации долгов гражданина, включая его одобрение, относятся к исключительной компетенции собрания кредиторов.

Не позднее, чем за 14 дней до даты проведения собрания кредиторов, финансовый управляющий разместит в Едином федеральном реестре сведений о банкротстве уведомление о проведении собрания кредиторов, такое уведомление он также направит всем известным ему кредиторам по почте. Гражданин или его представитель также вправе участвовать в таком собрании, но без права голоса.

Если ни должник, ни конкурсный кредитор, ни уполномоченный орган не разработают и не представят финансовому управляющему свой проект графика погашения долгов, то финансовый управляющий представляет на рассмотрение собрания кредиторов вопрос о признании гражданина банкротом и введении процедуры реализации имущества.

Если таких проектов плана 2 и более, то финансовый управляющий также представляет их на рассмотрение собранию кредиторов.

Кроме этого, на рассмотрение первого собрания кредиторов финансовый управляющий представляет отчет о своей деятельности, сведения о финансовом состоянии должника и свои предложения по поводу проекта плана реструктуризации долгов.

После этого проект плана реструктуризации долгов рассматривается собранием кредиторов путем голосования. Решение об одобрении проекта плана принимается большинством голосов от общего числа голосов кредиторов, требования которых включены в реестр.

Протокол собрания кредиторов

Утверждение плана реструктуризации долгов арбитражным судом

Если собрание кредиторов одобрит представленный график погашения долгов, он отправится на утверждение в арбитражный суд.

Суд может утвердить план реструктуризации долгов только в том случае, если должником погашены текущие требования и требования кредиторов первой и второй очереди (это вышеуказанные требования по алиментам, причинению вреда жизни и здоровью и пр.)

Суд может утвердить или не утвердить представленный план, а также предоставить дополнительное время на его доработку и отложить рассмотрение вопроса о его утверждении.

Более того, суд может утвердить даже неодобренный собранием кредиторов план реструктуризации долгов, но это возможно лишь при условии, если реализация плана погашения задолженности позволит удовлетворить требования кредиторов в размере существенно большем, чем если бы все имеющееся имущество должника было немедленно реализовано и распределен его шестимесячный доход.

Суд откажет в утверждении плана реструктуризации долгов, если:

- Он не соответствует законодательству о банкротстве.

- Финансовый управляющий или кто-то из кредиторов ходатайствует об этом, в связи с тем, что должник не сообщил сведения, которые в обязательном порядке должны сообщаться (это сведения о факте прошлого банкротства, судимости и пр.).

- Был нарушен порядок принятия решения о его одобрении собранием кредиторов.

- В нем и приложенных к нему документах содержатся недостоверные сведения.

- В нем содержатся условия, противоречащие законодательству РФ.

Если проект плана все-таки был утвержден арбитражным судом, то требования кредиторов, включенные в него, могут предъявляться должнику исключительно в соответствии с этим планом. При этом кредиторы не могут заявлять требования о возмещении убытков, причиненных утверждением этого плана. Неустойки и финансовые санкции на требования, включенные в план, при этом не начисляются.

После утверждения плана реструктуризации долгов у должника возникает обязанность уведомить кредиторов и уполномоченный орган о существенном изменении своего имущественного положения в случае, если это произойдет. Критерии существенного изменения имущественного положения прописываются в плане реструктуризации долгов гражданина.

Определение арбитражного суда об утверждении плана реструктуризации долгов

Определение арбитражного суда об утверждении плана реструктуризации долгов

Последствия отмены плана реструктуризации долгов

График погашения долгов гражданина может быть преждевременно отменен арбитражным судом в случае, если в нем содержатся недостоверные сведения, должник не сообщил обязательные для сообщения сведения (о судимости, прошлом банкротстве и т.д.), а также в случае, если гражданин не исполняет требования, включенные в данный график.

В последнем случае, кредитор или уполномоченный орган, требования которых должником не исполняются, могут обратиться в арбитражный суд с ходатайством об отмене такого плана. Данное ходатайство рассматривается судом в пятнадцатидневный срок. Если судом будет установлен факт его неисполнения хотя бы перед одним кредитором, он отменяет данный план и выносит решение о признании гражданина банкротом. После отмены плана реструктуризации долгов начинается процедура реализации имущества гражданина.

Последствия исполнения плана реструктуризации долгов

Если график реструктуризации долгов успешно исполнялся должником, то не позднее, чем за 1 месяц до конечной даты его исполнения, финансовый управляющий готовит отчет о результатах исполнения плана реструктуризации долгов.

Он направляется всем кредиторам, а также в арбитражный суд.

После его получения арбитражный суд назначает дату судебного заседания по рассмотрению результатов исполнения графика реструктуризации долгов. В этом же судебном заседании рассматриваются жалобы кредиторов на действия гражданина и финансового управляющего в период процедуры реструктуризации долгов. Если план был исполнен, а жалобы признаны необоснованными, суд выносит определение о завершении процедуры реструктуризации долгов.

Обращаем ваше внимание, что в данной статье мы рассмотрели только основные моменты, практически не останавливаясь на различных тонкостях и нюансах. Недостаточное законодательное регулирование и нечастое правоприменение норм, регламентирующих процедуру реструктуризации долгов, порождают значительное количество правовых проблем и пробелов.

К тому же, сама процедура реструктуризации долгов достаточно сложная, и, чтобы в ней разобраться, придется проштудировать всю 10 главу Закона о банкротстве, а также некоторые Постановления Пленума Верховного суда РФ. Кроме этого, закон содержит множество различных процессуальных сроков, большинство из которых составляет 10-15 дней, про которые также необходимо помнить, чтобы не пропустить совершение различных процессуальных действий.

План реструктуризации долгов также достаточно сложно составить самому, без привлечения людей со специальными познаниями. Поэтому, если в процедуре реструктуризации долгов вы столкнулись с какими-либо трудностями или не знаете, что предпринять в той или иной ситуации, советуем вам не пренебрегать помощью юристов, специализирующихся на правовом сопровождении банкротства граждан. Они обладают всеми необходимыми ресурсами и знаниями, для того чтобы вам помочь.

Арбитражный суд Псковской области

Реструктуризация долгов гражданина — реабилитационная процедура, в целях восстановления платежеспособности гражданина и погашения задолженности перед кредиторами в соответствии с планом реструктуризации долгов.

Проект плана реструктуризации может быть подготовлен самим должником, а также кредиторами или уполномоченным органом. Проект плана реструктуризации долгов подлежит направлению финансовому управляющему и последующему рассмотрению собранием кредиторов (213.12 Закона о банкротстве).

Согласно статье 213.13 Закона о банкротстве, план реструктуризации долгов гражданина может быть представлен в отношении задолженности гражданина, соответствующего следующим требованиям:

- гражданин имеет источник дохода на дату представления плана реструктуризации его долгов;

- гражданин не имеет неснятой или непогашенной судимости за совершение умышленного преступления в сфере экономики и до даты принятия заявления о признании гражданина банкротом истек срок, в течение которого гражданин считается подвергнутым административному наказанию за мелкое хищение, умышленное уничтожение или повреждение имущества либо за фиктивное или преднамеренное банкротство;

- гражданин не признавался банкротом в течение пяти лет, предшествующих представлению плана реструктуризации его долгов;

- план реструктуризации долгов гражданина в отношении его задолженности не утверждался в течение восьми лет, предшествующих представлению этого плана.

План реструктуризации долгов гражданина должен предусматривать погашение требований конкурсных кредиторов и уполномоченного органа пропорционально сумме требований кредиторов, включенных в план реструктуризации долгов гражданина.

С согласия отдельного конкурсного кредитора и (или) уполномоченного органа план реструктуризации долгов гражданина может содержать положение о погашении не в полном размере требований давшего такое согласие лица.

Срок реализации плана реструктуризации долгов гражданина не может быть более чем три года (ст. 213.14 Закона о банкротстве).

Согласно статье 213.17 Закона о банкротстве, в случае одобрения плана реструктуризации долгов собранием кредиторов, план подлежит утверждению арбитражным судом после того как должником будут удовлетворены:

- требования по текущим обязательствам (долги, возникшие после возбуждения дела о банкротстве должника),

- требования перед кредиторами первой и второй очереди, которые включены в реестр требований кредиторов (в первую очередь удовлетворяются требования граждан, перед которыми должник несет ответственность за причинение вреда жизни или здоровью, а также требования о взыскании алиментов; во вторую очередь производятся расчеты по выплате выходных пособий и оплате труда лиц, работающих или работавших по трудовому договору)

В случае, если собранием кредиторов не одобрен план реструктуризации долгов гражданина, арбитражный суд вправе утвердить этот план при условии, что его реализация позволяет полностью удовлетворить требования конкурсных кредиторов по обязательствам, обеспеченным залогом имущества гражданина, иные требования конкурсных кредиторов и требования уполномоченного органа, включенные в реестр требований кредиторов, в размере существенно большем, чем конкурсные кредиторы и (или) уполномоченный орган могли бы получить в результате немедленной реализации имущества гражданина и распределения его среднемесячного дохода за шесть месяцев, и указанный размер составляет не менее чем пятьдесят процентов размера требований таких кредиторов и уполномоченного органа.

Последствия утверждения плана реструктуризации долгов:

- требования кредиторов, могут быть предъявлены к должнику в соответствии планом реструктуризации долгов, а также с соблюдением требований Закона о банкротстве;

- кредиторы не вправе предъявлять требования о возмещении убытков, понесенных ими в связи с утверждением указанного плана;

- прекращение денежных обязательств гражданина путем зачета встречного однородного требования не допускается, за исключением случаев, если это предусмотрено указанным планом;

- ранее принятые судом, арбитражным судом меры по обеспечению требований кредиторов и интересов гражданина отменяются;

- аресты на имущество гражданина и иные ограничения в части распоряжения принадлежащим гражданину имуществом могут быть наложены только в процессе по делу о банкротстве гражданина;

- неустойки (штрафы, пени) и иные санкции за неисполнение или ненадлежащее исполнение денежных обязательств и обязательных платежей, требования об уплате которых включены в указанный план, а также подлежащие уплате проценты за такое неисполнение или ненадлежащее исполнение не начисляются, за исключением текущих платежей;

- на сумму требований конкурсного кредитора или уполномоченного органа, включенных в план реструктуризации долгов гражданина, утвержденный арбитражным судом, начисляются проценты в порядке и в размере, которые предусмотрены ст. 213.19 Закона о банкротстве;

- гражданин обязан уведомить в письменной форме конкурсных кредиторов и уполномоченный орган о существенном изменении своего имущественного положения в течение пятнадцати дней с даты наступления такого изменения в порядке, установленном планом реструктуризации долгов гражданина. Критерии существенного изменения имущественного положения гражданина устанавливаются в плане реструктуризации его долгов;

- в течение срока исполнения плана реструктуризации долгов гражданина и пяти лет после завершения исполнения указанного плана гражданин, в отношении задолженности которого утвержден указанный план, не вправе скрывать факт осуществления им указанного плана при обращении за получением кредита, а равно и при приобретении товаров (работ, услуг), предусматривающих отсрочку или рассрочку платежа.

В случае погашения должником задолженности, предусмотренной планом реструктуризации долгов, суд выносит определение о завершении реструктуризации долгов.

Типовое соглашение о реструктуризации долгов

Утверждено Постановлением Правительства Российской Федерации от 30 января 2003 г. N 52 См. данную форму в MS-Word. ТИПОВОЕ СОГЛАШЕНИЕ О РЕСТРУКТУРИЗАЦИИ ДОЛГОВ _____________________________ «__» ___________ 200_ год (место заключения соглашения) ______________________________________, в лице __________________, (наименование юридического, (должность, ф.и.о.) ф.и.о. физического лица, ИНН / КПП, адрес) действующего на основании _______________________________________, __________________________________________________________________ (другие кредиторы, включенные в соглашение) __________________________________________________________________ _________________________________________________________________, именуемые в дальнейшем кредиторами, и ____________________________, именуемое в дальнейшем организацией, (наименование юридического, ф.и.о. физического лица, ИНН / КПП, адрес) в лице ________________________________, действующего на основании (должность, ф.и.о.) __________________________________________, именуемые в дальнейшем сторонами, в соответствии с Федеральным законом «О финансовом оздоровлении сельскохозяйственных товаропроизводителей» заключили настоящее соглашение о нижеследующем. 1. Предметом настоящего соглашения является реструктуризация задолженности организации перед кредиторами по основному долгу и начисленным процентам по состоянию на ____________________________ (дата, на которую фиксируются долги) в сумме ____________________________________________ рублей, (цифрами и прописью) в том числе задолженности: перед бюджетами всех уровней по налогам и сборам в сумме _________________________ рублей и доли в размере ______ процентов (цифрами и прописью) общей суммы кредиторской задолженности; по уплате страховых взносов в государственные внебюджетные фонды в сумме ______________________ рублей и доли в размере _____________ (цифрами и прописью) процентов общей суммы кредиторской задолженности; по бюджетным кредитам в сумме ___________________________ рублей и (цифрами и прописью) доли в размере ______ процентов общей суммы кредиторской задолженности; перед ____________________________ по ____________________________ (наименование юридического (вид задолженности) лица) в сумме __________________________ рублей и доли в размере ______ (цифрами и прописью) процентов общей суммы кредиторской задолженности; __________________________________________________________________ (другие кредиторы, включенные в соглашение) _________________________________________________________________. 2. В отношении организации применяется следующий вариант реструктуризации: отсрочка погашения долга и начисленных процентов в сумме ________________________ рублей до ____ года; (цифрами и прописью) рассрочка погашения долга и начисленных процентов в сумме _______________________ рублей до ____ года с погашением начиная с (цифрами и прописью) ____ года. 3. Платежи в счет погашения долгов осуществляются в соответствии с графиком погашения долгов по форме согласно приложению один раз в год, не позднее 15 декабря, при ежеквартальном мониторинге. 4. Плата за отсрочку и рассрочку долгов производится должником со дня подписания настоящего соглашения ежегодно, не позднее 15 декабря. 5. Размер платы за отсроченную и (или) рассроченную задолженность по платежам в федеральный бюджет и бюджеты государственных внебюджетных фондов устанавливается в размере 0,5 процента годовых. 6. Со дня подписания настоящего соглашения пени и штрафы за несвоевременное погашение должником обязательств по основному долгу, по которым осуществляется реструктуризация, не начисляются. 7. Со дня подписания настоящего соглашения с организации снимаются ограничения на использование собственных денежных средств и имущества, установленные на период разработки и утверждения плана организационно-технических мероприятий. 8. Организация обязуется осуществлять погашение долгов, указанных в пункте 1 настоящего соглашения, в соответствии с графиком погашения долгов, который является неотъемлемой частью настоящего соглашения, через счет _______________________________, (N счета и другие банковские реквизиты) открытый в ____________________________________________________, в (наименование уполномоченной кредитной организации) дальнейшем именуемый банком-агентом, в соответствии с договором, заключенным между организацией и банком-агентом от __________________________ N _______, одновременно всем кредиторам (дата заключения договора) пропорционально их доле в общей сумме реструктурируемого долга. Датой исполнения должником обязательств по настоящему соглашению является дата зачисления всей суммы задолженности на счет банка-агента. Организация вправе произвести досрочное погашение основного долга, указанного в пункте 1 настоящего соглашения. 9. Кредиторы обязуются реструктурировать долг организации на условиях, указанных в пунктах 2 — 7 настоящего соглашения. 10. Если организация на 1-е число месяца, следующего за истекшим кварталом, имеет задолженность по платежам в бюджеты всех уровней, текущим налоговым платежам, включая авансовые платежи (взносы) по налогам с налоговым периодом, превышающим один месяц, просроченную задолженность по денежным обязательствам со сроком образования, превышающим один месяц, либо задолженность по платежам, установленным графиком погашения долгов, о чем кредиторы, банк-агент, где открыт счет организации, письменно извещают межведомственную территориальную комиссию по финансовому оздоровлению сельскохозяйственных товаропроизводителей, право на реструктуризацию долгов, указанных в пункте 1 настоящего соглашения, приостанавливается. 11. Настоящее соглашение считается расторгнутым, если в течение 90 дней со дня приостановления права на реструктуризацию долгов организация не погасит задолженность по текущим платежам, платежам, установленным графиком погашения долгов, и пеням, начисленным за неуплату текущих платежей. 12. При расторжении настоящего соглашения долги, указанные в пункте 1 настоящего соглашения, подлежат восстановлению в полном объеме (за исключением ранее уплаченных сумм по графику погашения долгов). 13. Настоящее соглашение вступает в силу со дня его подписания сторонами. 14. Срок действия настоящего соглашения определяется одним из вариантов реструктуризации долгов организации, указанных в пункте 2 настоящего соглашения. 15. Настоящее соглашение составлено в _____ экземплярах на _____ листах, имеющих равную юридическую силу, по одному для ________________________________, _____________________________ и (наименование территориальной (наименования кредиторов) комиссии) _______________________________________. (наименование организации) 16. Вопросы, не урегулированные настоящим соглашением, разрешаются в порядке и на условиях, установленных законодательством Российской Федерации. 17. Настоящее соглашение действительно после подписания его всеми членами территориальной комиссии по финансовому оздоровлению сельскохозяйственных товаропроизводителей. Кредиторы Организация __________________________ __________________________ (наименование, юридический (наименование, юридический адрес) адрес) Подпись __________________ Подпись __________________ М.П. М.П. __________________________ __________________________ (другие кредиторы, включенные в соглашение) Подписи членов территориальной комиссии ______________________

Соглашение о реструктуризации долга

Соглашение о реструктуризации долга заключается с целью перераспределения долговой нагрузки на получателя кредита в случае появления просрочек платежей.

Файлы в .DOC:Бланк соглашения о реструктуризации долгаОбразец соглашения о реструктуризации долга

Соглашение заключается в рамках уже существующего договора с банком или микрофинансовой организацией, но при этом первоначальный договор прекращается, а новое соглашение о реструктуризации становится основным договором.

Назначение реструктуризации

Для появления основания для заключения нового договора должна иметь место просрочка платежей по кредиту. Соответственно начинается и начисление штрафных санкций.

По мере усугубления ситуации с задолженностью кредитор, в соответствии с правами, делегированными ему договором, имеет право инициировать процедуру принудительного взыскания долга.

Выпутаться из долговой петли очень сложно, и один из способов – это реструктуризация долга, применяемая по просроченным платежам при условии согласия на это кредитора. То есть варианты действий кредитора по возврату кредитных средств устанавливает сам кредитор. Он может:

- обратить взыскание на залоговое имущество;

- инициировать процедуру банкротства должника;

- списать штрафные санкции;

- применить реструктуризацию, то есть изменить порядок или способ возврата кредита.

Сразу скажем, что реструктуризация – это не смягчение долговой нагрузки, а скорее ее увеличение. Например, снижение размера ежемесячных выплат в порядке реструктуризации приведет к увеличению срока кредита, что, в конечном счете, существенно увеличит доход банка, а не получателя кредита.

Тем не менее, реструктуризация способна вывести кредитополучателя в условия, при которых он сможет последовательно погашать задолженность, не создавая новых просрочек, то есть фактически начать выплату кредита с чистого листа.

Как получить реструктуризацию

Банку нет смысла инициировать эту процедуру самостоятельно, особенно если получатель кредита предоставил залоговое имущество. То есть возбуждение процедуры реструктуризации – это прерогатива должника.

Заметим, что реструктуризация – это опция банковской деятельности, а не обязанность банка. Это значит, что банк нужно убедить в целесообразности реструктуризации. Во всяком случае, попытаться.

С целью попытки Должник должен предоставить банку достоверные сведения о том, что именно в первоначальном договоре, какое именно условие договора явилось предтечей возникновения задолженности.

Также кредитополучатель должен доказать банку, что новые условия кредитования по соглашению о реструктуризации сделают возможным возврат кредита в полном объеме.

Пример:

- при заработной плате в 40 000 рублей Иванов И.И. получил кредит в 3 000 000 рублей для строительства дома с условием ежемесячного возврата в сумме 25 000 рублей;

- вскоре после получения кредита, в результате оптимизации производства его перевели на другую работу с зарплатой в 30 000 рублей, и ежемесячный платеж в счет возврата кредита стал для него непосильной нагрузкой;

- обратившись в банк с заявлением о реструктуризации долга, Иванов И.И. предоставил банку расчет, которым доказал, что увеличение срока кредита на 5 лет позволит снизить ежемесячную нагрузку до 17 000 рублей, которую он сможет выплачивать без просрочек.

В заявлении о реструктуризации долга можно просить:

- об аннулировании начисленных штрафных санкций;

- о снижении процентной ставки по договору;

- об увеличении срока кредита.

Оговоримся, что все это можно просить, но на деле вряд ли банк пойдет на такие радикальные изменения условий первоначального договора кредита. Скорее всего, максимум, на что может рассчитывать должник – это на увеличение срока действия кредита и на изменение графика платежей.

Дело в том, что банк интересует возврат кредита, а не удобство кредитополучателя. Поэтому, в первую очередь, банк выяснит иные возможности взыскания задолженности, начиная с залогового имущества.

Принятие банком решения

Возвращаясь к нашему примеру, можно представить две гипотетические ситуации:

- В качестве залогового имущества банку был предоставлен земельный участок, на котором Иванов И.И. начал строить дом. Дом Иванова И.И. построен на 15%, то есть не покрывает размер кредита. Другого имущества у должника нет, он в разводе и платит алименты.

- Земельный участок Иванова И.И., предоставленный в залог по договору кредита, находится в престижном районе города, и его рыночная цена намного выше, чем кадастровая. Дом Иванова И.И. построен на 75%.

В этом случае банку выгоднее произвести реструктуризацию, поскольку иных способов взыскания долга у него нет.

Таким образом, для банка намного выгоднее обратить взыскание на залоговое имущество и на дом, который уже можно расценивать, как незаконченное строительство.

Подытоживая сказанное, можно сказать, что шансы на получение реструктуризации повышаются одновременно с уменьшением возможности должника погасить кредит.

Форма соглашения

На самом деле соглашение о реструктуризации долга – это вновь заключенный договор кредита. Соответственно, оформляется он по правилам оформления договоров кредитования. Его отличиями от первоначального договора будут:

- упоминание о существовании прежнего кредита,

- упоминание, что новый договор – это реструктуризация обязательств по старому;

- сведения об аннулировании первоначального договора.

В остальном новый договор точно так же, как и первый, содержит в себе:

- дату заключения договора и место его заключения;

- наименование банка и ФИО должностного лица, подписывающего договор от имени кредитной организации;

- ФИО (или наименование для юридических лиц) получателя кредита;

- сведения о первоначальном кредите и об обязательствах, перешедших от старого договора к новому. Например, задолженность по процентам, штрафные санкции и т.д.

- сумму кредита;

- процент по кредиту;

- сумму ежемесячных платежей, включая проценты по кредиту;

- срок действия договора;

- наименование обеспечения кредита;

- обязательства и права участников кредитного договора;

- график платежей;

- условия начисления штрафных санкций за просрочку кредита;

- условия расторжения договора;

- подписи и реквизиты (для юридических лиц) участников договора.

Действия банка в отношении юридических лиц

Если просрочка выплаты кредита допущена юридическим лицом, то процедура рассмотрения заявления о реструктуризации намного усложняется. Так, банк проверяет:

- экономические показатели юридического лица;

- основания возникновения задолженности, как внешние, так и внутренние (дефолт);

- перспективы выправления финансовой ситуации;

- целесообразность инициирования процедуры банкротства.

В целом в отношении юридического лица будет действовать тот же принцип, что и в отношении физического лица. То есть чем больше задолженность и чем меньше шансы вернуть долг посредством обращения взыскания на имущество, тем выше шансы заключения договора о реструктуризации долга.

Подписание соглашения о реструктуризации задолженности для ресурсоснабжающей организации является свидетельством заинтересованности абонента в дальнейшем сотрудничестве, позволяет повременить с судебным взысканием долга, а также может стать инструментом защиты интересов (если в соглашение включается условие об уплате процентов сверх суммы задолженности). В свою очередь, для абонента, находящегося в кризисном положении, соглашение о реструктуризации долга фактически предоставляет дополнительное время для изыскания финансовых ресурсов, освобождает от уплаты штрафных санкций и на какой‑то срок отодвигает принудительное взыскание задолженности, в том числе за счет имущества.

К соглашению о реструктуризации предъявляются те же требования, что и к любым договорам между организациями: письменная форма, подписание уполномоченными лицами, удостоверение печатями сторон.

Соглашение о реструктуризации – это сделка, которая подразумевает, в первую очередь, признание сторонами наличия задолженности и фиксирует ее размер. Новые права и обязанности, установленные данным соглашением, применяются только в отношении конкретной задолженности, поэтому следует привести все признаки, идентифицирующие ее: основание возникновения (договор, акты, накладные), периоды образования, сроки уплаты, первоначально установленные сторонами в договоре. Это позволит избежать судебных разбирательств (см., например, Постановление ФАС ВВО от 30.11.2007 № А31-2386/2006-22).

Смысл реструктуризации задолженности состоит в изменении (переносе) сроков ее погашения. Поэтому соглашение должно содержать график оплаты долга (сумма – срок). Перенос сроков по сути представляет собой рассрочку оплаты предоставленных коммунальных ресурсов. Арбитры сходятся в том, что соглашения об изменении сроков погашения задолженности являются договорами коммерческого кредита (ст. 823 ГК РФ). В связи с этим энергоснабжающая организация, пошедшая навстречу задолжавшему абоненту, нередко настаивает на включении условий об уплате процентов за такую рассрочку. Подлежащие внесению суммы обозначаются в графике погашения задолженности.

Подчеркнем, что соглашение об изменении сроков и порядка расчетов по договору не означает изменение способа исполнения обязательства, поэтому не является новацией (п. 1 Информационного письма Президиума ВАС РФ от 21.12.2005 № 103). То есть первоначальный договор продолжает действовать, но в измененном виде.

Правовые последствия

Какие последствия вытекают из соглашения о реструктуризации долга?

Во-первых, соглашение о реструктуризации задолженности, свидетельствующее о признании долга, прерывает срок исковой давности (ст. 203 ГК РФ). Новый срок исковой давности, составляющий три года, следует отсчитывать заново. Другими словами, при неисполнении должником обязательства по погашению долга в сроки, установленные соглашением о реструктуризации, кредитор вправе обратиться в суд в течение трех лет с момента наступления данного нового срока (Постановление ФАС СЗО от 03.05.2006 № А05-17210/05-5).

Во-вторых, изменение сроков погашения старых долгов – или, другими словами, предоставление рассрочки – лишает кредитора права взыскивать с должника проценты за пользование чужими денежными средствами (ст. 395 ГК РФ) за период после подписания соглашения, в случае если задолженность погашается в соответствии с принятым графиком (Постановление ФАС ДВО от 13.02.2007 № Ф03‑А51/06-1/5321). Однако от ответственности за просрочку платежа до заключения соглашения о реструктуризации и подписания графика погашения должник не освобождается (Постановление ФАС СКО от 22.12.2006 № Ф08-5172/2006). Аналогичным образом нарушение сроков погашения задолженности, установленных в соглашении о реструктуризации долга, является основанием для применения ст. 395 ГК РФ (Постановление ФАС ПО от 17.07.2007 № А12-18834/06‑С39).

В-третьих, поскольку перенос сроков оплаты потребленных коммунальных ресурсов расценивается как сделка по предоставлению коммерческого кредита, к отношениям сторон по соглашению о реструктуризации задолженности применяются нормы гл. 42 «Заем и кредит» ГК РФ. Поэтому на основании п. 2 ст. 811 ГК РФ, если должник нарушил срок, установленный для погашения очередной части задолженности, кредитор вправе потребовать досрочного возврата всей оставшейся суммы задолженности (Постановление ФАС ВВО от 11.05.2007 № А29-3576/2006-1э). Если соглашением о реструктуризации задолженности предусмотрено внесение платы за коммерческий кредит, то кредитор вправе требовать от должника данные суммы (Постановление ФАС ДВО от 22.08.2008 № Ф03‑А73/08-1/3451).

Учет и налоги

Если соглашением о реструктуризации задолженности не предусмотрено внесение платы за предоставленную рассрочку платежа, никакие записи в бухгалтерском учете не производятся, изменений в исчислении налоговых баз также не происходит. Единственный момент, который кредитору следует держать под контролем, – это сомнительные и безнадежные долги. Соглашение о реструктуризации изменяет срок исполнения обязательств, поэтому влияет на срок возникновения обязательства и порядок включения его в налоговый резерв по сомнительным долгам, а еще делает невозможным признание задолженности безнадежной по такому основанию, как истечение срока исковой давности. Значит, если какая‑либо просроченная задолженность была реструктуризирована, налогоплательщик должен учесть это при инвентаризации дебиторской задолженности и скорректировать размер резерва. В бухгалтерском учете такая задолженность исключается из резерва.

Аналогичным образом для должника кредиторская задолженность, по которой были сдвинуты сроки погашения, не может быть признана внереализационным доходом на основании п. 18 ст. 250 НК РФ.

Если же кредитор настоял на включении в соглашение о реструктуризации долга условий об уплате процентов за предоставленную рассрочку, ситуация осложняется.

Для кредитора

Для кредитора положением п. 6.2 ПБУ 9/99 «Доходы организации» прямо предусмотрено, что при продаже продукции и товаров, выполнении работ, оказании услуг на условиях коммерческого кредита, предоставляемого в виде отсрочки или рассрочки оплаты, выручка принимается к бухгалтерскому учету в полной сумме дебиторской задолженности. Это означает, что кредитор отражает доходы от обычных видов деятельности независимо от периода возникновения обязанности должника уплатить проценты, предусмотренные соглашением о реструктуризации задолженности. Заметим, что проценты за пользование чужими денежными средствами, начисленные согласно ст. 396 ГК РФ за период нарушения срока оплаты потребленных коммунальных ресурсов, представляют собой прочие доходы (неустойка за нарушение условий договоров) и отражаются на счете 91.

В налоговом учете кредитора суммы процентов, полученных как за нарушение сроков оплаты, так и по условиям специального соглашения о предоставлении рассрочки, являются внереализационными (п. 3 и 6 ст. 250 НК РФ соответственно).

Для целей исчисления НДС суммы процентов, начисленных по сделке коммерческого кредитования, увеличивают налоговую базу на основании пп. 2 п. 1 ст. 162 НК РФ, поскольку они связаны с оплатой реализованных товаров, работ, услуг. Дело в том, что данные проценты представляют собой плату за особые условия (льготные сроки расчетов) договора энергоснабжения и, таким образом, ведут к легальному увеличению цены поставленных энергоресурсов. Начислять НДС следует при получении указанных сумм по расчетной ставке 18/118. Этот НДС покупателю не предъявляется (Определение ВАС РФ от 30.07.2007 № 8428/07), счет-фактура выписывается в одном экземпляре и регистрируется в книге продаж. На основании пп. 1 п. 1 ст. 264 НК РФ суммы налогов, начисленные в соответствии с законодательством, включаются в состав прочих расходов.

Иначе дело обстоит с процентами, начисляемыми в случае нарушения обязательства (просрочки платежа). Минфин до сих пор настаивает на обложении НДС штрафов за нарушение обязательств по оплате товаров, работ, услуг (Письмо от 24.10.2008 № 03‑07‑11/344), несмотря на Постановление Президиума ВАС РФ от 05.02.2008 № 11144/07. Арбитры сделали вывод в пользу налогоплательщиков, что спорные суммы не связаны с оплатой товаров, работ, услуг, поэтому не облагаются НДС.

Пример 1.

Между ООО «Востокводоканал» и ООО «Коммунальное хозяйство» заключен договор водоснабжения и водоотведения, согласно которому оплата производится ежемесячно. В связи с накоплением задолженности абонента 11.01.2009 было подписано соглашение о ее реструктуризации, которым, в частности, предусмотрено, что просроченная задолженность за услуги, реализованные в феврале – июне 2007 г. (общий размер – 14 160 000 руб., в том числе НДС – 2 160 000 руб.), погашается двумя платежами: 8 000 000 руб. – до 20.02.2009, 6 160 000 руб. – до 20.03.2009. Вместе с этими суммами должник обязан внести плату за пользование коммерческим кредитом (начиная с 16.01.2009 по дату фактической уплаты части долга) в размере годовой ставки рефинансирования на день подписания соглашения. Должник выполнил условия соглашения о реструктуризации задолженности и погасил первую часть долга 19.02.2009, вторую – 18.03.2009.

В бухгалтерском учете ООО «Востокводоканал» будут составлены проводки:

| Дебет | Кредит | Сумма,

руб. |

|

| В феврале – июне 2007 г. | |||

| Отражена реализация услуг | 62 | 90-1 | 14 160 000 |

| Начислен НДС | 90-3 | 68 | 2 160 000 |

| В январе 2009 г. | |||

| Начислены проценты по соглашению о ре-структуризации долга

(14 160 000 руб. х 13% х 16 дн. / 365 дн.) |

62 | 90-1 | 80 693 |

| 19 февраля 2009 г. | |||

| Получены от должника часть долга по графику и проценты

(8 000 000 руб. + 8 000 000 руб. х 13% х (16 + |

51 | 62 | 8 099 726 |

| Начислены проценты по соглашению о ре-структуризации долга

(8 000 000 руб. х 13% х 19 дн. / 365 дн.) |

62 | 90-1 | 54 137 |

| Начислен НДС с полученных процентов

(99 726 руб. х 18/118) |

90-3 | 68 | 15 212 |

| 28 февраля 2009 г. | |||

| Начислены проценты по соглашению о ре-структуризации долга

(6 160 000 руб. х 13% х 28 дн. / 365 дн.) |

62 | 90-1 | 61 431 |

| 18 марта 2009 г. | |||

| Получены от должника часть долга по графику и проценты

(6 160 000 руб. + 6 160 000 руб. х 13% х (16 + |

51 | 62 | 6 296 026 |

| Начислены проценты по соглашению о реструктуризации долга

(6 160 000 руб. х 13% х 18 дн. / 365 дн.) |

62 | 90-1 | 39 492 |

| Начислен НДС с полученных процентов

(296 026 руб. х 18/118) |

90-3 | 68 | 45 157 |

Для должника

Согласно п. 6 и 7 ПБУ 15/2008 «Учет расходов по займам и кредитам» расходы по займам и кредитам признаются прочими расходами и отражаются в том отчетном периоде, к которому они относятся. Исключение предусмотрено только для процентов по займам, необходимым для приобретения инвестиционного актива. Проценты, уплаченные за просрочку оплаты по договору, также формируют прочие расходы (п. 11 ПБУ 10/99 «Расходы организации»).

В налоговом учете проценты за нарушение обязательств представляют собой неустойку и признаются на основании пп. 13 п. 1 ст. 265 НК РФ, в то время как «договорные» проценты, уплачиваемые за рассрочку погашения задолженности, включаются в состав внереализационных расходов по специальной норме – как проценты по долговым обязательствам (пп. 2 п. 1 ст. 265 НК РФ). Следует помнить, что данный вид расходов является нормируемым.

Пример 2.

Воспользуемся условиями примера 1.

В бухгалтерском учете ООО «Коммунальное хозяйство» будут составлены проводки:

Готовим соглашение о реструктуризации задолженности (образец)

Основной момент в реструктуризации – подписание нового договора с банком. Если к этому моменту отнестись формально, заемщик может получить более кабальные условия, чем были первоначально. Но ведь цель стояла другая – облегчить финансовую нагрузку на должника, а в 90% случаев выходит иначе. Причина – финансовая и правовая неграмотность граждан, которые вступают с договорные отношения с заимодавцами.

Отношения заемщика и заимодавца

Обращаясь в банк за кредитом, заемщик должен знать, что ему предстоят долгие и непростые отношения с кредитором: подать заявку, дождаться разрешения на оформление кредита, подписать договор и выплачивать в течение многих месяцев платежи, которые могут стать непосильными. Возникновение задолженности еще больше усложняет отношения заемщика и заимодавца.

Условно можно отметить следующие этапы:

- Подписание договора, выполнение платежей.

- Возникновение просрочки, начисление неустойки, увеличение финансовой нагрузки на заемщика.

- Реструктуризация кредита, подписание нового соглашения.

- Дефолт клиента, обращение взыскания через суд, продажа права требования коллекторам.

На первом этапе заемщик мало задумывается о последствиях, если, например, через год или два он не сможет выполнять обязательства перед банком. И пока денег хватает, чтобы исправно выплачивать ежемесячные платежи, вопрос о реструктуризации не стоит.

Реструктуризация – это процедура, при которой прежний кредитный договор прекращает действовать, взамен этого кредитор и должник подписывают новое соглашение о реструктуризации задолженности с измененными условиями (ст.105 Бюджетного Кодекса РФ).

Как только заемщик пропускает последний день для внесения обязательного ежемесячного платежа, на следующий день у него образуется просрочка. Размер начисления неустойки может быть небольшой, но сам факт возникновения долга может дать право кредитору применить дополнительные санкции по отношению к должнику. Среди них:

- Требовать досрочного возвращения кредита (если есть соответствующий пункт в договоре);

- Удвоить размер взимаемых процентов за просроченный платеж на период задолженности;

- Передавать право требования по займу лицам, которые не имеют лицензии на осуществление банковской деятельности;

- Взимать средства в принудительном порядке в счет погашения долга с текущего счета, открытого в финансовой организации для других расчетов.

Более подробно о том, что означает реструктуризация долга по кредиту, можете прочитать в специальной статье, подготовленной нашей редакцией.

Это те меры, применяемые кредиторами к должникам, которые признаются судами правомерными. Есть и другие способы воздействия на заемщиков, которые не соответствуют букве закона, а именно:

- Применение сложных процентов;

- Требование вернуть кредитные средства при отсутствии просрочки, но по причине ухудшения финансового состояния клиента;

- Изменение процентной ставки в одностороннем порядке;

- Применять недопустимые комиссии за просрочку платежей.

Даже в таких случаях заемщику предстоит доказать через суд необоснованность действий кредитора, нарушение закона. Сделать это непросто, потому что интересы банка будут представлять профессиональные юристы. Чтобы выиграть дело, нужна специальная правовая подготовка.

Выход из ситуации – стать «злостным» неплательщиком или реструктуризировать долг. Добросовестные заемщики выбирают последний вариант. И банк идет им навстречу, предлагая разные программы, которые позволяют изменить первоначальные условия.

Кредитор не обязан реструктуризировать долг заемщика, он идет на это, чтобы снизить или не допустить финансовые потери.

Рассматривая заявление должника, менеджеры банка выбирают следующие варианты:

- Вернуть кредитные средства посредством взыскания залогового имущества;

- Инициировать процедуру несостоятельности;

- Поменять условия займа, чтобы должник продолжил платить.

В последнем случае предложат разные программы. Все они, если не считать списания части задолженности и отмены неустойки, ненамного меняют стоимость кредита и даже могут его увеличить. Например, уменьшение размера ежемесячного платежа, но увеличение срока кредитования приводит к удорожанию займа.

О правилах оформления заявления на реструктуризацию долга по кредиту также можно узнать, прочитав здесь.

Должник именно на стадии реструктуризации может выйти из затруднительного финансового положения. Для этого нужно подготовиться, рекомендуется обратиться за помощью к кредитным адвокатам. Перед обращением в банк заемщик должен знать, какие условия ему нужны, и как ему действовать, на что соглашаться, и как мотивированно отказываться от навязываемых условий со стороны банка.

Как составить договор?

Соглашение о реструктуризации задолженности составить нетрудно, вопрос больше касается того, как склонить банк к условиям, которые нужны заемщику. Выплачивая кредит по первоначальному договору, должник мог оценить его преимущества и недостатки. При этом он объективно в состоянии указать, какой пункт нужно поменять в документе, чтобы финансовая нагрузка была для него посильной.